如何在結構性行情中開展投資布局?新浪財經《基金直播間》,邀請基金經理在線路演解讀市場。

不懼疫情,國際指數巨頭富時羅素如約提升對A股的納入因子。

北京時間2月21日晚上,國際指數編制公司富時羅素公布了其旗艦指數2020年2月半年度指數評議結果。與預期一致,本次季度調整如期將中國A股的納入因子由15%提升至25%。

公告顯示,富時旗艦指數富時全球股票指數系列(簡稱富時GEIS)本次新納入88只中國A股,并對53只已入選的個股依據最新市值變動重新分類,1只個股被剔除出微盤股,以上變動將于3月23日開盤前正式生效。

具體來看:

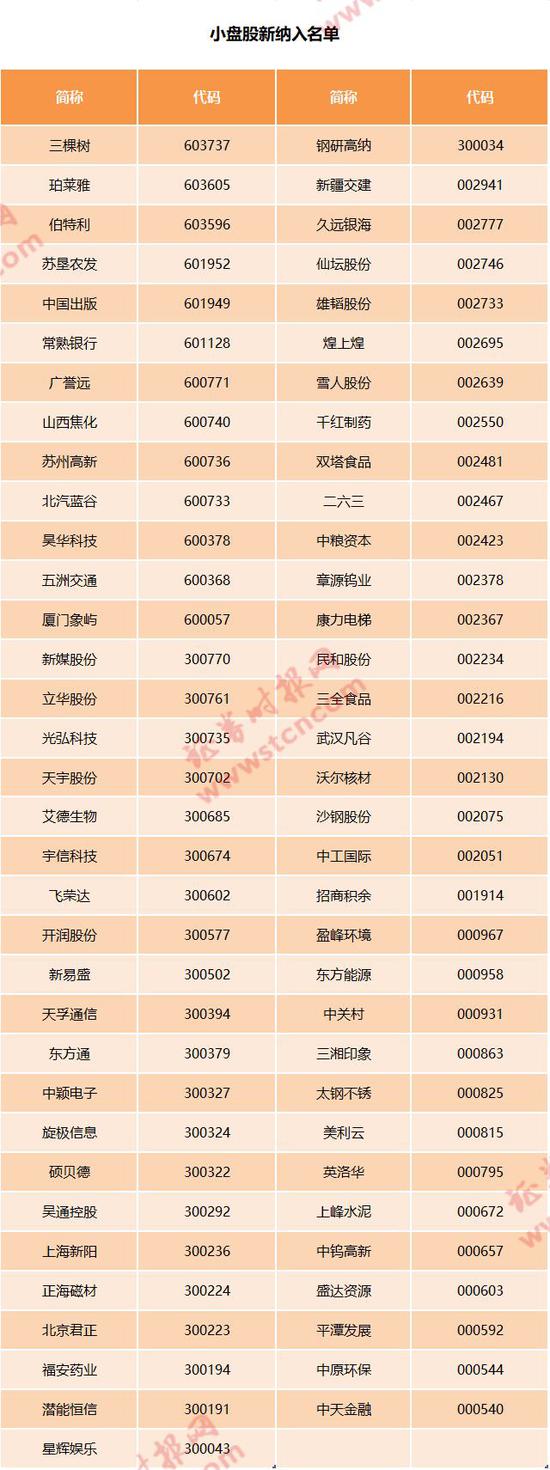

新納入個股方面:大盤股新納入10股,中盤股新納入7股,小盤股新納入67股,微盤股新納入4股;

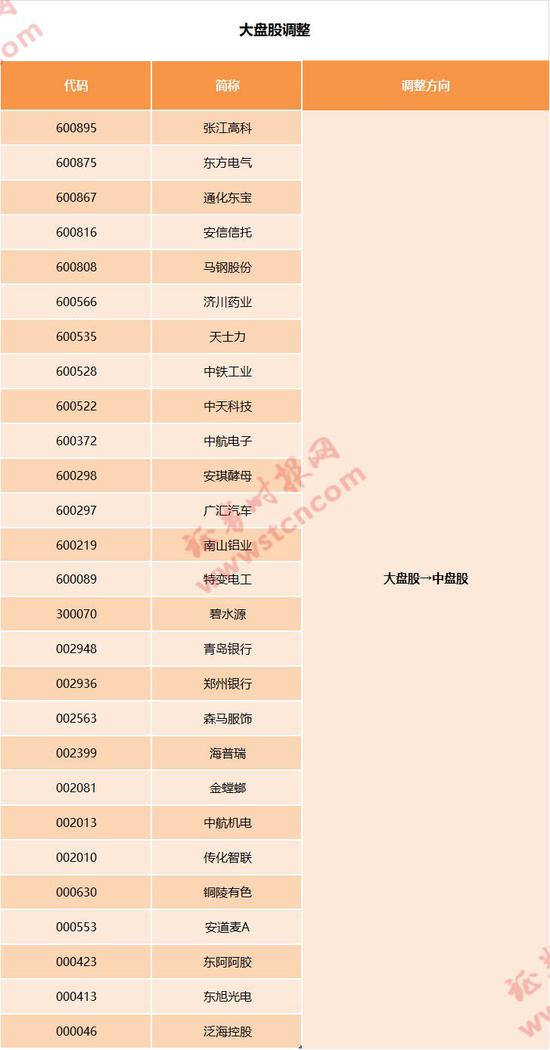

因市值變化導致的調整:27只大盤股降為中盤股;16只中盤股升至大盤股,4只中盤股降為小盤股;1只小盤股升為大盤股,5只小盤股升為中盤股。

剔除方面,僅1股被剔除出微盤股。

速看!富時最新納入個股名單

▲▲▲

本次富時個股調整較為復雜,既有新納入的,又有因市值調整重新調整分類的,還有被剔除的。

先來看新納入的:大盤股新納入中國廣核、中信特鋼、康龍化成等10股,中盤股新納入圣邦股份、拉卡拉、首創股份等7股,小盤股新納入艾德生物、開潤股份、北汽藍谷等67股,微盤股新納入亞翔集成、蘇州龍杰、榮晟環保、浙江世寶4股;

再來看調整的個股:森馬服飾等27只大盤股降為中盤股;中際旭創等16只中盤股升至大盤股,諾普信等4只中盤股降為小盤股;韋爾股份由小盤股升為大盤股,景旺電子等5只小盤股升為中盤股。

剔除方面,僅永藝股份被剔除出微盤股。

國際指數納A暫告段落,做好這些才能進一步提升權重

▲▲▲

至此,兩大國際指數巨頭MSCI和富時的首階段納A進程即將結束,這也意味著國際指數針對A股的擴容將有所放緩。

那么A股進一步被國際指數提升權重需要具備哪些條件呢?

對于市場關注的這個問題,MSCI和富時在之前的公告均有提示。

2019年11月末,MSCI在其官網上發布新聞稿,表示在考慮進一步納入A股之前需要解決四大問題,包括風險對沖和衍生品工具的獲取、較短的股票資金結算周期、陸股通的交易假期安排、形成有效的綜合交易賬戶機制。

具體來看:

1、 風險對沖和衍生品工具的獲取。國際機構投資者需要獲取具備流動性的在岸及離岸指數期貨和期權,以擴大其在中國的配置并管理其風險敞口。股指期貨和期權合約是全球投資者至關重要的風險管理工具,尤其針對像中國這樣復雜、深度和多樣化的股票市場,顯得尤為重要。

2、中國A股較短的結算周期。國際機構投資者強調,他們在應對A股較短的結算周期時仍面臨重大的運營挑戰和風險。中國內地目前采用的是T+0/T+1的非貨銀對付的交割結算周期。相比之下,MSCI ACWI中的大多數市場以T+2或者T+3貨銀對付的交割結算周期運行。

3、陸股通的交易假期安排。國際機構投資者擔心中國在岸證券交易所與陸股通假期之間的錯位。鑒于目前大多數全球機構投資者都依賴陸股通作為投資中國A股的主要渠道,重要的是對當前的交易假期制度進行審查,最大程度減少在投資過程中的不必要的摩擦。

4、在陸股通中可以使用綜合交易機制。許多大型基金管理人和經紀交易商強調對有效運轉的綜合交易機制的迫切需求。代表多個終端客戶賬戶進行統一下單交易的能力,對于促進國際機構投資者在投資時實現最佳執行和降低操作風險至關重要。

MSCI表示,只有中國解決上述所有問題,MSCI才會就進一步將中國A股納入MSCI指數的議題展開公開咨詢,以繼續促進國際投資。

2019年6月,富時表示,其最終計劃是將A股全部100%納入。但是最終計劃需要滿足幾項條件:

(1)需要QFII和RQFII總額度的增加,并觀察QFII和RQFII能否券款對付;

(2)外資持股比例限制從目前28%的硬性限額提高;

(3)互聯互通機制所覆蓋的股票范圍應增加;

(4)離岸人民幣的充足性及是否提供人民幣的資金渠道。

富時羅素表示,等第三批次納入結束后,再根據之前納入的結果來決定如何進行下一階段的市場咨詢和評估。

A股在行動:衍生品工具大擴容,雙向開放取得新進展

▲▲▲

無論是自身發展的要求,還是對面國際指數提出的訴求,A股一直在行動。

去年年底,A股市場迎來期權大擴容。去年的12月23日,滬深300股指期權合約在中國金融期貨交易所上市,這是我國境內首只股指期權品種。滬深300ETF期權合約(標的為華泰柏瑞滬深300ETF,代碼510300)在上交所上市;滬深300ETF期權(標的為嘉實滬深300ETF,代碼159919)在深交所上市。本次期權擴容,是繼2010年4月16日滬深300股指期貨上市、2015年2月9日50ETF期權上市、2015年4月16日上證50和中證500股指期貨上市之后,中國境內金融衍生品市場發展史上的又一里程碑。

除此以外,證監會副主席閻慶民今年1月在參加第二十四屆(2020年度)中國資本市場論壇時表示,資本市場高水平雙向開放取得了新進展。證券基金行業開放進一步擴大,證券基金行業對外資股比限制將分階段放開;市場開放進一步擴大,滬深港通機制持續優化,滬倫通正式開通,明晟、富時等國際指數公司不斷提高A股納入比例,充分顯示全球投資者對中國經濟和資本市場的信心;產品開放進一步拓展,人民幣計價的原油期貨上市一年多來境外投資者穩步增加,交易量穩步提升,鐵礦石期貨、PTA期貨相繼引入境外投資者,國際價格影響力不斷提升;走出去合作進一步深入,積極支持國內上市公司發揮優勢,通過跨境并購的方式走出去,開創互利共贏的新局面;監管開放性進一步增強。

可以看到,在解決國際指數提出的訴求方面,中國市場正呈現令人欣喜的變化,這將提高A股對外資的吸引力,為將來進一步擴容做準備。

展望2020年A股繼續納入國際指數的進程,招商證券表示,如果明年各對沖工具如期穩健運作,能夠為海外機構投資者提供更有效的對沖工具,不排除MSCI拋出擴容計劃的可能。但是,鑒于需要8個月左右時間落地,即時MSCI在2020年提出擴容征詢意見,那明年才有繼續擴容可能。

買A不減速,有機構預計未來十年外資年均凈流入3000億以上

▲▲▲

盡管指數擴容放緩,但是外資“買入”卻在加速。

截至2月21日,作為外資進入A股的主要通道,滬深股通今年以來累計凈流入793.15億元,占去年全年凈流入規模(3517.43億元)的22.55%,其中滬股通累計凈流入354.91億元,深股通累計凈流入438.25億元。

招商證券指出,考慮到目前境外資金在A股持股比例水平不高,仍處于加倉階段,參考韓國和中國臺灣納入MSCI的進程,預計2020年境外資金總體仍將保持凈流入狀態,總體預計將達到2500億元-3000億元。

廣發證券表示,參考海外經驗,資本市場開放獲得國際市場認可之后,外資會在較長一段時間持續放量流入,即使國際指數納入因子暫停提升,期間外資仍會保持一定規模的流入。以韓國股市為例,在入摩之前,凈流入資金量較少且穩定,納入之前的十年(1982年-1991年)外資年度平均凈流入僅5.5億美元;1992年1月韓國股市正式入摩,納入之后的十年(1992年-2001年),外資流入近乎呈現逐年上升的走勢,外資年平均凈流入達109億美元,是韓國股市入摩之前年均凈流入的近20倍。期間1992年2月至1996年8月之間入摩因子暫停提升,但外資仍保持一定規模的持續流入,5年平均凈流入124億美元,明顯高于納入之前十年平均進流入5.5億美元規模。

廣發證券預測預計未來10年A股外資持股占比有望從當前的3%提升至10%左右,平均每年A股凈流入規模3000-4000億元。

最新動向!春節后北上資金布局了這些個股

▲▲▲

Wind統計數據顯示,從最新持股市值來看,截至2月20日,滬深股通持股市值超過百億元的個股有24只,其中,最高的貴州茅臺,持股市值達1205.68億元,持股占流通股本8.58%;中國平安、格力電器、美的集團3股持股市值超過600億元。

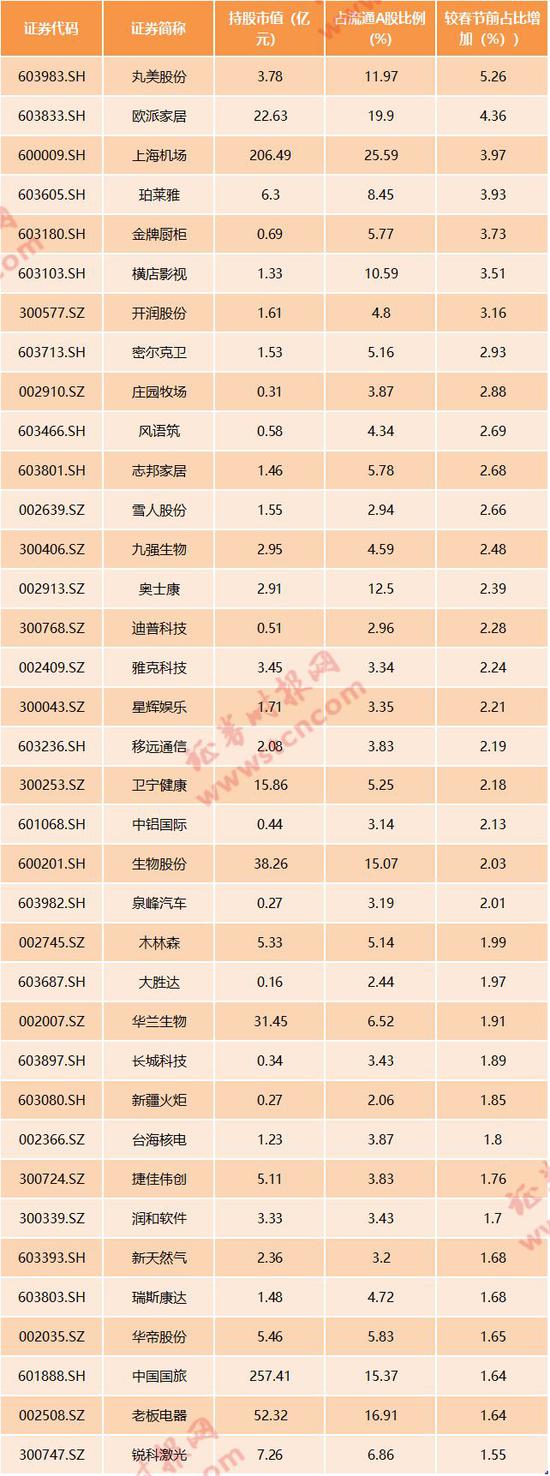

從占流通股的比例來看,春節后(截至2月20日),36股的滬深股通持股比例較春節前增加1.5個百分點以上。其中丸美股份增超5.26個百分點排名首位,目前最新持股市值為3.78億元。此外,歐派家居、上海機場、珀萊雅、金牌廚柜、橫店影視、開潤股份等6只個股持股比例較春節前增加3個百分點以上。

責任編輯:張海營

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)