摘要:

2023年,在我國優(yōu)化防疫措施之后,恢復(fù)經(jīng)濟將成為首要任務(wù),其中,房地產(chǎn)、基建等主要行業(yè)市場預(yù)期較好。從供應(yīng)端來看,預(yù)計我國2023年燃料油供應(yīng)持續(xù)寬松。2023年第一批低硫船用燃料油出口配額已經(jīng)下發(fā),共計800萬噸,與2022年第一批相比增加23.08%。新產(chǎn)能投放以及配額下放或繼續(xù)刺激產(chǎn)量上升,卓創(chuàng)資訊預(yù)計,2023年中國保稅低硫船燃供應(yīng)水平將達到1700-1800萬噸,隨著中國煉廠國產(chǎn)資源的進一步增加,燃料油作為保稅船燃進口需求或繼續(xù)下降。需求方面,受海外銀行風險事件影響,歐美市場衰退預(yù)期濃重,對我國出口仍存影響,需求端暫未見好轉(zhuǎn)。

成本端市場,在海外市場發(fā)生銀行破產(chǎn)事件后,海外經(jīng)濟衰退預(yù)期直接影響市場信心,2023年3月中旬原油價格承壓下降,帶動板塊價格走低。但是,目前原油市場仍處于供需緊平衡狀態(tài)。在我國經(jīng)濟復(fù)蘇的背景下,原油需求可能逐漸釋放,但是目前油氣行業(yè)上游投資不足的情況下,原油市場在今年下半年呈現(xiàn)“供不應(yīng)求”的態(tài)勢,原油價格或再次出現(xiàn)反彈跡象。市場預(yù)期美聯(lián)儲將放緩加息頻率并進入加息周期末端,后市持續(xù)加息可能性不大,原油底部支撐仍在,關(guān)注原油75美元/噸附近支撐。

2023年第2季度,國際原油底部支撐仍在,原油在75美元/噸將支撐能源化工版成本端。在進入第2季度之后,燃料油技術(shù)面關(guān)注2500元/噸附近底部支撐,低硫燃料油關(guān)注3700-4200元/噸區(qū)間操作。

一、行情回顧

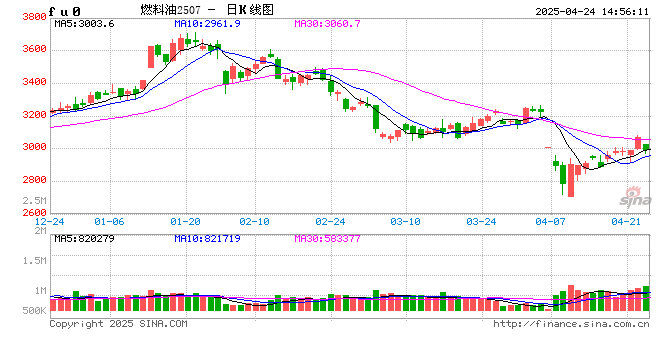

1月-3月,燃料油價格走勢整體跟隨原油價格,原油價格持續(xù)在80美元/桶附近震蕩,成本支撐相對明顯。但是在進入3月中旬,受海外銀行風險事件之后,資本市場對經(jīng)濟衰退預(yù)期較為濃重,國際原油價格大幅度下挫,帶動板塊價格承壓下行,燃料油走勢偏空。在原油止跌企穩(wěn)之后,燃料油出現(xiàn)止跌震蕩趨勢,燃料油2季度可能跟隨原油筑底。

圖:燃料油主力合約走勢

數(shù)據(jù)來源:WIND 國信期貨

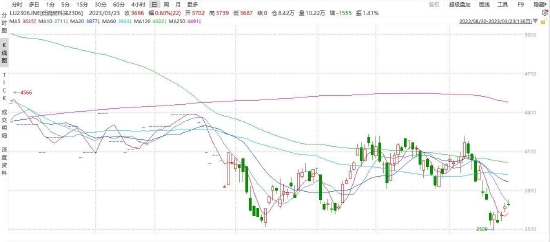

低硫燃料油方面,在原油大幅度下挫之后,低硫燃料油跟隨走弱,在3月中下旬原油止跌企穩(wěn)之后,低硫燃料油跟隨原油價格反彈。

圖:低硫燃料油主力合約走勢

數(shù)據(jù)來源:WIND 國信期貨

二、產(chǎn)業(yè)結(jié)構(gòu)分析

1、成本端

國際原油市場,1-3月,國際原油走勢相對穩(wěn)定,持續(xù)在80美元/桶附近波動。我國在優(yōu)化防疫措施之后,國際市場對我國經(jīng)濟復(fù)蘇預(yù)期較好,根據(jù)高盛預(yù)測,我國今年GDP增速可能達到6.5%。我國經(jīng)濟復(fù)蘇將帶動全球原油需求,根據(jù)國際能源署的預(yù)測,在2023年,我國日均原油消費量將在1600萬桶左右,全球日均原油消費量將在1.02億桶左右,我國經(jīng)濟復(fù)蘇也支撐原油價格走強。但是,目前全球原油供應(yīng)相對穩(wěn)定,美國原油產(chǎn)量多周持續(xù)在1220萬桶/天,受制于前幾年國際油價偏低,導(dǎo)致上游資本投入幅度不足,現(xiàn)階段產(chǎn)能釋放仍然捉襟見肘。根據(jù)巴克萊銀行預(yù)測,2023年全球油價可能在92美元/桶附近波動。

在3月中旬,美國硅谷銀行突然宣布破產(chǎn),海外銀行風險事件同樣影響歐洲信用體系。全球資本對經(jīng)濟衰退預(yù)期愈演愈烈,原油價格受黃金上漲、衰退預(yù)期等因素影響而大幅度下挫,日內(nèi)跌幅超過6%,能源化工板塊信心明顯不足。但是在銀行風險事件帶來的利空情緒逐漸被消化之后,國際油價逐漸企穩(wěn)反彈,化工品成本端支撐效果明顯。2022年,海外市場核心通漲持續(xù)高企,主流國家CPI居高不下,美聯(lián)儲頻繁鷹派加息,導(dǎo)致本次海外銀行危機。在美聯(lián)儲出手遏制銀行風險進一步擴大之后,美聯(lián)儲鷹派加息預(yù)期逐漸不足,后市美國可能暫緩控制核心通漲并持續(xù)放水來保障市場流動性,后市原油價格可能再次提漲。

全球原油供應(yīng)方面。截至3月11日的四周,美國原油日均產(chǎn)量1220萬桶,與前周日均產(chǎn)量持平,比去年同期日均產(chǎn)量增加60萬桶;截止3月11日的四周,美國原油日均產(chǎn)量1225萬桶,比去年同期高5.6%。從美國的供應(yīng)數(shù)據(jù)來看,目前美國原油產(chǎn)量持續(xù)多周在1220萬桶/天,目前美國同樣面臨產(chǎn)量增加不及預(yù)期的窘境。根據(jù)OPEC3月月度報告數(shù)據(jù),OPEC13個產(chǎn)油國2月原油日均產(chǎn)量約為2892萬桶/日,較1月增加了11.7萬桶/日。全球二季度對OPEC原油需求約為2862萬桶/日。同樣,“俄烏沖突”并未對俄羅斯原油產(chǎn)量帶來巨大的影響,俄羅斯近期原油產(chǎn)量與“俄烏沖突”發(fā)生之前相近。短期的“供大于求”并不代表全球原油供應(yīng)可以保證需求,第二季度處于冬季采暖與夏季出行高峰的中間節(jié)點,短期“供大于求”屬于正常現(xiàn)象;國際主要金融機構(gòu)和產(chǎn)油國均對我國經(jīng)濟復(fù)蘇抱有一定期待,OPEC3月預(yù)測我國今年原油需求增加71萬桶/天,此前預(yù)測為59萬桶/天。

國際原油庫存方面,美國煉油廠大規(guī)模檢修接近尾聲,煉油廠開工率上升。美國商業(yè)原油庫存增加,同期美國汽油庫存和餾分油庫存減少。美國能源信息署數(shù)據(jù)顯示,截止2022年3月10日當周,美國商業(yè)原油庫存量4.80063億桶,比前一周增長155萬桶;美國汽油庫存總量2.35997億桶,比前一周下降206萬桶;餾分油庫存量為1.19715億桶,比前一周下降254萬桶。原油庫存比去年同期高15.4%;比過去五年同期高7%;汽油庫存比去年同期低2.1%;比過去五年同期低3%;餾份油庫存比去年同期高4.8%,比過去五年同期低8%。美國商業(yè)石油庫存總量下降193萬桶。美國煉廠加工總量平均每天1539.8萬桶,比前一周增加43萬桶;煉油廠開工率88.2%,比前一周增長2.2個百分點。上周美國原油進口量平均每天621.6萬桶,比前一周減少5.5萬桶,成品油日均進口量146.9桶,比前一周減少63.7萬桶。備受關(guān)注的美國俄克拉荷馬州庫欣地區(qū)原油庫存3791.2萬桶,減少191.6萬桶。過去的一周,美國石油戰(zhàn)略儲備3.71579億桶。

全球原油需求方面。歐佩克發(fā)布了2023年3月份《石油市場月度報告》。歐佩克估計2022年全球石油日均需求增長250萬桶,與2月報告估測基本不變;報告對經(jīng)合組織美洲和經(jīng)合組織歐洲石油日均需求進行下調(diào),反映出需求弱于預(yù)期,但對亞太和非經(jīng)合組織國家的石油日均需求進行了上調(diào),反映出這些地區(qū)需求改善情況好于預(yù)期。預(yù)計2023年全球石油日均需求增長230萬桶,與上期報告預(yù)測保持不變;對2023年經(jīng)合組織美洲和經(jīng)合組織歐洲需求增長略有下調(diào);鑒于航煤/煤油和汽油的需求增長,對2023年中國石油日均需求進行上調(diào)。預(yù)計2023年經(jīng)合組織日均需求增長20萬桶,而非經(jīng)合組織日均需求增長210萬桶。

圖:美國原油庫存

數(shù)據(jù)來源:EIA 國信期貨

2023年1-3月,國際原油價格相對平衡,美國原油庫存出現(xiàn)小幅回升,國際燃料需求在結(jié)束采暖季之后出現(xiàn)一定下降,原油價格區(qū)間震蕩。但是3月中下旬,在海外銀行事件爆發(fā)之后,資本對經(jīng)濟衰退預(yù)期愈演愈烈,導(dǎo)致國際市場原油多空離場避險,但是隨著市場情緒穩(wěn)定,導(dǎo)致國際油價止跌企穩(wěn)反彈。在進入能源傳統(tǒng)需求旺季之后,國際油價可能再次上漲。另外,此次海外銀行危機的另一大導(dǎo)火索就是美聯(lián)儲不停的激進加息,導(dǎo)致銀行業(yè)買入的債券收益不佳,但是存款利率高企,導(dǎo)致銀行“拆借利率”表現(xiàn)不佳,銀行盈利能力和流動性大打折扣。隨著海外銀行風波得到一定控制,以美聯(lián)儲為主的主要銀行可能降低加息幅度以及大幅度放水增加流動性。后市原油價格在市場消化恐慌情緒后可能出現(xiàn)一定反彈。

圖:國際原油價格走勢

數(shù)據(jù)來源:WIND 國信期貨

2、供應(yīng)端

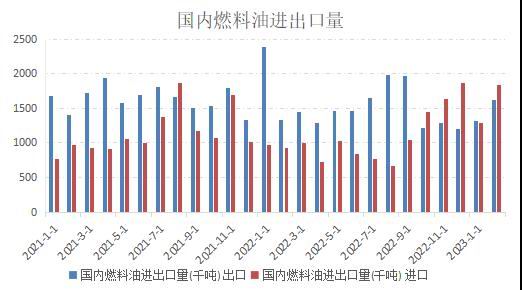

據(jù)國家統(tǒng)計局數(shù)據(jù),2022年中國燃料油產(chǎn)量5070.8萬噸,同比增長16.56%。其中中國低硫船燃產(chǎn)量約1484萬噸,同比上漲32.91%。海關(guān)數(shù)據(jù)顯示,2022年中國燃料油進口量為1287.63萬噸,同比減少93.46萬噸或6.77%。2022年中國燃料油進口依存度為36.66%,較去年下降7.98個百分點,為2009年以來最低水平。2023年1-2月,我國原油加工量為11606.7萬噸,較去年同期增加3.3%,隨著我國經(jīng)濟逐漸復(fù)蘇,房地產(chǎn)等行業(yè)回暖跡象加速,我國一次能源需求正在有條不紊的恢復(fù),原油加工量回升代表我國原材料需求正在復(fù)蘇。1-2月,我國燃料油產(chǎn)量約為828.5萬噸,累計同比增長1.7%,燃料油國產(chǎn)供應(yīng)相對寬松。原油加工量穩(wěn)中有升和第一批燃料油出口配額有序下放導(dǎo)致煉廠燃料油排產(chǎn)積極,在既有原材料又有政策扶持了,國產(chǎn)燃料油供應(yīng)相對寬松,帶動我國燃料油進口量持續(xù)縮緊。另外,從2022年海關(guān)總署燃料油進出口數(shù)據(jù)來看,2022年我國從馬來西亞、新加坡、韓國等傳統(tǒng)供應(yīng)國的進口正在逐漸減少,但是從俄羅斯、阿聯(lián)酋等國家的進口量逐年遞增,燃料油進口結(jié)構(gòu)也出現(xiàn)一定變化。2023年1-2月,我國燃料油進口量再次高于出口量,受國內(nèi)低硫船用油配額管制的政策影響,我國仍有一部分低硫船用油需求來自進口。一般貿(mào)易進口貨物來自于地方煉廠加工原料進口需求,主要品種為直餾燃料油。受進口原油配額使用核查趨嚴,對混合芳烴、輕循環(huán)油及稀釋瀝青征收消費稅等行業(yè)監(jiān)管政策趨嚴等因素影響,地方煉廠對直餾燃料油進口需求保持穩(wěn)定。保稅監(jiān)管場所進出境貨物來自于保稅船燃進口需求,主要進口品種為混調(diào)燃料油,國內(nèi)煉廠低硫燃料油產(chǎn)量的穩(wěn)步提升,在一定程度降低我國保稅船燃進口依存度,同時也保障了中國保稅船供油市場的穩(wěn)定發(fā)展。進入2季度,我國燃料油產(chǎn)量可能持續(xù)增加,供應(yīng)相對寬松的局面暫時并未得到改變,國產(chǎn)燃料油供應(yīng)寬松可能導(dǎo)致進口量在2季度出現(xiàn)一定回落。

圖:燃料油月度產(chǎn)量和進出口量

數(shù)據(jù)來源:國家統(tǒng)計局 海關(guān)總署 國信期貨

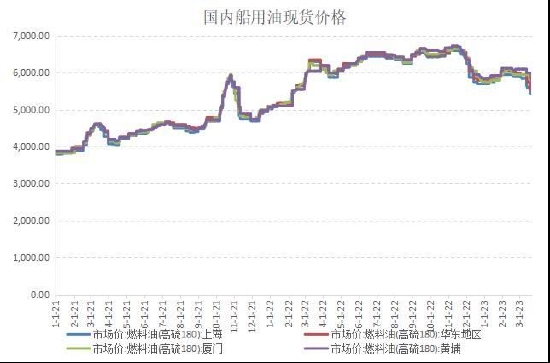

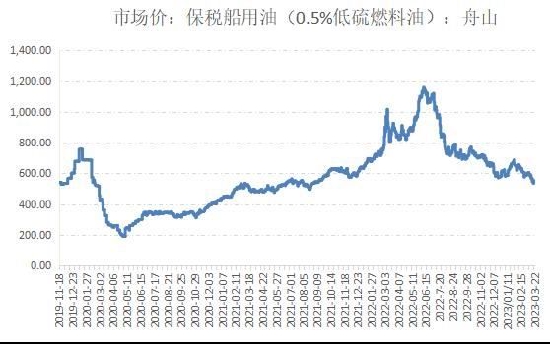

國內(nèi)現(xiàn)貨方面,國際原油價格區(qū)間震蕩支撐船用油成本端,前期船用油價格大幅度走弱,近期船用油價格觸底反彈。截止到2023年3月23日,上海、華東、廈門、黃埔(高硫180)價格分別為5450元/噸、5550元/噸、5750元/噸、5700元/噸。低硫船供油現(xiàn)貨價格下挫較為明顯,2023年3月23日國內(nèi)舟山地區(qū)保稅船用油(0.5%低硫燃料油)價格為550美元/噸。2023年1-3月,國內(nèi)燃料油現(xiàn)貨價格大幅度下挫,其中主要因素有三:1、國際原油大跌帶動燃料油成本端。受海外銀行風波影響,國際原油價格大幅回調(diào),帶動板塊價格走弱,市場信心略顯不足,燃料油現(xiàn)貨價格走低。2、航運業(yè)持續(xù)低迷,雖然近期BDI等航運指數(shù)有所恢復(fù),但是依然低于往年同期水平,海外經(jīng)濟衰退預(yù)期越發(fā)濃重,我國商品出口受限,部分港口出現(xiàn)集裝箱堆積嚴重的情況,傳動按需拿貨,大規(guī)模采購信心不足。3、市場供應(yīng)相對款冬。2023年1-2月,我國原油加工量同比上漲導(dǎo)致船用油市場原材料供應(yīng)寬松,低硫船用油供應(yīng)配額已經(jīng)下放導(dǎo)致煉廠排產(chǎn)積極。供應(yīng)寬松且需求平淡疊加成本端下挫帶動燃料油價格走低。2季度,燃料油需求仍未見好轉(zhuǎn),國際油價走勢仍需觀望,燃料油價格可能持續(xù)偏低運行。

圖:國內(nèi)燃料油現(xiàn)貨價格

數(shù)據(jù)來源:WIND 國信期貨

進出口現(xiàn)貨價格方面,2023年1月進口均價環(huán)比上漲7.15%,均價同比下降11.82%,出口均價環(huán)比下降8.25%,均價同比上漲11.46%。2月進口環(huán)比均價下降0.29%,均價同比下降17%,2月出口環(huán)比下降3.42%,均價同比上1.16%。從進出口價格來看,2023年出口價格較去年出現(xiàn)一定上升,但是進口均價大幅度下挫。在“俄烏沖突”爆發(fā)之后,俄羅斯能源商品大幅度流向亞太地區(qū)且價格相對有優(yōu)勢,導(dǎo)致進口燃料油價格出現(xiàn)一定下降。

數(shù)據(jù)來源:海關(guān)總署國信期貨

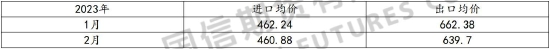

國際現(xiàn)貨方面,3月以來。新加坡地區(qū)燃料油價格大幅度下挫。在原油大幅度下挫之后,能源板塊成本端支撐逐漸松動,帶動國際市場燃料油價格走弱。另外,在俄羅斯能源產(chǎn)品被禁入歐洲市場之后,大量現(xiàn)貨流入亞太市場,亞太地區(qū)成品油庫存水平上漲,抑制新加披燃料油現(xiàn)貨價格。目前歐洲市場燃料油主要來自中東、亞太以及北美市場以取代俄羅斯供應(yīng)。截至2023年3月22日,新加坡高硫180和高硫380價格分別為397美元/噸和387美元/噸。

圖:國際船用油現(xiàn)貨價格

數(shù)據(jù)來源:WIND 國信期貨

3、庫存端

2023年以來,美國市場燃料油庫存水平持續(xù)震蕩,暫時可控。近期美國煉廠大規(guī)模檢修逐漸進入尾聲,開工率持續(xù)回升,原油加工量穩(wěn)中有升,原材料供應(yīng)相對寬松。但是在俄羅斯能源商品被歐洲制裁之后,北美地區(qū)成為歐洲的能源供應(yīng)商,原油、天然氣、成品油、燃料油出口量持續(xù)上漲,雖然供應(yīng)相對寬松,但是美國能源出口量穩(wěn)定上漲也讓美國燃料油庫存水平整體可控。進入2季度,美國燃料油庫存水平可能持續(xù)震蕩,目前美國燃料油市場仍表現(xiàn)“供需平衡”態(tài)勢。

圖:美國燃料油庫存

數(shù)據(jù)來源:WIND 國信期貨

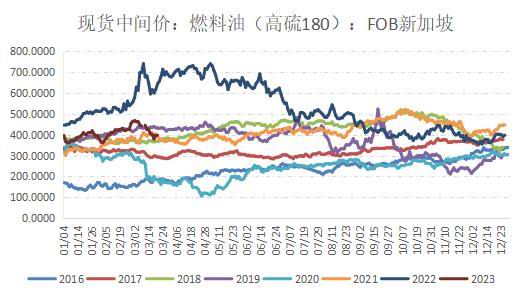

日本方面,在進入3月之后,日本燃料油庫存水平有小幅度回升趨勢。隨著氣溫升高,日本逐漸結(jié)束冬季采暖工程,燃料油需求有所下降,另外,今年冬季國際市場天然氣價格并未大漲,JKM價格相對偏低,日本天然氣使用量回升,部分抑制燃料油需求。在進入2季度之后,日本地區(qū)可能出現(xiàn)進口量保持穩(wěn)定,但是需求逐漸收窄,庫存回升的可能。截至3月18日,日本燃料油總庫存為(A級+C級)2426404千升,3月庫存回升3.5%左右。

圖:日本燃料油庫存

數(shù)據(jù)來源:WIND 國信期貨

新加坡方面,2023年至今,新加坡地區(qū)的燃料油庫存水平呈現(xiàn)不同程度的上漲。2023年至今,BDI等指數(shù)雖然出現(xiàn)一定反彈,但是受今年全球經(jīng)濟衰退預(yù)期加劇的影響,國際航運業(yè)表現(xiàn)較為疲軟,船企租金普遍不高,整體需求仍顯不足。另外,近期新加坡地區(qū)燃料油凈進口大幅增長,馬來西亞、科威特、巴西等地區(qū)的燃料油大量涌入新加坡市場,根據(jù)ESG數(shù)據(jù),新加坡地區(qū)凈進口量跳漲25%左右。進入第2季度,新加坡地區(qū)燃料油庫存水平可能持續(xù)回升,俄羅斯等地現(xiàn)貨持續(xù)大量涌入亞太市場,但是孟加拉國等地將完成夏季發(fā)電儲備,燃料油需求將有所下降,新加坡地區(qū)燃料油出口量或環(huán)比降低。

圖:新加坡燃料油庫存

數(shù)據(jù)來源:WIND 國信期貨

國內(nèi)方面,在2022年12月開始,我國燃料油庫存水平均出現(xiàn)不同程度上漲。2023年1-3月,受國內(nèi)外航運業(yè)持續(xù)低迷和供應(yīng)相對寬松的雙重影響,我國燃料油社會庫存有回升跡象。根據(jù)卓創(chuàng)資訊數(shù)據(jù),2023年1月我國燃料油月度庫存水平約為242.1千噸,社會船用油庫存水平約為5千噸。

圖:國內(nèi)燃料油期貨以及社會庫存

數(shù)據(jù)來源:WIND 卓創(chuàng)資訊 國信期貨

4、需求端

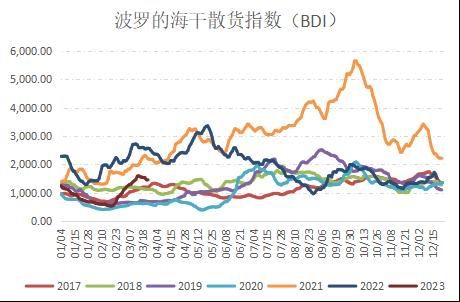

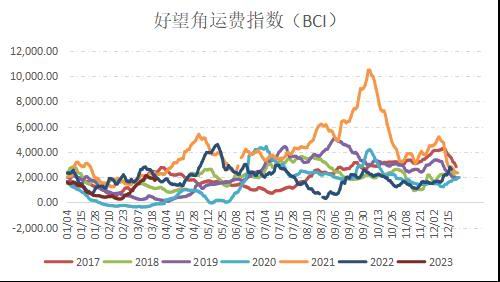

2023第1季度,航運業(yè)持續(xù)低迷,在進入2月之后,波羅的海干散貨指數(shù)(BDI)雖然出現(xiàn)一定回升,但是仍略低于近幾年的平均水平,航運業(yè)并未出現(xiàn)明顯回暖。歐美地區(qū)深陷經(jīng)濟衰退危機,整體需求表現(xiàn)略顯疲軟,導(dǎo)致整體航運指數(shù)并未出現(xiàn)明顯回升。在進入3月末之后,BDI指數(shù)再次回落,航運業(yè)低迷同樣影響全球經(jīng)濟復(fù)蘇,船用油市場表現(xiàn)不佳。2023年第2季度,預(yù)計航運業(yè)可能不會出現(xiàn)較好支撐,海外經(jīng)濟形勢仍可能存在諸多不確定性,全球商品需求或持續(xù)表現(xiàn)不佳。

圖:BDI指數(shù)以及BCI指數(shù)

數(shù)據(jù)來源:WIND 國信期貨

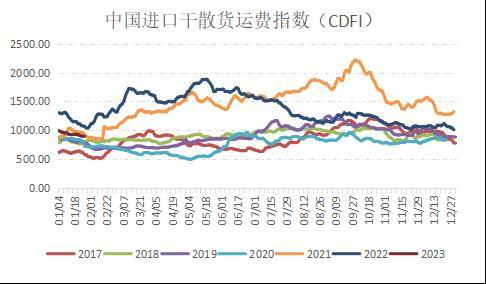

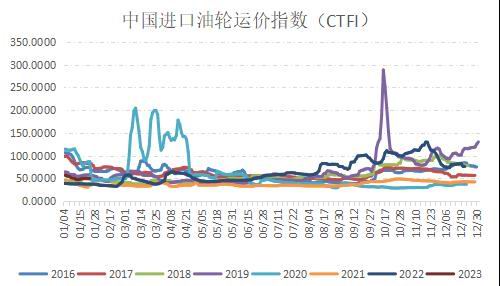

國內(nèi)方面,2023年第1季度,我國進口需求表現(xiàn)穩(wěn)定。根據(jù)海關(guān)總署數(shù)據(jù),2023年1、2月,我國大宗商品進口量走勢分化,其中進口鐵礦石、進口煤炭、進口成品油、大豆等實現(xiàn)同比增長,但是原油和天然氣等大宗商品進口量同比下降。未來我國進口數(shù)據(jù)或相對穩(wěn)定,我國使全球最大的制造業(yè)生產(chǎn)國,在有效控制疫情、經(jīng)濟逐漸復(fù)蘇、房地產(chǎn)逐漸企穩(wěn)恢復(fù)的大背景下,我國原材料需求可能表現(xiàn)穩(wěn)定,在進入第2季度之后,我國整體進出口數(shù)據(jù)或出現(xiàn)一定支撐反彈。

圖:CDFI指數(shù)和CTFI指數(shù)

數(shù)據(jù)來源:WIND 國信期貨

三、后市展望

燃料油市場,近期受海外銀行事件影響,金融市場對經(jīng)濟衰退預(yù)期愈演愈烈,原油價格大幅度下挫,帶動板塊支撐松動,燃料油價格承壓下行。但是在市場消化利空情緒之后,原油價格止跌震蕩。雖然前期原油價格大幅度下挫,但是原油底部支撐仍在,后市原油價格可能出現(xiàn)筑底反彈。國際市場目前燃料油供應(yīng)相對寬松的情況暫未出現(xiàn)根本改變,在俄羅斯油品受到制裁之后,大量燃料油流入亞太市場,亞太市場供應(yīng)持續(xù)寬松。國內(nèi)市場,我國原油加工量持續(xù)回升,重油供應(yīng)量保持穩(wěn)定,在我國低硫船用油出口配額逐漸下放之后,船用油供應(yīng)量穩(wěn)步提升。但是目前市場整體需求并未得到有效提振,我國進出口指數(shù)并未出現(xiàn)大幅度回升,整體走勢穩(wěn)定。海外航運指數(shù)同樣表現(xiàn)一般,BDI等指數(shù)雖然出現(xiàn)一定反彈,但是仍弱于近幾年的平均水平。雖然燃料油市場預(yù)期較為平淡,但是后市原油價格企穩(wěn)反彈可能帶動燃料油整體走勢回升,第2季度,關(guān)注燃料油在2500元/噸附近支撐,低硫燃料油或在3700元/噸-4200元/噸區(qū)間運行。

國信期貨 張鈞然 賀維

責任編輯:宋鵬

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)