——2018 年鉛市場回顧與 2019 年展望

摘要

鉛與其他品種而言,特點很明顯:第一是鉛鋅聯動性很強;第二是再生品供應比例高,供給邊際彈性大;第三是現貨盤定價優勢明顯優于期貨盤;四是鉛是環保壓力下重點照顧的品種。因而鉛期貨更適合結合政策層面進行情緒化投資。2018 年鉛價整體在較窄的區間內震蕩波動,核心博弈一是在于新能源板塊對鉛蓄電池的替代性,二是鉛精礦及廢鉛的原料供給問題,三是在鉛的庫存的可持續性。

從邏輯導向看,鉛產業鏈面臨著較大的挑戰,宏觀環境的壓力將逐步通過出口端向國內下游傳導,而環保等政策壓力也將令原生鉛和再生鉛市場的成本不斷上移,整個產業鏈的利潤也在同步收窄。

值得注意的是,2019 年鉛市場最需要關注的問題是歐盟的 RoHS 對于鉛產品的審核,詳見本文第四章第七節,該審核結果預計在 2019 年 2 月份前后公布,目前看中國和歐盟關于可持續發展和環保等方面的態度整體是一致的,一旦歐盟認定鉛蓄電池類產品應加速退出歷時進程,國內的政策導向很可能跟注。

未來已來,2019 年或是鉛市場的關鍵轉折年。結合 RoHS 結果我們認為鉛價可能大概率出現兩種走勢,一是 RoHS 對于鉛產品退出市場的態度出現了放松,包括大幅度延長退出時間、減少需退出產品的品類,國內外鉛價的核心邏輯將維持現有的成本和庫存推動邏輯,不過隨著經濟增速的放緩及鋅價的下調,相較于 2018 年的鉛市的成本端支撐或許有所減弱,預計此時鉛運行重心為 17000 元/噸或 1950 美元/噸,運行區間為 15500-19500 元/噸和 1800-2400 美元/噸。一旦 RoHS 對于鉛產品標準趨嚴,則鉛價的市場和前景可能面臨重創,比如回到 2015 年前后甚至更低的點位,一旦這種情況發生,在最保守的估計下,我們下調鉛價運行重心 2000 元/噸至 14500 元/噸,倫鉛價格跌幅可能更大,甚至出現低于 1500 美元/噸的情況。

第一部分 2011-2018 年鉛市行情回顧

圖 1-1:滬鉛指數 2011-2018 年走勢圖

數據來源:文華財經、方正中期研究院整理

一、2011-2017 年滬鉛走勢分析

國內金屬鉛從 2011 年上市起至 2017 年經歷了五個階段。

第一階段從 2011 年初至 2015 年 1 月,美國量化寬松政策力度縮減,后續逐步退出并開始啟動加息,中國穩增長貨幣政策逐漸失效,經濟增速放緩,鉛價震蕩下行,在 2015 年 1 月達至最低 11810 元/噸。

第二階段從 2015 年 2 月至 2016 年 6 月,鉛錠價格過低,在煉廠的利潤擠占下上游礦場難支,供應減少,鉛價緩速震蕩上行。

第三階段從 2016 年 6 月至 2016 年末,開始啟動的環保督查關停關停大量鉛礦企業和再生鉛煉廠,鉛礦和鉛錠供應大幅減少,在汽車和移動通信基站需求端提振下鉛價大幅單邊上行,2016 年 12 月達至歷最高峰 22740 元/噸。

第四階段從 2017 年 1 月至 6 月上旬,鉛市下游需求熱度衰退,進口鉛精礦大幅增加,市場對鉛價上行信心不足,鉛價大幅回撤。

第五階段從 2017 年 6 月中旬至今,環保督察成為支撐鉛價的定價中軸,但歐盟啟動的 RoHS 和REACH 化學品標準審查令全球投資者擔心鉛的消費預期,同時基于新能源板塊對傳統鉛電池的加速替代,鉛價走向歷時的風口,在成本與預期間徘徊波動。

二、2018 年鉛市行情回顧

2018 年鉛價整體在較窄的區間內震蕩波動,核心博弈一是在于新能源板塊對鉛蓄電池的替代性,二是鉛精礦及廢鉛的原料供給問題,三是在鉛的庫存的可持續性。鉛與其他品種而言,特點很明顯:第一是鉛鋅聯動性很強;第二是再生品供應比例高,供給邊際彈性大;第三是現貨盤定價優勢明顯優于期貨盤;四是鉛是環保壓力下重點照顧的品種。因而鉛期貨更適合結合政策層面進行炒作。

整體來看,今年上半年大概 4 月份開始,國內的鉛冶煉能力出現明顯塌縮,河南地區的再生鉛產能受限,引發結構性的供不應求,結合當時貿易影響尚未完全傳導至下游,最終引發 6-7 月份國內鉛期貨貨源持續緊張,一度上破 20000 元/噸的歷時高位。

進入 8 月份后,由于外貿環境的整體塌縮,下游的訂單量開始逐步減少,此時高需求帶動的高消費邏輯被證偽,同時由于新能源板塊中鈷、鋰、鎳等核心原材料價格逐步下行,鉛蓄電池的成本優勢逐步減弱,鉛價從講故事逐步轉為講成本講環保,環保題材再度進入炒作核心。但是 對于下游而言,尤其歐盟的 RoHS 協議的討論對未來數年間的鉛需求產生關鍵性的質疑,國內的政策導向優勢不明,鉛價進入漫漫的調整階段。

第二部分 宏觀經濟回顧與展望

一、美國經濟環境:泡沫堆疊下的金融風險轉嫁

依據彭博社資料統計,2008 年金融危機后至今,全球資本流入美國的量越是流入其余地區的量的兩倍左右,美國的金融市場是當之無愧的全球市場。但是隨著美國股市的風險溢價收益再度由正轉負,以及減稅等背景下美國負債的堆疊,這筆龐大的資金需要新的敞口進行風險接納,雖然特朗普政府通過一系列經濟刺激和政治環境來延緩美股長牛的周期,但下行頹勢依舊很難改變,全球最大的金融泡沫仍在美國。

2018 年美國經濟表現亮眼,單純從 GDP 增速、就業結構等方面均表現的較為亮眼,在特朗普一系列高調而富有執行力的對外政策口徑下,美國經濟實現了較大程度的發展,令美國在全球市場中的決策地位抬升。但是,這輪經濟增長雖然由減稅開啟,個人認為核心啟動力卻是 5 月 10 日《多德弗蘭克》法案的廢除,放寬了對中小投行等金融機構的監管,為市場注入金融流動性的活力,美聯儲主席鮑威爾是該系列行動的倡導者與推進者,美國人堅信在 2008 年金融危機后的一系列準備過程中已經逐步找到了戰勝危機和防范風險的風向標,進而擴大了風險敞口的暴露。

2018 年的美國人避重就輕的回避了幾個事實:第一是減稅帶來的稅收減免結構問題,減稅的同時也削減了地方的稅收抵免,按照各大投行的推算,最后實際是將 10%富人應承擔的稅收轉嫁到了 50%的窮人身上,中間 40%的中產階級稅收負擔僅表現為略有下降,但帶來的還有財政赤字的不斷上移。最初的時候特朗普政府宣稱稅收負擔不必擔心,外資引入后將擴大稅基,最終填補稅務缺口,不過按照目前全球經濟從復蘇轉衰退的進程看,這一預期很難實現。第二是對外貿易政策是否會由很好的結果,今年美國實際談成了兩筆重要的外貿爭端,一是與墨西哥,二是與加拿大,雖然表面上取得了較大的勝利,不過在亞太峰會中加拿大前總統的訪談中可以看出,美國在談判細節中對加拿大進行了較大的讓步,而這一系列舉措也令其余地區國家的形成了一定的應激反映,目前看對美國的利弊還很難說。

展望 2019 年,美國的經濟整體表現會比 2018 年差,在全球市場不景氣的情況下,美國經濟是否如預期般從繁榮轉衰退甚至蕭條是我們觀測的重點,美國的金融泡沫的破裂可能會對全球市場進行二輪沖擊。

二、歐洲經濟環境:后默克爾時代的秩序修復及重塑

2018 年,歐洲和美國的經濟走勢明顯呈現分化趨勢。歐洲市場今年內部的爭端和分歧比較大,整體表現為德法內部的政局變動、英國脫歐、意大利財政收支案、移民問題等等,其中默克爾的組閣失利直到最終宣布退出下一次德國總理選舉值得全球投資者注意,這整體最終表現為歐元區是否要將現有的德國模式維持下去。

過去數年間,德國模式存在廣泛的爭議與討論,因為德國的經濟實力水平和管理模式領先于歐盟其余成員國,在使用統一貨幣的前提下,德國在歐元區內部的競爭優勢極為明顯,在歐元區內部的出口比例中遙遙領先,同時由于德國一直強調歐元區成員國要采用較為嚴格的財政收支法案,部分喪失比較優勢的國家面臨 比較優勢不足-缺乏資金來源-財政收支受遏制-缺乏資金進行經濟刺激這樣的惡性循環,意大利的財政收支案不過是當中的一個引爆點,歐洲債務危機實際也是該問題的延申,在歐美關稅沖突這樣強的外部壓力下,導致相關問題接連爆發。今年美國經濟或美元強勢的另一個原由,可能還是歐洲市場這邊的襯托,由于缺乏經濟的背書,歐央行的 6 月決議將歐洲加息步伐從預期的今年 12 月推遲,預計推遲到 6 月甚至 12 月,這樣美元面臨較長的缺乏對手盤的時段,進一步促進美國經濟的增長。在默克爾確定退出下一次德國總理選舉后,在未來的這數年間,歐元區要面臨后默克爾的秩序修復及重塑階段,即討論現有的德國模式是否執行或是怎樣改變的這些問題,同時在英國脫歐即將結束后,意大利是否跟隨進行脫歐公投也是觀測的重心。不過整體的趨勢較為明顯,即各國間的民粹主義將繼續升級,歐盟將面臨浴火重生的發展階段。

展望 2019 年,歐洲市場的經濟環境應該強于 2018 年,德法面臨的美國壓力將有一定程度的緩解,更大的側重點在于德國是否讓權以及意大利最終的政治傾向,隨著 2019 年 6 月或 12 月歐央行縮表加息的進程開啟,美元一枝獨秀的勢頭將得到根本性的遏制,預計 2019 年下半年非美經濟體將受益于此獲得喘息發展的空間。

三、中國經濟環境:內生增長與外部風險的博弈

2018 中國經濟呈現持續走弱的態勢。實體經濟層面,主要經濟數據從年初開始逐步回落。產出端受到此前的供給側改革影響,雖然走弱但部分行業盈利仍有一定增長。需求方面,外需從二季度開始受到貿易沖突的負面影響;消費需求增速維持逐步走低的趨勢。投資需求主要是受到基建投資增速大幅走低的影響而回落,房地產和制造業的表現反而相對較好。通脹沒有明顯的上行趨勢,僅是三季度受到臨時因素影響出現超預期。

貨幣金融層面仍延續去杠桿政策,尤其是表外部分非銀流動性受到擠壓,但是強度從三季度開始逐步減弱——表內杠桿回升的同時,表外開始出現一定邊際好轉,企業中長期貸款增長、M2 反彈都顯示國內金融環境的有所改善,虛擬經濟和實體經濟所承受的金融壓力均有緩和。四次降準向銀行釋放流動性,但是金融去杠桿尤其是非銀金去杠桿的大方向依然沒有改變。

展望 2019 年,我們認為總體經濟可能呈現先低后高,增速上有頂的趨勢。國內仍主要關注投資端,尤其是基建投資的回升力度以及房地產投資回升的持續性,但我們認為二者可能表現溫和,以邊際改善為主。經濟承壓的狀況將貫穿明年上半年,樂觀情況下下半年或出現一定改觀。但是國內經濟的長期矛盾依然存在,經濟轉型任重道遠。此外,貿易沖突等對國內經濟的拖累依然是重要的風險點,同時結構性通脹的壓力有所上行。貨幣政策中性偏寬松的可能性大,但在匯率、通脹等因素下面臨兩難處境。總體上看內外兩方面因素的博弈將會加劇。

第三部分 供給邏輯:內弱外強邏輯延續

一、礦產:礦產陷入瓶頸 供給難以企穩

表 3-1:我國鉛精礦供需平衡表

數據來源:SMM、方正中期研究院整理

根據國際鉛鋅研究小組公布數據并經安泰科修正,2018 年 1-8 月全球鉛精礦累計產量為 276 萬金屬噸,同比減少 3.9%。其中國際市場累計生產鉛精礦 160.3 萬噸金屬量,同比減少 1.6%,分國別來看,全球 1-8 月美國鉛精礦同比下降 15.6%,主要源于澳大利亞旗下的洪溝礦減產,澳大利亞鉛精礦同比下降6.9%,主要源自上半年 Mount Isa 和 Cannington 礦山減產,俄羅斯、墨西哥產量與去年持平,印度產量保持小幅增長。

圖 3-1:我國鉛精礦產量及港口庫存

數據來源:SMM、方正中期研究院整理

根據國家統計局數據公布,2018 年 1-10 月,全國累計生產精煉鉛 105.6 萬噸,從 Wind 導出的統計局數據來看下降幅度較大,但結合鋅精礦的產量變動看,可能是統計口徑變動所致,實際鉛精礦同比下降約 3%以內。但整體上今年鉛精礦供應收緊是不爭的事實。

對于 2019 年,目前認為全球總的鉛精礦供給仍由鉛鋅礦供給增加來帶動,而國產礦或將因更嚴的環保環境出現新的負增長。

二、加工費:國內礦場讓利減緩環保壓力

圖 3-2:國產及進口鉛精礦加工費變動趨勢

數據來源:SMM、方正中期研究院整理

今年以來,國內鉛精礦加工費漲勢明顯,據安泰科調研分析顯示,可能是由于原生鉛冶煉廠減產、提高鉛膏摻入率等因素導致鉛精礦需求下降,國內外的鉛鋅加工費走勢呈現除明顯的不同,國內的鉛精礦加工費上行速度快于國外,目前已經超過 2017 年平均水平。

造成國產礦和進口礦加工費走勢分化理由是,國內由于中上游合作關系,鉛精礦廠需要為鉛冶煉廠的環保、排污等問題進行進一步讓利以保證煉廠能有微利。

三、冶煉:冶煉規模集中 再生鉛比重上升

表 3-2:我國精煉鉛供需平衡表

數據來源:SMM、方正中期研究院整理

根據 SMM 統計的收據來看,2018 年我國精煉鉛市場整體維持著緊平衡,相較于往年來看,整體表現為原生鉛、非持證冶煉廠的產能繼續下滑,及持證再生鉛比例的進一步上升。

圖 3-3:我國精煉鉛產量

數據來源:國家統計局、方正中期研究院整理

根據國家統計局數據顯示,2018 年 3-10 月份我國精煉鉛總供給量為 334.9 萬噸,同比下降 0.9%,主要源于 2017 年同期精煉鉛產量基數大,相較于 2015-2016 年的月度產量均有較為明顯的抬升。

圖 3-4:我國原生鉛和再生鉛產量

數據來源:SMM、方正中期研究院整理

不過精煉鉛產量維持高位后,原生鉛和再生鉛的比重出現了較大的轉換,根據 SMM 數據顯示,2018年 1-10 月我國原生鉛產量同比下降 6.1%,而再生鉛產量同比增長 27.1%。

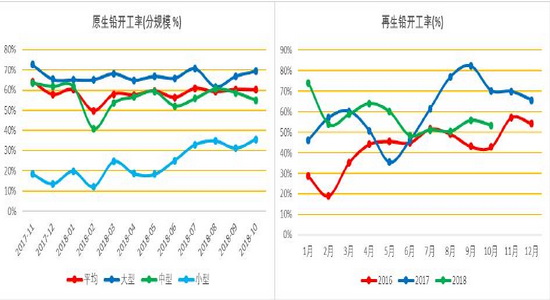

圖 3-5:我國原生鉛和再生鉛開工率

數據來源:SMM、方正中期研究院整理

開工率角度看,原生鉛開工率變動相對較為緩和,大中型企業的開工率維持 70%左右且相對較為平穩,小型企業的開工率隨著持證比例的上升和環保要求的略微放寬,在過去的 12 個月中有了較為明顯的復蘇,制約冶煉能力的更多是環保的要求而非鉛價本身;再生鉛企業的開工率波動幅度相對較大,同時因為起步較晚,對于廢料的處理能力參差不齊,處于逐步趕超階段。相較于原生鉛,再生鉛不同的成本及物料來源更容易填補或修復由于價格變動帶來的市場供求變動。

四、特別討論 1:環保督察對鉛供應沖擊

目前看環保對鉛鋅供應方面的沖擊更多是抬高成本。由于鉛是有毒重金屬,對土地危害很大,鉛的上中下游是被環保督查組重點照顧的對象,由于鉛鋅礦的高度伴生,鋅的礦場和煉廠也自然需要執行更嚴格的環保標準以備萬一,這樣會抬高鉛鋅冶煉的成本線。

根據安泰科統計,目前國內鉛鋅礦山的資產負債率是 46%,而冶煉冶煉的資產負債率是 68%,負債水平處于中等偏高的水平。在此基礎上,仍面臨較大的成本抬升的可能,比如對于鋅來說,目前濕法煉鋅的殘留浸出渣總量有 500 萬噸,但只有 250 萬噸有符合流程的處理,一旦后續浸出渣被列為危廢項目的話,這 250 萬噸的高昂處理費用將嚴重抑制企業的利潤空間,這是潛在的成本壓力。

根據下游煉廠的反饋來看,目前對于鉛鋅行業的環保標準非常高,對于工廠周圍的土壤調查標準已經到了 mg/t 的標準,冶煉和運營成本可能進一步拉升,同時對于市區內周圍工廠的空氣排放標準也隨時面臨著大幅提升的可能,比如 SO2 等有毒氣體的排放標準的抬高會進一步壓榨煉廠的利潤空間。2018 年鉛中毒、鉛污染的報道比重增多,無論是原生鉛或是再生鉛的壓力都將放大,鉛鋅冶煉環節面臨的環保壓力并不在統一數量級,鋅由于缺乏替代品環保壓力更多會通過鋅價的上移將成本轉嫁出去,而鉛產業鏈的各環節面臨的壓力最后或造成產業生態的轉變。原生鉛、鉛蓄電池等面臨的壓力更大,而再生鉛雖 然有三無企業帶來的各類污染問題,但隨著持證比例的走高,積極發展資源的回收利用將更容易控制總的污染處理難度,因而我們可以看到同樣是鉛行業,土地污染治理目標等也出現了一定程度的差異。綜合上看,環保督查抬升了鉛冶煉等方面的成本外,更多是迫使全產業鏈生態的轉型,這和鋅、銅等有本質上的區別,鉛產業鏈從原生鉛轉向再生鉛的政策引導速度仍將加快,一旦出現我們在第四章第七節提到的 RoHS 路徑出現,全行業或面臨更激進的演進思路,因而后續的壓力仍將不斷增大。

五、特別討論 2:再生鉛的后續發展路徑

由于鉛的理論回收利用比高達 97%以上,我國的再生鉛比重目前約為 35%,遠低于發達國家的 80%以上,因而在產業轉型的過程中,再生鉛的地位將逐步凸顯,從野蠻生長到去粗取精,最后再到全行業的質的進步。

根據安泰科數據顯示,2017 年我國再生鉛產量 205 萬噸,同比增長 24.24%,約占全年產量的43.47%,預計 2018 年仍將保持較大幅度的增長。2017 年我國持有危險廢物經營許可證的再生鉛企業 38個,2018 年已經增長至 52 個,同比增長 36.8%,2017 年核準廢鉛蓄電池處理能力 517 萬噸,2018 年已經增長至 680 萬噸,同比增長 31.5%。

事實上,目前全產業鏈正在向再生鉛市場轉移,各地都在集中化進行再生鉛行業布局,全行業產能有 900 萬噸,單純的再生鉛企業比重仍是大多數,處理能力大概 500 萬噸上下,電池廠進駐再生鉛行業帶動 250 萬噸產能,目的想做原料端和前端的協同效應,最后是鉛冶煉企業擴大自身的再生鉛產能,目前大概是 124 萬噸左右。

但如此龐大的產業規模帶來一系列問題,第一是電池廠商及新增再生鉛廠商對于鉛廢液的處理水平有限,根據相關會議得到的數據看部分地區的有效投放產能只有一到三成,整體上還是粗放型野蠻發展階段。其次是再生鉛的提純也面臨一定的問題,再生鉛里含有部分原生鉛沒有的金屬元素,在只做電池時尤其是柵板處,使用含雜質的再生鉛可能會導致電池爆炸,這是原生鉛不會出現的,因而后續上可能面臨技術方面的制約。總的來看目前 900 萬噸的再生鉛產能可能也只有 400 萬噸的有效投放量,行業還面臨著較大的調整周期。

后續上看,再生鉛市場規模的不斷提升是必經之路,但目前國內的原生鉛的產能或許很難完全消散,無法達到歐美市場 80%以上的再生供給比例,但原生鉛和再生鉛的側重點或將逐漸不同,原生鉛可能更多應用于偏高端的電池制造等方面,兩者價差或將出現一定程度的擴大。

第四部分 需求邏輯:鉛蓄電池產業四面楚歌

一、產業結構雁形圖:鉛是否成為技術革新的絆腳石

圖 4-1:產業結構演進雁形圖

數據來源:MMG、方正中期研究院整理

從 MMG 的產業結構雁形圖上看,國家不同歷史發展時段對于金屬的需求有著明顯的滾動式上行的趨勢,我國或處于計算機、電子這樣的發展區間,由機械工業、化工汽車等鉛帶動仍然存在。但是,由于全球對環保的標準提升,鉛在傳統的電池領域可能被鋰電等大規模替代。

鉛消費中有 85%左右都用在鉛蓄電池上,行業有著很成熟的體系,但鉛中毒、鉛廢液處理方面均存在一定的瓶頸。歐盟在 2015 年 RoHS2.0 決議中提到,要在 2019 年 7 月 22 日起,將進口的鉛、汞、六價鉻等毒性成分降低至 0.1%以下,2018 年 5 月 RoHS 會議對于技術原因無法替代的鉛用品通過延長使用時間進行豁免,但并沒有豁免鉛蓄電池,這意味著歐盟將逐步取消鉛在鉛蓄電池方面的應用,這將對全球致力于可持續發展的經濟體帶來示范效應,而 85%消費的塌縮意味著鉛市場將迎來重大變革。

鉛消費市場走向了歷史的十字路口,雖然鉛蓄電池、鉛產業鏈技術完備,但這種種優勢或許將成為技術革新的絆腳石,這或將促進產業鏈進一步的加速轉型。

二、鉛蓄電池:身處十字路口 面臨重大挑戰

圖 4-2:國內鉛蓄電池企業開工率

數據來源:SMM、安泰科、方正中期研究院整理

從 2017-2025 年鉛蓄電池市場趨勢:預計電信電池的用量復合增長率 2%,市場規模 28 億美元至 26億美元,復合增長-1%;UPS 用量復合增長率 3%,市場規模 24 億美元至 26 億美元,復合增長 1%;動力車電池用量復合增長率 6%,市場規模 32 億美元至 41 億美元,復合增長 3%;電單車電池用量復合增長10%,鉛蓄電池 10 億美元至 6 億美元,復合增長-6%.內燃機汽車,2025 年保持增長態勢,到 2045 年仍有1/3 市場保有量,混合動力汽車 2030 年前維持增長;純動力車穩步增長,預計 2035 年后占據主導地位。2018 年我國鉛蓄電池企業將大規模擴產,啟動式發動機產能和新能源電池均有較大規模的擴產計劃,預計 2018 年普通鉛蓄電池消費將迎來高峰期,而啟動型鉛酸蓄電池消費則料有逐步飽和的傾向。據安泰科數據統計,2018 年 1-9 約我國鉛酸蓄電池產量總計能夠為 11823.64 萬伏安時,同比下降 0.76%,整體來看,今年鉛蓄電池價格與鉛價的走勢呈現出一定程度的背離,尤其 6-8 月份區間鉛酸蓄電池呈現了一定程度的虧損。鉛酸蓄電池行業仍處于穩步發展階段。市場表現來看,啟動活塞式發動機鉛酸蓄電池增長極為迅猛,累計凈出口 2094 萬個,同比增長 55.66%;其它類型的鉛酸蓄電池凈出口 12180 萬個,同比下降 16.23%,下降主要原因是 2016 年部分下游的消費透支。

政策導向方面,歐盟 RoHS 和 REACH 的化學品審查對鉛酸蓄電池板塊形成了極大程度的打壓,目前國內對鉛酸蓄電池的要求要遠遠高于再生鉛要求,再生鉛的鉛排放標準 2mg/t,鉛酸蓄電池 0.5mg/t,再生鉛退稅 30%,而鉛酸蓄電池還要額外交 4%的消費稅,還有各種政策傾斜角度,種種對于鉛酸蓄電池發展很不利。鉛蓄電池行業環境——產能過剩、低價競爭、高端產品短缺、創新動力不足、集中度提高、高端人才匱乏,行業環境整體低迷和艱辛。種種跡象均表明鉛蓄電池面臨一定程度的風口。

圖 4-3:國內各類鉛蓄電池價格

數據來源:SMM、方正中期研究院整理

對于鉛酸蓄電池方面,需要特別提醒的是原生鉛和再生鉛方面還是呈現出一定的差異,目前電池領域再生鉛比例逐年上升,占比已經超過了 50%,但也確實出現問題——由于再生鉛的純度和質量引起問題 S、Mn、Cr、Ba、Te、Co 等含量可能比較高,容易引發電池的板柵斷裂等事故,目前尚未有較好的解決方案。因而在電池需這端我們認為原生鉛和再生鉛容易出現一定的價差,投資者主義這方向的套利機會。

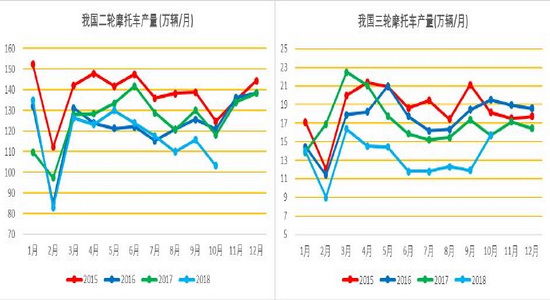

三、摩托車電動自行車:出口降速 消費預期低迷

圖 4-4:國內各類鉛蓄電池價格

數據來源:汽車工業協會、方正中期研究院整理

摩托車產銷數據呈現一定程度的下滑,三輪摩托車的需求塌縮較重,二輪摩托車也呈現一定的加速沖動。據汽車工業協會數據顯示,2017 年 1-10 月我國摩托車累計生產 1299.8 萬輛,同比下降 7.28%;累計生產二輪摩托車 1168 萬輛,同比下降 5.58%,摩托車生產 131.8 萬輛,同比下降 23.22%。總體看,我國摩托車和電動自行車市場已經趨于飽和,在無專用充電樁的情況下較容易出現安全隱患,成為環保督察和城市監管的核心打擊標的。

根據山東省汽車協會統計和安泰科分析指出,2018 年 1-9 月,山東省生產低速電動車 50.47 萬輛,較去年同期上漲 9.18%,但低速電動車產量持續走低,市場整體呈現一定量的下滑。

2019 年主要市場產品預測,電動二輪車市場下降 15%(市場監管過度,要嚴格執行的話現有 60%的車可能無法使用),電動三輪車市場增長 5%,電動四輪車市場增長 20%(國家在起草低速三輪車和四輪車的國家標準)。起動電池:汽車、船舶會場增長 5%,摩托車市場下降 10%,軌道交通增長 15%(主要由于地鐵和軌道交通的發展);UPS-鐵塔通信市場下降 15%(大幅使用鋰電池梯次利用),不間斷電源增長 5%;4、出口市場下降 10%(中國制造電池的加工成本已經遠遠高于國外陳本了,用工成本+4%消費稅+歐美關稅等,成本可能下降了 20%)

圖 4-5:我國二輪摩托車和三輪摩托車產量

數據來源:汽車工業協會、方正中期研究院整理

四、汽車:全球汽車產業鏈受貿易沖擊嚴重

圖 4-6:國內外汽車產銷結構

數據來源:汽車工業協會、方正中期研究院整理

2018 年 10 月,汽車產銷量環比均呈一定下降,同比降幅更為明顯,延續了 7 月份以來下降走勢。1-10 月,汽車產銷同比雙雙下降,為今年首次負增長。根據中國汽車工業協會數據顯示,2018 年 1-10 月,我國汽車產銷 2282.58 萬輛和 2287.09 萬輛,同比下降 0.39%和 0.06%。其中乘用車產銷 1935.02 萬輛和1930.40 萬輛,同比下降 1.04%和 1.02%;商用車產銷 347.55 萬輛和 356.70 萬輛,同比增長 3.39%和5.47%。

乘用車產銷情況:1-10 月,基本型乘用車(轎車)產銷 940.24 萬輛和 942.20 萬輛,同比下降 0.44%和 0.04%;運動型多用途乘用車(SUV)產銷 822.66 萬輛和 810.60 萬輛,同比增長 2.49%和 1.55%;多功能乘用車(MPV)137.24 萬輛和 140.86 萬輛,同比下降 16.72%和 14.14%;交叉型乘用車產銷 34.89 萬輛和 36.74 萬輛,同比下降 19.72%和 19.05%。

商用車產銷情況:1-10 月,貨車產銷 309.31 萬輛和 319.58 萬輛,同比增長 4.47%和 7.04%。其中:重型貨車產銷 92.37 萬輛和 97.60 萬輛,產量同比下降 3.47%,銷量增長 1.31%;中型貨車產銷 14.61 萬輛和 15.04 萬輛,同比下降 19.67%和 17.09%;輕型貨車產銷 151.21 萬輛和 153.36 萬輛,同比增長 10.23%和 12.49%;微型貨車產銷 51.11 萬輛和 53.58 萬輛,同比增長 13.58%和 12.26%。客車產銷 38.25 萬輛和37.12 萬輛,同比下降 4.61%和 6.38%。其中:大型客車產銷 5.81 萬輛和 5.61 萬輛,同比下降 7.44%和 9.13%;中型客車產銷 5.64 萬輛和 5.33 萬輛,同比下降 0.54%和 4.77%;輕型客車產銷 26.79 萬輛和 26.17萬輛,同比下降 4.80%和 6.10%。

新能源汽車產銷情況:1-10 月,新能源汽車產銷分別完成 87.90 萬輛和 86.01 萬輛,比上年同期分別增長 69.95%和 75.59%。其中純電動汽車產銷分別完成 67.03 萬輛和 65.26 萬輛,比上年同期分別增長56.88%和 62.29%;插電式混合動力汽車產銷分別完成 20.86 萬輛和 20.73 萬輛,比上年同期分別增長131.97%和 136.42%。

汽車工業作為美國逆全球化的重要目標產業,在 2018 年整體運行表現并不理想,尤其是美國汽車產銷結構顯著低于之前四年,全球整體的汽車產業鏈面臨重大的沖擊作用。展望 2019 年,宏觀環境預計至少上半年整體趨弱,汽車工業仍將受到持續的沖擊,國內汽車產銷結構仍將保持低速甚至負增長,而新能源汽車帶來的正面效應仍因整體占比過小而難以顯現。

五、移動通信基站設備:發展迅猛 但與鉛無關

圖 4-6:我國移動通信基站建設

數據來源:汽車工業協會、方正中期研究院整理

2018 年,我國移動通信基站建設速度明顯提速,但最近幾年與以往不同,新增的移動通信基站更偏好鋰電池等,摒棄了使用鉛蓄電池的傳統思路,移動通信基站的建設高企對鉛蓄電池的實質用量帶動極為有限。從 2017 年鐵塔公司宣布將全面對退役動力鋰電池進行梯次利用,鐵塔國內有 180 萬座基站,60萬座削峰填谷站及 50 萬座新能源站合計 13600 萬 kwh,以存量站電池 6 年更新一次計算,每年需要電池約 2260 萬 kwh,以每年新建基站 10 萬個算,預計新增電站需要 240 萬 kwh,合計需要 2500 萬 kwh,到2020 年國內退役鋰電池容量有 2420 萬 kwh 將轉入梯次利用市場,考慮梯次電池剩余容量 80%,可利用率 70%的情況下,2020 年利用梯次電池約可滿足鐵塔公司 38%需求,如果真出現這種情況,到 2020 年通信利用及儲能鉛酸蓄電池市場將萎縮 35%。

六、特別討論 3:新能源行業未來的發展方向

根據中國制造 2025 動力電池規劃,2020 年電池能量 300wh/kg,2025 年電池能量密度 400wh/kg,2030 年電池能量密度 500wh/kg。目前磷酸鐵鋰 120wh/kg,成組后 80wh/kg,三元鋰電池 160wh/kg,成組后 110wh/kg,尚未到達達標標準。

目前鋰電池產能已經出現了季度過剩,電芯市場規模超過 2000 億,產能利用率卻只有 4 成,國內鋰電池企業 200 家,總產能超過 170gwh,而 2017 年我國動力電池出貨量 37.06gwh,2018 年鋰電池需求量42.4gwh 左右。即使按照規劃 2020 年中國新能源汽車產能達到 200 萬輛,按照裝配 50kwh 電池計算,總需求量也只有 100gwh,產能過剩已成定局。考慮到 2018 年還有大量動力鋰電池進入市場,鋰電池必將取代部分鉛酸蓄電池占據的市場。

新能源電池對鉛蓄電池的主要沖擊表現在通信、儲能電池市場,2017 年鐵塔公司宣布將全面對退役動力鋰電池進行梯次利用,鐵塔國內有 180 萬座基站,60 萬座削峰填谷站及 50 萬座新能源站合計 13600萬 kwh,以存量站電池 6 年更新一次計算,每年需要電池約 2260 萬 kwh,以每年新建基站 10 萬個算,預計新增電站需要 240 萬 kwh,合計需要 2500 萬 kwh,到 2020 年國內退役鋰電池容量有 2420 萬 kwh 將轉入梯次利用市場,考慮梯次電池剩余容量 80%,可利用率 70%的情況下,2020 年利用梯次電池約可滿足鐵塔公司 38%需求,如果真出現這種情況,到 2020 年通信利用及儲能鉛酸蓄電池市場將萎縮 35%。鉛酸蓄電池主要風險:第一,鉛酸蓄電池用于汽車上的禁令,這項禁令豁免期截止日期 2021 年,即在 2021 年后可能出現禁止汽車用鉛蓄電池,后續關注這份豁免令是否延期;第二,REACH(歐洲物品管理法規)提議在 2022 年前禁止歐盟生產電池用鉛化合物,對化學品產生有影響,在 2019 年年初歐洲會有投票,決定是否將生產鉛酸蓄電池的四種鉛原料列入限制,值得重點關注;第三,歐盟的無毒環保戰略;第四,新電池的出現,尤其是鋰電子電池,帶來了替代的風險;第五,混合系能源汽車的趨勢中,鉛蓄電池的應用被限制于 SLI、S/S、Micro/Mild Hybrids;政府對純電動汽車的政策支持,和對減少二氧化碳排放的嚴格要求,都將加速電動汽車的推廣。

七、特別討論 4:歐盟 RoHS 決議對鉛價的沖擊

RoHS 是由歐盟立法制定的一項強制性標準,它的全稱是《關于限制在電子電器設備中使用某些有害成分的指令》(Restriction of Hazardous Substances),主要用于規范電子電氣產品的材料及工藝標準,使之更加有利于人體健康及環境保護。該標準的目的在于消除電器電子產品中的鉛、汞、鎘、六價鉻、多溴聯苯和多溴二苯醚共 6 項物質。

考慮到企業滿足新的有害物質要求需要一定時間,2015 年發布的 RoHS2.0 中重新規定了有害物質的限值及過度期:(l)2019 年 7 月 22 日起,所有輸歐電子電器產品(除醫療和監控設備)均需滿足該限制要求;(2)2021 年 7 月 22 日起,醫療設備(包括體外醫療設備)和監控設備(包括工業監控設備)也將納入該管控范圍。(3)另外,對于屬于電子電氣類別的玩具產品,DEHP、BBP、DBP 的含量仍需按照 REACH 法規附錄 XⅦ的要求進行管控。

表 4-1:部分 RoHS 受限物質清單

數據來源:RohS Guide、網上公開資料、方正中期研究院整理

2018 年 5 月 18 日,歐洲委員會(EC)更新附件 III 中的 7 項 RoHS 豁免。EC 針對這些應用作出評估,目前并不存在可靠的替代方法。與提案相比,發布的 RoHS 豁免項未有技術變更。此次修訂內容覆蓋含鉛材料和零部件的多種應用。

表 4-2:RoHS 的 7 項鉛豁免

數據來源:RohS Guide、網上公開資料、方正中期研究院整理

鉛的下游消費品中有 85%以上都用在了鉛蓄電池上,歐美地區的用量甚至超過了 90%,但是 2018 年5 月公布的這些豁免項里面并不包括鉛蓄電池,常規的鉛蓄電池也不可能滿足歐盟 RoHS 鉛材料低于 0.1%的標準,按照 RoHS2.0 的標準要求,2019 年 7 月 22 日前所有輸歐的電子設備均需要滿足要求,即在該日期之前無法達成新的豁免協議的話,鉛蓄電池將大概率在歐盟被禁止使用,結合中國和歐洲歷來環保方面的態度相同的角度看,國內鉛蓄電池也將面臨較大的打擊。

RoHS 或將在 2019 年 2 月前后舉行一次會議,歐盟及全球各地的鉛蓄電池上下游企業已經在做最大的相關方面的努力,盡量延長對鉛蓄電池的豁免等。所以明年這次會議至關重要,延長豁免達成,鉛價繼續維持現有邏輯,延長豁免失利,鉛價則料將面臨極大的下調,2 月下旬和 7 月中旬各自是一次對鉛價重要的節點。

第五部分 市場調節:低庫存與低消費預期并存

一、庫存:國內外市場維持低位

圖 5-1:交易所庫存變動

數據來源:SHFE、LME、方正中期研究院整理

雖然今年鉛價走勢較為平穩,但國內外的精煉鉛庫存水平均呈現極為明顯的下滑趨勢,尤其是 LME的鉛價,歐盟的關于鉛化學品的審核降低了貿易商的持貨意愿,國內出口導向的啟動型鉛蓄電池消費加速了國內用鉛的消耗量,由于鉛市場存在大量的再生鉛,結合國內趨嚴的環保政策導向,我們認為內外鉛庫存走低是較為合理的。但需要注意的是,鉛庫存持續地位為投機炒作提供了較為充足的空間,目前的上期所的鉛一般為標準的原生鉛,缺乏再生鉛廠牌標志,因而在供求的標的不一致時,僅用原生鉛庫存代表鉛整體庫存可能是不太合理的,一旦再生鉛的品牌標準被認定后,鉛的實際庫存保有量可能并沒有這么低,也降低了投機商的炒作空間。

二、進出口:年內凈出口再轉凈進口

圖 5-2:鉛精礦及精煉鉛進出口情況

數據來源:海關總署、方正中期研究院整理

由于歐洲市場 RoHS 等審議問題以及國內市場環保壓力,導致中國和倫敦市場出現較為明顯的價差,冶煉廠進口礦石盈利較為可觀,但下游需求的塌縮最終令絕對的鉛精礦進口數量維持在相對較低的水平。

圖 5-3:精煉鉛進出口情況

數據來源:海關總署、方正中期研究院整理

隨著歐洲市場對于用鉛產品重啟 RoHS 議案以及國內 4-7 月份的鉛供給塌縮,內外價差的走高直接導致國產鉛再度由凈出口轉為凈進口,鉛精礦和精煉鉛一度出現進口套利的窗口,再同期相對較為少見。從后市來看,國內外對于再生鉛的依賴都將走高,原生鉛的供給增量較為有限,結合環保督察的壓力來看,進口礦石-冶煉-出口的邏輯線可能被打破,更多的是通過國內再生鉛調節因環保問題導致的鋅錠供應不足問題,而國內的再生鉛成本較高,

因而內外價差將維持內強外弱的走向,因而預計 2019 年仍將以鉛精礦、鉛錠的進口為主,但幅度或小于今年。

第六部分 供需平衡表預測及解析

表 7-1:中國鉛市供需平衡表預測(單位:萬噸)

數據來源:WBMS、ILZSG、海關總署、Bloomberg、方正中期研究院整理

展望 2019 年,我們認為國內鉛精礦產量自 2017 年達到峰值后或將進一步下滑,主要源自環保方面的壓力和外圍礦石對國產礦石的替代效應,2019 年上半年外圍礦石流入國內的速度或將增大,主因是對賭 RoHS 帶來的不確定性。而經濟預期的轉弱及 2018 年四季度后的消費搶跑效應或將拖累鉛價,令再生鉛的開工積極意愿降低,而下半年更多需要看 RoHS 的最終落實情況。整體上看,2019年我國鉛或將維持小幅的供過于求的趨勢,呈現供需兩弱的格局。

第七部分 技術分析

圖 7-1:SHFE 鉛期貨技術分析

數據來源:文華財經、方正中期研究院整理

國內鉛品種上市時間較短,結合我們對未來中長線目標的判斷來看,鉛市場在經歷了兩年寬幅調整過后或將重新邁入下行軌道,鑒于 RoHS 決議也可能會出現 2016 年的反轉。從技術圖形上看,預計鉛市上方第一目標位 19500 元/噸,而目前的下方支撐位均為弱支撐,或將在 17500 元/噸附近形成較為密集的成交帶。

第八部分 總結全文和 2019 年操作展望

鉛與其他品種而言,特點很明顯:第一是鉛鋅聯動性很強;第二是再生品供應比例高,供給邊際彈性大;第三是現貨盤定價優勢明顯優于期貨盤;四是鉛是環保壓力下重點照顧的品種。因而鉛期貨更適合結合政策層面進行情緒化投資。2018 年鉛價整體在較窄的區間內震蕩波動,核心博弈一是在于新能源板塊對鉛蓄電池的替代性,二是鉛精礦及廢鉛的原料供給問題,三是在鉛的庫存的可持續性。

從邏輯導向看,鉛產業鏈面臨著較大的挑戰,宏觀環境的壓力將逐步通過出口端向國內下游傳導,而環保等政策壓力也將令原生鉛和再生鉛市場的成本不斷上移,整個產業鏈的利潤也在同步收窄。

值得注意的是,2019 年鉛市場最需要關注的問題是歐盟的 RoHS 對于鉛產品的審核,詳見本文第四章第七節,該審核結果預計在 2019 年 2 月份前后公布,目前看中國和歐盟關于可持續發展和環保等方面的態度整體是一致的,一旦歐盟認定鉛蓄電池類產品應加速退出歷時進程,國內的政策導向很可能跟注。未來已來,2019 年或是鉛市場的關鍵轉折年。結合 RoHS 結果我們認為鉛價可能大概率出現兩種走勢,一是 RoHS 對于鉛產品退出市場的態度出現了放松,包括大幅度延長退出時間、減少需退出產品的品類,國內外鉛價的核心邏輯將維持現有的成本和庫存推動邏輯,不過隨著經濟增速的放緩及鋅價的下調,相較于 2018 年的鉛市的成本端支撐或許有所減弱,預計此時鉛運行重心為 17000 元/噸或 1950 美元/噸,運行區間為 15500-19500 元/噸和 1800-2400 美元/噸。一旦 RoHS 對于鉛產品標準趨嚴,則鉛的市場和前景可能面臨重創,可能回到 2015 年前后甚至更低的點位,一旦這種情況發生,在最保守的估計下,我們下調鉛價運行重心 2000 元/噸至 14500 元/噸,倫鉛價格跌幅可能更大甚至出現低于 1500 美元/噸的時段。

方正中期期貨研究院 楊莉娜 黃巖

新浪聲明:新浪網登載此文出于傳遞更多信息之目的,并不意味著贊同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。責任編輯:宋鵬

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)