作者 | 中信建投期貨研究發展部 魏鑫

研究助理 | 中信建投期貨研究發展部 鄧昊然

本報告完成時間 | 2024年12月15日

重要提示:本報告觀點和信息僅供符合證監會適當性管理規定的期貨交易者參考。因本平臺暫時無法設置訪問限制,若您并非符合規定的交易者,為控制交易風險,請勿點擊查看或使用本報告任何信息。對由此給您造成的不便表示誠摯歉意,感謝您的理解與配合!

摘要

展望2025年,我們認為行業有望迎來變局之年,行業軟著陸敘事仍待觀察,周期力量演繹導致行業出清是更大概率的路徑,時間上可能更需要耐心。我們將2025年定義為產能擴張周期下的轉折年份,有以下核心觀點呈現:

基本面方面,盡管雞蛋期貨加權指數已調整至歷史相對低位,但存欄方面,行業仍未迎來有效出清,蛋雞存欄仍處于上升趨勢中,周期反轉的力量暫未看到。

考慮到行業已經歷較長的盈利周期,產業資本不斷介入,規模廠規劃產能較以往年份出現明顯增長,24年存欄重心也從周期底部不斷抬升,25年仍有增勢延續跡象,基于以上產業趨勢判斷,我們認為25年整體延續防守策略為主,適當降低對高蛋價預期,關注年內能否實現出清后的周期反轉,做好極端行情下的風控。

市場關注短期現貨價格及季節性效應,把握現貨利好兌現下情緒過于極端的空配機會。適當弱化基差對期貨方向的指引,盤面期現價格回歸的時點較難判斷,近月博弈難度加大。盤面價格提供套保機會更值得關注,在未來供應逐漸兌現的時間節點,高位套保鎖定利潤、對沖下行風險的操作將體現價值。

一、2024年行情回顧

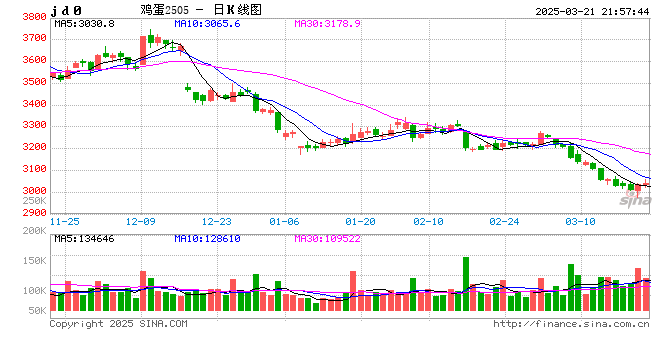

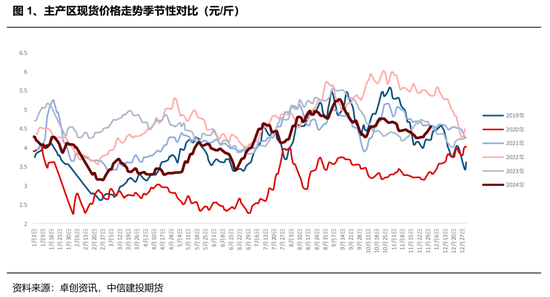

(一)回顧:弱預期與強現實碰撞,行情在分歧中展開

現貨方面,從24年現貨價格表現來看,上半年價格暫時處于近年來中性偏低水平,但同期相較19年低成本年、20年高存欄年仍有明顯價差優勢。在存欄未升至高位前,季節性驅動仍有較強表現,飼料成本持續走低的情況下,養殖端全年仍維持較好養殖利潤。從全年價格表現看,存欄端的壓制力量在旺季節點表現并不明顯,反而對于淡季價格壓制表現更明顯。全年依舊表現出較為明顯的季節性波動特征。

針對24年雞蛋交易主題,最重要的是存欄的趨勢性變化,存欄趨勢性明確則季節性可以適當弱化,主要圍繞存欄趨勢變化方向進行操作。從24年存欄端的變化看,1-9月份存欄基本維持較為明確上升趨勢,考慮到規模廠規劃產能以及補欄量的積極驗證,存欄上升趨勢階段性難以證偽,整個行業依舊呈現向本輪周期頂部運行的特征。

主要矛盾存欄的持續上升對遠月估值中樞的壓制較為明顯,25年春節后需求較弱的2502、2503合約均表現較為弱勢,逐步計價25年面臨的過剩預期。在趨勢性較為明確的情況下,對遠月需求較弱的合約空配是我們前期較為推薦的策略。

(二)復盤:偏空預期下基差博弈,貼水預期現實糾偏

24年全年基調看,產業對現貨價格偏空預期明顯壓制遠月盤面價格。如何理解雞蛋11合約在現貨4.5元的情況下,盤面奔向3570的定價特點?主要原因還是在于交易節奏上,在存欄變化顯著年份,存欄變化及預期是期貨價格波動的主要原因。遠月市場交易過剩預期,臨近近月后,又因為現實端的強勢修復。

從當前的基差定價看,2501、2502合約基差均較高,現貨升水相比往年更多,反映期貨市場十分悲觀的預期。一般來說,基差的收斂由現貨價格的回落達成。但24年在偏空預期下,也出現臨近交割月的合約快速上漲修復基差的情況,行情的表現較為劇烈,從近月基差博弈視角看,依靠過往經驗總結的規律來獲得市場收益變得越來越具有挑戰性,而基于現貨市場的節奏和歷史經驗來預測期貨盤面的走勢也變得更加艱難。

基差修復行情再度上演,弱預期與強現實的碰撞。復盤這輪基差博弈行情,2412合約進入交割月前,交易邏輯回歸現實。由于2412合約前期貼水現貨幅度較大,存在期現回歸動能。現貨價格回暖導致前期市場押注現貨下跌的預期落空,進一步推動近月合約快速反彈修復,連續兩個交易日大漲近400點修復基差。期貨弱預期與現貨強現實的碰撞,貼水過大導致空配劣勢,低位追空面臨大幅回撤風險。

二、 宏觀支撐邊際走強

(一)宏觀:通縮預期緩解,CPI出現回暖跡象

CPI食品價格24年下半年回暖。受低基數和豬周期的影響,食品價格通脹于2024年下半年開始回升。不過,鑒于生豬供給的規模化和集中度提升、政府監測的加強,生豬供應波動預計減小,“豬周期”可能趨于溫和,食品價格方面預計對CPI支撐力度在25年有所減弱。

2024年CPI的整體趨勢是小幅上漲,其中食品價格的變動對CPI的影響較大,特別是由于氣候條件對農產品生產和儲運的積極影響。25年政策的實施和市場需求的恢復也將對CPI產生積極影響。預計隨著政策的進一步落實和市場需求的逐步恢復,CPI將保持溫和的趨勢。預計2025年CPI同比增速較上年有所提升,消費品價格方面存在一定壓力,服務價格方面則主要取決于需求恢復形勢。

(二)消費:內生動力不足,結構上有增速優勢

蛋類人均消費量呈現穩定增長的趨勢,總體表現弱彈性、偏剛性,增速超過肉類。數據顯示,隨著人口的增長和居民收入水平的提高,消費者對雞蛋的需求量持續增加。尤其是在城市地區,中高收入人群對高品質、安全健康的雞蛋產品的需求更加旺盛。雞蛋作為優質蛋白質來源之一,其消費需求保持穩定增長。

根據國家統計局數據,中國居民人均蛋類消費量呈現增長趨勢。2013~2023年間,在我國主要動物蛋白消費中,豬肉消費占比正常年份穩定在33%左右,禽類、牛肉、蛋類以及羊肉占比均有提升,奶類占比則從19.6%下降至14.5%。過去10年,肉類年均消費增長仍然保持4.2%左右的年均復合增長率。2013年中國居民人均蛋類消費量為8.2千克,到2023年增長至14.97千克,復合增長率5.6%,超過肉類整體消費增速。

動物蛋白總量擴張背景下,結構上也存在一定優勢,雞蛋需求側的總量視角支撐在24年有所體現。根據卓創數據,排除春節期間的走貨量異常統計數據,全國代表銷區月度銷量出現較為明顯的擴張。從代表銷區銷量看,需求端在5月份出現一定異動,7月終端市場需求出現好轉,8月份食品廠補庫需求拉動。需求端的擴張在24年下半年表現更為明顯,也在一定程度上解釋24年存欄量偏高水平下,現貨仍能夠維持較好的養殖利潤。24年存在需求側偏高異于往年的情況,我們認為,或受到消費降級影響,導致更多動物蛋白消費轉向雞蛋,25年關注需求可能回落的潛在影響。

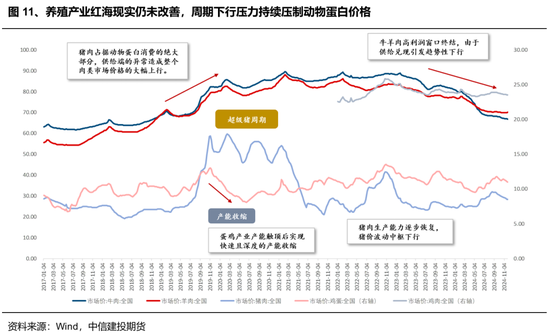

價格是最直觀的表征,雞蛋表現獨立于肉類整體行情,主導力量仍是自身供需格局。養殖產業面臨19年非瘟引起的超級豬周期后的出清期,產能兌現導致整體供給偏充裕,短期難以看到顯著供需缺口引起的超額利潤空間。蛋雞以及肉雞養殖由于相對偏短的養殖周期,高養殖利潤驅動下,實現快速產能擴張,隨后完成快速且深的產能收縮,20年蛋雞完成產能出清后,21~24年持續處于產能見底后的爬坡階段。上一輪超級周期來自于肉類集中短缺,育種端受益明顯,現階段擴張恢復已經完成,大部分養殖行業黃金期已過,需要面對紅海現實。

三、產能擴張的終點何在

(一)成本端的討論,向下的共振周期

飼料成本端的下行周期或還未終結,但預計25年下跌斜率或市場預期將有好轉。2023年的下半年見證了蛋雞飼料和原料供應狀況的顯著改善。國際緊張關系的緩和,以及我國在飼料原料供應國和途徑上的多元化,疊加國內飼料糧食供應能力的增強,共同指引2024年飼料及其原料價格的潛在下降,表現持續震蕩下移趨勢。

2024年玉米價格整體呈現先跌后漲再跌的趨勢,而豆粕價格則呈現出價格重心大幅下移的態勢。基于全球大豆供應逐步走向寬松的預期,豆粕價格重心或將不斷下移。但考慮到全球大豆庫存重建的不確定性,以及季節性的部分矛盾集中體現,豆粕行情震蕩偏弱格局仍會延續至25Q1。玉米價格或有望因供需格局變化而改善預期,預計2024/25年度新季玉米產量下降,供需差預計同比上一年度下降。現階段根據玉米、豆粕盤面價格測算出遠月雞蛋飼料成本約2.8~2.9元/斤。若市場交易供給過剩預期,盤面淡季合約或仍有繼續計價成本支撐走弱的空間。

盡管飼料成本的降低可能會養殖端成本產生正向影響,但復盤歷史來看,雞蛋本身的價格才是決定蛋雞養殖業利潤的核心因素。從成本視角看,成本支撐的有效性隨時面臨供給側的挑戰,例如2019年3月,飼料成本處于低位2.6元/斤,仍然出現了養殖利潤的虧損。以及2020年3月至7月,由于外生因素疫情的影響,飼料成本的上移導致養殖利潤持續虧損,引發行業產能大規模出清。歷史給我們的啟示是,在市場將視角錨定向成本時,仍需要明確供給端的矛盾是否占據主要地位,在供給過剩的情況下,市場不乏跌破成本的驅動。

(二)引種缺口緩解,規模擴張的延續

24年祖代蛋雞引種情況明顯改善。根據中國畜牧業協會統計,截至2024年6月末,國內成功引進176368只祖代蛋種雞,主要品種包括海蘭和羅曼系列,涉及的引種企業有華裕農科、涉縣華裕家禽育種、寧夏曉鳴農牧、四川譜瑞美家禽和沈陽華美畜禽五家。2023年全年祖代雞的引種量僅為9064只,同比大幅下降86.31%,創下歷史新低,導致進口祖代種雞出現缺口。直到2024年,引種狀況才有所改善。

引種缺口緩解后,預計25年規模廠產能擴張延續。在2024年的存欄增長過程中,大型企業的市場份額持續增加,長遠來看,這些大型企業穩定的生產模式有助于減少市場周期性的波動。在2024年,大型集團和規模化企業主要聚焦于擴張和穩定發展,除了少數企業面臨風險外,目前并未觀察到大型企業有大規模減少產能的趨勢。隨著大型集團資本的介入,類似于生豬產業的情況,行業集中度逐漸提高,傳統的周期性波動可能會逐漸減弱,長周期可能會變得更加平穩,同時行業內的競爭也日趨激烈。

(三)存欄擴張延續,邁向周期的頂點

補欄呈現擴張趨勢,暫未看到扭轉跡象。雞苗價格創近3年以來最高水平,24年下半年雞苗銷量明顯高于往年同期。從種蛋利用率和雞苗價格周頻指標看,補欄回落可能性較小,低成本、高養殖利潤導致補欄積極預期暫時難以扭轉。若年內12月補欄量依舊偏高,持續擴張產能,25年上半年對應期貨合約供給端的壓力可能加劇,存在預期進一步惡化的可能。從目前補欄情況來看,規模廠和中小散戶存在分化,大廠多按照既定計劃排產,散戶前期顧慮較高的飼料成本已有明顯回落,增強補欄積極性。

淘雞日齡明顯偏高,但短期淘雞價格出現下跌拐點,帶來近端支撐,預計近遠月預期分化加劇。適齡待淘老雞數量相對有限,加之雞蛋價格上漲,養殖單位壓欄惜售,10月市場淘汰雞出欄量降低,淘雞價格經歷一波上漲。我們認為,本輪淘雞價格拐點即將來臨,旺季需求滑落后,蛋價進入回落階段,養殖利潤受到壓縮后,養殖單位會加速淘雞,鎖定較高淘雞價格,淘雞市場可能迎來持續且快速的價格下跌。

蛋雞存欄維持擴張趨勢的判斷依據:

1、規模場偏剛性的產能兌現。規模廠較以往年份擴張進度明顯加速,行業呈現資本涌入狀態,調研反饋規模廠按計劃擴張排產,產能較以往出現大幅增長。蛋雞養殖行業正在進行供給側的結構性更迭,長時間的盈利勢必刺激存欄量的上漲,這種預期已經在2024年下半年逐步兌現,增勢預計延續至25年。

2、飼料成本下移導致不弱的補欄意愿。調研反饋養戶補欄積極性較強,未出現以往觀望空欄的情況。當前根據玉米、豆粕現貨價格測算出單斤雞蛋飼料成本約2.8元/斤,養殖利潤仍處于高位。

3、行業規模不經濟以及周期偏短的屬性。成本方面考慮,中小戶成本占優,大廠難以順利擠出中小養戶份額。

供給方面存欄回暖預期不變,節奏上可能受到淘汰影響,存在一定擾動,但是趨勢難以扭轉。11月全國在產蛋雞存欄量約為12.84億只,環比減幅0.23%,同比增幅6.38%。環比下降主要是淘汰量有所增長,同時新增開產高峰暫未達到。短期蛋雞產能變化幅度不大,整體繼續維持高位,雞蛋供應相對充裕。存欄中期預計延續增長,供應壓力逐月增大。從24年存欄兌現的時間節奏來看,開產較為明顯的兌現時間點在10月份以后,伴隨10月份產蛋率逐漸回升可基本確定,24Q4至25Q1雞蛋供應整體將保持偏寬松格局。

四、展望:2025年或迎來行業出清后的轉折之年

(一)盈利周期終結的思考,潛在的跟蹤線索

從歷史規律來看,蛋雞養殖行業在經歷較長時間的盈利周期后會迎來虧損情況下的產能出清期,24年在經歷長達3年多的盈利周期后(不考慮短暫窄幅虧損),是否會在25年迎來虧損期?目前來看,24年末存欄已有明顯上行,且依舊延續增長趨勢,重點在25年存欄增長的速度,在飼料成本持續走低、養殖利潤高企的情況下,存欄增長趨勢難以扭轉。

在盈利的情況下養戶出現大量去淘、主動去產能的可能性較小,若養殖利潤持續回落至微虧,養戶可能通過延遲淘汰來獲得蛋品收益,等待蛋價回升,延淘導致產能持續累積,在供給端持續寬松的情況下,供需矛盾階段性加劇導致蛋價承壓,復盤以往周期表現來看,產能出清期養殖利潤虧損加深且持續時間延長。

淘雞的決策范式以養殖利潤大幅下降引發養殖戶加速淘雞,且慎重補欄的路徑展開,養殖戶決策加速淘汰的共識多形成于養殖利潤連續惡化之后,通常看460-480日齡的淘雞接近超淘的冰點。極度悲觀情況下的淘雞價格觸及冰點,當養殖利潤不斷惡化且虧損持續時,養殖戶面對不斷惡化的現金流,產生集中淘汰意愿,短期淘雞量的大量增加進一步壓低淘雞價格,表現為淘雞價格的快速下跌,并且價格在歷史低位維持1個月以上。

24年現貨價格處于往年同期中等偏低水平,但行業經歷較高的養殖利潤。自2020年底以來,蛋雞養殖再次進入了持續盈利窗口期,但由于飼料成本的提升,在蛋價超越往年同期的情況下,21、22年這兩年的實際利潤水平并未超過19年,通過利潤刺激帶來的存欄增長速度也是更低的。相對較低的利潤率限制產能的快速恢復,但24年利潤水平已有所擴大,疊加產能持續恢復,暗示未來蛋雞養殖面臨逐步提升的市場風險。

24年季節性規律延續。在極度悲觀的情況下,尤其是身處產能去化的大周期中,持續的價格下跌往往讓人失去對未來行情的信心,在產能去化接近尾聲,存欄供給邊際變化不大的情況下,需求對價格的影響在行業拐點位置被放大,現貨上漲可能存在超預期的空間。

產業心態偏謹慎,行情在一致性悲觀預期中誕生。復盤24年需求變化,貿易商在經歷6月份的低迷行情后,對整體行情走勢偏悲觀,行業經歷連續2年多的盈利周期,導致產業各環節風控意識增強,對淡季現貨掉價已有預期,主動降低庫存和走貨量,悲觀預期下,6月份梅雨季節低點至中秋國慶雙節反而走出超預期行情。

(二)25年供給或仍較為充足,關注年內能否實現出清后的周期反轉

基本面方面,我們認為行業軟著陸敘事仍待觀察,周期力量演繹導致行業出清是更大概率的路徑,時間上可能更需要耐心。盡管雞蛋期貨加權指數已調整至歷史相對低位,但存欄方面,行業仍未迎來有效出清,蛋雞存欄仍處于上升趨勢中,周期反轉的力量暫未看到。

考慮到行業已經歷較長的盈利周期,產業資本不斷介入,規模廠規劃產能較以往年份出現明顯增長,24年存欄重心也從周期底部不斷抬升,25年仍有增勢延續跡象,基于以上產業趨勢判斷,我們認為25年整體延續防守策略為主,適當降低對高蛋價預期,關注年內能否實現出清后的周期反轉,做好極端行情下的風控。

策略上,由于近月仍然受到現貨支撐且有一定程度貼水,單邊沽空的盈虧比有限。反彈后回調的相對確定性可以考慮遠月合約。市場關注短期現貨價格及季節性效應,把握現貨利好兌現下情緒過于極端的空配機會。適當弱化基差對期貨方向的指引,盤面期現價格回歸的時點較難判斷,近月博弈難度加大。盤面價格提供套保機會更值得關注,在24年10月份以后供應逐漸兌現的時間段,高位套保鎖定利潤、對沖下行風險的操作將體現價值。

研究員:魏鑫

期貨交易咨詢從業信息:Z0014814

聯系人:鄧昊然

期貨從業信息:F03121554

責任編輯:李鐵民

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)