作者 | 中信建投期貨產(chǎn)業(yè)部 產(chǎn)業(yè)專(zhuān)家 陳家誼

研究助理 | 中信建投期貨研究發(fā)展部 郝鴻飛

本報(bào)告完成時(shí)間 | 2024年12月12日

重要提示:本報(bào)告觀(guān)點(diǎn)和信息僅供符合證監(jiān)會(huì)適當(dāng)性管理規(guī)定的期貨交易者參考。因本平臺(tái)暫時(shí)無(wú)法設(shè)置訪(fǎng)問(wèn)限制,若您并非符合規(guī)定的交易者,為控制交易風(fēng)險(xiǎn),請(qǐng)勿點(diǎn)擊查看或使用本報(bào)告任何信息。對(duì)由此給您造成的不便表示誠(chéng)摯歉意,感謝您的理解與配合!

摘要

本報(bào)告對(duì)2024年紙漿市場(chǎng)行情進(jìn)行了回顧和分析,指出紙漿市場(chǎng)面臨的主要矛盾和可能的價(jià)格驅(qū)動(dòng),并對(duì)2025年市場(chǎng)做出了展望。

2024年紙漿市場(chǎng)經(jīng)歷了從年初的下跌到年中的快速?gòu)?fù)蘇,再到下半年價(jià)格的持續(xù)下行。主要受到海外突發(fā)事件擾動(dòng)和下游需求疲軟的拉扯。2024年是我國(guó)紙漿產(chǎn)能擴(kuò)張大年,尤其下半年更為突出,同時(shí)這也是產(chǎn)業(yè)競(jìng)爭(zhēng)進(jìn)一步白熱化的開(kāi)始,加工利潤(rùn)的極限壓縮和產(chǎn)能利用率的波動(dòng)是該階段的經(jīng)常特征,紙制品的定價(jià)邏輯越發(fā)向“成本+加工費(fèi)”模式轉(zhuǎn)變,因此價(jià)格上對(duì)于原料成本的變動(dòng),尤其是價(jià)格的上行更為敏感。具體來(lái)看,針葉漿和闊葉漿在供應(yīng)上逐漸分化,闊葉漿的供應(yīng)上量一方面增強(qiáng)了我國(guó)在此領(lǐng)域的定價(jià)話(huà)語(yǔ)權(quán),但另一方面也短期令供需局部陷入“過(guò)剩”窘境。難免伴隨行業(yè)產(chǎn)能降負(fù),以及部分高成本產(chǎn)線(xiàn)的逐漸出清。相比闊葉漿,期貨上市品種漂白針葉漿的供應(yīng)壓力并不大,且主要依靠進(jìn)口,因此就供需矛盾而言不似其他漿種凸顯。隨著國(guó)際動(dòng)蕩加劇,其受海外擾動(dòng)事件影響在所難免,但即使價(jià)格受突發(fā)情況上漲,依然會(huì)受到整體行業(yè)利潤(rùn)降低,以及其他漿種價(jià)格下行的拖累,這將在很大程度上限制其價(jià)格的向上彈性。綜合來(lái)看,我們認(rèn)為2025年紙漿期貨價(jià)格或圍繞5800元/噸中樞做寬幅震蕩,向上漲幅受到產(chǎn)業(yè)利潤(rùn)降低拖累,向下有海外供應(yīng)減量托底,預(yù)計(jì)在【5000-6800】區(qū)間。

一、行情回顧及產(chǎn)業(yè)鏈?zhǔn)崂?/font>

1.1 回顧2024年行情

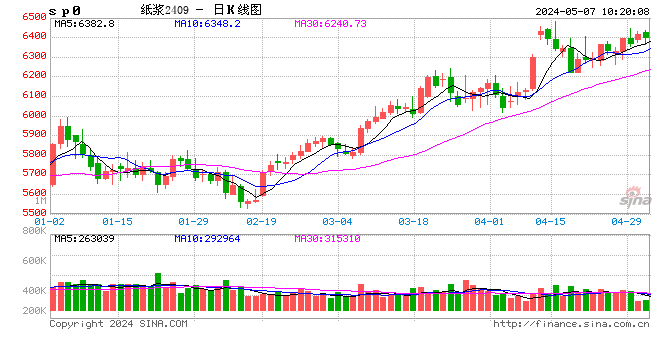

回顧2024年的紙漿行情,風(fēng)格上以六月份為分割點(diǎn)。首先年初延續(xù)2023年的下跌勢(shì)頭震蕩偏弱運(yùn)行,到春節(jié)后造紙行業(yè)快速?gòu)?fù)蘇,疊加海外芬蘭港口發(fā)生罷工,導(dǎo)致芬蘭幾乎全線(xiàn)停產(chǎn)。另外3月下旬,UPM Kemi漿廠(chǎng)發(fā)生爆炸停機(jī)檢修等事件刺激漿價(jià)上行。同時(shí)海外庫(kù)存走弱,需求較去年有所好轉(zhuǎn),貿(mào)易流從中國(guó)逐漸轉(zhuǎn)向歐美,進(jìn)口端價(jià)格支撐較強(qiáng),推動(dòng)期價(jià)偏強(qiáng)運(yùn)行。但時(shí)間來(lái)到下半年,國(guó)內(nèi)外紙漿新增產(chǎn)能集中投產(chǎn),疊加傳統(tǒng)淡季來(lái)臨,需求支撐不足,價(jià)格一路下行至5600-6000元/噸區(qū)間窄幅震蕩,期間幾次試圖突破區(qū)間框體都以失敗告終。

1.2 造紙產(chǎn)業(yè)流程及關(guān)注要點(diǎn)梳理

紙漿產(chǎn)業(yè)鏈的上游為林木種植業(yè),中游為木漿加工業(yè),下游為造紙業(yè)。紙漿是以木材、木片等為原料,經(jīng)不同加工方法制得的纖維狀物質(zhì),一般儲(chǔ)存時(shí)為干燥狀態(tài)。根據(jù)原材料劃分為木漿、非木漿和廢紙漿。由木材為原料,利用化學(xué)、機(jī)械或二者結(jié)合的方法制得的紙漿統(tǒng)稱(chēng)為木漿。使用竹子、禾草等非木材纖維原料制成的紙漿稱(chēng)為非木漿。根據(jù)中國(guó)造紙協(xié)會(huì)統(tǒng)計(jì),2023年我國(guó)紙漿消耗總量11899萬(wàn)噸,較上年增長(zhǎng)5.35%。木漿4931萬(wàn)噸,占紙漿消耗總量42%;再生紙漿6435萬(wàn)噸,占紙漿消耗總量54%,其中:進(jìn)口再生紙漿占4%、國(guó)內(nèi)再生紙漿占50%;非木漿533萬(wàn)噸,占紙漿消耗總量4%。

具體提到木漿,根據(jù)其原料選擇的不同進(jìn)行分類(lèi)又可分為針葉樹(shù)(軟木)和闊葉樹(shù)(硬木),因此木漿主要包括針葉漿和闊葉漿兩類(lèi)。針葉漿是由針葉樹(shù)作為原材料制成的紙漿。針葉木的樹(shù)葉多呈尖細(xì),針葉樹(shù)多生長(zhǎng)于中高緯度地區(qū),如北美、北歐、俄羅斯、智利等地區(qū)和國(guó)家,因其質(zhì)地較軟又稱(chēng)為軟木。同時(shí)針葉漿纖維更長(zhǎng)更堅(jiān)韌,一般用于生產(chǎn)高強(qiáng)度和高韌性的紙張。但因針葉樹(shù)的生長(zhǎng)周期較長(zhǎng),一般要15-20年以上才可成材,往往限制著其產(chǎn)能的快速擴(kuò)張。

闊葉漿主要由闊葉樹(shù)作為纖維原料制成。闊葉木的樹(shù)葉多呈闊寬狀,因其質(zhì)地較硬又稱(chēng)為硬木,多生長(zhǎng)于中低緯度地區(qū),如美國(guó)南部、巴西、智利和印度尼西亞等地區(qū),常見(jiàn)的有如桉木、樺木等。其纖維較短,一般用于較厚實(shí)柔軟對(duì)吸濕性要求較高的紙張。闊葉樹(shù)的生長(zhǎng)周期較短,僅需3-5年即可成才,因此相較針葉漿,闊葉漿擴(kuò)產(chǎn)速度更快。

具體到上期所的上市品種,為漂白硫酸鹽針葉木漿(NBSK)。我國(guó)的針葉木漿主要依賴(lài)進(jìn)口,因此從交割品牌上來(lái)看也主要為進(jìn)口品牌。2023年我國(guó)全年進(jìn)口針葉木漿920.84萬(wàn)噸,2024年1-10月累積進(jìn)口693.22萬(wàn)噸。

二、行業(yè)主要矛盾分析

2.1 新產(chǎn)能集中投產(chǎn)遇上需求下行大周期

2021年前后,造紙行業(yè)利潤(rùn)較好,尤其以白卡紙為代表的部分紙品更是市場(chǎng)的耀眼明星,相對(duì)高的利潤(rùn)水平刺激相關(guān)企業(yè)加大投資擴(kuò)張產(chǎn)能,因產(chǎn)能建設(shè)周期原因,近兩年新增產(chǎn)能逐漸開(kāi)始投產(chǎn)。具體今年國(guó)內(nèi)新增產(chǎn)能較多,并且更多在下半年集中釋放。據(jù)不完全統(tǒng)計(jì),全年新增紙漿總產(chǎn)能達(dá)到620萬(wàn)噸,全年增速達(dá)到20%以上,其中526萬(wàn)噸是在7月后形成供應(yīng)的,另外預(yù)計(jì)2025年仍有部分新增產(chǎn)能投產(chǎn),短期供應(yīng)壓力集中顯現(xiàn),造成產(chǎn)業(yè)局部陷入供應(yīng)過(guò)剩的窘境,不可避免地帶來(lái)了產(chǎn)業(yè)競(jìng)爭(zhēng)加劇和產(chǎn)能利用率的走低。

具體來(lái)看,新增產(chǎn)能中除了166萬(wàn)噸為外售產(chǎn)能外,其他均為林漿紙一體化配套項(xiàng)目。林漿紙一體化項(xiàng)目上下游產(chǎn)線(xiàn)之間可以進(jìn)行內(nèi)部利潤(rùn)調(diào)和,進(jìn)而產(chǎn)業(yè)鏈利潤(rùn)被進(jìn)一步壓縮壓縮,加劇了老舊產(chǎn)能的競(jìng)爭(zhēng)壓力。國(guó)內(nèi)產(chǎn)能的集中上馬削弱了海外紙漿企業(yè)的議價(jià)能力,帶動(dòng)紙漿尤其是闊葉漿價(jià)格中樞下行。

再看海外,2024和2025年新增紙漿產(chǎn)能數(shù)量雖不及國(guó)內(nèi),但依然有較大數(shù)量投產(chǎn),預(yù)計(jì)到2025年末總計(jì)在建和規(guī)劃產(chǎn)能在500萬(wàn)噸左右,供應(yīng)端的壓力持續(xù)增大。但尤其需要注意的是,近兩年的新增產(chǎn)能里并沒(méi)有期貨上市的對(duì)應(yīng)品種針葉漿,針闊葉漿供應(yīng)端逐漸分化。

與上游紙漿產(chǎn)能快速增產(chǎn)形成對(duì)比的是,下游造紙新增產(chǎn)能投產(chǎn)速度相對(duì)緩慢,且因行業(yè)利潤(rùn)的下行,導(dǎo)致實(shí)際開(kāi)機(jī)水平或更低。比如今年11月,晨鳴紙業(yè)發(fā)布公告稱(chēng),公司受紙品價(jià)格特別是白卡紙價(jià)格大幅下滑影響,盈利水平持續(xù)走低,疊加部分金融機(jī)構(gòu)壓縮貸款規(guī)模,導(dǎo)致公司暫時(shí)面臨流動(dòng)資金緊張問(wèn)題。為減少虧損,11月份以來(lái)公司對(duì)部分生產(chǎn)基地進(jìn)行了限產(chǎn)、停產(chǎn)。截至11月18日,公司壽光基地1條白卡紙生產(chǎn)線(xiàn)、1條文化紙生產(chǎn)線(xiàn)和1條銅版紙生產(chǎn)線(xiàn)、湛江基地化學(xué)漿生產(chǎn)線(xiàn)、1條文化紙生產(chǎn)線(xiàn)和1條白卡紙生產(chǎn)線(xiàn)、江西基地及吉林基地臨時(shí)停產(chǎn),停機(jī)漿、紙產(chǎn)能703萬(wàn)噸,占總產(chǎn)能的71.7%,影響月度漿紙產(chǎn)量約58萬(wàn)噸、紙銷(xiāo)量約35萬(wàn)噸。這更在一定程度上導(dǎo)致下游需求相對(duì)萎縮,局部供應(yīng)過(guò)剩問(wèn)題更加凸顯。

2.2 針葉漿供應(yīng)壓力較小 針闊葉價(jià)差拉大

雖然紙漿產(chǎn)能集中上馬導(dǎo)致紙漿價(jià)格中樞下移,但這并不意味著期貨價(jià)格會(huì)大幅走低。因上市品種為漂白針葉木漿,我國(guó)針葉漿主要依賴(lài)進(jìn)口,近幾年的新增產(chǎn)能并不包含針葉木漿,甚至因?yàn)樵蠀T乏等原因?qū)е箩樔~漿產(chǎn)能在未來(lái)幾年有所縮量。闊葉木成材較快,一般3-5年即可用于紙漿生產(chǎn),因此產(chǎn)能擴(kuò)張是相對(duì)容易的。而針葉木成材較慢且主要在高緯度地區(qū)生長(zhǎng),往往需要20-25年的生長(zhǎng)時(shí)間,這極大限制了針葉漿的擴(kuò)產(chǎn)能力。因此就供應(yīng)端來(lái)看針闊葉漿逐漸分化,闊葉漿增產(chǎn)明顯,而針葉漿壓力相對(duì)較小。

除此之外,今年紙漿貿(mào)易流向也較去年發(fā)生很大變化。2024年海外需求較去年有所好轉(zhuǎn),而我國(guó)因紙漿產(chǎn)能集中投產(chǎn)以及下游因利潤(rùn)壓縮導(dǎo)致產(chǎn)能利用率下降,對(duì)進(jìn)口漿的需求有所降低。另外,內(nèi)外價(jià)差的拉大,也進(jìn)一步降低外商向我國(guó)銷(xiāo)售紙漿的積極性,世界化學(xué)漿貿(mào)易流向由中國(guó)向美轉(zhuǎn)移。

據(jù)PPPC統(tǒng)計(jì),2024年與2023年前10個(gè)月相比,北美、西歐、拉美、日本化學(xué)商品漿需求增速分別增長(zhǎng)4.8%、11%、3.2%、5.3%,而與之形成對(duì)比的是中國(guó)化學(xué)商品漿需求增長(zhǎng)率為-12%。

上文提到我國(guó)針葉漿主要依賴(lài)進(jìn)口,貿(mào)易流向的轉(zhuǎn)變讓我國(guó)針葉漿供應(yīng)壓力更為減弱。針闊葉漿供應(yīng)壓力的分化直接體現(xiàn)在針闊葉價(jià)差的持續(xù)走擴(kuò)上,也因?yàn)獒樔~漿供應(yīng)端的相對(duì)強(qiáng)勢(shì),導(dǎo)致即使在闊葉漿價(jià)持續(xù)走弱以及行業(yè)整體利潤(rùn)下行的大背景下,針葉漿價(jià)依然可以維持在較高水平。

2.3 下游造紙利潤(rùn)持續(xù)壓縮 產(chǎn)業(yè)競(jìng)爭(zhēng)加劇

就全球紙漿、紙及其制品需求來(lái)看依舊延續(xù)增長(zhǎng)態(tài)勢(shì),2024年我國(guó)出口數(shù)量和金額也繼續(xù)增加,但“量增價(jià)跌”趨勢(shì)明顯,產(chǎn)能持續(xù)增長(zhǎng)遇上需求增速放緩的大周期之下,行業(yè)競(jìng)爭(zhēng)更加劇烈,企業(yè)不得不以?xún)r(jià)換量維持企業(yè)持續(xù)開(kāi)工,但隨之而來(lái)的代價(jià)是行業(yè)整體利潤(rùn)的持續(xù)下行,以及高成本落后產(chǎn)能的被迫出清。根據(jù)海關(guān)總署數(shù)據(jù)測(cè)算,我國(guó)近五年紙漿、紙及其制品出口單價(jià)由2021年最高的5940元/噸下跌至2024年(根據(jù)前十個(gè)月數(shù)據(jù)估計(jì)值)的4800元/噸,下降幅度達(dá)到19.21%。

與此所對(duì)應(yīng)的是行業(yè)利潤(rùn)的極限壓縮,甚至導(dǎo)致部分高成本裝置現(xiàn)金流持續(xù)虧損的狀態(tài)。今年尤其以白卡紙為代表的紙品因產(chǎn)能集中投放供大于求,面臨虧損境地,導(dǎo)致部分企業(yè)不得不為此降低開(kāi)機(jī)負(fù)荷以應(yīng)對(duì)沖擊。年底隨著整體造紙開(kāi)機(jī)率的下降,紙企終于的以喘息,為緩解壓力多發(fā)漲價(jià)函提價(jià),下游利潤(rùn)水平稍有好轉(zhuǎn)。

但這里要指出的是,這輪紙品提價(jià)是為降低虧損而不得不采取的自救行為,并非需求端的實(shí)際好轉(zhuǎn)來(lái)驅(qū)動(dòng)的,因此并不能構(gòu)成漿價(jià)大幅上漲的動(dòng)因。下游利潤(rùn)下行致使開(kāi)機(jī)率下降甚至?xí)M(jìn)一步降低國(guó)內(nèi)紙漿需求。可見(jiàn),當(dāng)前產(chǎn)業(yè)面臨的問(wèn)題是產(chǎn)能投放周期錯(cuò)位所致,預(yù)計(jì)尚需要較長(zhǎng)時(shí)間通過(guò)產(chǎn)能出清優(yōu)化來(lái)逐漸解決,在問(wèn)題緩解的過(guò)程中,或以產(chǎn)業(yè)利潤(rùn)壓縮及產(chǎn)能利用率的降低來(lái)釋放短期壓力,在此條件下漿價(jià)對(duì)于上漲驅(qū)動(dòng)的反應(yīng)會(huì)更為鈍化。

三、新年度主要驅(qū)動(dòng)

3.1 期貨短期定價(jià)邏輯:錨定俄針價(jià)格+資金博弈

具體著眼于價(jià)格的驅(qū)動(dòng),基于大宗商品的交割邏輯:商品臨近交割之時(shí)價(jià)格一定趨于回歸。那么,期現(xiàn)貨基差必然成為我們價(jià)格走向的參考錨點(diǎn)。截至12月11日,期貨倉(cāng)單合計(jì)36.27萬(wàn)噸,處于歷史偏高水平。根據(jù)交易所規(guī)則,上一年度到港的舊倉(cāng)單需要在今年年底交割后集中注銷(xiāo),因此短期或有部分期貨倉(cāng)單轉(zhuǎn)為現(xiàn)貨,形成新的現(xiàn)貨供應(yīng)。

當(dāng)前紙漿的交割規(guī)則,暫未設(shè)置品牌和質(zhì)量升貼水,從倉(cāng)單庫(kù)存的具體品牌來(lái)看仍以俄針(烏針、布針)為主,在倉(cāng)單庫(kù)存仍處于較高水平的當(dāng)下,期貨價(jià)格難免要以俄針價(jià)格為參考錨點(diǎn),短期價(jià)格基于資金博弈圍繞價(jià)格中樞波動(dòng),我們?cè)谟懻撈诂F(xiàn)基差時(shí)也較多以俄針基差來(lái)作為參考。

俄針基差自2023年4月以來(lái)轉(zhuǎn)為負(fù)值,也即現(xiàn)貨處于貼水狀態(tài),貼水幅度分別在2023年8月和2024年3月附近達(dá)到最高400元/噸附近,同時(shí)兩個(gè)極值出現(xiàn)的時(shí)點(diǎn)也伴隨著漿價(jià)的階段性觸頂,之后隨著漿價(jià)回落,基差逐漸趨穩(wěn)回到100元/噸附近。如果說(shuō)現(xiàn)貨價(jià)格代表現(xiàn)實(shí),那么期貨價(jià)格即代表預(yù)期,最近幾次的價(jià)格大都是期貨市場(chǎng)先于現(xiàn)貨市場(chǎng)發(fā)現(xiàn)供需矛盾,進(jìn)而提前啟動(dòng)行情。因此,以當(dāng)前價(jià)差來(lái)看,或許現(xiàn)貨市場(chǎng)并不如期貨市場(chǎng)悲觀(guān),而未來(lái)俄針基差的走擴(kuò)或許可以作為漿價(jià)反彈的引領(lǐng)性指標(biāo)。

3.2 我國(guó)俄針進(jìn)口量持穩(wěn) 暫不會(huì)受到俄針供應(yīng)增加的沖擊

因?yàn)槎磲樤诩垵{期貨定價(jià)中起著重要的錨點(diǎn)作用,因此我們單獨(dú)來(lái)討論一下我國(guó)俄針進(jìn)口的情況。俄針大約占我國(guó)針葉漿進(jìn)口總量的14%,與其他主要進(jìn)口來(lái)源國(guó)比較,數(shù)量上并沒(méi)有形成突出的優(yōu)勢(shì)。以2023年為例,我國(guó)針葉漿進(jìn)口最大的來(lái)源國(guó)是加拿大占比21%左右,其次是芬蘭、智利、美國(guó)分別占比20%、15%、16%,俄針排在第五位。

受2022年初俄烏沖突爆發(fā)的影響,俄針的主要出口目的地受到較大影響,因此明顯看出2023年我國(guó)在俄針進(jìn)口數(shù)量上較2022年有了較大提升。但隨著沖突的延續(xù),一方面俄羅斯針葉漿產(chǎn)能自發(fā)做出調(diào)整,另一方面開(kāi)辟部分新增出口市場(chǎng),進(jìn)而向我國(guó)出口的動(dòng)力有所減弱,對(duì)應(yīng)我國(guó)2024年進(jìn)口俄針數(shù)量回到往年的平均水平。

另外,我國(guó)進(jìn)口俄針主要通過(guò)陸運(yùn)鐵路運(yùn)輸。因?yàn)橹卸韮蓢?guó)鐵軌軌距不同,俄羅斯是寬軌1520毫米,中國(guó)是標(biāo)準(zhǔn)軌1435毫米,兩者寬度相差85毫米,所以回程中歐班列需要在集裝箱場(chǎng)進(jìn)行一次換裝作業(yè)。即用龍門(mén)吊將俄方平板車(chē)上的集裝箱吊裝到中國(guó)平板車(chē)上,然后發(fā)往全國(guó)各地。陸運(yùn)+換裝作業(yè)導(dǎo)致運(yùn)力提升會(huì)受到較大限制,遠(yuǎn)遠(yuǎn)無(wú)法與其他主要進(jìn)口國(guó)的海運(yùn)運(yùn)力相比較。因此,即使俄羅斯有向我國(guó)傾銷(xiāo)針葉木漿的需求,實(shí)際體量的提升也較為困難,我國(guó)紙漿市場(chǎng)暫不會(huì)遇到俄針傾銷(xiāo)帶來(lái)的沖擊。

3.3 海外漿價(jià)支撐減弱

我國(guó)闊葉漿將近一半需要依靠進(jìn)口,而針葉漿幾乎全部來(lái)源于進(jìn)口,因此對(duì)海外漿價(jià)的分析是必要的。對(duì)此我們沿用常規(guī)的框架,即從庫(kù)存和消費(fèi)的角度出發(fā)。據(jù)Europulp統(tǒng)計(jì),今年歐洲紙漿港口庫(kù)存自1月起即低于2023年同期,總體庫(kù)存壓力不大,也側(cè)面指向了歐洲紙漿向我國(guó)銷(xiāo)售動(dòng)力不足且挺價(jià)意愿強(qiáng)烈的原因。但這一情況從9月起發(fā)生了改變,發(fā)生了庫(kù)存高于去年同期的情況。截至2024年10月底歐洲紙漿港口庫(kù)存為150.13萬(wàn)噸,較2023年同期的124.48萬(wàn)噸增加25.65萬(wàn)噸。

這一情況從另一機(jī)構(gòu)UTIPULP的統(tǒng)計(jì)口徑中也可得到印證,2024年10月漂白木漿庫(kù)存為67.26萬(wàn)噸,較9月份環(huán)比增加5.13萬(wàn)噸,雖然依舊低于去年同期72.92萬(wàn)噸7.7個(gè)百分點(diǎn),但庫(kù)存已開(kāi)始逐漸累積。具體來(lái)看,10月漂針漿庫(kù)存合計(jì)23.65萬(wàn)噸,較9月22.05萬(wàn)噸增加1.6萬(wàn)噸,同比去年10月24.17萬(wàn)噸低8.7%。漂闊漿庫(kù)存合計(jì)42.79萬(wàn)噸,較9月39.30萬(wàn)噸增加3.49萬(wàn)噸,同比去年10月47.66萬(wàn)噸低10.2%。

另外,從歐洲紙漿消費(fèi)的角度來(lái)看,今年1-8月均高于去年同期,但自9月開(kāi)始基本與去年同期水平持平。

以上歐洲紙漿庫(kù)存和消費(fèi)的變化,或許預(yù)示著雖然海外漿價(jià)的支撐依然存在,但支撐力度已在逐漸減弱,后續(xù)需繼續(xù)跟蹤關(guān)注海外庫(kù)存變化,若海外庫(kù)存消費(fèi)繼續(xù)走弱,同時(shí)我國(guó)紙漿下游利潤(rùn)繼續(xù)維持低位,不排除漿價(jià)中樞下行可能。

3.4 針葉漿供應(yīng)在外易受突發(fā)事件擾動(dòng)

隨著近兩年紙漿及下游造紙產(chǎn)能的進(jìn)一步集中投放,我國(guó)造紙產(chǎn)業(yè)的競(jìng)爭(zhēng)格局進(jìn)一步白熱化,價(jià)格的形成機(jī)制上越發(fā)偏向于“成本+加工費(fèi)”的定價(jià)模式,而加工費(fèi)也受到極限壓縮,進(jìn)而價(jià)格的波動(dòng)更偏向跟隨成本端的波動(dòng)。對(duì)于我國(guó)進(jìn)口依存度較高的漂針漿,更易受到海外突發(fā)事件影響,海外運(yùn)力短缺,罷工,木纖維短缺,火災(zāi),機(jī)械故障等問(wèn)題的發(fā)生概率隨著近年海外局勢(shì)的擾動(dòng)增加而提高。

回顧2024年,芬蘭罷工、加拿大罷工、Canfor由于纖維供應(yīng)不足而關(guān)停產(chǎn)線(xiàn)等新聞上諸報(bào)端,時(shí)間繼續(xù)倒回2023年的加拿大山火也是當(dāng)年紙漿市場(chǎng)的重要擾動(dòng)事件,這一切都指向針葉漿供應(yīng)的短期減量,進(jìn)而推動(dòng)漿價(jià)的階段性快速上漲。這一情況在2025年依舊難以避免,尤其特朗普上臺(tái)、全球經(jīng)濟(jì)下行的大背景下,國(guó)際局勢(shì)擾動(dòng)或更為劇烈。火災(zāi)方面需要關(guān)注加拿大的山火情況,山火延續(xù)可能導(dǎo)致鋸木廠(chǎng)原料短缺進(jìn)而被迫長(zhǎng)期停工。因此,單就針葉漿而言,價(jià)格下跌的進(jìn)程往往受到海外短期的突發(fā)事件打斷,在我國(guó)造紙產(chǎn)業(yè)暫時(shí)還不具備絕對(duì)議價(jià)權(quán)的當(dāng)下,價(jià)格不宜過(guò)分看空。

三、總結(jié)與展望

2024年是我國(guó)紙漿產(chǎn)能擴(kuò)張大年,尤其下半年更為突出,同時(shí)這也是產(chǎn)業(yè)競(jìng)爭(zhēng)進(jìn)一步白熱化的開(kāi)始,加工利潤(rùn)的極限壓縮和產(chǎn)能利用率的波動(dòng)是該階段的經(jīng)常特征,紙制品的定價(jià)邏輯越發(fā)向“成本+加工費(fèi)”模式轉(zhuǎn)變,因此價(jià)格上對(duì)于原料成本的變動(dòng),尤其是價(jià)格的上行更為敏感。具體來(lái)看,針葉漿和闊葉漿在供應(yīng)上逐漸分化,闊葉漿的供應(yīng)上量一方面增強(qiáng)了我國(guó)在此領(lǐng)域的定價(jià)話(huà)語(yǔ)權(quán),但另一方面不得不面對(duì)的是供應(yīng)短期增加與下游新增需求疲軟之間的不匹配問(wèn)題,令供需局部陷入“過(guò)剩”窘境。這一問(wèn)題的解決并非一朝一夕之功,過(guò)程中難免伴隨行業(yè)產(chǎn)能降負(fù),以及部分高成本產(chǎn)線(xiàn)的逐漸出清。相比闊葉漿,期貨上市品種漂白針葉漿的供應(yīng)壓力并不大,且主要依靠進(jìn)口,因此就供需矛盾而言不似其他漿種凸顯。另外,隨著國(guó)際動(dòng)蕩加劇,海外的擾動(dòng)事件在所難免,在這方面針葉漿尤其會(huì)受到影響,未來(lái)依然要面對(duì)來(lái)自這方面的不確定性。但不可避免的是,即使價(jià)格受突發(fā)情況上漲,依然會(huì)受到整體行業(yè)利潤(rùn)降低,以及其他漿種價(jià)格下行的拖累,這將在很大程度上限制其價(jià)格的向上彈性。綜合來(lái)看,我們認(rèn)為2025年紙漿期貨價(jià)格或圍繞5800元/噸中樞做寬幅震蕩,向上漲幅受到產(chǎn)業(yè)利潤(rùn)降低拖累,向下有海外供應(yīng)減量托底,預(yù)計(jì)在【5000-6800】區(qū)間。

產(chǎn)業(yè)專(zhuān)家:陳家誼

期貨交易咨詢(xún)從業(yè)信息:Z0019860

聯(lián)系人:郝鴻飛

期貨從業(yè)信息:F03129492

責(zé)任編輯:李鐵民

VIP課程推薦

APP專(zhuān)享直播

熱門(mén)推薦

收起

24小時(shí)滾動(dòng)播報(bào)最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)