作者 | 中信建投期貨產(chǎn)業(yè)部 產(chǎn)業(yè)專家 陳家誼

研究助理 | 中信建投期貨研究發(fā)展部 郝鴻飛

本報告完成時間 | 2024年12月12日

重要提示:本報告觀點和信息僅供符合證監(jiān)會適當性管理規(guī)定的期貨交易者參考。因本平臺暫時無法設(shè)置訪問限制,若您并非符合規(guī)定的交易者,為控制交易風險,請勿點擊查看或使用本報告任何信息。對由此給您造成的不便表示誠摯歉意,感謝您的理解與配合!

摘要

本報告對2024年棉花市場行情進行了回顧和分析,指出棉花市場面臨的主要矛盾和可能的價格驅(qū)動,并對2025年市場做出了展望和風險提示。

當前我國棉紡市場的主要矛盾有:1.新年度全球棉花供應格局偏寬松;2.受貿(mào)易摩擦及全球經(jīng)濟放緩影響,棉紡出口“量增價跌”特征越發(fā)明顯;3.因人口結(jié)構(gòu)變化以及社會消費觀念的越發(fā)成熟,棉紡織品內(nèi)需增速逐漸放緩;4.進而導致國內(nèi)棉紡產(chǎn)業(yè)鏈利潤受到壓縮,產(chǎn)能被動淘汰出清,產(chǎn)業(yè)政策主動應對挑戰(zhàn),市場處在出清重構(gòu)的“陣痛期”中。

對于新年度的價格驅(qū)動,主要從棉花種植成本、棉花季節(jié)性特征、產(chǎn)業(yè)政策變化、美國可能加征關(guān)稅等角度給與分析。總體來看,供應端的變數(shù)相對較小,且是在產(chǎn)業(yè)發(fā)展的歷程中可以找到先例的,相對容易計價。而需求端所面臨的問題是結(jié)構(gòu)性的,也是當前更需要關(guān)注的,上游的產(chǎn)業(yè)變化以及政策的調(diào)整都是為應對需求變化而做出相應動作。

總體來看,棉紡行業(yè)不僅面臨不確定的“黑天鵝”,同時也受到緩行而來的“灰犀牛”沖擊。特朗普的勝選將為我國紡織產(chǎn)業(yè)帶來更大的不確定性,對應產(chǎn)業(yè)也在自發(fā)為面對寒冬做著準備,行業(yè)仍將在一段時間內(nèi)處于“陣痛”之中,國內(nèi)棉紡產(chǎn)業(yè)向新疆的轉(zhuǎn)移以及產(chǎn)能的升級出清在持續(xù)進行之中。展望2025年的棉花市場或?qū)⒗^續(xù)承壓運行,向上彈性受到壓制,全年價格參考區(qū)間在【12800-16500】附近,策略上以逢高做空為主,建議企業(yè)主盡量把握好套保機會,控制經(jīng)營風險。

一、行情回顧

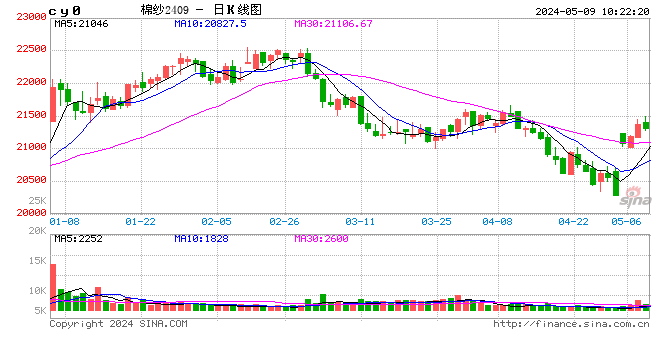

回顧2024年鄭棉行情,總體處于下行趨勢內(nèi)。2023年疆棉因天氣原因減產(chǎn),引發(fā)市場多頭情緒,但2023年下半年儲備棉的超預期持續(xù)(7月31日-11月15日)拋儲,同時在7月新增75萬噸進口滑準稅配額,雙管齊下釋放的新增供應緩解了供需矛盾,壓制了棉價的過分上漲。2023年底下游開始原料補庫,開啟短暫的補庫行情。春節(jié)過后,傳統(tǒng)旺季“金三銀四”的相對清淡打壓多頭情緒,但市場依然對新年度棉花種植期間天氣的擾動有所擔憂,空頭發(fā)力較為謹慎。而4月關(guān)鍵播種期天氣情況良好,并未出現(xiàn)去年大量補種情況,天氣交易減產(chǎn)的可能性基本落空,進而棉價逐漸轉(zhuǎn)空。接下來下游需求持續(xù)疲軟,而供應端棉花生長季并未出現(xiàn)較大擾動,新年度增產(chǎn)概率增加疊加需求持續(xù)疲軟引發(fā)棉價進一步下跌。時間來到9月末,宏觀利好頻發(fā),疊加因軋花產(chǎn)能過剩帶來的籽棉溫和搶收,推動棉價筑底反彈。隨著新棉快速上量,下游傳統(tǒng)淡季來臨,織廠新增訂單減少,需求端支撐不足,棉價再度走弱。

二、行業(yè)主要矛盾分析

2.1 新年度供應寬松格局基本確定

2.1.1 全球新年度供應增加 巴西替代美國成為最大棉花出口國

對于全球未來一年的棉花供需情況,我們主要參考USDA(美國農(nóng)業(yè)部)發(fā)布的全球棉花供需預測。雖然市場不乏對USDA數(shù)據(jù)中立性質(zhì)疑的聲音,但不可否認的是其數(shù)據(jù)依然是市場交易的重要參考。就24/25年度(2024年8月1日至次年7月30日)供需來看,全球棉花產(chǎn)量將達到2555萬噸,同比增加96萬噸,增幅為3.9%;消費總量達到2520萬噸,同比增加31萬噸,增幅為1.27%,再考慮部分棉花損耗,全年度期末庫存出現(xiàn)小幅累庫,增加40萬噸,供需處于相對寬松的狀態(tài)。

增產(chǎn)主要出現(xiàn)在美國、中國和巴西,具體來看美國產(chǎn)量增加47萬噸,中國產(chǎn)量增加19萬噸,巴西產(chǎn)量增加51萬噸。而根據(jù)我國國內(nèi)的統(tǒng)計口徑來看,中國的新年度產(chǎn)量或許是被低估的,根據(jù)BCO在12月發(fā)布的數(shù)據(jù),我國2024/25年度棉花產(chǎn)量為675萬噸,較USDA給出的614萬噸高出61萬噸,后續(xù)USDA不乏繼續(xù)上調(diào)新年度產(chǎn)量的可能。

全球增產(chǎn)的主要原因是棉花播種和生長期天氣情況總體良好,且部分國家種植面積有所增加。其中需要重點關(guān)注的是巴西,過去十年,隨著種植技術(shù)(轉(zhuǎn)基因棉種)的改進,棉花單產(chǎn)提高,棉花收獲面積也明顯增加。疊加良好的天氣情況和穩(wěn)定的生產(chǎn)投入,今年巴西棉花產(chǎn)量創(chuàng)下歷史新高。并且其巨大的增產(chǎn)潛力未來有可能進一步被挖掘,這將為全球帶來新的供應壓力。

棉花種植在美國農(nóng)產(chǎn)品生產(chǎn)中占有重要地位,并且以其優(yōu)良的質(zhì)量和較大的產(chǎn)量在國際棉市中有著很大影響力,出口總量自上世紀中葉以來一直處于全球第一的位置,而這一情況在今年發(fā)生了變化。美棉雖然出口競爭力強大,但也不乏國際競爭者。最早對其發(fā)起挑戰(zhàn)的是印度,印度一度在2010年左右險些超過美棉成為全球最大棉花出口國,但隨著其本土紡織產(chǎn)業(yè)的發(fā)展,國內(nèi)需求激增,出口數(shù)量逐漸下降,出口趕超美棉的態(tài)勢也即終結(jié)。而美國棉花真正的對手巴西逐漸走上歷史舞臺的聚光燈之下,隨著巴西棉花種植技術(shù)的進步以及種植面積的增長,今年打破紀錄地取代了美國成為全球最大出口國,并且以其得天獨厚的地理優(yōu)勢來看,未來進一步發(fā)展的潛力巨大。

另外需要注意的是,USDA給出的24/25年度棉花消費數(shù)量預測可能是偏樂觀的,較上一年度增加32萬噸,要知道這一數(shù)字已經(jīng)是在近幾個月小幅調(diào)降后的結(jié)果,最樂觀的7月份報告中給出的新年度預測消費是增加85萬噸,對于國際環(huán)境動蕩加劇以及經(jīng)濟下行的當下,這一預測難免讓人心存疑慮,后續(xù)或有繼續(xù)調(diào)減的可能,也就意味著從數(shù)據(jù)端來看供應寬松程度可能是被低估的。

2.1.2 我國24/25年度棉花較去年增產(chǎn)

視線回到國內(nèi),因進口配額限制,以及近幾年海外市場對新疆棉花打壓,導致國內(nèi)外棉花市場越發(fā)隔離,相互聯(lián)動較之前有所減弱。上文提到,新年度全球棉花供應格局是相對寬松的,單就國內(nèi)新年度棉花供需來看,也是是如此。

參照中國棉花信息網(wǎng)12月數(shù)據(jù),2024/25年度(2024年9月1日至2025年8月31日)我國新棉產(chǎn)量為681萬噸,較上一年度增加112萬噸。其中,新疆棉產(chǎn)量641萬噸,較上一年度559萬噸增加82萬噸,增幅為14.7%。今年新疆棉641萬噸的產(chǎn)量再次創(chuàng)下歷史新高,全國年期末庫存增加55萬噸。

進口方面,我國1%關(guān)稅進口配額為89.4萬噸加上去年發(fā)放的75萬噸滑準稅配額合計164.4萬噸,平衡表中2023/24年度進口326萬噸,可以推測除部分未通關(guān)棉花處于保稅庫內(nèi),另有較大部分進口棉入儲,儲備棉需求得到很大程度滿足,進而新年度再增加進口棉入儲的可能性不大。今年7月底發(fā)放的進口配額只有20萬噸,截至12月全年配額已基本使用完全,短期來看進口端的供應增量較為受限。消費方面,總需求預計變化不大,與上年度基本持平在800萬噸附近,進而2024/25年度期末庫存累積55萬噸(736-681)。

2.2 出口量增價跌 新興出口市場尚在培育

出口方面,同比是小幅提升的。根據(jù)海關(guān)總署統(tǒng)計快訊,今年1~10月,我國紡織品服裝出口額為2478.9億美元,同比增長1.5%,增速較前三季度加快1個百分點。其中,紡織品出口1166.9億美元,同比增長4.1%;服裝出口1312億美元,同比微降0.7%。以人民幣計,1~10月我國紡織品服裝出口額為1.76萬億元,同比增長3%。其中,紡織品出口8295.2億元,同比增長5.8%;服裝出口9327.5億元,同比增長0.7%。

但同時也發(fā)現(xiàn)一個較為突出的特點,即:“量增價跌”,出口利潤受到壓縮。根據(jù)中國服裝協(xié)會數(shù)據(jù),1-9月,我國針織服裝出口增長,梭織服裝出口下降。兩大類服裝出口數(shù)量同比增幅均超過11%,出口價格均下降,梭織服裝出口價格降幅更大。針織服裝出口543.5億美元,同比增長2.5%;出口數(shù)量174.6億件,同比增長11.5%;出口價格同比下降8.1%。梭織服裝出口485.1億美元,同比下降5.3%;出口數(shù)量103億件,同比增長12.2%;出口價格同比下降15.5%。衣著附件出口117.1億美元,同比下降3.4%。隨著近些年來國際競爭貿(mào)易限制的加劇,我國棉花及棉紡織行業(yè)都受到波及,終端產(chǎn)品出口的變化尤其體現(xiàn)在歐美訂單減少上。歐美是我國棉紡織訂單利潤最為豐厚的市場,失去歐美市場意味著棉紡產(chǎn)業(yè)利潤的下降,進而向上傳導形成負反饋。

出口“量增價跌”意味著出口端對行業(yè)利潤的貢獻在降低,行業(yè)競爭加劇,抑制了投機需求和原料備貨積極性。終端利潤降低,向上游傳導,也將導致全產(chǎn)業(yè)鏈整體利潤水平的壓縮。這或許從另外一個角度說明了為何下游實際需求似乎并不差,但行業(yè)寒冬體感卻較為明顯。

2.3 內(nèi)需增速放緩

2.3.1 以日本為例

日本在1980年代末的經(jīng)濟繁榮期伴隨著資產(chǎn)泡沫的迅速膨脹,寬松的貨幣政策和信貸擴張推動了房地產(chǎn)和股票市場的飛速發(fā)展,許多投資者涌入這些資產(chǎn)類別,導致價格大幅上漲。然而,隨著央行在1989年開始逐步提高利率以控制通脹,泡沫很快破裂,日本經(jīng)濟增長持續(xù)放緩,并在1997年亞洲金融危機的打擊下陷入了長期的通縮。與此同時,失業(yè)率快速攀升,金融體系的不良資產(chǎn)問題導致銀行信貸萎縮,企業(yè)和個人的信心受挫,整個社會陷入了低迷的消費和投資環(huán)境。這場危機的長期影響延續(xù)至2010年代,經(jīng)濟的低迷也為“失去的20年”這一稱謂提供了現(xiàn)實注腳。

在經(jīng)濟偏弱背景下,原本流行的高端品牌和奢侈消費模式逐漸被更加務(wù)實和節(jié)約的消費理念所取代,人們不再追求昂貴的時尚和奢侈品,而是傾向于購買性價比更高的日常服裝。同時,日本社會的人口結(jié)構(gòu)也在發(fā)生變化,老齡化的加劇和年輕人口的減少進一步削弱了市場對服裝的需求。服裝消費的數(shù)量和價格雙雙下降,“量價齊跌”推動下,紡服市場規(guī)模出現(xiàn)了顯著的萎縮。這一變化不僅是經(jīng)濟轉(zhuǎn)弱的結(jié)果,也標志著日本進入了“第四消費時代”。消費者的價值觀從追求奢華和品牌效應,逐漸轉(zhuǎn)向追求簡潔、實用和環(huán)保。諸如優(yōu)衣庫和無印良品等品牌在這一時代背景下得以迅速崛起。

2.3.2 棉紡需求進入低增長階段

隨著中國經(jīng)濟增長進入換擋階段,家庭收入增長放緩,中國或也正步入“第四消費時代”。與日本在1990年代經(jīng)歷的情況類似,當前中國的老齡化程度逐步加深,出生率和結(jié)婚率持續(xù)走低,家庭規(guī)模縮小,年輕消費者的占比減少。這些因素正在逐漸改變中國的消費模式,從以往的個性化、品牌化消費轉(zhuǎn)向更加務(wù)實、理性和簡約的消費需求。

中觀視角來看,經(jīng)過2023年疫后消費的爆發(fā)式復蘇,今年終端紡服內(nèi)需增長明顯放緩。盡管國慶節(jié)后坯布訂單有所回暖,但從終端產(chǎn)成品到上游原料,都面臨提價困難的問題,一部分原因在于上游原料供應的持續(xù)寬松和高庫存壓力,另一部分,更偏中長期的原因在于居民消費觀念或正向“第四消費時代”演進,紡織服飾的消費支出在居民消費支出中所占的比重持續(xù)下滑,簡約、平價的需求正在興起,國內(nèi)紡服市場規(guī)模增長放緩,未來或向上游形成一定的負反饋,驅(qū)使龐大的原料供應出清和出口,以分享全球其他新興市場經(jīng)濟增長的紅利。

數(shù)據(jù)角度,從我國紡服零售增速來看,從最高20%以上增速逐漸下滑(2020-2023年因疫情原因,數(shù)據(jù)波動較大)至個位數(shù)甚至負數(shù)。進入2000年后與加入WTO后外貿(mào)需求激增相對應的是我國棉紡織品內(nèi)需也呈現(xiàn)爆發(fā)式增長,總用棉量在2017年附近達到高峰,之后小幅下滑穩(wěn)定維持在800萬噸/年附近。

2.4 國內(nèi)棉紡產(chǎn)業(yè)鏈向新疆轉(zhuǎn)移 行業(yè)利潤壓縮

截至2024年底,新疆棉花產(chǎn)量已已接近全國總產(chǎn)量的95%,而在十年前,內(nèi)地棉花產(chǎn)量還占我國棉花總產(chǎn)量的三分之一以上。隨著技術(shù)的進步以及政策的扶持,新疆漸成為我國棉花的最主要產(chǎn)區(qū),地產(chǎn)棉的比例越發(fā)降低。在此情況下,內(nèi)地棉紡企業(yè)因遠離棉花主產(chǎn)區(qū),在成本等方面逐漸失去優(yōu)勢。下游尤其棉紗產(chǎn)品的定價權(quán)移交新疆當?shù)仄髽I(yè),內(nèi)地有野心繼續(xù)深耕棉紡產(chǎn)業(yè)的企業(yè)大都選擇在新疆布局產(chǎn)能,或轉(zhuǎn)型生產(chǎn)混紡紗、使用進口棉滿足溯源訂單,部分轉(zhuǎn)型混紡或差異化品種。從調(diào)研中得知,雖然下游紡紗整體利潤不佳,但局部差異化產(chǎn)品依然供不應求。棉紡織行業(yè)屬于輕工業(yè),相對來說入行門檻較低,并且是一般理解中的勞動密集型產(chǎn)業(yè),可以解決很多就業(yè)問題。但隨著我國人均GDP水平的提高,棉紡用人成本在逐漸提高,產(chǎn)業(yè)自發(fā)向我國中西部地區(qū)以及東南亞國家轉(zhuǎn)移。

為應對新增的機遇與挑戰(zhàn),新疆主動承接內(nèi)地轉(zhuǎn)移產(chǎn)能。根據(jù)新疆棉花產(chǎn)業(yè)發(fā)展領(lǐng)導小組辦公室數(shù)據(jù):2023年新疆新增織機1.4萬臺,新增數(shù)量超過2013-2022年總和。就地轉(zhuǎn)化率2023年底達到38%,實現(xiàn)紡織服裝產(chǎn)業(yè)新增就業(yè)5萬人。2023年棉紗產(chǎn)量229萬噸,其中10%在本地消化。2024年棉紗產(chǎn)量預估達到260萬噸,扣除粘膠、聚酯纖維等,棉花用量200萬噸以上。今年上半年出臺的《新疆維吾爾自治區(qū)人民政府辦公廳關(guān)于調(diào)整優(yōu)化自治區(qū)棉花及紡織服裝產(chǎn)業(yè)政策措施的通知》中提到未來十年,加快提升新疆織布、印染、服裝、家紡、針織等產(chǎn)品競爭力,加快打造我國紡織服裝生產(chǎn)基地和以向西市場為主的出口加工基地。補貼方面,將在2024年9月1日起將出疆運輸補貼從300元/噸下調(diào)到200元/噸。并且調(diào)整了其他一系列紡織產(chǎn)業(yè)鏈補貼政策,從2024年1月1日開始實施。總體思路就是加強對新疆棉紡織行業(yè)的扶持力度,加快新疆棉紡織下游產(chǎn)業(yè)鏈的構(gòu)建速度,當前新疆紡紗產(chǎn)能已初見規(guī)模,但在織造、印染、服裝設(shè)計、成衣制造等環(huán)節(jié)還有較大短板。

另外,2023年還推出了棉花質(zhì)量補貼,原則上達到“雙29B2”級及以上的細絨棉可獲得質(zhì)量補貼0.35元/公斤(纖維長度大于等于29mm,斷裂比強度大于等于29cN/tex,馬克隆值A(chǔ)級或B2級),該補貼旨在提高新疆棉花質(zhì)量水平。據(jù)不完全統(tǒng)計,當前新疆棉花種植品種有幾十種甚至上百種,這對于棉花的一致性有非常大的影響,相比美棉種植的主力品種只有5種左右。因有目標價格補貼,棉農(nóng)在種植棉花過程中難免更多關(guān)注產(chǎn)量而忽視質(zhì)量,造成新疆棉花質(zhì)量水平有下降趨勢,棉花質(zhì)量補貼出臺的目的就是旨在糾正這一現(xiàn)象。

新疆地區(qū)在積極探索推進次宜產(chǎn)棉地區(qū)退出棉花種植,主動壓縮種植面積,同時提高棉花品質(zhì)。比如2023年6月24日新疆生產(chǎn)建設(shè)兵團辦公廳發(fā)布關(guān)于印發(fā)《新疆生產(chǎn)建設(shè)兵團2023—2025年棉花目標價格政策實施方案》中提到:“由兵團農(nóng)業(yè)農(nóng)村局牽頭,積極有序推動次宜棉區(qū)退出,推進棉花種植向生產(chǎn)保護區(qū)集中。21個兵團非優(yōu)勢棉區(qū)團場中:第二師24團、36團、37團、38團,第三師41團、東風農(nóng)場、紅旗農(nóng)場,第四師62團、70團,第六師紅旗農(nóng)場,第十二師221團,第十三師柳樹泉農(nóng)場、淖毛湖農(nóng)場,第十四師47團、皮山農(nóng)場、224團等16個團場全部退出棉花種植;第一師5團、第四師69團、第五師84團、第六師101團、第七師131團等5個團場植棉面積不超過該團2020年種植面積。”

三、年度驅(qū)動分析

3.1 棉花種植、加工成本跟蹤

3.1.1 新疆棉花種植成本持續(xù)走高

新疆棉花種植有著悠久的歷史,并因其優(yōu)良的土地和天氣條件,棉花質(zhì)量較為上乘。近些年受益于國家的相關(guān)扶持,在新疆種植棉花較其他農(nóng)作物有著更為穩(wěn)定的收益,因此種植積極性不斷提高,但這同時也帶來了種植成本逐漸攀升的問題。尤其地租成本占據(jù)了疆棉種植成本中較大比重,且這一成本仍在進一步走高。

具體到2024年的情況,棉花展望對今年新疆棉花種植成本方面進行了調(diào)查,總成本較去年持平略有增加,其中,新疆機采棉種植成本普遍在2750-3600元/畝左右,手摘棉種植成本普遍在3410-3960元/畝左右,今年棉花種植成本繼續(xù)維持較高位置。

持續(xù)走高的種植成本持續(xù)壓縮植棉收益,但種植棉花尚且有目標價格補貼托底,在當前農(nóng)作物整體收益較低的環(huán)境下,棉農(nóng)或也沒有更多選擇。

3.1.2 疆棉采收結(jié)束 加工成本鎖定套保壓力較大

隨著時間來到12月上旬,新疆棉花基本已經(jīng)完成全部采收,棉花種植成本向加工成本轉(zhuǎn)移。今年新棉于九月末十月初開秤,截至當前采收已基本完成。據(jù)BCO統(tǒng)計,截至11月11日,新疆棉花采摘進度99%,較前一周增加5%。北疆和東疆棉區(qū)已基本結(jié)束,其中,北疆五師零星棉田因受災棉桃未完全開裂,采摘或?qū)⒊掷m(xù)到月底,但所占北疆總面積不足1%,對整體影響不大。南疆棉區(qū)采摘進度約98%。因近幾年新疆機采棉普及較快,占總產(chǎn)比例偏高,對于具體軋花廠來說采收周期更為壓縮,基本在20天左右的時間內(nèi)集中完成,也意味著目前其持棉成本就已基本鎖定。

從籽棉采收價格上來看,新棉采收階段價格總體持穩(wěn),手摘棉6.9-7.5元/公斤,集中成交價格在7.3元/公斤附近;機采棉6.0-6.5元/公斤,集中成交價格在6.2元/公斤附近。今年新疆棉花總產(chǎn)雖然較區(qū)間有所增加,但質(zhì)量指標較去年略有不及,衣分也稍低。據(jù)此折算采摘成本在14500元/噸朝上。結(jié)合今年棉紡行業(yè)對未來預期不高,因此軋花廠的風險偏好也較低,一旦盤面給出一定利潤,那么套保壓力也即刻來臨。10月8日鄭棉最高沖至14700以上便回落,也是因為該價格已經(jīng)超過部分軋花廠十一節(jié)放假期間采收籽棉成本,節(jié)后套保單借開盤的高位機會完成套保鎖定利潤,可見14500朝上水平的套保壓力仍然較強,棉價向上首先要在該區(qū)間完成實質(zhì)性突破。

3.2 關(guān)注新棉種植和收獲季動態(tài)

棉花作為一種典型“季產(chǎn)年銷”的農(nóng)作物,有著非常強的季節(jié)性特征,不同月份對應著各自的生長階段,也影響著其產(chǎn)量、質(zhì)量。因此,除了關(guān)注需求端的影響外,在一年中棉花的重要種植、生長時間節(jié)點也要關(guān)注產(chǎn)區(qū)天氣等情況,這將為棉花未來供應情況提供有力的參考。

上圖列出了全球主要產(chǎn)棉國的棉花種植周期,對于我國新疆地區(qū)需要重點關(guān)注4-5月新棉播種季以及后續(xù)生長采摘過程中的天氣變化。例如2023年4月新疆大部分地區(qū)氣溫偏低,出現(xiàn)了低溫冷害、風沙災害和霜凍危害,導致棉花播種期晚于正常年份,播種后棉花出苗困難、生長緩慢,部分棉區(qū)尤其北疆許多地區(qū)被迫補種,這也造成了2023年新棉減產(chǎn),因此對于2025年的天氣情況也應重點關(guān)注。

對于2025年的天氣預測,市場更多聚焦于拉尼娜現(xiàn)象。國家海洋環(huán)境預報中心預計今年年底至明年初,將形成一次弱拉尼娜事件,至明年春季結(jié)束。預計2024/25年冬季,渤海、南海海溫接近常年,黃海海溫和東海北部海溫偏高,東海南部略偏高。對我國來說,若拉尼娜發(fā)生在當年秋季,北方降水易偏多,出現(xiàn)秋汛的可能性大;若其發(fā)生在當年冬季,氣溫易偏低,出現(xiàn)冷冬的可能性較大。回顧過往拉尼娜年份對棉花種植的影響,總體會有利于棉花增產(chǎn),因此若種植面積不出現(xiàn)較大下滑的情況下,新年度產(chǎn)量依然可以期待。

3.3 疆內(nèi)倉單注冊取消公檢證書生效后30天內(nèi)的限制

11月末以來棉價持續(xù)低位震蕩,但與此同時期貨倉單卻處于歷史較低水平,截至12月4日倉單+有效預報數(shù)量折合噸數(shù)只有約7.6萬噸,處于近六年絕對低位水平,這是為什么?較少的倉單是否對棉價有所支撐?

我們先看第一個問題,為何倉單這么少?主要有以下幾個原因:1.2023/24年度倉單已在11月交割結(jié)束后集中注銷,新倉單尚未上量;2.根據(jù)中國纖維質(zhì)量監(jiān)測中心修改后的倉單注冊規(guī)則,2024/25年度注冊倉單不再要求必須入庫后30天內(nèi)申請,因此貨主在注冊倉單上沒有往年迫切;3.新年度棉花質(zhì)量指標較上年度稍差,注冊倉單后的質(zhì)量升水較少;4.當前期現(xiàn)倒掛,基差水平不合適,注冊倉單交割無利可圖。具體來看:

3.3.1 2023/24年度倉單已在11月交割結(jié)束后集中注銷,新倉單尚未上量

根據(jù)鄭商所棉花業(yè)務(wù)細則規(guī)定,“N年生產(chǎn)的棉花注冊的標準倉單,有效期至N+1年11月份的第15個交易日(含該日)。”也就是說2023/24年度的鄭棉倉單要在11月20日后交割,未交割的則要全部注銷。因此,11月20日之后的倉單數(shù)量明顯下滑,減少的就是這部分2023/24年度的“老倉單”(截至11月20日,23/24年倉單尚有1906張,每張約合42噸,合計約8萬噸)。

3.3.2 2024/25年度注冊倉單不再要求必須入庫后30天內(nèi)申請

在往年的倉單生成流程中,若新疆棉花貨主有意向注冊期貨倉單,就必須要將棉花入庫到新疆的期貨交割庫,并在入庫公檢證書生效后30天內(nèi)申請倉單注冊,否則就無法在新疆注冊倉單了,若之后再想生成期貨倉單,則只能運往內(nèi)地進入交割庫完成二次公檢。運往內(nèi)地和二次公檢無疑增加了不少額外成本,因此一般有意向注冊倉單的貨主,會在入庫前就做好規(guī)劃,直接入期貨交割庫同時申請倉單注冊。而隨著疆內(nèi)用棉量的不斷提高,疆內(nèi)倉單流通需求也在與日俱增。為適應新的變化,中國纖維質(zhì)量監(jiān)測中心于4月11日最新發(fā)布了修訂版《期貨交割棉質(zhì)量公證檢驗工作規(guī)程》,提到自2024年9月1日起不再要求進入新疆交割倉庫的棉花在公檢證書生效后30天內(nèi)提交預報申請。這樣就給了貨主更大的選擇空間,只要將棉花入庫期貨交割庫即可,無需馬上申請倉單注冊,可后續(xù)根據(jù)未來需要隨時申請。那么,在價格不合適或沒有融資等需求的情況下,倉單注冊動力就大打折扣了。

3.3.3 新年度棉花質(zhì)量指標較上年度稍差

2023/24年度因新疆天氣原因棉花減產(chǎn),但棉花質(zhì)量卻是近些年非常好的年份,因此倉單注冊后的質(zhì)量升水也較為可觀,這大大提高了貨主注冊倉單的積極性。但今年新疆雖然較去年增產(chǎn),但棉花質(zhì)量卻不及去年,顏色品級、衣分等指標都有所下降,因此如果注冊成倉單,質(zhì)量升水也將有所折扣,這在一定程度上降低了貨主注冊倉單的意愿。

3.3.4 期現(xiàn)倒掛 注冊倉單交割無利可圖

根據(jù)當前的價格來看,期現(xiàn)價格依然倒掛,疆內(nèi)標準品級棉花基差普遍在600元/噸朝上。而以目前新疆新棉加工成本來測算,普遍在14500元/噸朝上水平,當前的期貨價格并沒有給出非常舒服的套保機會。因此花費額外成本去注冊倉單用于套保交割的吸引力十分有限,只有部分有資金周轉(zhuǎn)等需求的貨主會挑選部分價格合適的棉花用于倉單注冊。

當前期貨倉單較少的現(xiàn)狀是規(guī)則修改以及期現(xiàn)倒掛共同作用的結(jié)果。《期貨交割棉質(zhì)量公證檢驗工作規(guī)程》的修訂,提高了疆內(nèi)期貨交割庫的競爭力,增加了貨主入交割庫的積極性。但目前期貨倉單數(shù)量少,是否就意味著現(xiàn)貨緊缺呢?這么看起來或不見得,新年度增產(chǎn)已是大概率的事,只是增加多少尚有分歧,一旦期貨價格上漲到14500朝上水平給與棉花貨主套保利潤,倉單或就會較快生成了,因此對于棉價向上的壓力仍然不能小覷。

3.4 美國加征關(guān)稅及限制新疆棉出口的影響

2020年5月,美參眾兩院先后通過所謂“2020年維吾爾人權(quán)政策法案”,而后12月2日美國土安全部海關(guān)和邊境保護局宣布對新疆生產(chǎn)建設(shè)兵團及其下屬實體生產(chǎn)的棉花和棉制品發(fā)布預扣令,禁止相關(guān)產(chǎn)品進入美國,理由是兵團“存在強迫勞動”,這一操作拉開了以美國為首的反新疆棉活動序幕。這一活動發(fā)起的理由是荒謬可笑的,但不可否認的是其波及甚廣,對我國之后幾年棉花及棉織品出口形成一定影響。隨著新疆棉花產(chǎn)業(yè)不斷發(fā)展,棉產(chǎn)量已占全國九成以上,因此我國棉紡織品不得不將出口重心從歐美向東南亞以及中亞地區(qū)轉(zhuǎn)移。雖然國內(nèi)棉紡產(chǎn)業(yè)憑借強大的產(chǎn)業(yè)優(yōu)勢以及業(yè)內(nèi)人士積極轉(zhuǎn)型應對,消弭了一定影響,但終歸令產(chǎn)業(yè)在轉(zhuǎn)型中長期承壓,出現(xiàn)“量增價跌”現(xiàn)象,行業(yè)整體利潤降低進而向上傳導不暢。除此之外,特朗普重新上臺后有可能帶來的關(guān)稅大棒也會為我國棉紡出口造成新的阻力,不得不尋找新興出口地,但新興市場的培育尚需時間。

3.5 棉紡產(chǎn)業(yè)利潤結(jié)構(gòu)性調(diào)整 花紗價差極限壓縮

得益于新疆對當?shù)孛藜彯a(chǎn)業(yè)的政策支持,且疆內(nèi)設(shè)備投產(chǎn)時間短,設(shè)備較新生產(chǎn)效率較高,當?shù)丶徏喅杀据^內(nèi)地更低。以較為大眾的C32S棉紗為例,至少比內(nèi)地成本低1500元/噸。再疊加終端消費增速減弱以及出口“量增價跌”影響,全產(chǎn)業(yè)利潤都在受到壓縮。其中體感最為明顯的就是近幾年產(chǎn)能上馬較快的紡紗環(huán)節(jié),自去年上半年開始,內(nèi)地紡紗理論利潤就面臨虧損,花紗價差處于進近幾年最低水平,部分企業(yè)為降低虧損被迫停機停產(chǎn),產(chǎn)業(yè)競爭加劇,產(chǎn)能面臨淘汰出清。這一現(xiàn)象在今年下半年有所好轉(zhuǎn),雖然理論利潤水平依然為負,但按現(xiàn)金流成本來測算當前已有微利或維持盈虧平衡,具體也體現(xiàn)在棉紗價格較棉花價格相對堅挺,或也暗示著至少短期市場達到了一個相對穩(wěn)定的平衡狀態(tài)。

但隨著傳統(tǒng)淡季的到來,紡紗利潤再度走弱,且以當前產(chǎn)業(yè)現(xiàn)狀來看,在產(chǎn)業(yè)完成轉(zhuǎn)型出清前,很難回到曾經(jīng)的高利潤水平。新增的棉紗產(chǎn)能成本較低、新疆持續(xù)的補貼政策以及較低價的進口紗都在逐步重塑著我國棉紡市場結(jié)構(gòu),落后產(chǎn)能出清,低成本新增產(chǎn)能占領(lǐng)市場并向新疆等西部地區(qū)轉(zhuǎn)移是大勢所趨,而距離新疆較遠又離港口較近的東部沿海地區(qū)則扛起產(chǎn)業(yè)升級的重任,向中高端棉紗、混紡紗、差異化品種升級,或以生產(chǎn)以進口棉為主的溯源外貿(mào)訂單為主,未來偏低的花紗價差或許將成為常態(tài)甚至有進一步壓縮的可能性。這將極大程度壓制下游投機度,對于原料的采購更為謹慎,對于成本的抬升也更為敏感,進而限制原料價格的向上彈性。

3.6 棉花相關(guān)政策的逆周期調(diào)節(jié)

最后,不得不提的是棉花這一品種的政策屬性,作為有著戰(zhàn)略意義且關(guān)系著國計民生的重要農(nóng)產(chǎn)品,棉花有著目標價格補貼、出疆運輸補貼、進口配額、儲備棉等一系列政策調(diào)節(jié)工具,用于平抑棉花價格,調(diào)節(jié)短期供需矛盾,維持產(chǎn)業(yè)長期健康發(fā)展。隨著相關(guān)政策出臺時間越久,相關(guān)方在政策工具的實際運用上也越發(fā)純熟。

3.6.1 目標價格補貼繼續(xù)為種植意愿托底

那么對于2025年的棉花產(chǎn)業(yè),政策工具可能發(fā)揮作用的情況我們簡要做下分析。在種植環(huán)節(jié)來看,目標價格補貼且與質(zhì)量掛鉤后,在提高新疆棉花產(chǎn)量和質(zhì)量方面發(fā)揮了重要作用。

根據(jù)新疆維吾爾自治區(qū)人民政府辦公廳2023年發(fā)布的《新疆維吾爾自治區(qū)2023-2025年棉花目標價格政策實施方案》,18600元/噸的目標價格補貼至少將繼續(xù)執(zhí)行到2025年,暫時對棉花種植有托底,相較其他農(nóng)作物種植,收益方面更有保證,因此新疆地方棉花種植意愿或繼續(xù)維持樂觀。但實施方案也提到,“推進棉花種植向生產(chǎn)保護區(qū)集中,將全疆棉花產(chǎn)量穩(wěn)定在510萬噸左右”,根據(jù)BCO在12月的最新預測,新疆今年產(chǎn)量預計在641萬噸左右,超量部分或許會稀釋補貼實際金額。具體到種植意愿上來看,還需要結(jié)合兵團推動“次宜產(chǎn)棉區(qū)”退出種植進度以及其他農(nóng)作物種植收益變化來看,若其他如玉米等作物收益繼續(xù)偏低,難免農(nóng)戶會繼續(xù)偏向于種植收益穩(wěn)定的棉花。

3.6.2 出疆運補降低與產(chǎn)業(yè)地區(qū)結(jié)構(gòu)調(diào)整

對于出疆運輸補貼,2024年4月12日新疆維吾爾自治區(qū)人民政府辦公廳印發(fā)了《關(guān)于調(diào)整優(yōu)化自治區(qū)棉花及紡織服裝產(chǎn)業(yè)政策的通知》,自2024年9月1日起,將棉花出疆運費補貼標準從現(xiàn)行的300元/噸下調(diào)至200元/噸,這是繼2022年由500元/噸下調(diào)后的又一次調(diào)整。針對棉制品出疆運輸補貼的調(diào)整,近幾年已完成兩次,上一次是在2022年,具體調(diào)整對比如下:

補貼的降低并不單獨針對棉紡原料棉花來展開,同時對下游制成品的出疆補貼也有調(diào)降。對終端成衣制造、用工成本、職工社保、人才引進、企業(yè)生產(chǎn)經(jīng)營成本等完善地方紡織產(chǎn)業(yè)發(fā)展各方面的補貼力度有更大傾斜,這是推動新疆進一步完善棉紡產(chǎn)業(yè)鏈的舉措。但也意味著出疆運補的下降會繼續(xù)降低棉花出疆意愿,同時降低了產(chǎn)業(yè)鏈的額外利潤。且隨著疆內(nèi)棉紡產(chǎn)業(yè)日漸完善,未來出疆比例的降低將是大勢所趨,產(chǎn)業(yè)也面臨著結(jié)構(gòu)性的出清重組。

3.6.3 新年度繼續(xù)大幅收儲進口棉可能性不大

對于進口配額以及收拋儲政策,聯(lián)動性更強一些。根據(jù)BCO統(tǒng)計的中國棉花產(chǎn)銷存量資源表,2023/24年度我國總計進口棉花326萬噸,而從配額角度計算一共有164.4萬噸(89.4萬噸1%關(guān)稅進口配額+75萬噸滑準稅配額),那么超出部分可以認為有相當部分是進入儲備庫了,進而儲備庫存在經(jīng)歷了2023年下半年的拋儲之后,再度得到了相當補充。因此,再指望2025年繼續(xù)超預期收儲,尤其是大幅度收進口棉的可能性并不大。但是否有可能收國產(chǎn)棉呢?我們認為,至少可以保持期待,若內(nèi)棉供需矛盾繼續(xù)發(fā)酵,導致棉價超跌至12000元/噸以下,不排除收儲國產(chǎn)棉的可能,但或許依舊是為市場托底,避免打亂產(chǎn)業(yè)自身結(jié)構(gòu)調(diào)整進程,力度上會較為克制。對應進口配額的發(fā)放,因國內(nèi)自身新年度供應偏寬松,滑準稅配額或更多為滿足出口溯源訂單剛需,除非為緩和貿(mào)易摩擦出臺美棉超額進口政策,不然新增配額將較為有限。

四、總結(jié)與展望

2024年棉價總體承壓運行,面臨著內(nèi)需增速放緩、出口“量增價跌”等問題導致的供需結(jié)構(gòu)性矛盾。就2024年底的短期情況來看,市場淡季特征明顯,下游訂單繼續(xù)清淡,溯源外單稍好,拉動進口紗剛需走貨,但對內(nèi)棉需求提振較為有限。在此情況下,幾個主要棉紡集散地開機繼續(xù)走弱,尤其張槎降幅明顯。織廠整體資金鏈緊張,節(jié)前備貨意愿不足。庫存方面因行業(yè)對未來預期偏弱,棉花原料備貨主動去庫,總量控制較好。但與此對應的是終端成品庫存繼續(xù)小幅累積,預示著需求的持續(xù)偏弱,疊加當前時點北半球棉花主產(chǎn)國新棉持續(xù)上量形成新增供給,短期棉價繼續(xù)承壓。

著眼于2024/25年度供需,無論從全球視角還是僅僅國內(nèi)視角來看都偏于寬松,至少供應端較上年度的增量基本確認,而需求端的復蘇程度帶來不同的的寬松程度,也是新年度最大的不確定因素,受到諸多因素的影響。就短期的需求提振來看并不容樂觀,而中長期還要關(guān)注利好宏觀政策實際落地后的效果。從歷史情況來看,由宏觀利好落地到轉(zhuǎn)化為大宗商品需求的實際好轉(zhuǎn)需要經(jīng)歷較長時間。在國際摩擦加劇動蕩的當下,通縮螺旋的扭轉(zhuǎn)或需要更多努力。棉紡市場不僅面臨不確定的“黑天鵝”,同時也受到緩行而來的“灰犀牛”沖擊。特朗普的勝選將為我國紡織產(chǎn)業(yè)帶來更大的不確定性,對應產(chǎn)業(yè)也在自發(fā)為面對寒冬做著準備,行業(yè)仍在一段時間內(nèi)處于“陣痛”之中,國內(nèi)棉紡產(chǎn)業(yè)向新疆的轉(zhuǎn)移以及產(chǎn)能的升級出清在持續(xù)進行之中。

行業(yè)當前的“痛點”,一方面海外市場的不確定性增加,傳統(tǒng)歐美市場占比降低,同時新興出口市場尚在培育,進而出口“量增價跌”現(xiàn)象明顯。另一方面隨著我國人口結(jié)構(gòu)變化和消費觀念的越發(fā)成熟,內(nèi)需增速也逐漸放緩,消費者對于“性價比”越發(fā)看重。這些最終都指向行業(yè)整體利潤的進一步壓縮上,終端訂單需求更為差異化,傳統(tǒng)走量品種感受的“寒意”更為明顯。行業(yè)利潤的壓縮,又導致投機需求降低,僅靠剛需帶動的消費對于棉價的提振力度或許并不足夠。

具體到價格預期上來看,比較確定的是,在產(chǎn)業(yè)轉(zhuǎn)型升級的過程中,價格的向上彈性是相對受限的,走勢依舊承壓,但或許也不必過于悲觀。首先,供應偏寬松的情況于市場發(fā)酵已有較長時間,在近半年棉價下跌的過程中已完成一定計價。第二,據(jù)筆者觀察業(yè)內(nèi)人士對棉紡產(chǎn)業(yè)所遇到的困難有著較為清醒的認知,因此投機需求受到壓制,風險偏好較低,面對不確定性時的韌性也較強,產(chǎn)業(yè)主體主動調(diào)整經(jīng)營策略以應對挑戰(zhàn)。第三,我國棉花有著較為成熟的宏觀調(diào)控政策體系,且面對市場變化的應變也越發(fā)熟練得體,因此在極端情況下的政策支撐是值得期待的。全年價格參考區(qū)間在【12800-16500】附近,策略上以逢高做空為主,企業(yè)主盡量把握套保機會,控制經(jīng)營風險。

五、相關(guān)風險提示

1.由于棉花的季節(jié)性屬性,對于我國棉花集中播種的4-5月天氣需要尤其關(guān)注,若出現(xiàn)類似2023年的不可抗力自然災害,導致大面積補種,或許會短期改變供應預期,為新年度棉價走勢帶來新的變數(shù);

2.同時,對于新年度種植面積要保持較高關(guān)注,根據(jù)當前的觀察來看,新年度種植面積至少不會大幅降低,但若政策方面給予較高的調(diào)整力度,引導植棉面積下行,也有可能導致供應端的變化;

3.因棉花的政策屬性,對于收拋儲政策、進口配額以及目標價格補貼政策的變化保持持續(xù)關(guān)注,以上都將引發(fā)對供需預期的變化;

4.最后,仍應關(guān)注特朗普上臺后相關(guān)政策的出臺進度以及對產(chǎn)業(yè)的實際影響。

責任編輯:李鐵民

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)