重要提示:本報告觀點和信息僅供符合證監會適當性管理規定的期貨交易者參考。因本平臺暫時無法設置訪問限制,若您并非符合規定的交易者,為控制交易風險,請勿點擊查看或使用本報告任何信息。對由此給您造成的不便表示誠摯歉意,感謝您的理解與配合!

研究員:胡鵬

期貨交易咨詢從業信息:Z0019445

期貨從業信息:F03086797

聯系方式:023-81157315

發布日期:2024年12月13日

主要邏輯

受房地產周期下行拖累,2024年浮法玻璃需求下降幅度較大、景氣度明顯下行。年內浮法玻璃產量增加約150萬噸,增幅2.8%;需求減少約231萬噸至5193萬噸,降幅4.3%。

展望2025年,浮法玻璃行業景氣度難有明顯改善,供需雙弱或是主基調。地產周期向下,2025年竣工面積同比降幅或在7%左右,考慮深加工出口、地產政策影響,預計2025年玻璃需求下降135萬噸至5058萬噸,降幅約2.5%。需求拖累下,2025年浮法玻璃供應或少于2024年,預計玻璃產量下降190萬噸至5256萬噸,降幅約3.5%。

供需雙弱背景下,2025年玻璃估值或維持低位,價格有望圍繞成本上下波動。政策和產能變動是主要的博弈指標。預計2025年華北、華中玻璃現貨價格運行區間為1100-1600元/噸,期貨主力合約運行區間為1100-1750元/噸。

行情展望:

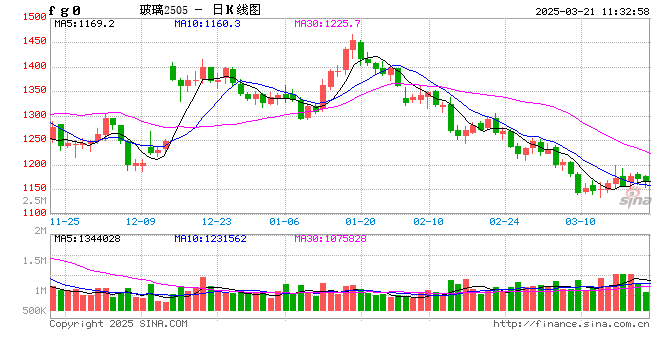

1、基于當前玻璃的低估值和政策預期,年內可關注低位博弈反彈機會,FG2505下方關注1200-1300附近支撐。

2、基于上半年純堿下行驅動更強的預期,上半年可重點關注多FG2505空SA2505的套利機會,價差-250至-200可介入。

3、基于玻璃價格波動放緩分析,年內可關注升波后做空期權波動率的機會。

風險提示:

地產政策不及預期、竣工需求下降超預期、浮法玻璃供應增加超預期。

一、2024年玻璃行情回顧:

竣工需求下降,價格重心下移

受地產周期下行拖累,2024年玻璃價格重挫。因竣工需求下降,年內玻璃期、現貨價格大幅下跌,平均跌幅在30-35%。其中華中地區玻璃現貨市場價跌幅約35%,華北玻璃市場價跌幅約29%;玻璃期貨指數跌幅約31%,玻璃主力合約跌幅約36%。

回顧2024年玻璃價格走勢,玻璃期貨和現貨呈現價格重心下跌、大跌伴隨小反彈的特征,價格走勢為“先抑后揚再抑再揚”。期間竣工需求下降是下跌的核心驅動,宏觀利好和冷修支撐價格短期反彈。

1-3月,玻璃期、現價格齊跌,一季度國內竣工面積大幅下降,玻璃上游庫存自160萬噸升至335萬噸,期貨主力合約自1900元/噸跌至1400元/噸附近,華北現貨價格自1820元/噸跌至1590元/噸。4-5月,受地產政策利好、宏觀氛圍好轉影響,玻璃期貨表現強于現貨,期間期貨主力合約自1400元/噸漲至1760元/噸;華北現貨價格自1590元/噸上漲至1620元/噸。6-9月,受庫存持續增加、需求疲軟拖累,玻璃價格重挫,期貨主力合約自1760元/噸跌至最低1004元/噸,華北現貨價格自1620元/噸跌至最低1080元/噸。10-12月,受地產政策利好和冷修支撐,玻璃庫存下降、價格大幅上漲,華北現貨價格自1150元/噸反彈至1280元/噸。

二、過剩壓力仍存,供應難有明顯增加

1、估值或維持低位,2025年供應同比下降

2024年浮法玻璃產量同比小幅增加,上半年產量偏高、下半年產量下滑。卓創數據顯示,2024年1-11月國內浮法玻璃產量為5027萬噸,較2023年同期增加191萬噸,增幅3.96%。按照12月玻璃在產日熔推算,2024年浮法玻璃產量約5446萬噸,較2023年增加150萬噸,增幅2.84%。

受《水泥玻璃行業產能置換辦法》約束,國內浮法玻璃產能上限已固定,目前產能上限約200000T/D,折合7300萬噸/年。產能受限背景下,浮法玻璃供應由開工率和產能利用率決定,而利潤是影響產能利用率和開工率的核心指標。浮法玻璃生產具有剛性特征,其冷修成本較高,一般而言,一條1000T/D的產線單次冷修成本約1億元。當現貨利潤相對穩定時,玻璃供應通常也較為穩定;當現貨大幅虧損或盈利大幅增加時,玻璃供應會明顯波動。經驗顯示,當行業平均虧損超過100元/噸,浮法玻璃冷修現象會明顯增加,如2022年2月至2023年2月,浮法玻璃在產日熔量從17.3萬噸下降至15.6萬噸。當行業平均利潤超過300元/噸時,冷修產線復產動力較強,如2020年6月至2021年10月,浮法玻璃在產日熔量從15.4萬噸上升至17.5萬噸;2023年4月至2024年3月,浮法玻璃在產日熔量從15.6萬噸升至17.6萬噸。

2024年下半年國內浮法玻璃平均利潤轉負,行業平均虧損最高升至190元/噸,以天然氣為燃料的浮法玻璃一度虧損400元/噸。虧損壓力下,下半年玻璃供應快速下降。截至2024年底,國內浮法玻璃在產日熔量為159000T/D,行業平均利潤約30元/噸。2025年浮法玻璃需求或小幅下降,難以支撐玻璃估值大幅上升。估值低位和悲觀預期影響下,預計2025年浮法玻璃供應維持低位,全年產量或下降190萬噸至5256萬噸,日熔量或前低后高,整體運行在15.8-16.8萬噸區間內。

跟隨利潤走勢,2024年浮法玻璃產量呈現先增后減的特征。年內浮法玻璃復產點火集中在上半年,放水冷修集中在下半年。具體來看,2024年國內浮法玻璃共冷修45條線,涉及日熔29900T/D;年內新建點火5條產線,在產日熔增加4900T/D;年內復產點火17條產線,涉及日熔12850T/D。截至2024年12月12日,國內浮法玻璃在產日熔量為159075T/D,較年初減少14450T/D,較2023年同期減少7.47%。

目前國內運行的產線中,點火年限超過10年的產線共有33條,合計日熔量21400T/D,該部分產線未來1-3年或進入冷修狀態。而目前冷修中的產線日熔量超過40000T/D,剔除長期冷修和近半年冷修的產線,剩余潛在復產的產線日熔量約21000T/D,該部分產線是2025年潛在的供應增量。

2、2025年玻璃進出口或保持平穩

2024年國內浮法玻璃進出口表現平穩,進口量基本持平2023年,出口量小幅下降。海關數據顯示,2024年1-10月,國內玻璃進口量為17.84萬噸,較2023年同期增加1.30萬噸,同比增加7.86%;1-10月出口量為41.98萬噸,同比減少17.30萬噸,降幅29.18%。預計2024年玻璃進口量為21萬噸,出口量為55萬噸,進口量同比增加1萬噸,出口量減少13萬噸。2024年國內玻璃凈出口量為34萬噸,占國內玻璃產量比重不足1%,對玻璃價格影響較為有限。

從玻璃出口目的地和運輸成本分析,2025年玻璃進出口或保持平穩。預計2025年玻璃進口量在20萬噸左右,出口量在60萬噸左右。

3、價格走勢回顧

受竣工面積下滑拖累,2024年玻璃需求小幅下降,供減需增影響下,玻璃庫存明顯增加。上海鋼聯數據顯示,2024年1月上旬至12月上旬,國內浮法玻璃生產企業庫存自160萬噸增加至241萬噸,累計增加約81萬噸,增幅50.63%。根據平衡表推算,2024年國內玻璃總庫存上升約219萬噸至462萬噸附近。

2024年1-9月,國內浮法玻璃上游庫存一度上升至374萬噸,9月下旬開始玻璃庫存快速下降。截至12月上旬,浮法玻璃上游庫存降至241萬噸,處于5年均值附近,較2023年同期上升46.7%。從庫存結構來看,2024年國內浮法玻璃行業庫存增加,主要是上游累庫明顯,貿易商、交割庫庫存小幅增加。前三季度玻璃累庫主要體現在上游,四季度供需相對平衡,上游庫存下降,貿易商、期現商、終端庫存增加。

2025年國內玻璃或呈現供需雙弱的特征,庫存或較2024年小幅增加。按照平衡表推算,預計2025年國內玻璃總庫存增加158萬噸到620萬噸。若供應增加不及預期,玻璃總庫存增幅或不足100萬噸。

三、竣工周期向下,

2025年玻璃需求或繼續下滑

1、地產周期影響,需求趨勢向下

2024年國內浮法玻璃需求出現較大降幅,全年玻璃消費量約5193萬噸,同比下降231萬噸,降幅4.26%。2024 玻璃需求創四年新低,主要是受房地產周期下行影響。年內新房竣工需求下降較為明顯,拖累總需求下降。但二手房家裝需求和深加工出口需求增長部分對沖新房竣工需求下降的不利影響。綜合來看,2024年玻璃需求降幅低于新房竣工面積降幅,需求韌性略超預期。

上海鋼聯數據顯示,2024年樣本企業玻璃深加工訂單天數平均為10.7天,較2023年減少4.7天。從樣本企業深加工訂單天數來看,2024年玻璃深加工訂單明顯低于去年同期,上半年和下半年訂單均較低、差異不大。上半年平均訂單天數為10.1天,下半年平均訂單為11.5天。和前三年玻璃深加工訂單下半年明顯高于上半年不同,2024年玻璃深加工訂單全年波動平穩,且都處于低位,該現象或是由房企現金流緊張、深加工企業減少墊資行為產生。以往玻璃深加工企業主要客戶為地產新房項目,近年來房企現金流緊張,深加工企業回款困難、接單更加謹慎;二手房的家裝訂單多為散單,連續性不強,較難體現在深加工訂單天數里。

房地產行業需求占浮法玻璃總需求的比重超過80%,浮法玻璃景氣度與房地產密切相關。自2021年下半年以來,國內房屋開工、施工、竣工、銷售面積大幅下降,尤其是新開工和銷售面積下降明顯,近四年新開工面積較高位下降約67%、銷售面積較高位下降約46%。2024年1—10月,全國房地產開發投資8.63萬億元,同比下降10.3%;房地產開發企業房屋施工面積72.06億平方米,同比下降12.4%;新開工面積6.12億平方米,同比下降22.6%;竣工面積4.20億平方米,同比下降23.9%;新建商品房銷售面積7.79億平方米,同比下降15.8%。

受房企資金緊張影響,國內房屋從新開工到竣工約30個月周期。2024年的竣工面積由2021年下半年和2022年上半年房屋新開工面積決定。2025年房屋竣工面積由2022年下半年和2023年上半年房屋新開工面積決定。根據統計局數據,2022年上半年國內房屋新開工面積降幅34.4%,2022年新開工面積降幅39.4%,2023年上半年新開工面積降幅24.3%。自2021年7月新開工面積增速轉負以來,國內新開工面積增速已下降近40個月。從地產周期來看,2025年房屋竣工面積大概率延續下行趨勢,玻璃需求將繼續下降。

2、政策托底,需求降幅或低于預期

展望2025年,2025年房地產行業仍處于下行周期,行業或繼續尋底,但持續政策利好的推動下,部分指標降幅或收窄。中性情境下,預計2025年國內房屋銷售面積下降0-10%,新開工面積下降10-20%,竣工面積下降5-10%。當前國內政策重心在于“保交樓”和“住房收儲”,對竣工端支撐最為明顯。2025年國內貨幣政策將更加寬松,“住房和土地收儲”政策有望加速落地,房企現金流改善概率較大。高庫存和悲觀預期下,房企拿地積極性難有明顯提升,現金流改善有望加速部分在建項目竣工。因此,若2025年房企現金流改善,國內房屋竣工面積增速或好于市場預期,預計2025年國內房屋竣工面積在7.3-7.5億平米,較2024年下降約7%。疊加二手房成交改善帶來的家裝訂單需求,預計2025年浮法玻璃需求同比下降135萬噸至5058萬噸,降幅約2.5%。

3、汽車增速放緩,需求或相對平穩

國內汽車行業需求占浮法玻璃總需求的比重約6%。受益于系列鼓勵汽車消費的政策和新能源汽車的替代潮,2024年國內汽車產銷再創歷史新高。2024年1-11月,國內汽車產銷分別完成2790萬輛和2794萬輛,同比分別增長2.90%和3.70%。國內汽車產銷增長,主要是受新能源汽車產銷增長帶動。2024年1-11月,國內新能源汽車產銷分別達到1135萬輛和1126萬輛,同比分別增長34.60%和35.60%。

2024年汽車產量預測值為3122萬輛,汽車產量增加對玻璃需求增長約0.2%。展望未來,隨著國內汽車保有量持續上升和汽車庫存增加,2025年國內汽車產銷增速或放緩。綜合考慮貿易摩擦和國內刺激政策,預計2025年汽車產銷量維持在3100萬輛附近,基本持平2024年,對玻璃需求基本穩定。

4、2025年深加工出口或維持高位

受原片材料易碎、原片成本低等因素影響,浮法玻璃原片進出口量常年維持低位。經過鋼化處理后的玻璃深加工產品能長途運輸,出口通常也具有較好的利潤。受內外價差影響,國內玻璃價格下跌后制成深加工產品出口具有較高的性價比,2023年國內玻璃深加工產品出口量增加160萬噸至658萬噸,增幅較為明顯。2024年1-10月,國內玻璃深加工產品進口量為11.8萬噸,同比增加0.6萬噸;1-10月累計出口量為566萬噸,同比增加16萬噸。預計2024年玻璃深加工進口量為14萬噸,出口量為668萬噸。

2024年11月,國內將大部分玻璃深加工制品出口退稅從13%下調至9%。通過調研得知,國內出口深加工制品里,非標準、定制化產品具有較強的定價權,可將成本轉嫁至海外,標準品議價權相對較弱,其出口或受到一定影響。因多數出口深加工產品為海外大型項目配套產品,其訂單具有連續性,且更換別國的生產企業需花費半年以上時間,預計2025年玻璃深加工出口量受到出口退稅下降的負面影響較小。國內需求疲軟預期下,2025年國內玻璃和深加工產品價格將維持較低水平,出口價格仍具有較強的優勢。預計2025年玻璃深加工產品出口量在600-650萬噸。

從出口目的地來看,我國玻璃深加工產品出口主要發往南亞、北美、東南亞地區,其中印度、美國、越南是占比最高的三個國家。

四、供需雙弱,

2025年關注結構性多頭機會

1、總結:需求拖累,2024年玻璃景氣度下行

受地產周期影響,2024年浮法玻璃需求下滑、價格重挫。2024年玻璃供應明顯高于需求,全年產量預測值為5446萬噸,較2023年增加150萬噸,增幅2.84%;2024年玻璃消費量預測值為5193萬噸,同比減少231萬噸,降幅4.26%。2024年玻璃進出口整體平穩,預計2024年玻璃進口量為21萬噸,出口量為55萬噸,進口量基本持平,出口量減少13萬噸。供增需減影響下,2024年國內玻璃庫存上升約219萬噸至462萬噸附近。

2、展望:供需雙弱,波動放緩

展望2025年,浮法玻璃或呈現供需雙弱特征,供應跟隨需求變動。2024年浮法玻璃在產日熔下降近10%,供應壓力明顯減弱,2025年供應主要受需求和利潤影響。2025年浮法玻璃需求或小幅下降,新房竣工面積下降約7%,二手房家裝需求和出口需求提供支撐。綜合來看,預計2025年國內浮法玻璃在產日熔量運行區間為15.8-16.7萬噸,全年產量下降190萬噸至5256萬噸,降幅約3.5%。預計2025年浮法玻璃需求下降135萬噸至5058萬噸,降幅約2.5%。進出口方面,預計2025年玻璃原片進出口量相對平穩,凈出口量約40萬噸。

供需雙弱背景下,2025年玻璃價格波動或放緩,全年價格波動幅度或在600-800元/噸,現貨價格圍繞成本上下波動。預計2025年沙河5mm玻璃現貨運行區間為1100-1650元/噸,期貨主力合約運行區間為1100-1750元/噸。階段性的政策利好和房地產市場邊際回暖或驅動價格反彈,價格反彈后供應跟隨回升進而施壓價格。

3、策略:關注結構性多頭機會

基于供需展望和玻璃的偏低估值,建議2025年以中性思路對待玻璃,期貨貼水現貨、估值偏低時可關注多頭機會。以下為供參考的玻璃年度策略:

(1)基于當前玻璃的低估值和政策預期,年內可關注低位博弈反彈機會,FG2505下方關注1200-1300附近支撐。

(2)基于上半年純堿下行驅動更強的預期,上半年可重點關注多FG2505空SA2505的套利機會,價差-250至-200可介入。

(3)基于玻璃價格波動放緩分析,年內可關注升波后做空期權波動率的機會。

未來潛在的風險因素包括國內地產政策不及預期、竣工需求下降超預期、浮法玻璃供應增加超預期等。

免責聲明

本報告觀點和信息僅供符合證監會適當性管理規定的期貨交易者參考,據此操作、責任自負。中信建投期貨有限公司(下稱“中信建投”)不因任何訂閱或接收本報告的行為而將訂閱人視為中信建投的客戶。

本報告發布內容如涉及或屬于系列解讀,則交易者若使用所載資料,有可能會因缺乏對完整內容的了解而對其中假設依據、研究依據、結論等內容產生誤解。提請交易者參閱中信建投已發布的完整系列報告,仔細閱讀其所附各項聲明、數據來源及風險提示,關注相關的分析、預測能夠成立的關鍵假設條件,關注研究依據和研究結論的目標價格及時間周期,并準確理解研究邏輯。

中信建投對本報告所載資料的準確性、可靠性、時效性及完整性不作任何明示或暗示的保證。本報告中的資料、意見等僅代表報告發布之時的判斷,相關研究觀點可能依據中信建投后續發布的報告在不發布通知的情形下作出更改。

中信建投的銷售人員、交易人員以及其他專業人士可能會依據不同假設和標準、采用不同的分析方法而口頭或書面發表與本報告意見不一致的市場評論和/或觀點。本報告發布內容并非交易決策服務,在任何情形下都不構成對接收本報告內容交易者的任何交易建議,交易者應充分了解各類交易風險并謹慎考慮本報告發布內容是否符合自身特定狀況,自主做出交易決策并自行承擔交易風險。交易者根據本報告內容做出的任何決策與中信建投或相關作者無關。

本報告發布的內容僅為中信建投所有。未經中信建投事先書面許可,任何機構和/或個人不得以任何形式對本報告進行翻版、復制和刊發,如需引用、轉發等,需注明出處為“中信建投期貨”,且不得對本報告進行任何增刪或修改。亦不得從未經中信建投書面授權的任何機構、個人或其運營的媒體平臺接收、翻版、復制或引用本報告發布的全部或部分內容。版權所有,違者必究。

責任編輯:李鐵民

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)