來(lái)源:廣發(fā)期貨研究

證監(jiān)許可【2011】1292號(hào)

熊睿健 Z0019608

2024年12月6日星期五

摘要:

本文詳細(xì)闡述了做多/做空基差策略、正向/反向套利策略的收益及收益率的計(jì)算公式與推導(dǎo)過(guò)程,介紹了策略操作流程以及可能遇到的問(wèn)題,并總結(jié)不同期現(xiàn)套利策略的關(guān)注要點(diǎn)與策略風(fēng)險(xiǎn)。

其一,基差策略關(guān)注未來(lái)基差波動(dòng),正向與反向套利策略關(guān)注基差靜態(tài)水平。預(yù)期未來(lái)基差將大幅上行/下行時(shí)可考慮參與做多/做空基差策略。在基差靜態(tài)水平位于高位或低位時(shí)可綜合參考IRR、資金成本和借券成本率指標(biāo)判斷參與正/反套策略是否具有性價(jià)比。

其二,基差策略與正反套策略可結(jié)合考量、相互靈活轉(zhuǎn)換。在實(shí)操中可結(jié)合實(shí)際情況進(jìn)行策略選擇,一定情形下可以降低綜合風(fēng)險(xiǎn)。舉例而言,投資者在IRR偏高、基差偏低時(shí)點(diǎn)參與做多基差/正套策略具有較高的風(fēng)險(xiǎn)收益比,正套收益可視作做多基差策略收益的“安全墊”,在基差走勢(shì)不及預(yù)期時(shí)可將頭寸及時(shí)轉(zhuǎn)換為正向套利獲取保底收益。

其三,期現(xiàn)套利存在的風(fēng)險(xiǎn)點(diǎn):由于基差策略收益取決于基差未來(lái)波動(dòng),正/反套策略取決于當(dāng)期基差水平,從這個(gè)角度來(lái)說(shuō)理論上正/反套策略收益確定性相較基差策略更高。但由于國(guó)債期貨實(shí)行空頭舉手交割制度,因此其中真正收益確定性高的是正向套利策略,反向套利還面臨著多頭交割拿券的不確定性,如果交割獲得的現(xiàn)券與賣空的現(xiàn)券不一致,還會(huì)面臨現(xiàn)券二級(jí)市場(chǎng)價(jià)格波動(dòng)和流動(dòng)性風(fēng)險(xiǎn)。根據(jù)我們此前對(duì)歷史交割期實(shí)際交割擇券的研究(《國(guó)債期貨交割歷史回顧之:交割券的選擇》),大部分情況下空頭會(huì)選取CTD券進(jìn)行交割,因此理論上參與CTD券的反套策略風(fēng)險(xiǎn)相對(duì)更小。

一、期現(xiàn)套利的類型與收益計(jì)算公式推導(dǎo)

(一)基差交易

由于國(guó)債期貨實(shí)行實(shí)物交割制度,且一個(gè)國(guó)債期貨合約對(duì)標(biāo)一籃子可交割國(guó)債,因此在具體計(jì)算某一可交割券的基差時(shí),需要引入該券的轉(zhuǎn)換因子。具體而言國(guó)債期貨的基差計(jì)算公式如下:

理論上而言,如果投資者認(rèn)為未來(lái)基差會(huì)走闊,可以做多國(guó)債期貨基差,即買入1單位國(guó)債現(xiàn)貨,并賣出

單位的國(guó)債期貨。

的國(guó)債期貨;反之如果基差會(huì)收窄,可以做空國(guó)債期貨基差,即賣出1單位的國(guó)債現(xiàn)券,并買入

1、買入基差交易

2、賣出基差交易

3、小結(jié)

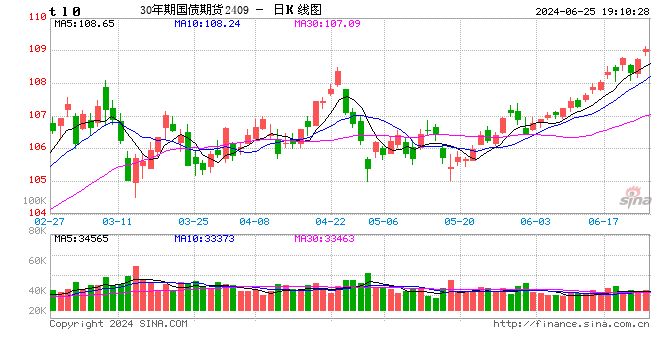

從上文理論公式推導(dǎo)中可以直觀看出,做多與做空基差策略的收益水平主要與幾個(gè)因素相關(guān):基差走闊/收斂的幅度、頭寸持有期間現(xiàn)券端的持有收益、借券費(fèi)用。其中投資者重點(diǎn)需要判斷未來(lái)基差波動(dòng)方向和波動(dòng)幅度,即可估算出預(yù)期收益水平和收益率,進(jìn)而判斷是否具有參與策略的性價(jià)比。從基差的歷史波動(dòng)情況來(lái)看,時(shí)常出現(xiàn)基差大幅波動(dòng)的交易機(jī)會(huì),投資者可以在基差明顯走闊/收窄期間介入基差策略。

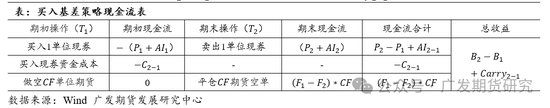

(二)正向與反向套利

正向與反向套利和基差交易的區(qū)別最主要在于,基差策略不涉及交割,正向和反向套利會(huì)將期現(xiàn)頭寸持有至交割。正向套利為買入國(guó)債現(xiàn)券,做空國(guó)債期貨并持有至交割,從方向上來(lái)看和做多基差策略相同;反向套利為賣出國(guó)債現(xiàn)券,做多國(guó)債期貨并最終進(jìn)入交割,從方向上來(lái)看和做空基差策略相同。

國(guó)債期貨中常用的概念

相當(dāng)于理想情形下的正向套利策略持有到期的收益率。但是實(shí)際上

收益是建立在一定假設(shè)下的理論收益率,實(shí)踐中正套策略收益率與

收益率會(huì)產(chǎn)生一定差異。下文中我們?cè)敿?xì)闡述產(chǎn)生差異的原因和實(shí)際收益計(jì)算公式。

,指的是買入國(guó)債現(xiàn)券并賣出相應(yīng)規(guī)模期貨并將該券拿到期交割所取得的理論年化收益率(不考慮資金成本)。由于國(guó)債期貨交割采取空頭舉手交割,且空頭擁有交割券的選擇權(quán),因此參與正套的投資者可以使用買入的現(xiàn)券進(jìn)入交割,那么

由上述的理論推導(dǎo)我們得出結(jié)論,

指標(biāo)可以衡量理想狀態(tài)下的正向套利年化收益率(不考慮資金成本),且

收益率水平基本上由建倉(cāng)時(shí)基差和現(xiàn)券持有至交割的區(qū)間利息決定,實(shí)際正套收益率也應(yīng)與上述因素緊密相關(guān)。但是實(shí)操中

的隱含假設(shè)(調(diào)倉(cāng)時(shí)期貨價(jià)格與交割結(jié)算價(jià)相等)較難實(shí)現(xiàn),因此實(shí)際收益與

計(jì)算的理論收益會(huì)呈現(xiàn)一定差異,下文我們探討實(shí)踐中的正/反套收益計(jì)算。

1、正向套利收益

根據(jù)上式,正向套利收益率等于

減去資金成本率和單邊敞口項(xiàng)損益率。由于一般而言轉(zhuǎn)換因子與1接近,單邊敞口的規(guī)模很小,如果操作上可以使得調(diào)倉(cāng)價(jià)格與交割結(jié)算價(jià)格接近,那么正套策略基本可以確保獲取(

-資金利率)的年化收益,投資者可以直接跟蹤某時(shí)刻的

水平,來(lái)判斷參與正套是否具有性價(jià)比。

2、反向套利收益

當(dāng)然這里需要指出的是,由于反向套利涉及期貨多頭進(jìn)入交割,多頭交割拿券具有不確定性是反套策略的主要風(fēng)險(xiǎn),如果期貨多頭交割后拿到的現(xiàn)券并不是期初賣空的現(xiàn)券,還涉及到需要在二級(jí)市場(chǎng)上賣出收到的實(shí)際交割券和買入賣空現(xiàn)券并歸還,這一過(guò)程會(huì)產(chǎn)生較大的價(jià)格波動(dòng)和流動(dòng)性風(fēng)險(xiǎn)。

3、小結(jié)

如上文所述,操作上正向/反向套利策略,是由做多/做空基差策略在臨近交割時(shí)將期貨和現(xiàn)貨配比由

轉(zhuǎn)換為1:1并進(jìn)入交割了結(jié)得來(lái),因此實(shí)操中兩者可以根據(jù)實(shí)際情況進(jìn)行靈活轉(zhuǎn)換。正向和反向套利策略的年化收益與幾個(gè)因素相關(guān):期初基差靜態(tài)水平、現(xiàn)券端持有至交割區(qū)間利息、借券費(fèi)用和調(diào)倉(cāng)產(chǎn)生的單邊敞口項(xiàng)損益。計(jì)算其年化收益率,均可表示為

水平和其他項(xiàng)目費(fèi)率的綜合水平。因此投資者可以通過(guò)跟蹤

水平,并綜合自身的資金成本率和借券費(fèi)率判斷正向和反向套利參與的性價(jià)比。從

歷史波動(dòng)情況來(lái)看正套和反套策略均出現(xiàn)過(guò)較可觀的機(jī)會(huì)。

二、總結(jié)

上文中我們?cè)敿?xì)闡述了做多/做空基差策略,正向/反向套利策略的收益計(jì)算公式,并介紹了策略操作流程以及可能遇到的問(wèn)題。我們總結(jié)期現(xiàn)套利策略的交易要點(diǎn)與策略風(fēng)險(xiǎn)如下:

1、基差策略關(guān)注未來(lái)基差波動(dòng),正向與反向套利策略關(guān)注基差靜態(tài)水平。從上文中推導(dǎo)的策略收益計(jì)算公式可以看出,基差策略收益的不確定性主要取決于未來(lái)基差的波動(dòng)方向與幅度,正向和反向套利策略收益水平主要取決于當(dāng)期基差靜態(tài)的水平。預(yù)期未來(lái)基差將大幅上行/下行時(shí)可考慮參與做多/做空基差策略。在基差靜態(tài)水平位于高位或低位時(shí)可綜合參考

、資金成本和借券成本率指標(biāo)判斷參與正/反套策略是否具有性價(jià)比。

2、基差策略與正反套策略可結(jié)合考量、相互靈活轉(zhuǎn)換。具體而言,期初正向套利與做多基差策略、反向套利與做空基差策略在交易方向和期現(xiàn)貨配比上均一致,在臨近交割時(shí)將做多/做空基差策略的期貨和現(xiàn)貨配比由

轉(zhuǎn)換為1:1,并進(jìn)入交割了結(jié),便可轉(zhuǎn)換為正向/反向套利策略,因此在實(shí)操中可結(jié)合實(shí)際情況進(jìn)行策略的靈活選擇,一定情形下可以降低綜合風(fēng)險(xiǎn)。舉例而言,如果投資者在期初參與了做多基差策略,該頭寸與正套策略期初頭寸一致,且在建倉(cāng)之初便可根據(jù)

與資金成本估算出持有者交割的正套收益,該收益便可作為做多基差策略的“安全墊”,如果未來(lái)未來(lái)基差走勢(shì)與幅度不及預(yù)期,或基差策略收益不及正套策略收益,投資者可以及時(shí)將基差策略轉(zhuǎn)換為正套策略獲取保底收益。因此投資者

偏高、基差偏低時(shí)點(diǎn)參與做多基差/正套策略具有較高的風(fēng)險(xiǎn)收益比。

3、期現(xiàn)策略主要風(fēng)險(xiǎn)點(diǎn)。由于基差策略收益取決于基差未來(lái)波動(dòng),正/反套策略取決于當(dāng)期基差水平,從這個(gè)角度來(lái)說(shuō)理論上正/反套策略收益確定性相較基差策略更高。但由于國(guó)債期貨實(shí)行空頭舉手交割制度,因此其中真正收益確定性高的是正向套利策略,反向套利還面臨著多頭交割拿券的不確定性,如果交割獲得的現(xiàn)券與賣空的現(xiàn)券不一致,還會(huì)面臨一定的現(xiàn)券二級(jí)市場(chǎng)價(jià)格波動(dòng)和流動(dòng)性風(fēng)險(xiǎn)。根據(jù)我們此前對(duì)歷史交割期實(shí)際交割擇券的研究(《國(guó)債期貨交割歷史回顧之:交割券的選擇》),大部分情況下空頭會(huì)選取

券進(jìn)行交割,因此理論上參與

券的反套策略風(fēng)險(xiǎn)相對(duì)更小。并且依據(jù)我們前文對(duì)反套收益率的推導(dǎo),如果反套投資者可以順利通過(guò)交割獲得期初賣空的現(xiàn)券,那么由于借券費(fèi)率平均較資金利率偏低,投資者可獲取

負(fù)值更高的收益率。

責(zé)任編輯:趙思遠(yuǎn)

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時(shí)滾動(dòng)播報(bào)最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)