來源:投資家

巴菲特說過:投資是一場沒有”好球帶“的棒球游戲,你只是在等待屬于你的全壘打。優秀的投資者,大部分時間在等待。GMO資產管理公司著名投資者詹姆斯?蒙蒂爾在《Value Investing: Tools and Techniques for Intelligent Investment》一書中,用守門員撲點球的例子和一個行為投資實驗來說明,投資應該是枯燥的,有時候什么也不做或許比做點什么更好。

以下是書中第十七章《Beware of Action Man》的全文翻譯:

面對點球的守門員和投資者的共同點是什么? 答案是:兩者都傾向于采取行動,他們覺得有必要做點什么。然而,等待其實也是一種選擇,有時候持有現金是完全可以接受的。但對許多基金經理來說,這仍然是一個詛咒。或許他們最好記住保羅?薩繆爾森的建議:投資應該是枯燥的。它不應該是令人興奮的。投資應該更像是看著油漆變干或看著小草生長。

想象一下,你是面臨點球的守門員。你根本不知道罰球者會選擇哪個方向射門。你必須跟罰球者同時做出有效的決定,是該撲向左、向右、還是呆在球門線的中央?

大多數職業守門員往往傾向于往左或者往右。令人吃驚的是,在94%的案例中,選定一個方向是首選的動作。但是,這并不是最佳的方案。如果你看看點球被撲中的概率,會發現呆在球門線中央反而是一個更加明智的選擇(假設罰球者的行為沒有發生變化)。守門員表現出了明顯的動作偏好。

來自實驗市場的證據表明,投資者也表現出行動偏好。舉個例子,一個基本價值易于計算并且轉售份額被禁止的人造資產市場,是不應該出現高于基本價值的交易的。但是,一次一次的實驗證明大量高于基本價值的交易出現在市場中。這完全沒有道理。由于轉售是被禁止的,人們不能指望能夠利用一個更大的傻瓜進行交易。他們這些交易顯得非常無聊——行動偏好確實存在。

沃倫·巴菲特過去曾談到投資就像一場精彩的棒球比賽,那里沒有裁判叫壞球和好球。投資者基本可以簡單地站在本壘板上看著投球從他身邊經過,等待自己甜蜜點的到來,從而一擊即中。然而,如塞斯卡拉曼所述“大多數的機構投資者,感覺被迫放棄選擇擊球的頻率,而是每桿必揮”。

傳奇的鮑勃柯比曾經建議我們應該采納“咖啡罐組合”,即投資者買入股票,然后不去理會它們——他形容這種想法為“被動的積極行為”。不過,柯比也指出這種方法不太可能被廣泛采用,因為它可能會從根本上改變我們行業的生態,并可能大幅降低資產管理從業人員的生活質量。聽起來真是個好主意。

有些人可能不知道,很多年前當我還是個小孩子時,“Action Man”是一個兒童版的士兵雕像,是非常流行的。他是男性價值觀的體現。不過有一天放學回家,發現我的妹妹綁架了我的“Action Man”,并強迫他與她的辛迪娃娃玩幸福家庭的游戲。這使得它對我的影響不得不延后了。但撇開我的童年問題不談,你會想要一個“行動派”來管理你的投資組合嗎?

01作為行動派的守門員

雖然在比賽中不是球隊的明星,但在點球大戰中,頂級門將都是行動派。bari - eli等人(2007)最近的一項研究揭示了在試圖撲點球時的一些有趣模式。在足球(一項我基本上一無所知的運動)中,當判罰點球時,球被放置在離球門11米的地方,這是守門員和罰球者之間的一場簡單的較量。守門員在射門前不得離開球門線。

考慮到在一場平均2.5個進球的足球比賽中,一個點球(有80%的機會進球)可以極大地影響比賽的結果。因此,與許多心理學實驗不同,這其中的利害關系十分重大。

作者統計了世界頂級聯賽和錦標賽中的311個這樣的點球。一個由三名獨立裁判組成的小組被用來分析射門的方向和守門員的移動方向。為了避免混淆,所有方向(左或右)都從守門員的角度轉播。

非常粗略地說,踢出的球是均勻分布的,大約三分之一的球分別是對準球門的左、中、右。然而,守門員表現出明顯的動作偏好,他們要么向左撲救要么向右撲救(94%的幾率),幾乎從不選擇停留在門線的中央。

然而,為了評估“最佳”行為,我們需要從射門和撲救的組合中知道成功率。表17.2顯示了這一點。最好的策略顯然是守門員守在球門的中央。他撲出了60%射向球門中央的射門,遠高于他左右撲救的成功率。然而,與這個最佳策略相去甚遠的是,守門員只有6.3%的時間呆在球門中央! 守門員所表現出的行為偏差顯然不是最佳的行為模式。

這種行為偏好的原因似乎是它被視為一種規范。守門員在左右撲救時至少會有一種努力的感覺,而站在中間,看著一個球落在自己的左右會感覺會更糟。bari - eli等人通過對頂級門將的問卷調查證實了這一點。

02投資者和行動偏好

為了向你們介紹投資者行動偏好的證據,我必須首先介紹經濟學的實驗領域,特別是實驗性資產市場。

這些都是研究人們在金融市場環境下所做行為的偉大發明——沒有任何復雜的因素。這些市場非常簡單——只包括一項資產和現金。資產是每一期會支付股息一次的股票。所支付的股息取決于市場的狀態(四種可能的狀態)。每個狀態的權重相等(即在任何給定的時間段內,每個狀態發生的概率為25%)。

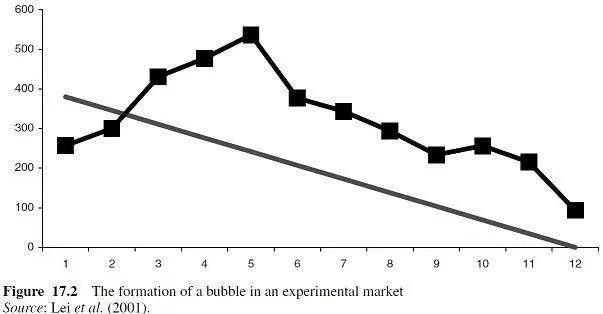

圖17.2顯示了其中一個資產市場的典型結果。該資產一開始被嚴重低估,然后大幅上漲至公允價值以上,最后在最后幾個時期跌回基本價值。這只不過是一個簡單的泡沫形成和破裂。這和行為偏好有什么關系呢?圖17.2來自Lei、Noussair和Plott(2001)運行的實驗性資產市場的一個特別有趣的版本。

圖2: 實驗市場中的泡沫形成過程

圖2: 實驗市場中的泡沫形成過程來源:Lei、Noussair和Plott

在這個游戲的特殊版本中,一旦你購買了股票,你就被禁止轉售。這排除了更大傻瓜理論推動泡沫的可能性。也就是說,因為你不能轉售股票,所以沒有必要以高于公允價值的價格買進股票。你不可能把它們賣給別人以獲得更高的收益。實際上,參與者只是出于無聊才進行交易! 因此,投資者確實傾向于采取行動。

03關鍵球上的巴菲特

這種行動偏好的瘋狂之處在于,它與沃倫?巴菲特的建議形成了直接的對比。他喜歡把投資比作棒球,除了在投資里面沒有裁判在叫壞球和好球這一點,兩者非常類似。因此,投資者可以站在本壘板前,簡單地看著投球從他身邊經過,而不必被迫在投球時搖擺不定。不過,正如賽斯?卡拉曼在《安全邊際》一書中指出的那樣,“大多數機構投資者……每時每刻都有一種被強迫投資的感覺。他們的行為就像裁判在叫球和擊球——主要是擊球——從而迫使他們幾乎每桿必揮,放棄了對擊球頻率的選擇。

04對行動的偏好在表現不佳后尤其明顯

對行動的偏好的最后一個方面特別值得注意——它往往在損失之后加劇(在我們擅長的領域里有一陣表現不佳)。Zeelenberg等人(2002)使用損耗框架說明了不作為傾向轉換為行動傾向的方式。

Zeelenberg等人要求人們考慮如下問題:斯汀蘭和斯特拉瑟夫都是足球隊的教練。斯汀蘭是藍黑軍團的教練,斯特拉索夫是E.D.O.的教練。兩人在前一場比賽中都以4-0的比分輸掉了比賽。這個星期天,斯汀蘭決定做點什么:派三個新隊員上場。斯特拉索夫決定不改變他的團隊。

這次兩隊都以3-0的比分輸掉了比賽。斯汀蘭教練和斯特拉索夫教練,誰更后悔?

參與試驗者以三種形式之一看到了這一陳述。有些人得到的信息是如上所述(即以先前的損失為前提),另一些人只是得到了上述的后半部分(即,沒有之前的信息)。最后一組看到的版本是,兩名教練在前一周都贏了,但在本周都輸了。

圖17.3顯示了指定哪位教練更后悔的受訪者比例。如果球隊上周贏了,那么90%的受訪者認為做出改變的教練在球隊本周輸掉比賽后會感到更后悔(這是眾所周知的不作為或不作為傾向)。然而,當兩周都輸掉比賽的時候,看看會發生什么(如上所述)。現在,近70%的受訪者認為,教練不采取任何行動會讓他們感到更后悔——因此,在處理損失時,采取行動偏好的沖動異常強烈。

05結論

心理學和實驗證據似乎有力地表明,投資者傾向于采取行動。畢竟,他們從事的是“積極”管理,但或許他們最好記住,等待也是一種選擇。正如保羅?薩繆爾森曾經說過的,投資應該是枯燥的。它不應該是令人興奮的。投資應該更像是看著油漆變干或看著草生長。如果你想要刺激,那就帶上800美元去拉斯維加斯吧,盡管在拉斯維加斯、丘吉爾馬場或當地的美林辦事處致富并不容易。

傳奇人物鮑勃?柯比曾寫過《咖啡罐投資組合》(The Coffee Can Portfolio,柯比,1984),在這本書中,投資者必須買入股票,然后不去理會它們——他將這一想法描述為被動的積極行為。

柯比說:我懷疑這個概念不太可能在投資經理中流行,因為如果被廣泛采用,它可能會從根本上改變我們行業的生態,并可能大幅降低資產管理行業從業者的生活質量。

咖啡罐組合的概念可以追溯到舊西方,那時人們把他們寶貴的財產放在咖啡罐里,然后把它放在床墊下。咖啡不涉及交易成本、管理成本或任何其他成本。項目的成功完全依賴于智慧和遠見,用來選擇對象,以放在咖啡罐開始…

如果沒有這些活動,優秀的基金經理會產生什么樣的結果呢?答案在于另一個問題。我們是交易員,還是真正的投資者?大多數優秀的基金經理可能在內心深處都是投資者。但科特龍、新聞服務以及每天都能產生大量投資結果的電腦,讓他們的行為像交易員一樣。他們從可靠的研究開始,從長遠來看,在前景看好的行業中找出有吸引力的公司。然后,他們根據每月的新聞動態和各種形式和大小的謠言,每年交易這些股票兩三次。

也許布萊斯?帕斯卡說得最好:“所有人的痛苦都源于不能獨自坐在安靜的房間里。”

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)