|

|

新浪財經 > 基金 > 國金證券基金研究中心專欄 > 正文

國金證券:2009年度基金投資策略報告(7)

第四部分:亮點缺乏,守正出奇——封閉式基金投資操作策略篇

市場深幅調整下封基未來分紅“包袱”沉重,在沒有其他政策或者創新因素推動下,09年長剩余期限封基市場缺乏“亮點”,建議在投資操作上采取謹慎態度,根據剩余存續期限給予30%~35%以上折價相對安全。

具備08年度紅利分配潛力基金將是階段市場熱點,盡管安全邊際有限但具備相對投資價值,考慮到階段市場風險,分紅行情預期將更多在謹慎中演繹。

09年到期封基折價相對于其剩余存續期而言具有吸引力,其價格波動低于長剩余期限封基,且隨時間推移價格有向凈值靠攏趨勢,屬于可選的穩健配置品種。

創新基金大成優選、建信優勢處于高折價狀態,“救生艇條款”蘊含潛在投資機會將吸引資金博弈,帶來階段性相對低風險投資機會。但考慮到“救生艇條款”觸發難度,博弈將是十分復雜的過程,可在安全邊際相對較高情況下進行參與。

4.1 傳統封閉式基金投資操作策略:“包袱”面前保留高安全邊際,行情逐漸回歸業績主導

4.1.1 擺脫“包袱”前保留高安全邊際,側重關注剩余存續期4~7年封基

悲觀的情緒會在一定程度抬升封閉式基金折價,對2007年以來(剔除之前國內封基折價持續攀升及2006年四季度相關制度變革、牛市積累豐厚分紅對封閉式基金折價的影響)長剩余期限封閉式基金折價水平與對應上證指數走勢進行相關性分析看到,二者呈現一定的相關性,即指數走低封閉式基金折價攀升。另一方面,由于基金分紅引發的套利機會(折價交易狀態下,分紅將加深基金折價)以及稅收政策(基金分紅不征收企業所得稅),分紅以及預期都將階段影響封閉式基金的折價,如圖表25所示,2006年四季度以來的封閉式基金折價三次大幅波動均與分紅(年度/年中分紅)有關。

前以敘及,我們對09年(尤其是上半年)A股市場持謹慎預期,而隨著2008年度收益分配的即將進行,26只長剩余期限封閉式基金的平均單位凈值將降至0.88(按2008年前三季度已實現收益計算,假設以此為基數90%進行分配,且參考2008年12月26日單位凈值在分紅后不低于面值,未考慮四季度以來已實現收益變化情況),有1/4產品截止08年三季度末剩余可分配收益為負(下次分紅需彌補現有虧損),另2008年股票市場深幅回調下累積大量“浮虧”,這些都意味著2009年度封閉式基金只有在擺脫上述“包袱”后方具備再度分紅的能力。因此,我們認為在沒有其他政策或者創新因素推動的情況下,2009年長剩余期限封閉式基金市場缺乏“亮點”,建議在投資操作上采取謹慎態度,根據產品剩余存續期限的不同給予30%~35%以上的折價相對安全。

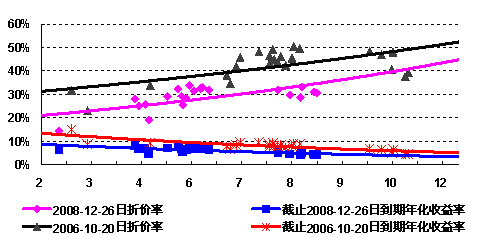

為了在時間推移背景下將長剩余存續期封閉式基金現有折價水平和歷史高點進行比較,我們把兩個時點基金的折價率、到期年化收益率(假設持有到期凈值保持不變、按當時價格買入的收益率)按照存續期這一主要因素(而非基金產品)進行比較。圖表26的結果顯示,目前剩余存續期在4~7年的封閉式基金的折價水平、到期年化收益率與歷史高點相比大致相當,剩余存續期7~9年的封基折價則較歷史高點尚有一定的差距。因此,考慮到折價的安全邊際,簡單從剩余存續期角度考慮,建議重點關注剩余存續期4~7年的封閉式基金。

對于追求收益最大化為目標的投資者可以選擇根據長剩余期限封閉式基金的折價波動情況進行適當的波段操作,把握其中的交易性機會,但在“亮點”缺乏的市場環境下,折價波動區間的縮小將使得把握封閉式基金交易機會的難度大幅上升。

圖表25:長剩余期限封閉式基金折價率變化

圖表26:當前封基折價與兩年前(歷史高點)比較

4.1.2 關注2008年度分紅下的階段、局部、相對機會

盡管在08年的市場風險釋放過程中封閉式基金凈值全線縮水,但透過基金三季度報告及半年報的財務數據看到,截止08年三季度末仍有少部分基金已實現收益依然為“正(損失表現為未實現資本利得部分)”,且截止12月26日6只基金凈值在面值以上部分中的前三季度單位已實現收益在0.18元以上,即使考慮到四季度以來的股指波動影響,仍有部分基金具備年度分紅的潛力。隨著會計年度結束下封閉式基金年度分紅的明晰(部分基金會在新年初披露年度分紅預案),具備分紅能力的封閉式基金也將階段性成為市場熱點,盡管安全邊際有限但具備相對投資價值。

根據基金三季度報告及半年報財務數據,對長剩余期限封閉式基金前三季度單位已實現收益進行了匯總統計,并在面值1元以上部分【盡管封閉式基金分紅沒有低于分紅后凈值不得低于面值的規定,但考慮到部分基金(尤其是開放式)契約中有類似約定,因此本文從謹慎原則出發采取此原則分析】的08年來單位已實現收益90%進行分配的假設下以及不同的合理折價水平假設下的分紅套利空間進行了情景測算(圖表27)。綜合比較分紅潛力、剩余存續期限以及折價水平情況,建議側重關注漢興、普惠、景宏、安信等基金。對于機構(尤其是非金融機構)投資者,在附加考慮分紅稅收優惠帶來安全邊際的背景下,可進一步關注漢盛、裕陽等基金。

| 圖表 27 :封閉式基金 2008 年度前三季度已實現收益 90 %進行分配下套利空間比較(統計截止 2008.12.26 ) | ||||||||||

| 基金名稱 | 份額 | 剩余存續期(年) | 當前折價率 | 前三季度單位實現收益(元) | 面值以上的前三季度單位已實現收益 (元) | 面值以上的前三季度單位已實現收益按 90% 計算分配 | ||||

| 分紅后維持現有折價的套利空間 | 分紅后 35% 合理折價下套利空間 | 分紅后 30% 合理折價下套利空間 | 分紅后 25% 合理折價下套利空間 | 分紅后 20% 合理折價下套利空間 | ||||||

| 基金通乾 | 20 | 7.67 | 32.01% | 0.2073 | 0.0898 | 3.49% | -0.59% | 6.22% | 13.03% | 19.84% |

| 基金景宏 | 20 | 5.36 | 29.34% | 0.2895 | 0.2241 | 6.84% | 0.15% | 6.06% | 11.97% | 17.87% |

| 基金漢興 | 30 | 6.01 | 29.97% | 0.2067 | 0.1809 | 5.90% | -0.29% | 5.86% | 12.02% | 18.17% |

| 基金普惠 | 20 | 5.03 | 29.10% | 0.2270 | 0.2017 | 6.20% | -0.86% | 5.12% | 11.11% | 17.10% |

| 基金漢盛 | 20 | 5.39 | 25.50% | 0.5471 | 0.4081 | 8.93% | -0.49% | 4.47% | 9.43% | 14.39% |

| 基金天元 | 30 | 5.66 | 31.54% | 0.1763 | 0.0195 | 0.79% | -4.18% | 3.00% | 10.17% | 17.35% |

| 基金安順 | 30 | 5.47 | 29.64% | 0.1450 | 0.0916 | 3.18% | -3.85% | 2.72% | 9.29% | 15.86% |

| 基金安信 | 20 | 4.49 | 25.77% | 0.4852 | 0.2811 | 6.85% | -3.13% | 2.28% | 7.68% | 13.09% |

| 基金裕陽 | 20 | 4.58 | 19.15% | 0.4133 | 0.2233 | 3.89% | -12.49% | -7.32% | -2.15% | 3.02% |

回顧04年~08年封閉式基金在年度分紅臨近階段走勢看到(03年無紅可分),在3月至4月初年度分紅實施前,基本都有一定的分紅行情上演(07年由于分紅政策調整觸動,加之預期分紅豐厚且市場樂觀,分紅行情提前到06年四季度),長剩余期限封閉式基金相對上證指數超額收益均有階段性高企,程度則根據分紅額度、市場風險而有所差異。但分紅實施后基金價格相對上證指數超額收益有一定程度回落,除卻稅收優惠因素外,不排除市場對于分紅存在投機成份。由于當前市場風險依然較大,截止2008.12.26,具備分紅潛力基金平均折價僅比市場均值低1個百分點。參照歷史,我們認為與04年、05年的市場環境更為接近,2008年度的分紅行情預期將在謹慎中演繹,行情提前量及高度都將受到一定抑制。