|

|

新浪財經 > 基金 > 國金證券基金研究中心專欄 > 正文

國金證券:2009年度基金投資策略報告(6)

3.2 貨幣市場基金投資價值分析:以退為進,優勢提升

四季度以來,貨幣市場基金平均年化收益率(不包括B級基金及產品設計久期相對較短的上投摩根貨幣基金)為4.8%,較前三季度大幅提升。如此高的階段收益,其根源是利率大幅下調背景下貨幣市場基金手中積累了豐厚的“浮盈”,在此背景下貨幣市場基金采用“影子定價”確定的基金資產凈值與“攤余成本法”計算的基金資產凈值的偏離度上升需要貨幣市場基金管理人進行組合調整(《關于貨幣市場基金投資等相關問題的通知》規定,貨幣市場基金應采用合理的風險控制手段,當影子定價確定的基金資產凈值與攤余成本法計算的基金資產凈值的偏離度的絕對值達到或超過0.25%時,基金管理人應根據風險控制的需要調整組合,對于偏離度的絕對值達到或超過0.5%的情形,基金管理人應編制并披露臨時報告),部分浮動盈余兌現。

在未來尚有進一步降息空間的背景下,貨幣市場基金目前手中的“彈藥”使得其階段收益有望在未來1~3個月維持在較高水平,綜合收益和流動性均具有一定優勢。不過,隨著充裕資金供給下短期利率持續維持低水平以及現階段高收益率吸引下增量資金對“浮動盈余”的攤薄,貨幣市場基金收益率中長期將跟隨利率呈現明顯下移趨勢,不排除階段性降至歷史低位水平(2003年底貨幣市場基金設立以來,行業平均7日年化收益率最低降至1.3%~1.5%)的可能。從整個年度來看,預期貨幣市場基金年收益率水平在2.0%±0.5%左右。

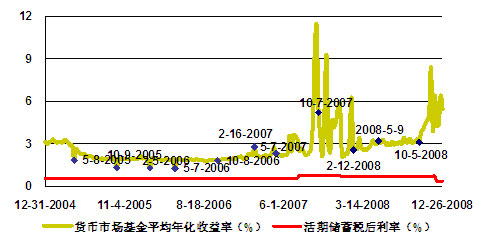

圖表22:貨幣市場基金收益率曲線及與活期利率(稅后)比較

注:該圖取各七日年化收益率的簡單平均值繪制,統計樣本不包括久期設置較短的上投摩根貨幣市場基金及各貨幣市場基金的B級。

| 圖表23 :貨幣市場基金預期年化收益率比較 | |||

| 貨幣市場基金 | 活期存款稅后利率 | 一年期定存稅后利率 | CPI(F) |

| 2.0%±0.5% | 0 ~ 0.36% | 1.44% ~ 2.25% | 1.8% |

來源:國金證券研究所

盡管階段預期來看,貨幣市場基金收益率與一年期定存相比或具有收益率和流動性的雙重優勢,但從長期角度看仍是活期儲蓄的升級替代選擇。對于貨幣市場基金選擇,建議投資者在注重基金歷史收益及穩定性的同時,兼顧其規模及流動性因素。綜合比較,建議關注如下貨幣市場基金:

| 圖表 24 :重點關注貨幣市場基金情況 | |||||

| 名稱 | 三季度末份額 ( 億份 ) | 近一季度年化收益率 | 收益率標準差 | 近半年年化收益率 | 收益率標準差 |

| 博時收益 | 180.47 | 6.020% | 3.196% | 4.581% | 2.556% |

| 嘉實貨幣 | 130.97 | 6.572% | 3.328% | 4.862% | 2.860% |

| 建信貨幣 | 49.88 | 5.589% | 1.752% | 4.372% | 1.695% |

| 海富通貨幣 | 97.33 | 5.921% | 3.414% | 4.419% | 2.700% |

| 華安富利 | 97.00 | 4.010% | 1.431% | 3.557% | 1.048% |

| 中銀貨幣 | 15.82 | 5.538% | 2.782% | 4.306% | 2.185% |

| 南方增利 | 100.93 | 6.288% | 3.718% | 4.537% | 2.952% |

| 華夏現金 | 210.57 | 5.891% | 4.533% | 4.574% | 3.305% |

| 大成貨幣 | 27.39 | 5.381% | 3.584% | 4.151% | 2.682% |

| 工銀貨幣 | 85.55 | 5.758% | 4.331% | 4.385% | 3.203% |

| 注: 分級基金份額合并統計 A 、 B 級,收益及風險僅計算 A 級,數據 統計截止 2008.12.12 。 | |||||

3.3 保本基金投資價值分析:追求高安全邊際下適度收益資金的選擇

保本基金作為一種特殊策略基金,其特點在于承諾在一定期限內為投資者提供一定比例的本金保障。承諾保本的期限被稱為保本期,目前國內保本基金通常為2年或3年,而保障的比例通常為投資本金的100%,也有的低于或略高于100%。

雙重機制實現“本金安全”:

國內保本基金均采取恒定比例投資組合保險(CPPI)策略,其基本原理就是用債券投資的收益作為可以損失的風險資本,去股票市場賺取更高的收益。由于實際中,股票資產不可能虧損100%,因此保本基金可以對債券收益進行一定比例放大后再投資于股票市場,在市場不發生短期內突然巨幅下跌且流動性極度喪失等極端情況下,嚴格執行恒定比例投資組合保險(CPPI)策略基本可以實現“本金安全”保證。

為了進一步實現“本金安全”保證,保本基金運作中引入擔保人,擔保人對于符合條件的投資者到期后可贖回金額低于承諾保證金額部分,承擔不可撤消的連帶責任擔保。

歷史業績進一步詮釋保本基金“退可安心保本 進可分享收益”特征:

低風險:從2004年以來各年度保本基金的總體收益與同期股票市場比較看到,除2008年來由于股指深幅回調下保本基金凈值出現一定程度縮水,其余四個自然年度均實現正收益,表現出低風險特征。

分享股市收益:相對震蕩或者弱市環境下的低風險,在2006、2007年的牛市行情下(上證指數年度漲幅分別為130.43%、96.66%),保本基金整體亦取得52.08%、58.79%的收益,高于債券型開放式基金,但低于偏股票型開放式基金。

保本周期下本金安全:目前已有6只保本基金結束了首個保本周期的運作。對于這6只基金在完整保本周期內的業績進行統計看到,6只基金均取得不同程度的正收益。

風險提示:保本期內提前贖回不享受保本承諾

需要提醒的是,一方面,CPPI操作策略是根據固定收益投資部分的預期收益來覆蓋權益類投資的潛在損失,現行估值方法下不排除期間基金凈值階段性小幅低于面值情況的出現。另一方面,保本基金一般在基金合同中均約定,投資者持有基金份額到保本期滿后贖回才享有本金一定比例保障權利,在保本期滿以前贖回的基金份額本金不受任何保障。因此,對于投資者而言,“保本”是以犧牲一定期限(即2年或3年的 保本期)的流動性為代價。

綜合對操作策略、擔保機制以及國內保本基金過去五年的歷史業績表現特征的比較分析,保本基金適合可以進行中長期投資、追求高安全邊際下適度收益的投資者。當然,考慮到“保本機制”的有效性,投資者選擇保本基金應選擇在新基金發行期間進行認購(包括全部或部分份額到期展期集中申購),或者選擇申購期間仍然提供一定保障的保本基金。國內市場目前正在運作的5只保本基金中南方恒元保本基金和金元比聯寶石動力保本基金對于申購資金承諾一定限度的本金保障,南方避險增值基金部分份額滿三年保本周期集中申購(2009.1.9~2009.1.19),交銀施羅德保本基金目前正在發行(截止2009.1.15),符合上述特征的投資者可予以關注。

|

|

|

|