專題:日本央行自2007年以來首次加息!負利率時代正式終結(jié)

招商宏觀 | 怎么看日本央行結(jié)束負利率和YCC?

招商宏觀

文 | 招商宏觀張靜靜團隊

核心觀點

2024年3月18-19日,日本央行召開貨幣政策會議,正式宣布退出負利率和收益率曲線控制(YCC)政策,但繼續(xù)國債購買以維持寬松的金融條件。

日本央行正式結(jié)束負利率和YCC政策,但繼續(xù)維持寬松。本次貨幣政策變化主要包括:1)結(jié)束負利率,超額準備金利率設(shè)定為0.1%,無抵押隔夜拆借利率為0-0.1%左右;2)取消了對10年期日本國債收益率的參考上限,即放棄收益率曲線控制YCC,3)放棄購買ETF和J-REITS。但日央行強調(diào),將繼續(xù)以與之前大致相當(dāng)?shù)囊?guī)模購買日本國債。如果長期利率快速上升的情況下,日央行可以增加日本國債的購買量。

日本央行宣布加息后,日元反而下跌,一是因為隨著日本春季薪資談判(春斗)的結(jié)果出爐, 市場已充分預(yù)期日央行即將政策轉(zhuǎn)向。二是因為本次會議日本央行表態(tài)仍偏鴿,往后看連續(xù)加息的概率并不高。

短期內(nèi),預(yù)計日央行進一步收緊政策的概率不高。一方面,日本經(jīng)濟內(nèi)生性動能仍不夠穩(wěn)固。1月日本CPI同比增速2.2%高于預(yù)期,但CPI分項中占比21.5%的住房項仍在低位未有起色。雖然日本上修去年四季度GDP避免了技術(shù)性衰退,但從GDP分項來看,私人消費和私人住宅投資對GDP增速形成明顯拖累。另一方面,日債收益率上升將增加財政負擔(dān)。日本政府債務(wù)占GDP比重接近260%,遠高于其他主要發(fā)達國家。一旦日本國債收益率大幅上行,日本政府財政負擔(dān)驟增,可能導(dǎo)致投資者拋售日債,進而引發(fā)日債收益率進一步上升的惡行循環(huán)。因此,日央行應(yīng)盡量避免日債收益率飆升,否則日本政府將承擔(dān)巨大財政壓力。

對于日本當(dāng)前極低利率的情況來說,數(shù)量型工具的邊際影響或大于價格型工具的邊際影響。本次日央行主要調(diào)整價格型工具,加息以及放開長債收益率的參考上限,對市場的影響不大。且我們預(yù)計年內(nèi)政策大幅收緊的概率不高,因此,短期內(nèi)日元日債和日股走勢不會受到劇烈沖擊。

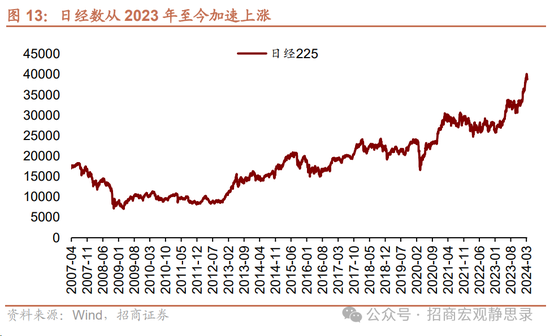

需關(guān)注的是日央行縮表的“灰犀牛”。若日央行停止日本國債購買甚至開始縮表(或在明年),預(yù)計日元和日債收益率將明顯上行,并對日股形成更大沖擊。2023年以來日股漲勢是估值和盈利的共同推動,其中估值提升是主要貢獻,背后原因包括東京證交所制度改革提升公司治理、AI浪潮和美日加強合作等。此外,日元貶值也是去年以來日股上漲的重要推動力,尤其利好出口導(dǎo)向型企業(yè)以及海外營收占比較高的日企。一旦日元進入大幅上升通道,對日股的估值和盈利都會形成壓制,疊加日本央行停止購買ETF,日股或面臨不小的回調(diào)風(fēng)險。

對于全球流動性而言,日央行開始縮表可能會對海外債券(尤其美債)形成沖擊。自從日本2013年實施QQE、2016年推出負利率和YCC,日本金融機構(gòu)為獲得更高收益率,顯著減持日本債券、增配美債等海外資產(chǎn)。如果這些從2013年以來流出日本的資金回流日本本土,或?qū)γ绹鴩鴤⒚绹庞脗群M鈧籍a(chǎn)生一定沖擊。

正文

一、日本央行正式結(jié)束負利率和YCC政策,但繼續(xù)維持寬松

2024年3月18-19日,日本央行召開貨幣政策會議,正式宣布退出負利率和收益率曲線控制(YCC)政策,但繼續(xù)購買國債以維持寬松的金融條件。本次貨幣政策會議結(jié)果基本符合市場預(yù)期。

日本央行在政策聲明中指出,工資和價格之間的良性循環(huán)已經(jīng)變得更加穩(wěn)固,預(yù)計2%的價格穩(wěn)定目標(biāo)將以可持續(xù)和穩(wěn)定的方式實現(xiàn),其大規(guī)模的貨幣寬松措施已經(jīng)發(fā)揮了作用,包括收益率曲線控制(YCC)、質(zhì)化量化寬松(QQE)和負利率政策。本次貨幣政策調(diào)整主要包括:

(1)結(jié)束負利率:日本央行宣布短期利率將是其主要的政策工具,日本央行將超額準備金利率設(shè)定為0.1%,無抵押隔夜拆借利率為0-0.1%左右。2016年以來長達8年的負利率時代正式結(jié)束。

(2)放棄收益率曲線控制(YCC):日本央行在政策聲明中取消了對10年期日本國債收益率目標(biāo)水平的表述。此前,日央行規(guī)定1%為10年期日債收益率的參考上限,通過購買日本國債以維持這一水平。

(3)繼續(xù)日本國債購買,維持寬松金融環(huán)境。日本央行在政策聲明中還表示:將繼續(xù)以與之前大致相當(dāng)?shù)囊?guī)模購買日本國債。在長期利率快速上升的情況下,日央行將做出靈活的反應(yīng),比如增加日本國債的購買量,進行固定利率購買操作。貨幣政策會議后的新聞發(fā)布會上,日本央行行長植田和男表示:“寬松的政策立場還將維持一段時間”“如有必要,日本央行將考慮廣泛的政策寬松選項,包括過去使用過的工具”。

植田和男還表示,接下來的貨幣操作將取決于數(shù)據(jù)、保持靈活:“進一步加息的步伐取決于經(jīng)濟和物價前景”“目前對于資產(chǎn)負債表的具體處理方式?jīng)]有明確想法”“如果物價預(yù)期超調(diào)或顯示出超調(diào)的可能性,可能會導(dǎo)致貨幣政策的改變”。

(4)本次會議還宣布放棄購買ETF和J-REITS;制定逐漸取消公司債券和商業(yè)票據(jù)購買的計劃。

市場反應(yīng):日本央行宣布結(jié)束負利率和YCC之后,日元匯率從149附近跌破150,跌回3月初的水平。日經(jīng)225指數(shù)小幅上漲。日央行加息反而令日元下跌的原因:

一是,進入3月份,各個企業(yè)陸續(xù)公布春季薪資談判的結(jié)果,漲幅超預(yù)期。3月15日,日本最大工會Rengo宣布,其下屬工會在今年的工資談判中爭取到了平均5.28%的總工資漲幅,大幅高于去年3.8%的談判結(jié)果。隨著日本春季薪資談判(春斗)的結(jié)果出爐, 市場已充分預(yù)期日央行不晚于4月將政策轉(zhuǎn)向。

二是,本次會議日本央行表態(tài)仍偏鴿,連續(xù)加息的概率不高,日央行表示“觀察到日本經(jīng)濟某些部分的疲軟”,繼續(xù)大規(guī)模購買國債,短期內(nèi)仍將維持寬松。

二、退出負利率影響有限;關(guān)注未來日央行縮表的沖擊

(一)短期內(nèi),日央行進一步收緊政策的概率不高

預(yù)計短期內(nèi)日本央行進一步收緊政策的概率不高。

一方面,經(jīng)濟內(nèi)生性動能仍不夠穩(wěn)固。1月份日本CPI同比增速2.2%,CPI(剔除新鮮食品)同比2.0%,均高于預(yù)期,但CPI分項中,占比21.5%的住房分項仍在低位未有起色。雖然日本上修去年四季度的GDP年化季環(huán)比終值為0.4%(初值-0.4%),使得日本避免了技術(shù)性衰退,但從GDP分項來看,受益于2023年日元貶值,凈出口對GDP增速貢獻較大,而私人消費和私人住宅投資均為負增長,對GDP增速形成明顯拖累。日本消費者信心仍有較大修復(fù)空間。從當(dāng)前私人消費表現(xiàn)來看,日本央行仍需維持寬松環(huán)境進一步觀察。

另一方面,日央行應(yīng)盡量避免日債收益率飆升,否則日本政府將承擔(dān)巨大財政壓力。當(dāng)前日本政府債務(wù)占GDP比重接近260%,遠遠高于其他主要發(fā)達國家。且根據(jù)當(dāng)前惠譽、標(biāo)普和穆迪的評級,日本的主權(quán)信用在G7國家中僅好于意大利。一旦日本國債收益率大幅上行,日本政府財政負擔(dān)驟增,可能導(dǎo)致投資者拋售日債,進而引發(fā)日債收益率進一步上升的惡行循環(huán)。因此,日央行的操作將以謹慎的態(tài)度循序漸進,盡量避免日債飆升的情況。

本次日央行主要調(diào)整價格型工具,加息以及放開長端國債收益率的參考上限,對市場的影響不大。我們預(yù)計年內(nèi)政策大幅收緊的概率不高,因此,短期內(nèi),日元、日債和日股走勢大概率不會受到劇烈沖擊。

(二)本次加息影響有限,關(guān)注日央行縮表“灰犀牛”

對于日本當(dāng)前極低利率的情況來說,數(shù)量型工具的邊際影響或大于價格型工具的邊際影響。一旦日央行開始縮表,將大大增加市場上的日本國債供給,對日債收益率造成更大影響。一方面,日本央行持有將近一半的日本國債。日本國債持有人結(jié)構(gòu)中,截至2023 Q3日本央行持有47.74%、保險和養(yǎng)老資金持有19.16%、海外持有13.70%、存托公司持有10.97%。另一方面,日本央行資產(chǎn)端構(gòu)成中,截至2024年3月10日當(dāng)周,日本政府債券占比高達78.99%。

因此,如果日本央行開始停止日本國債購買甚至縮表(或在明年),預(yù)計日元和日債收益率將明顯上行。

對于日股而言,日央行縮表也會對日股形成更大沖擊。2023年以來日股漲勢是估值和盈利的共同推動,其中估值提升是主要貢獻,去年以來,市盈率PE(TTM)從14倍上升至目前的23倍,市凈率PB從1.5倍上升至2.2倍。背后原因包括去年3月東京證券交易所出臺了《關(guān)于實現(xiàn)關(guān)注資金成本和股價經(jīng)營要求》提升公司治理,AI浪潮的推動和美日加強合作,巴菲特的名人效應(yīng)等。此外,日元貶值環(huán)境下,日本凈出口額大幅提升,促進了大型出口導(dǎo)向型日本企業(yè)的收入,同時使得有大量海外營收的日本企業(yè)獲得更高的日元計價收入。也就是說,日元貶值也是去年以來日股的上漲的重要推動力。因此,一旦日央行開始縮表,日元進入大幅上升通道,對日股的估值和盈利都會形成壓制,疊加日本央行停止購買ETF,日股或面臨不小的回調(diào)風(fēng)險。

對于全球流動性而言,如果日本央行開始縮表,可能會對海外債券(尤其美債)形成沖擊。自從日本2013年實施QQE開啟超寬松時代、2016年推出負利率和YCC,日本金融機構(gòu)為獲得更高收益率,顯著減持日本債券、增配美債等海外資產(chǎn)。目前,日資已經(jīng)成為海外債券的重要買家。2023年7月日本央行發(fā)布2022年國際投資頭寸表顯示,截至2022年底,資產(chǎn)端投資組合頭寸中,日元占比22.0%,美元占比53.1%,歐元占比12.3%。如果這些從2013年以來因為QQE、負利率和YCC而流出日本的資金回流日本本土,或?qū)γ绹鴩鴤⒚绹庞脗群M鈧籍a(chǎn)生一定沖擊。

風(fēng)險提示

日本經(jīng)濟和貨幣政策超預(yù)期。

責(zé)任編輯:郭建

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)