全面牛市啟動!如何跟進大反彈?破凈股、地產股、消費股……買什么?【一鍵告訴你(八五折優惠,速搶!)】

【天風研究·固收】?孫彬彬/鄭惠文(聯系人)

未 來 策 略 展 望

轉債ETF有何邊際變化?

今年以來轉債ETF份額放量較快,前期呈現“越跌越買”特征。近期權益市場快速反彈,兩只轉債ETF份額再次大幅擴增。9月24日至10月8日6個交易日內份額分別增加6.84億份和1.84億份。

機構參與轉債ETF有何考慮?

機構是轉債ETF主要持有人。保險機構為轉債ETF最主要的持倉力量,說明保險總體積極看待轉債ETF,不同組合對穩健和彈性各有側重。根據2024年H1基金半年報前十大持有人變化看,2024年H1公募、企業年金、社保基金、信托更偏好加倉博時可轉債ETF,或許可能更注重彈性考慮。券商和銀行理財是海富通上證可轉債ETF主要加倉力量,二者對穩健性或有更高要求。

從轉債ETF看市場轉債投資的變化?

權益反彈前,轉債ETF投資邏輯:1)轉債估值低位,但博弈難度提升,轉債ETF規避擇券同時可用于左側布局;2)投資者對轉債的風險規避情緒提升,轉債ETF安全性更高;3)轉債ETF交易價值提升,可減弱流動性風險。

9月24日開始權益與轉債快速普漲,此時倉位或重于擇券。同時隨著前期兩只可轉債ETF份額擴張,機構投資者在倉位限制下能夠配置的份額更多,轉債ETF的費用更低、交易配置速度更快,因此近期轉債ETF份額增速較快。當本輪普漲行情結束后,市場或進入分化,受益于權益行情,對于部分權益倉位受限、擇券能力較弱的投資者來說,轉債ETF的勝率和安全性仍相對較高。

風險提示:公司退市風險;轉債價格不及預期風險;政策不及預期風險;宏觀經濟不及預期風險。

1.轉債ETF有何變化?

目前市場上僅有兩只可轉債ETF,博時中證可轉債及可交換債券ETF和海富通上證投資級可轉債ETF,其中博時可轉債ETF主要跟蹤中證轉債及可交換債指數,海富通上證可轉債ETF主要跟蹤上證投資級可轉債及可交換債券指數。

今年以來轉債ETF份額放量較快,前期信用風險發酵期呈現“越跌越買”特征,近期權益市場快速反彈,兩只轉債ETF份額大幅增長。截至10月8日,可轉債ETF份額由年初5.72億份增至25.84億份,增幅達350.56%,其中6月3日至10月8日份額增加17.27億份,上證可轉債ETF由年初0.33億份增至3.53億份,增幅955.18%,6月3日至10月8日份額增加2.83億份。

復盤2只轉債ETF的份額增長與轉債市場走勢,2023年上半年以前,轉債市場漲跌對轉債ETF份額增長影響較小。2023年8月國內經濟數據修復偏弱,權益市場開始調整,轉債市場同步下跌,ETF轉債份額有所攀升,2024年年初權益小微盤大跌,轉債跟隨正股回調,轉債ETF短時間快速放量。年后至5月中下旬,轉債市場修復回暖,轉債ETF份額相對平穩,5月中下旬至9月23日信用風險發酵,轉債市場持續震蕩下跌,轉債ETF份額放量速度加快。轉債ETF規模放量呈現“越跌越買”特征。

2024年9月24日轉債市場跟隨權益開啟反彈,博時轉債ETF和上證可轉債ETF份額指數式擴增,9月24日至10月8日6個交易日內份額分別增加6.84億份和1.84億份。

2.機構是加倉主力?

可轉債ETF和上證可轉債ETF份額增長主要系機構增持。

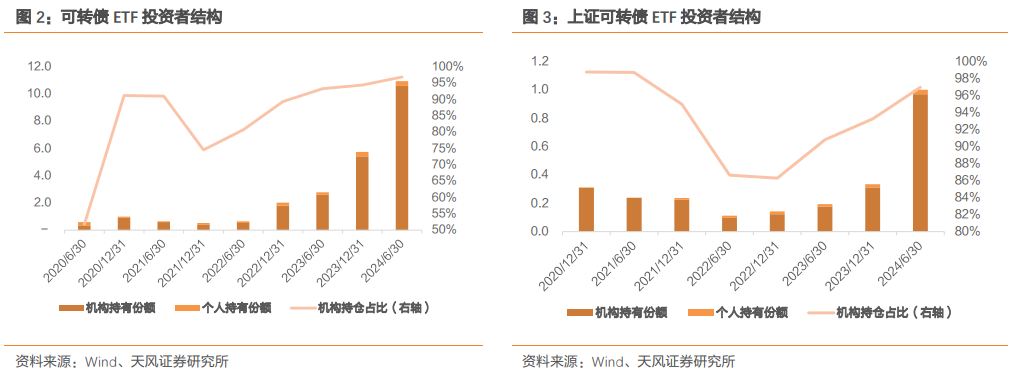

機構投資者是可轉債ETF和上證可轉債ETF的主要投資者,根據2024年6月30日數據,可轉債ETF和上證可轉債ETF中機構持倉份額占比分別為96.82%和96.97%。今年以來二者份額大幅增長,主要系機構增持,其中可轉債ETF機構持有份額由2023年12月31日的5.41億份增至2024年H1的10.58億份,上證可轉債ETF由0.31億份增至0.97億份。

截至2024年H1兩只可轉債基金季報披露的前十大持有人來看,保險機構是兩只轉債ETF最主要的持倉機構,上半年公募基金機構是博時可轉債ETF中保險最主要的加倉力量,銀行理財是海富通上證可轉債ETF中主要的加倉力量。

2024年H1博時可轉債ETF的前十大主要機構投資者中保險(占比前十大持倉份額25.55%)、公募基金(22.16%)和券商(14.69%)份額占比較高。

2024年H1海富通上證可轉債ETF的前十大機構投資者結構與博時可轉債ETF略有不同,保險(占比前十大持倉份額40.78%)、券商(37.52%)、和銀行理財(21.70%)持倉份額比例相對較高。

3.機構參與轉債ETF有何考慮?

轉債ETF因何放量?

今年5月以來,轉債市場個券違約、宏觀弱修復、轉債市場偏債老齡化以及監管壓力,整體轉債擇券邏輯調整。轉債ETF相比個券安全性更高,既能左側布局轉債的超跌修復,同時規避擇券風險,呈現“越跌越買”特征。

此外,轉債ETF較轉債基金費率更低,且場內買賣申贖靈活,隨著轉債ETF份額擴增,流動性增強,該產品越發受到交易青睞。本輪市場超預期反彈,轉債ETF更適合快速交易上倉位,需求大幅增加,兩只轉債ETF的IOPV溢價率已經升至歷史較高位置。

從兩只可轉債ETF對比觀察機構行為:

1)博時可轉債ETF覆蓋標的較多,海富通上證可轉債ETF持有銀行轉債市值較高。從行業結構來看,(博時)可轉債ETF共持有轉債504只,涉及29個行業,(海富通)上證可轉債ETF持有轉債112只,涉及27個行業,上證可轉債ETF持有銀行市值占比更高,占比45.24%,較可轉債ETF持有比例19.55%多25.68%。此外,上證可轉債ETF持有非銀、電力設備和汽車占比較可轉債ETF高2.08%、2.03%和1.95%,持有農林牧漁、電子和機械比例較可轉債ETF低6.32%、5.15%和2.68%。

2)從評級來看,海富通上證可轉債ETF聚焦高評級轉債,博時可轉債ETF評級分布較廣泛。上證可轉債ETF僅包含AA及以上評級轉債,AAA、AA+和AA級別轉債持有張數占比分別為64.40%、12.15%和23.46%。可轉債ETF包含評級分類較多,其中持有AA及以上評級轉債張數合計占比77.75%。

3)從轉債價格來看,可轉債ETF持有低價標的比例更高。上證可轉債ETF持有轉債評級更高,風險標的占比較少,低價標的比例也相對較低。截至2024年10月8日,可轉債ETF持有破面轉債共45只,持有張數占比合計8.93%,上證可轉債持有破面轉債6只,持有張數占比7.23%。

4)從今年區間漲跌幅來看,可轉債ETF波動普遍高于上證可轉債ETF。年初至今,中證轉債指數漲幅2.64%,可轉債ETF漲幅3.05%,上證可轉債ETF漲幅5.25%。我們將2024年1月1日至10月8日分為四個階段(1.1-2.5、2.5-5.20、5.20-9.23和9.23-10.8),上證可轉債ETF的漲跌幅波動普遍小于可轉債ETF。

整體來看,海富通上證可轉債ETF更加穩健,博時可轉債ETF的彈性更高。保險機構為兩只轉債ETF最主要的持倉力量,說明保險總體積極看待轉債ETF,不同組合對穩健和彈性各有側重。根據前述2024年H1的基金半年報前十大持有人變化來看,2024年上半年公募、企業年金、社保基金、信托更偏好加倉博時可轉債ETF,或許可能更注重彈性考慮。券商和銀行理財是上半年上證可轉債ETF主要加倉力量,二者對安全穩健性或有更高要求。

4.從轉債ETF看投資邏輯變化?

權益市場反彈前,轉債ETF的投資邏輯如何?

轉債估值低位,但博弈難度提升,轉債ETF規避擇券同時可用于左側布局。轉債市場偏債老齡化,發行人整體信用資質較弱,全市場共536家發行企業,其中421家為民企,占比78.55%,且208家為市值低于50億的小市值民企。部分發行人在宏觀環境弱修復下,償債能力和償債意愿減弱,由于信息不對稱,投資者在與發行人博弈償債風險時屬于弱勢地位,實際篩選擇券難度有所增加。

投資者對轉債的風險規避情緒提升,轉債ETF安全性更高。以往2019-2021年權益行情較好時,投資者給予正股期權較高估值,轉債基本通過轉股退出,市場更多關注正股成長性。5月末至9月23日期間,權益行情缺失,宏觀弱修復下,轉股退出難度增加,到期兌付、回售、減資清償等償付壓力增大,轉債市場面臨較以往更強的信用風險壓力測試。同時由于國內轉債發展時間短,歷史復盤情況為當下走勢提供的參考有限,投資者尤其機構投資者風險規避情緒也有所提高,對轉債ETF偏好提升。

轉債ETF交易價值提升,可減弱流動性風險。以往轉債ETF的規模較小,成交量較弱,持倉主力機構投資者面臨持倉規模限制,同時需要關注流動性風險。當轉債ETF份額快速增加后,機構可投規模也逐步提升,并對流動性產生正反饋。此外,由于轉債流動性較其他債券更優,因此債基贖回時可能會對轉債產生更強烈的流動性負反饋,權益市場反彈前轉債成交量較弱,流動性風險更高,轉債ETF可以一定程度上減弱個券拋售帶來的流動性負反饋。

權益市場反彈后,轉債ETF投資邏輯如何展望?

轉債信用風險緩釋,出于風險規避的轉債ETF配置需求或減弱。破面轉債數量大幅下降,面臨減資清償和回售的標的兌付壓力減弱。同時部分臨期偏債轉債或可結合下修條款促轉股,比如山鷹轉債。9月26日晚山鷹轉債宣布下修到底。9月30日山鷹轉債出現負溢價率,當日共轉股5.4億元。

9月24日出現拐點后,權益與轉債快速普漲,此時倉位或重于擇券,部分主動基金或有踏空,轉債ETF能夠被動跟漲。同時隨著前期兩只可轉債ETF份額擴張,機構投資者在倉位限制下能夠配置的份額更多,費用更低、交易配置速度更快,因此近期轉債ETF份額增速較快。當本輪普漲行情結束后,市場或進入分化,受益于權益行情,對于部分股票倉位受限、擇券能力較弱的投資者來說,轉債ETF的勝率和安全性仍相對較高。

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)