來(lái)源:周觀新金融

作者:周公子

小微金融,是近兩年來(lái)各家銀行及金融科技公司的重點(diǎn)工作之一。今年4月,銀保監(jiān)更下發(fā)了《關(guān)于2021年進(jìn)一步推動(dòng)小微企業(yè)金融服務(wù)高質(zhì)量發(fā)展的通知》,提出普惠型小微企業(yè)貸款全年要繼續(xù)實(shí)現(xiàn)增速、戶數(shù)“兩增”的目標(biāo),其中五家大型銀行要繼續(xù)維持普惠型小微企業(yè)貸款全年增長(zhǎng)30%以上。

周觀新金融從梳理各家銀行及機(jī)構(gòu)的小微信貸投入、小微產(chǎn)業(yè)金融服務(wù)、科技如何提高小微金融服務(wù)效率等方面出發(fā),對(duì)今年的各類機(jī)構(gòu)在小微金融領(lǐng)域的投入和服務(wù)保持系列關(guān)注。

本期,我們率先梳理了18家銀行2020年的小微信貸規(guī)模及增速情況,以便后續(xù)與今年的情況再做對(duì)比觀察。

五大行仍是主力軍:

建行規(guī)模第一,農(nóng)行增速居首

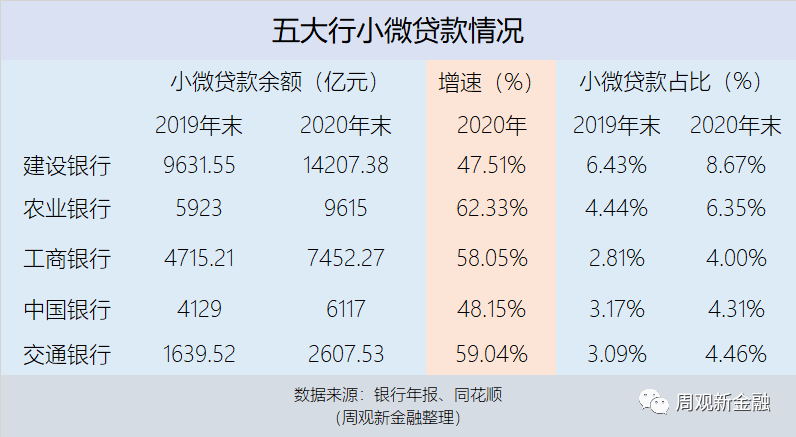

銀保監(jiān)會(huì)統(tǒng)計(jì)數(shù)據(jù)顯示,普惠型小微企業(yè)貸款已連續(xù)三年實(shí)現(xiàn)高速增長(zhǎng),截至2020年末,全國(guó)普惠型小微企業(yè)貸款余額15.3萬(wàn)億元,增速超過(guò)30%,其中五家大型銀增長(zhǎng)達(dá)到54.8%。從規(guī)模上看,五大行和農(nóng)村金融機(jī)構(gòu)是我國(guó)支持小微企業(yè)的主力軍,截至2020年末,五大行小微貸款余額為3.90萬(wàn)億元,占全國(guó)小微貸款余額近三成。

具體來(lái)看,2020年建設(shè)銀行是五大行中小微貸款余額規(guī)模第一名,也是去年五大行中唯一一家規(guī)模破萬(wàn)億的銀行,相比之下,交通銀行與其他幾家銀行仍有較大差距。

得益于渠道優(yōu)勢(shì),建設(shè)銀行在普惠金融領(lǐng)域發(fā)力較早,近幾年一直是五大行中小微貸款余額規(guī)模最大的,但近年來(lái)建設(shè)銀行普惠金融發(fā)展已由高速成長(zhǎng)轉(zhuǎn)為穩(wěn)定發(fā)展,建設(shè)銀行的普惠貸款增速已經(jīng)降低至去年的47.51%,增速放緩后,建行的貸款余額增速已經(jīng)被農(nóng)行、交行和工行趕超,其中,農(nóng)行的增速最高,已達(dá)到62.33%。

從普惠貸款余額在總貸款中占比的情況看,五大行普惠貸款余額占比均未達(dá)到10%,建行占比相對(duì)最高,為8.67%,農(nóng)行僅次于建行,不過(guò)五大行普惠貸款占比增速都比較快,近三年基本都實(shí)現(xiàn)了翻倍增長(zhǎng)。

從上述數(shù)據(jù)可以看出,五大行均已遠(yuǎn)遠(yuǎn)超過(guò)國(guó)家小微貸款增速30%的要求,超額完成任務(wù)。實(shí)際上,這幾年普惠小微貸款也正在出現(xiàn)行業(yè)分化,其中,國(guó)有大行貸款的規(guī)模大、利率低,而股份制銀行、區(qū)域性銀行在規(guī)模小、利率高的情況下,在小微貸款市場(chǎng)上份額受到一定擠壓。

以2020年年報(bào)數(shù)據(jù)顯示,工行新發(fā)放的普惠貸款平均利率為4.13%,比上年下降39個(gè)基點(diǎn);農(nóng)行全年累放的普惠貸款平均利率則為 4.18%;而股份行如招行新發(fā)放普惠型小微企業(yè)貸款平均利率4.53%,同比下降48個(gè)基點(diǎn),下降速度更快,但仍高于國(guó)有大行貸款利率。

股份制銀行處于發(fā)力期

小微貸款占比高于大行

數(shù)據(jù)顯示,2020年全部股份制銀行小微貸款余額達(dá)2.77萬(wàn)億元,占全國(guó)小微貸款余額的18.47%。與五大行相比,股份制銀行正處于普惠貸款的發(fā)力期,全年增速由2019年的19.72%提高至2020年的28.15%,仍有較大的發(fā)展空間。

其中,招商銀行普惠貸款規(guī)模最高,也是僅有的一家規(guī)模突破5000億元的股份制銀行,民生銀行緊隨其后,達(dá)到4527.62億元。不過(guò),從增速上來(lái)看,招商銀行、民生銀行小微貸款增加比較緩慢,均未達(dá)到30%的要求。興業(yè)銀行受到2019年低基數(shù)影響,2020年小微貸款增速達(dá)到了61.25%,除此之外,中信銀行、平安銀行增速相對(duì)較高。

值得一提的是,不少股份制銀行普惠貸款余額在總貸款中占比都要高出五大行,招商銀行、民生銀行、平安銀行三家小微貸款占比均超過(guò)10%,以周觀新金融統(tǒng)計(jì)的18家銀行占比情況來(lái)看,股份制銀行普惠貸款余額/總貸款平均值為8.27%,遠(yuǎn)遠(yuǎn)高出五大行平均值為5.56%。

區(qū)域性銀行地區(qū)差異顯著

信貸資源向小微企業(yè)傾斜力度更大

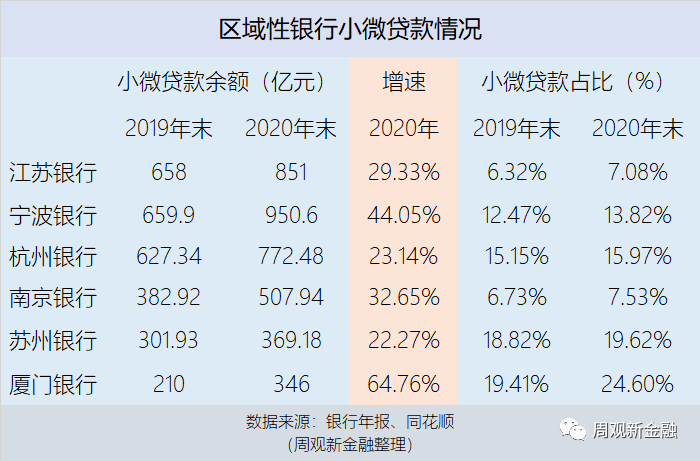

與五大行和股份制銀行相比,區(qū)域性銀行去年小微貸款規(guī)模也有較快的發(fā)展,雖然普遍規(guī)模較小,均在幾百億元規(guī)模,但區(qū)域性銀行增速都超過(guò)了兩位數(shù),超額完成了監(jiān)管部門要求的“增長(zhǎng)30%以上”目標(biāo)。

具體來(lái)看,由于區(qū)域經(jīng)營(yíng)的特點(diǎn)較為鮮明,因而在小微經(jīng)濟(jì)發(fā)達(dá)的地區(qū)的銀行普惠業(yè)務(wù)也發(fā)展更好,2020年,區(qū)域性銀行中普惠貸款余額規(guī)模前三的分別為寧波銀行、江蘇銀行、杭州銀行,規(guī)模分別為950.60億元、851.00億元、772.48億元。

由于基數(shù)并不大,區(qū)域性銀行增速普遍較快。其中廈門銀行小微貸款增速64.76%,寧波銀行增速44.05%。除此之外,多數(shù)城商行增速落在20-30%區(qū)間,增速中樞與股份制銀行接近。

與股份制銀行相比,區(qū)域性銀行的小微貸款在總貸余額中占比更高,信貸資源向小微企業(yè)傾斜力度更大,多家銀行占比超過(guò)10%,廈門銀行小微貸款占比高達(dá)24.60%,蘇州銀行和杭州銀行小微貸款占比也都超過(guò)15%。

實(shí)際上,信貸投放的區(qū)域性的差異一直存在。我們也可以從國(guó)有大型商業(yè)銀行的區(qū)域分部數(shù)據(jù)上看到這一點(diǎn),比如,以分支機(jī)構(gòu)布局最為廣泛的郵儲(chǔ)銀行為例,其2020年年報(bào)顯示,在中部、西部、東北地區(qū)的存貸比也顯著低于全行整體水平,甚至環(huán)渤海地區(qū)存貸比也不高。而長(zhǎng)三角、珠三角地區(qū)則顯著高于全行。

由于這些欠發(fā)達(dá)地區(qū)工商企業(yè)發(fā)展不活躍,缺乏足夠的企業(yè)客戶資源,早期主攻的中小企業(yè)客群也曾出現(xiàn)一些風(fēng)險(xiǎn),所以總量不大的市場(chǎng),主要也是被當(dāng)?shù)卮筱y行占據(jù),如何因地制宜發(fā)揮服務(wù)優(yōu)勢(shì)依然是區(qū)域銀行要面對(duì)的重要問(wèn)題。

服務(wù)小微的新難點(diǎn)與新變化

只看貸款規(guī)模和增速,雖然是一個(gè)衡量銀行小微金融服務(wù)是否到位的重要指標(biāo),卻并非唯一指標(biāo)。為避免銀行小微信貸服務(wù)流于應(yīng)付政策要求,除了規(guī)模還有更多值得業(yè)內(nèi)關(guān)注的痛點(diǎn),比如“首貸”難,比如服務(wù)重心如何下沉,如何降本提效。

2020年政府工作報(bào)告首次提出要增加“首貸戶”數(shù)量;2021年政府工作報(bào)告進(jìn)一步提出“引導(dǎo)銀行擴(kuò)大信用貸款、持續(xù)增加首貸戶”;2021年4月,銀保監(jiān)《關(guān)于2021年進(jìn)一步推動(dòng)小微企業(yè)金融服務(wù)高質(zhì)量發(fā)展的通知》再次要求大型銀行、股份制銀行強(qiáng)化“首貸戶”服務(wù),努力實(shí)現(xiàn)2021年新增小微企業(yè)“首貸戶”數(shù)量高于2020年,大型銀行要將“首貸戶”納入內(nèi)部考核評(píng)價(jià)指標(biāo)。

中國(guó)銀行研究院數(shù)據(jù)顯示,2020年我國(guó)小微企業(yè)貸款余額為15.1萬(wàn)億元,支持小微經(jīng)營(yíng)主體3228萬(wàn)戶,比上年增加524戶,而這與8000多萬(wàn)的小微企業(yè)數(shù)量來(lái)看,小微金融服務(wù)的“首貸”難題仍需努力。

而要增加“首貸戶”,小微企業(yè)與銀行等金融機(jī)構(gòu)之間的的信息不對(duì)稱、缺抵押、缺擔(dān)保、缺征信等問(wèn)題依然是最大的難點(diǎn)。要解決這些難點(diǎn),則要加大小微企業(yè)對(duì)信貸優(yōu)惠政策的觸達(dá)效果,創(chuàng)新融資方式,通過(guò)科技手段深入小微產(chǎn)業(yè)服務(wù)的各環(huán)節(jié)降本提效。具體做法如何?周觀新金融也將會(huì)在后續(xù)的小微金融系列觀察中分享更多具體案例、做法和樣本。

責(zé)任編輯:戴菁菁

APP專享直播

熱門推薦

收起

24小時(shí)滾動(dòng)播報(bào)最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)