來源:新金融圈(ID:New_Finance)

光是2018上半年,浦發(fā)銀行就領(lǐng)到了5億罰單。中報營收減少,資產(chǎn)負債總額雙降,2.06%的不良率位于上市銀行第二,一季度報發(fā)布時就已有消息稱浦發(fā)銀行身陷經(jīng)營困境,如今的半年報似乎更加印證了浦發(fā)銀行的衰退趨勢。

8月29日晚間,浦發(fā)銀行發(fā)布了半年度報告,細看數(shù)據(jù)卻有些慘淡。似是浦發(fā)仍未能從年初成都分行事件的重創(chuàng)中“痊愈”,不斷下滑的營收與凈利潤同比增速在26家上市銀行中墊底,設(shè)立資產(chǎn)子公司又能挽回多少頹勢?增速處于末位,浦發(fā)銀行的不良貸款率卻達到了2.06%,險些就居于26家上市銀行之首,僅次于江陰銀行的2.29%。資產(chǎn)結(jié)構(gòu)調(diào)整之路道阻且長。

營收利潤同比下降,凈利潤增速墊底上市銀行

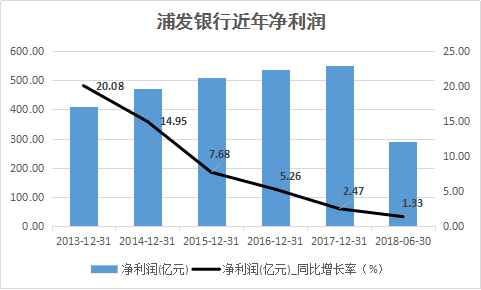

8月31日,浦發(fā)銀行披露的半年報透露出其上半年經(jīng)營情況。報告期內(nèi),集團實現(xiàn)營收822.56億元,同比減少17.89億元,下降2.13%;利潤總額341.61億元,比上年同期減少25.90億元,下降7.05%;歸屬于母公司股東的凈利潤285.69 億元,比上年同期增加4.04億元,增長1.43%。盡管利潤較同期有所增長,匯總近年數(shù)據(jù)來看,卻明顯可見其凈利潤同比增速的持續(xù)下滑趨勢。

數(shù)據(jù)來源:choice

在業(yè)務(wù)總收入細分欄目中浦發(fā)銀行手續(xù)費及傭金收入的減少頗為矚目。報告期內(nèi)浦發(fā)銀行手續(xù)費及傭金收入226.63億元,同比減少13.69%,為總收入中降幅首位。此外,存放央行利息收入也同比減少了11.99%。由地區(qū)來看,西部地區(qū)營業(yè)利潤虧損近一步擴大至-31.41億,降幅最高的為東北地區(qū),對比上年同期減少387.42%。

浦發(fā)銀行在年報對業(yè)務(wù)結(jié)構(gòu)確立了“零售提收益、增存款,對公調(diào)結(jié)構(gòu)、抓負債,資金去杠桿、增稅盾”的策略。零售被提到了顯著的第一位,報告期內(nèi),零售業(yè)務(wù)占營收比重持續(xù)上升。截止報告期末,浦發(fā)銀行零售存款 6,089.29 億元,比上年末增加 1,221.07 億元,增長 25.08%;零售貸款利息收入 410.96 億元,比上年同期增加 91.05 億元,增長 28.46%。

以發(fā)展零售提升收益?與零售收入一通增長的還有浦發(fā)銀行零售貸款的不良率。中報顯示,報告期末浦發(fā)銀行零售貸款余額為163.03億元,較年初增長13.38%,同時零售貸款不良貸款率也由2017年末的1.16%上升至1.22%。

半年報中同時披露了浦發(fā)銀行擬出資不超100億元,全資發(fā)起設(shè)立資產(chǎn)管理子公司。報告期內(nèi),浦發(fā)銀行財富管理業(yè)務(wù)收入實現(xiàn)20.74億元,同比去年也下降了7.36%。有業(yè)內(nèi)人士指出,浦發(fā)銀行擬成立資產(chǎn)子公司或為挽回其財富管理收入的下行趨勢。也有分析指出,擬出資100億的背后,是浦發(fā)銀行對資管業(yè)務(wù)布局投入的野心和決心。

經(jīng)營數(shù)據(jù)的下滑顯現(xiàn)出浦發(fā)銀行上半年難掩的頹勢外,更為令市場側(cè)目還有其上半年遭遇的5億“天價”罰單。

罰單交出“天文數(shù)字”,為何事半年罰5億

兩張千萬罰單,累積5億的罰款,成為浦發(fā)銀行上半年的“監(jiān)管”關(guān)鍵數(shù)字。

年初,原銀監(jiān)會啟動了進一步深化政治銀行業(yè)市場亂象檢查,截至今年6月20日落幕。浦發(fā)銀行成為了檢查查獲的“重點”對象,并以5億罰單與位列第二的郵儲銀行拉開了距離。

為何浦發(fā)銀行會在上半年遭遇如此“天價”罰單?

去年4月,浦發(fā)銀行成都分行775億不良貸款假授信被媒體爆出。1月19日,銀監(jiān)會公布依法查處浦發(fā)銀行成都分行違規(guī)發(fā)放貸款案件。四川銀監(jiān)局公布對浦發(fā)銀行成都分行案做出處罰,共罰沒4.62億元。

時至今日,浦發(fā)銀行仍然難以逃脫事件帶來的影響。彼時,浦發(fā)成都分行向1493個空殼企業(yè)授信775億元,換取相關(guān)企業(yè)出資承擔(dān)浦發(fā)銀行成都分行不良貸款,形成“零不良”假象。案情暴露后,浦發(fā)銀行內(nèi)部管控與風(fēng)險管理能力備受質(zhì)疑。

5月4日,浦發(fā)銀行又因19項違規(guī),被罰款5845萬元,沒收違法所得10.927萬元,罰沒合計5855.927萬元,違規(guī)情況涉及同業(yè)、理財、票據(jù)等業(yè)務(wù)。原銀監(jiān)會對浦發(fā)銀行的描述為“內(nèi)控管理嚴重違反審慎經(jīng)營規(guī)則”,且“提供不實說明材料、不配合調(diào)查取證”。

上半年,浦發(fā)銀行被監(jiān)管牢牢“盯”上,累計收到罰單超20份,處罰原因牽涉多項業(yè)務(wù)。

面對種種違規(guī),董事長高國富曾表示,浦發(fā)以對公業(yè)務(wù)見長,對私業(yè)務(wù)有短板;資產(chǎn)業(yè)務(wù)方面比較擅長,負債業(yè)務(wù)則有短板等,造成了發(fā)展過程中遇到了很多障礙。

如今浦發(fā)銀行在半年報中的策略顯示其正轉(zhuǎn)而發(fā)力零售,上半年零售貸款增長快于對公,在“短板”領(lǐng)域,浦發(fā)銀行接下來要面對的壓力可謂不小。

不良有所降低但仍居高位

盡管浦發(fā)銀行報告期末不良貸款比上年末降低了0.08個百分點,為2.06%。但其不良在26家A股上市銀行中仍然居于高位,僅次于江陰銀行位列第二,上市銀行當(dāng)中也僅有浦發(fā)銀行與江陰銀行不良率高于2%。此外,浦發(fā)銀行的不良貸款余額也在節(jié)節(jié)攀升,后三類不良貸款余額為從2014年末的215.85億上升至如今的689.91億。與此同時,浦發(fā)銀行上半年逾期貸款率達到了2.75%,僅略次于民生銀行。

值得注意的是,上半年末浦發(fā)銀行批發(fā)和零售業(yè)不良率猛增至9.62%,較去年末時增加2.05%,在26家上市銀行中僅次于農(nóng)行。對于居高不下的不良,曾有浦發(fā)銀行相關(guān)負責(zé)人表示,浦發(fā)銀行堅持實行“早暴露、早化解、早處置、早出清”主動防控風(fēng)險經(jīng)營策略,風(fēng)險處置決心堅決、措施到位。

上半年末,浦發(fā)銀行不良貸款的準(zhǔn)備金覆蓋率上升至146.52%,較年初上升14.08個百分點,撥貸比3.02%,較年初上升0.18個百分點。盡管撥備已有所改善,中銀國際證券在研報中指出,其撥備覆蓋率低于監(jiān)管要求(150%),未來仍然存在較大撥備計提壓力。

免責(zé)聲明:自媒體綜合提供的內(nèi)容均源自自媒體,版權(quán)歸原作者所有,轉(zhuǎn)載請聯(lián)系原作者并獲許可。文章觀點僅代表作者本人,不代表新浪立場。若內(nèi)容涉及投資建議,僅供參考勿作為投資依據(jù)。投資有風(fēng)險,入市需謹慎。

責(zé)任編輯:杜琰 SF007

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)