一碗面要80元,出租車漫天要價,安檢排隊太長差點誤機…你在機場是否遇到過這樣的問題?“首屆金跑道獎·國內機場口碑評選”正在進行!【點擊投票】為機場打分,你說了算!

作者:糜韓杰 胡翔宇

作者:糜韓杰 胡翔宇李寧:二十八年的興衰之路

來源:廣發證券

1.1 李寧簡介:國內運動品牌強者,多元化品牌組合

中國著名奧運冠軍“體操王子”李寧退役后于1989年創立“李寧”同名運動品牌,1990年李寧在廣東三水創立李寧有限公司,并于2004年在香港上市,上市后一直位于中國國產運動品牌第一位,直到2011年才被安踏超過,居于第二。

盡管2011年~2014年的轉型使李寧凈利潤大幅下滑,但自2015年起,李寧的經營情況已經逐漸恢復,經過28年的興衰沉浮,中國知名國產運動品牌先驅李寧依舊居于中國運動品牌前列。

李寧作為中國領先運動品牌之一,集營銷、研發、設計、制造、經銷及零售于一體,產品主要包括運動及休閑鞋類、服裝、器材和配件產品。公司主要采用外包生產和特許分銷商模式,截止2017年,李寧的銷售網絡為6262家,遍布全國31個省份及自治區。

李寧采取多品牌戰略,品牌組合包括自主研發設計的李寧主品牌和特許或第三方合資設立的品牌,涵蓋專業運動、運動休閑、運動時尚、戶外運動、童裝等領域,包括李寧主品牌、艾高、紅雙喜、樂途、凱勝及Danskin。

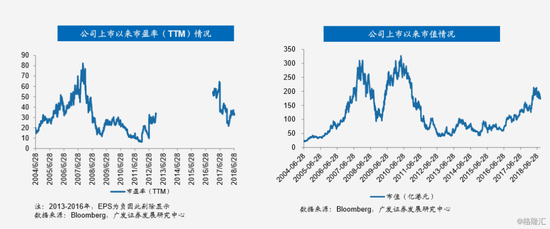

上市至今股價復盤:

上市以來市盈率和市值情況:

聚焦國內中低端市場,定位二三線城市:

中國香港及中國大陸的收入為李寧集團收入的主要來源:李寧2017年總營收為88.74億元,在中國香港及中國 大陸的營收為86.34億元,占總營收的97.3%,

李寧定位二三線城市:李寧的渠道主要分布在二三線城市,二三線城市網點數占總網點數的61%。

1.2 增長驅動力:李寧主品牌和五大品類帶動李寧收入增長

李寧主品牌的收入增長為集團收入增長的主要動力: 2017年李寧總營收同比增長11%,自2004年上市的年 化復合增長率為13%;2017年凈利潤為5.15億元,自 2004年起的年復合增長率為11%。其中李寧主品牌 2017年的營收為88.19億元,同比增長11%,其他品牌 營收為0.55億元,同比增長率為-39%。

五大品類帶動李寧收入增長:跑步、訓練、籃球、運動時尚和羽毛球為李寧品牌五大品類,帶動李寧零售增長。

2.1 消費環境:國民消費能力逐年提升,紡織服裝零售額增速放緩

國民可支配收入及消費性支出逐年提升:2002年~2017年我國消費水水平逐年提高,人均可支配收入增速2002年及2007年較高,分別為13.4%、12.2%,消費性支出實際同比增速2009年最高為10.1%,2009年之后總體呈下降趨勢。

服裝鞋帽、針、紡織品類零售額增速回暖:2000年~2007年,服裝鞋帽、針、紡織品類零售額增速呈上升趨勢,增速較快,2007年曾觸及歷史最高25.5%,2008年~2009年下滑后,2010年回升到24.8%,2010年~2016年,增速整體放緩,2017年觸底回升,同比增速為7.8%。

2.2 行業格局:運動鞋服行業市場規模較大,集中度較高

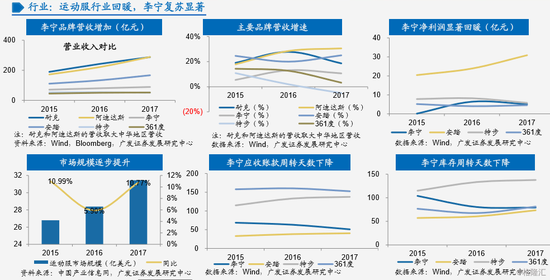

中國運動鞋服行業市場規模逐步提升:2012年~2017年,我國運動鞋服行業市場規模逐步提升,年復合增長率為8.79%。2017年我國運動鞋服市場規模為2121.48億元,同比增長12.5%。

運動鞋服板塊增速居于中國服裝行業各子版塊前列:運動鞋服市場規模增速自2014年后維持穩定,并居于中國服裝行業各子板塊前列。

我國運動服飾行業集中度不斷上升:我國運動鞋服市場的集中度逐年提高,到2017年,CR5和CR10分別為53.9%和68.95%。

2.3 競爭格局:中國市場內各運動鞋服品牌表現分化

各品牌表現分化:2012年安踏、李寧、361度和特步的市場占有率下滑,2013年~2017年,安踏市占率在7.0%~8.0%范圍內呈上升趨勢,李寧、361度和特步均維持在4.0%~5.5%的范圍內。2017年,阿迪達斯和耐克的市場占有率分別為19.8%和16.8%,而位于第二第三的安踏和李寧分別為8.0%和5.3%。

3 李寧發展歷程的四個階段

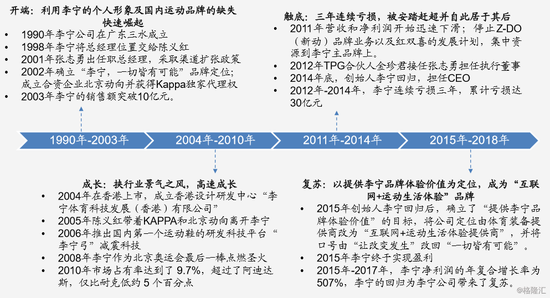

李寧的發展分為四個階段:

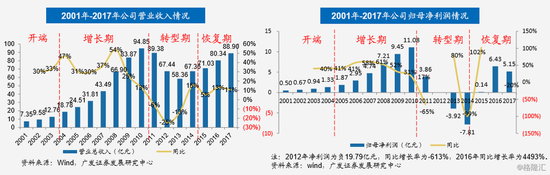

1990年~2003年為李寧發展開端,1990年李寧公司成立,到2003年,李寧的營收和歸母凈利潤分別為12.76億元、0.94億元。

2004年李寧上市,2004年~2010年為李寧營收和歸母凈利潤穩定增長的階段,營收和歸母凈利潤的年復合增長率為31%、42%,2010年李寧的營業收入和歸母凈利潤達到頂峰,分別為94.85億元、11.08億元。

2011年~2014年公司為公司的轉型期,營收和歸母凈利潤持續下滑,2012年~2014年公司連續虧損三年,總虧損達30億元。

2015年至今,公司營業收入和歸母凈利潤逐步恢復,營收和歸母凈利潤的年復合增長率分別為12%、507%。

4.1 興的秘訣:四大因素鑄就李寧的崛起

服裝行業高速發展:中國社會消費品零售額及服裝鞋帽針織品零售額快速提高,1990年~2003年社會消費品零售總額的同比增長率由2.5%提升到了9.1%,1994年達到峰值30.5%。2003年,服裝鞋帽針織品零售額同比增速為13.8%。

中國重回奧運會,體育產業由計劃經濟轉向市場經濟:1979年中國奧委會會籍恢復,國家提出了以奧運會為核心的體育發展大戰略。1993年,國家體委發布《關于深化體育改革的意見》,中國體育產業自此由計劃經濟開始轉向市場經濟,中國體育產業逐漸走向職業化、產業化、商業化和市場化,運動鞋服市場需求加大。

李寧率先搶占新興市場,是中國自有運動品牌先驅:中國福建晉江又稱“鞋都”,在這里誕生了包括安踏、特步、361度、喬丹、匹克、鴻星爾克、德爾惠、等成百上千家運動企業,這些企業合稱為“晉江系”。早期的“晉江系”以為跨國公司OEM生產運動鞋為主,直到90年代起受到李寧品牌接連贊助奧運會火遍大江南北的影響,一批制鞋廠才紛紛成立或開始發展自有品牌。

以安踏為例,安踏成立于1991年,但1991年~1999年一直以海外代工為主要發展方向,直到1999年簽約孔令輝作為形象代言人開始品牌營銷才正式轉向品牌批發階段,晉江體育用品業也自此才進入品牌時代。

而李寧1989年開起先河創立品牌后開始把李寧二字印在衣服上,1990年成立李寧公司之后就一直以“李寧”品牌為主要發展動力,無論是成立還是上市時間,李寧都走在了目前國內幾個大運動品牌的前面,是當之無愧的國產運動品牌先驅。

依靠賽事贊助成為民族運動品牌:李寧從1990年開始活躍在國內外運動賽場上,1992年李寧成為首個出現在奧運會上的國產體育用品品牌,李寧自此成為中國運動品牌的開創者。而后李寧又拿到了1996年、2000年、2004年奧運贊助,其中2000年悉尼奧運會上的“龍服”和“蝶鞋”還被評為“最佳領獎裝備”。國內外各種類型的賽事贊助提高李寧國內外聲譽和運動專業化形象,使李寧成為家喻戶曉的國產運動鞋服品牌。

贊助國內外專業賽事:李寧贊助了大量國內外賽事和比賽隊伍,領域包括籃球、足球、網球、田徑、網球、羽毛球、撐桿跳、標槍等,范圍涵蓋亞洲、南美洲、歐洲、非洲。與NBA合作以及和NBA球星的簽約使李寧在國際籃球賽事上的地位進一步提高。

包攬中國金牌夢之隊:直到2009年,李寧已經與中國五支金牌夢之隊——中國乒乓球隊、中國體操隊、中國跳水隊、中國射擊隊和中國羽毛球隊簽約。

李寧品牌的營銷支出占收入百分比領先于國產品牌:2017年以前,李寧的營銷支出占收入百分比高于競品品牌,在2013年曾觸及峰值24.2%。

國產運動公司擴張上市潮:2001年,北京申奧成功,2004年李寧率先在香港上市,而后“晉江系”的鴻星爾克、安踏、 特步、361度、喜得龍等品牌相繼上市。國內運動品牌加速擴張。2008年,讓國內運動鞋服市場規模增長達到43.98%, 李寧、安踏、特步、361度的營收同比增長分別為53.8%,45.3%,110.1%,253.1%。北京奧運會的成功舉辦讓國內 運動品牌對未來表示樂觀,各品牌加速擴張開店。

李寧依舊為國產運動品牌第一位,追趕并重新超越阿迪達斯:在整個行業加速擴張國外品牌入侵市場的情況下,李寧 依舊領先于國產運動品牌,2010年,李寧以9.7%的市占率超過9.5%的阿迪達斯,躍居第二,比占13.8%的耐克低 4.1%,安踏、特步、361度的市占率分別為8.2%,5.8%,6.0%。

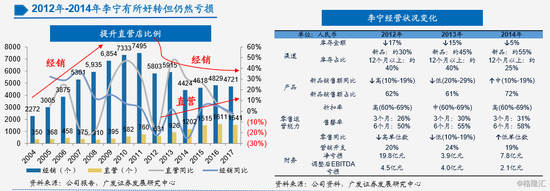

經銷渠道擴張及同店增長共同帶動李寧營收增長:2004年~2010年,李寧的渠道擴張主要通過經銷渠道的增加,經銷渠道的個數從2272個提升到了7333個,年復合增長率為21.6%;經銷渠道的同店收入遠高于直營渠道的同店收入,擴張經銷渠道帶來的快速收益加劇了李寧的經銷渠道擴張戰略,2008經銷渠道同店收入及直營同店收入增長率達到的峰值,分別為53.1%,48.4%。

2004年~2010年,雖然李寧的存貨周轉天數下降,但應收賬款周轉天數上升,經銷商的銷售能力沒有與經銷渠道的擴張同步提升,為李寧的后期發展帶來了隱患。

4.2 衰的教訓:三大因素導致李寧連續虧損,被安踏超過

行業規模增速下降:經過了2008年的奧運熱,運動鞋服行業規模增長速度自2011開始下滑,2013年行業規模減小。

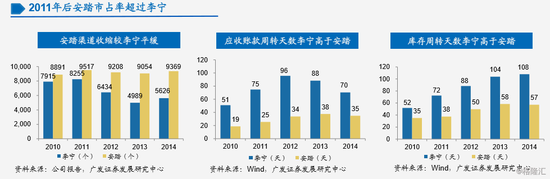

安踏市場占有率超過李寧,國外運動品牌市場占有率超過國內:2011年,李寧的市占率被安踏超過并自此位居其后,同時國外運動品牌的市場占有率自2011年以后開始遙遙領先于國內品牌。

李寧庫存積壓,渠道收縮:2011年~2014年,李寧店鋪經銷渠道庫存積壓,導致過季商品占比變高,經銷商只能加大折扣力度,導致業績下滑,經銷商盈利能力下降,經銷渠道個數由8255個降低到了5626個。同時頻繁的打折將李寧拉入了低端品牌的境地,影響了品牌形象。李寧及國內其他運動品牌庫存大面積積壓的原因:

(1)粗放的經銷渠道的弊端凸顯:2010年以前,國內體育用品公司大多仿照耐克和阿迪達斯采用“輕資產”運營模式,將生產和銷售外包,自身專注于設計研發和市場推廣,以擴張分銷渠道為增長方式。李寧長期以來采取“直營門店+加盟門店”的模式,并加速擴張經銷渠道,2010年經銷渠道就從2004年的2526個提升到了7333個,而直營渠道個數卻只從351個提升到了582個。

這種方式在缺乏對供應鏈及零售端有效管理的情況下,以分銷商為主導容易導致品牌與顧客缺少交流,對市場變化難以快速反應。

(2)經銷門店缺乏管理、零售能力低:國內運動品牌為求擴張采取大力壓貨的方式,銷售方式只是將產品批發到經銷商手上,而很少關注從經銷商到消費者的層面,李寧的經銷店鋪形象陳舊,銷售水平低,門店形象及零售能力缺乏統一的規劃和引導,導致在行業規模增速下降或者消費者傾向轉變的時候缺乏競爭力。

(3)運動品牌對于市場的過度預判:2008年的迅猛增長讓國產運動品牌對市場需求過度預判增加了過多庫存。

國外品牌為何超過國內:

國外品牌為何超過國內:1.國內運動品牌營銷力度大、設計研發投入少,產品同質化嚴重:2011年,國內6大品牌投入廣告的費用高達49.77億元,但投入到研發的費用卻僅有9億元,遠低于營銷費用,而阿迪達斯和耐克已經有幾十年的研發歷史和渠道經驗,科技性和品牌口碑更受消費者信任;

2.價格戰消耗品牌形象:國內品牌采取價格戰,頻繁打折,影響了品牌形象,難以擺脫“便宜但品質低”的固有印象,為清理庫存大幅打折甚至將品牌定位帶入低端行列;

3.國內運動品牌定位三四線城市,國外品牌定位一二線城市,從一二線向下滲透易,從三四線向上遷移難:這一點在經歷品牌重塑的李寧身上體現得尤為明顯,國產運動品牌在沒有設計研發能力、沒有好產品的情況下強行拔高的定位轉型之路行不通。

品牌重塑戰略:2010年,李寧將LOGO變為以“李寧交叉動作”為原型的更加靈動的新LOGO;將自2002起用的口號“一切皆有可能”改為“讓改變發生”;將消費人群定位為“90后”,品牌定位為“時尚、酷、全球視野”,大幅提高產品價格,意圖進軍高端市場;推出一系列以“90后李寧”為主題的廣告,并將這一主題滲透到了銷售渠道中。

李寧品牌重塑原因:

1.原來受李寧個人形象吸引、見證李寧輝煌的消費者消費能力隨著年齡的增長逐漸減弱,品牌亟需吸引新生代客戶群;

2.經過了2008年的蓬勃增長,李寧的野心走向了國際化,為實現這一目標李寧需要提升品牌定位和價格。

定位偏差,品牌重塑戰略未能達到預期效果:李寧的主要消費者群體為見證了李寧輝煌的“70后”“80后”,對廣為人知的口號“一切皆有可能”和初始Logo的擯棄,以及鋪天蓋地的“90后李寧”的廣告直接拋棄了“80后”“70后”的忠實客戶,同時由于“90后”群體并不了解李寧和李寧這個品牌的故事,生硬的品牌轉型并沒有吸引到“90后”客戶群;

大幅度提價又拋棄了原來有利的二三線定位和高性價比優勢,在價格上直接與阿迪達斯、耐克爭鋒,產品的質量和口碑卻無法與這些國際品牌相比,導致消費者大量流失,強行拔高定位的李寧并沒有因此走向“國際化”,卻使品牌定位陷入了尷尬的境地,為之后的“滑鐵盧”埋下了伏筆。

安踏何以趕超李寧:

安踏何以趕超李寧:1.安踏渠道結構更加扁平化:李寧的經銷商由大區分區向下延伸,而安踏由分公司的銷售營運部統一控制,同時安踏對于重要的加盟店會選擇入股,有的甚至能達到51%的入股水平,因此安踏對加盟商和經銷商的控制力較其他國產運動品牌更強,對市場的反應速度更快,零售能力更強,2014年李寧的庫存周轉天數及應收賬款周轉天數分別為108天、71天,而安踏分別為57天、35天;

2.安踏轉型迅速:安踏率先完成由品牌批發商到品牌零售商的轉型,采取全價值鏈管理模式。安踏集團董事局主席丁世忠對于安踏的轉型總結了以下四點:

一是信息化,通過ERP系統、SAP軟件,實現全國大部分安踏專賣店的信息統一;

二是由過去的加盟商訂貨改為單店訂貨;

三是把零售標準覆蓋到全國每一家店;

四是回歸創業的企業文化,帶著高管走遍中國所有的地級市,去做零售落地的推廣,了解終端的各種問題。

3.安踏品牌定位相對清晰:安踏自有品牌一直以來保持大眾化定位,2009年通過收購Fila進軍了中高端市場。而李寧品牌定位卻一直搖擺,尤其是2010年品牌的轉型,嚴重影響了李寧的品牌形象,迷惑了消費者對品牌風格的認識。

李寧的應對:

李寧的應對:1.優化渠道結構:CEO金珍君為了避免對經銷渠道的過度依賴,加強李寧對市場的感知能力,直接接觸消費者,而采取了強化直營渠道的策略。直營店的數量從2012年的631個提升到了2014年的1202個,累計增加了571個,累計增長率為90%;

2.李寧品牌重新定位中低端,專注五大核心業務:李寧重新將品牌定位調整到以高性價比為優勢的中端市場,并在中端市場占有超過30%的市場份額。同時,將主要精力集中到五大業務上,提升李寧專業化形象;

3.新建快速反應的業務模式:為了提高零售能力和庫存管理效率,李寧采取了創新的供貨模式并建立了快速反應的零售業務平臺,李寧優化了訂貨、補貨和存貨調配系統,并根據每天零售店的銷售情況預測需求,合理調配存貨,并調整供應鏈的產品開發風向和產量。

李寧有所好轉但仍然虧損:2012年~2014年,李寧的庫存金額分別下降了17%,15%,5%,庫存結構得到了優化,新品銷售額和占總銷售比提升,售罄率和零售同比也隨之提升,銷售情況逐漸好轉,但依然沒有擺脫虧損的狀態。李寧仍然需要改變。

4.3 復蘇的原因:轉型“互聯網+運動生活體驗提供商”

行業回暖,李寧復蘇:經過了行業形態的“關店潮”,主要運動品牌營收和凈利潤逐漸回暖。市場回暖,李寧逐步復蘇,應收賬款周轉天數及庫存周轉天數在行業內下降明顯。

創始人李寧回歸:2014年底,沒能逆轉李寧局勢的職業經理人金珍君黯然退任,創始人李寧回歸,擔任CEO,李寧回歸后,將公司口號由“讓改變發生”改回“一切皆有可能”,確立“提供李寧品牌體驗價值”的目標,公司由體育裝備提供商轉型為“互聯網+運動生活體驗提供商”;開通微博,與消費和密切互動,加強了用戶黏性;重啟多品牌戰略,獲得Danskin在中國大陸和澳門地區的獨家經營權,推出自營品牌李寧YOUNG,并與小米合作推出新一代智能跑鞋。

李寧回歸的意義:

1.穩定軍心:經歷了連續虧損的李寧亟需穩定軍心,一直陪伴著公司的創始人兼靈魂人物李寧是最佳人選;

2.李寧具有體育人優勢:作為昔日的“體操王子”,李寧擁有作為體育人得天獨厚的資源和見解;

3.提升管理層決策的執行力:空降的職業經理人面對中國傳統本土運動企業李寧可能有水土不服的風險,使職業經理人的決策缺乏執行力,難以保證各部門合作運營效率,李寧的創始人身份以及長期以來對于公司和行業的了解可以使李寧公司的決策執行力提高。

李寧回歸后公司向“互聯網+運動生活體驗提供商”轉型:以產品、渠道、零售運營能力為三大支柱,輔以多維度的營銷策略,致力于提供與數字化結合的李寧體驗式價值。

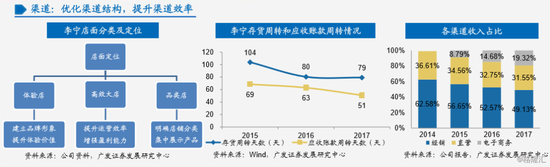

采取一系列舉措優化渠道結構、提升渠道效率:

采取一系列舉措優化渠道結構、提升渠道效率:1.執行單店差異化策略:李寧明確了店鋪分類,將店面分為綜合店和品類店,根據品類屬性提供靈活的購買體驗,

2.加強對經銷商的支持和管控:截止2018年中,李寧核心品牌重點經銷商共計31家,李寧通過對核心經銷商的塑造和管理,把握了經銷渠道的信息反饋,為其他經銷商做出參照;

3.優化渠道結構:李寧關閉虧損店鋪,改造低效店鋪,推進商店位置優化和擴面整改,著力于開盈利能力強、具有體驗概念的大型店鋪,提升終端運營效率;

4.全渠道布局:開拓線上銷售渠道,完善線上線下一體化運營模式,為消費者帶來全渠道購物體驗。電商收入及收入占比逐年提高,2017年電商收入同比增長30.7%,電商收入占總收入的19.31%。

渠道結構的優化和效率的提升帶來李寧周轉情況改善:2015~2017年李寧的庫存周轉天數由104天改善到79天,應收賬款周轉天數由69天改善到51天。

打造零售運營閉環:強化零售運營結構,提升商品規劃、產品研發、貨品銷售組合、店面銷售、尾貨處理、現金回流六個方面的零售運營能力。

建立精準快速的商品研發上市、供給及銷售體系:

1.改革商品運營模式:結合市場調整長、短生命周期的產品組合,針對南北市場差異進行產品設計、組貨、折扣等一系列精細化管理;

2.加強單店的零售運營管理:完善精準快速的供應機制,建立以消費者需求為導向的單店訂貨模式,細化品類店的運營服務標準,升級智能化店務管理系統;

3.改善店鋪形象提升店鋪展示能力:根據不同市場開發不同形象的店鋪,滿足不同消費者的消費需求;

4.加強培訓提升終端銷售人員業務能力:通過李寧培訓體系進行線上線下一體化培訓機制提升“中國李寧服務+”的銷售、服務水平。

庫齡狀況優化:2015年公司存貨金額由2014年的14.18億元降低到11.29億元并基本維持穩定,2015年~2017年,公司12個月以上存貨占比由28%降低到14%,7個月~12個月存貨占比由17%降低到11%。

公司盈利能力提升:2015年~2017年,毛利率由45.0%提升到47.1%,凈利率由0.2%提升到5.8%。

同店和訂貨會情況好轉:2018年上半年整體同店銷售取得高單位數增長;特許經銷商于訂貨會的李寧品牌產品訂單(不包括李寧YOUNG)連續19個季度取得按年增長。李寧2018年二三四季度訂貨會均實現同比10%~20%低段增長,于2018年6月份舉辦的2019年第一季度訂貨會獲得高單位數增長。

贊助體育賽事提升李寧專業化形象,聚攏消費者:李寧自主舉辦了“3+1”街頭籃球賽,聚集熱愛籃球的年輕人并傳播李寧的體育精神。2017年李寧10公里路跑聯賽分別在廣州、昆明、重慶、上海、寧波、西安和深圳等14個城市舉辦,參與人數近4萬人。

國際時裝周為李寧帶來爆炸式的關注度,將“潮流”“國際化”“李寧”“國貨”等標簽與李寧聯系起來,改變過往消費者對李寧的認識,強調了李寧國產運動品牌形象。

5.風險提示

1. 宏觀環境悲觀風險:國內運動品牌產能及市場集中在國內,容易受到國內原材料價格上升、行業規模下降等影響,宏觀環境的悲觀可能會影響李寧的盈利能力和增長情況。

2. 市場競爭風險:國內運動品牌行業集中度高,中低端國產運動品牌產品同質化嚴重,競爭激烈,高端的國外品牌表現遠超國內品牌,國外品牌的流入和國產運動品牌的競爭可能影響李寧的發展。

3. 消費者需求轉變風險:消費者偏好容易影響運動鞋服行業的競爭格局,消費升級可能導致消費者的需求由中低端產品轉向高端產品,李寧存在消費者流失風險。

免責聲明:自媒體綜合提供的內容均源自自媒體,版權歸原作者所有,轉載請聯系原作者并獲許可。文章觀點僅代表作者本人,不代表新浪立場。若內容涉及投資建議,僅供參考勿作為投資依據。投資有風險,入市需謹慎。

責任編輯:孫劍嵩

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)