相關報道:

作者:楊群

來源:新浪金融研究院(ID:sina_jinrong)

編者按:

一生為敵,卻又相互尊重,這或許是體育比賽中“德比之戰”最好的打開方式。相比于體育比賽中的緊張刺激,銀行之間的競爭也不遑多讓。

在中國銀行業體系中,城商行身處第三階梯。與國有大行和股份制銀行相比,城商行更加根植于本地,服務本地人和企業,在經營策略上更加靈活變通。但更加激進冒險的經營風格,以及地方政府的政策干預,都導致城商行在內部管理上風險更大。

新浪金融研究院值此上市銀行中報披露完畢之際,推出城商行觀察系列文章,本期將談談河南省兩家本地城商行的德比之爭:鄭州銀行VS中原銀行。

正文:

9月18日,鄭州銀行在A股上市公告書稱19日將在深交所上市,意味著第10家“A+H”股上市銀行即將誕生,這也是國內首家兩地上市的地方城商行。

河南省還有另外一家上市銀行,與鄭州銀行總部同駐一城——中原銀行,甫一成立就在總資產上就超過鄭州銀行,并在成立僅僅三年后便登陸港股上市。

兩家上市銀行如果拿出來對比,會發現有許多共同點和不同點。共同點在于兩家銀行均將總部設在鄭州,業務范圍也都遍及河南且只在本省。不同點在于,鄭州銀行1996年成立,2015年在港股上市,2018年成為首家A+H股的地方城商行;而中原銀行是在2014年成立,比鄭州銀行成立時間晚了18年。

然而,拂去兩家銀行作為上市銀行的浮光,其真實的經營境況卻令人擔憂——面臨著盈利能力下降、資本金承壓、不良率上升等問題。其中,成立較早的鄭州銀行雖然在資產、營收和利潤上均實現穩步上升,但是其在盈利能力和資產質量上卻乏善可陳;成立較晚的中原銀行在資產、負債和營收上超過鄭州銀行,卻難以解決先天性不足問題。

值得注意的是,中原銀行被河南省政府寄予厚望的,做一家具有輻射全國實力的省級城商行,從“中原”兩字可知其野心。然而,鄭州銀行在港股上市僅3年時間,又謀求在A股上市,想必也并不甘心只做一家鄭州的銀行。

中原銀行利潤落后VS鄭州銀行吸儲較弱

鄭州銀行前身是鄭州城市合作銀行,2000年改名為鄭州市商業銀行,2009年經原銀監會批準定名為鄭州銀行。中原銀行則是由河南的許昌、開封、安陽、新鄉等13家城商行合并重組而成,原先這些銀行資產質量和經營情況都較差,導致其成立之初就備受質疑。

營業網點數量上,鄭州銀行遠遠落后于中原銀行。根據上半年財報,鄭州銀行下轄鄭州地區118家對外營業分支機構及省內地市48家對外營業分支機構,其中鄭州地區營業網點數量占絕大多數。中原銀行營業網點數量則更多、分布也更加廣泛,其中網點數量總額達466家,比鄭州銀行多出300家,鄭州地區網點數量僅占總數8%不到。

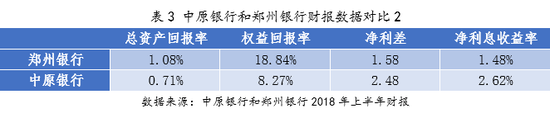

觀察兩家銀行最近5年的財報數據,發現三個明顯的對比:一是中原銀行營收高,利潤卻比鄭州銀行更低;二是中原銀行利息收入占比過高,非息收入低于鄭州銀行;三是中原銀行在平均總資產回報率和平均權益回報率上低于鄭州銀行,凈利差和凈息差上卻高于鄭州銀行。

中原銀行營收高于鄭州銀行,利潤水平卻低于鄭州銀行,明顯業務能力比鄭州銀行更差,并且更加依賴利息收入,中間業務嚴重不足。通過分析得知,中原銀行憑借營業網點數量上的絕對優勢,在總資產、總負債以及營業收入上超過了鄭州銀行,但是因為明顯經營水平更差,導致在凈利潤上一直落后于鄭州銀行。同樣的情況表現在收入情況上,中原銀行利息收入長期保持在95%以上,非利息收入一直處于較低水平,說明中原銀行更加依賴于利息收入,在中間業務開拓上存在明顯不足,這一點鄭州銀行表現更好。

鄭州銀行存款總額落后于中原銀行,在吸儲能力和分支行網點擴張上同樣不如。截至2018年6月末,中原銀行吸收存款總額3388.59億元,較上年末增加321.51億元,增幅10.5%,財報將增長原因歸功于對公存款增多、城鎮客戶存款增加以及產品創新上;鄭州銀行吸收存款總額2457.86億元,較上年末增加77.06億元,增幅3.02%,財報將增長原因歸功于擴寬存款客戶和分支行網店擴張上。

中原銀行盈利能力明顯低于鄭州銀行,凈利差和凈息差更高原因在于吸儲成本的優勢。結合兩家銀行營業網點數量、非息收入、存款總額的數據,中原銀行在平均總資產回報率和平均權益回報率低于鄭州銀行,說明中原銀行盈利能力明顯低于鄭州銀行,而凈利差和凈息差高于鄭州銀行,經過分析更大可能是因為中原銀行營業網點更多、更加下沉,擁有更低的成本獲取存款,這是中原銀行相比鄭州銀行的最大優勢。

兩家銀行貸款情況上擁有兩個共同點:一是在貸款方式上,大部分貸款都是通過營業網點發放;二是在貸款分布行業上,都集中于房地產業和“兩高一剩”行業。具體來看,鄭州銀行截止3月末近85%的貸款通過營業網點發放,且大部分都是鄭州的營業網點,中原銀行相對而言貸款分布區域更加廣泛,與其網點分布更散、更加下沉有關;兩家銀行貸款行業前5名都集中于批發和零售業、制造業、建筑業、房地產業、租賃和商務服務業,其中鄭州銀行占到貸款總額約56%,中原銀行占到總額43.8%。

鄭州銀行貸款過度集中于鄭州市,導致其未來業績更加依賴于鄭州的經濟發展,中原銀行可以更加在河南其它城市發展中獲利;兩家銀行在房地產業和“兩高一剩”行業上投放過多的貸款,或許會成為其未來發展的風險隱患。當前,國家正在對產業進行升級換代、對房地產的政策或生變的大背景下,兩家銀行在貸款行業投放上過度集中于傳統行業,或許會對資產質量、經營業績和財務狀況產生不良影響。中原銀行在去年港股上市聆訊后資料集中談到這些風險,但目前未有多大改善,鄭州銀行在今年A股招股說明書中亦著重談到這點。

中原銀行VS鄭州銀行 資產質量雙雙降低

通過上面的描述得知,鄭州銀行和中原銀行在總資產、總負債、營業收入和凈利潤上均實現了增長,然而看似美好的數據不過是徒有其表,實則兩家銀行在資產質量上雙雙降低。

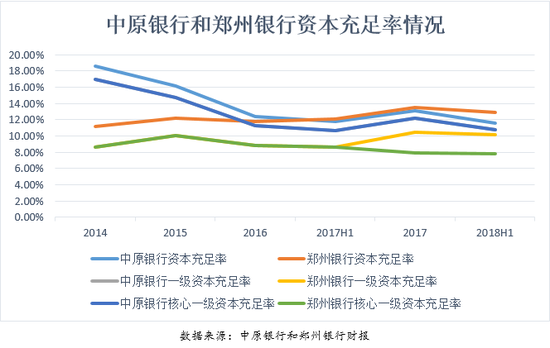

鄭州銀行和中原銀行的資本充足率三項指標全部下降,鄭州銀行核心一級資本充足率逼近監管紅線。梳理近五年的財報數據,鄭州銀行和中原銀行的資產質量實在令人堪憂。在資本金方面,鄭州銀行和中原銀行的資本充足率、一級資本充足率和核心一級資本充足率三項指標上,與2017年年末相比三項均降。尤其是鄭州銀行的核心一級資本充足率在截止3月末的A股招股說明書中顯示為7.60%,距離7.50%的監管要求僅一線之差。

銀行資本困境將至,可能陷入“衰退陷阱”,聯訊證券首席宏觀研究員李奇霖在研報中判斷。隨著金融監管加嚴、去杠桿壓力不斷加大,銀行業已經感覺到隆冬來臨的寒意。與國有大行動輒千億級別的定增計劃相比,中小銀行則只能望洋興嘆。在銀行資本工具上,李奇霖認為主要存在幾大問題:一是品種少,資本補充工具匱乏,尤其是適合中小銀行的一級資本補充工具;二是發行難,尤其是資管新規以后,資本補充工具由于期限長、風險大更難作為普通債券流通,機構投資熱情不高。

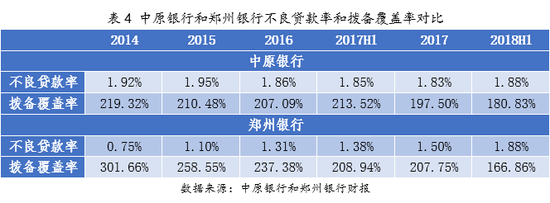

鄭州銀行和中原銀行不良率雙升和撥備覆蓋率雙降。根據上半年財報數據,鄭州銀行不良率為1.88%,較上年末上升0.38個百分比,撥備覆蓋率為166.86%,較上年末下降40.89%;中原銀行不良率同樣為1.88%,較上年末上升0.05個百分點,撥備覆蓋率為180.83%,較上年末下降16.67%。不良率的持續升高表明兩家銀行在風控管理上失責,而撥備覆蓋率的大幅度下降,或與資本金嚴重不足有關。

具體而言,公司短貸和個人經營貸款是中原銀行和鄭州銀行不良率中最高的。截止6月底,中原銀行貸款余額為41.14億元,較上年末36.43億元上升了4.71億元;鄭州銀行貸款余額為26.15億元,較上年末19.26億元上升了6.89億元。不良貸款分類中,中原銀行公司短貸和個人經營貸款不良率分別是3.28%和4.12;鄭州銀行公司短貸和個人經營貸款不良率分別是3.09%和3.21%。

鄭州銀行和中原銀行不良雙升與經濟下行有關,同樣也暴露出非息收入不足對業績的影響。其中,鄭州銀行對不良升高解釋為:一是受經濟增速下行影響;二是按照監管政策要求調整風險分類,分步將逾期90天以上貸款納入不良。中原銀行將不良升高解釋為:一是貸款規模快速擴大,加上貸款客戶小企業占比較高,在當前經濟形勢下,部分企業經濟下滑,風險暴露,使抵押貸款不良貸款增加;二是加大抵押貸款投放力度,較上半年增幅為21.5%。

盈利能力下滑、資本充足率下降以及不良貸款率上升,是中原銀行和鄭州銀行共同的問題。如今,中原銀行遠赴港股上市尋求答案。

今日,在港股盤旋幾年后又將回歸A股的鄭州銀行,真的能交出一份滿意的答卷嗎?

責任編輯:楊群

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)