股市瞬息萬變,投資難以決策?來#A股參謀部#超話聊一聊,[點(diǎn)擊進(jìn)入超話]

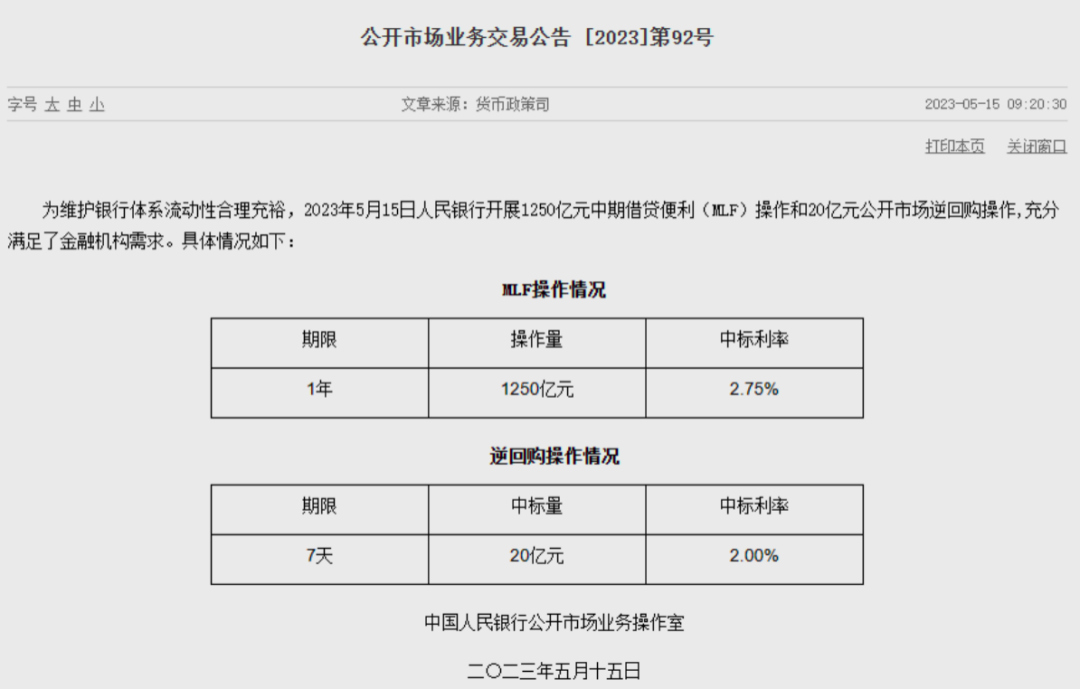

5月15日,人民銀行發(fā)布消息稱,為維護(hù)銀行體系流動性合理充裕,人民銀行開展1250億元中期借貸便利(MLF)操作和20億元公開市場逆回購操作。MLF利率、7天期逆回購利率與上期持平,分別為2.75%、2%。MLF利率已連續(xù)9個月維持不變。

根據(jù)Wind數(shù)據(jù),5月15日將有1000億元MLF到期和40億元逆回購到期,故央行本月實(shí)現(xiàn)MLF凈投放250億元,實(shí)現(xiàn)加量續(xù)作;當(dāng)天央行還在公開市場實(shí)現(xiàn)凈回籠20億元。

受訪專家認(rèn)為,雖然近期物價(jià)走勢偏弱,市場利率下行較快,但政策性降息能否落地仍取決于經(jīng)濟(jì)修復(fù)進(jìn)度,較快下行市場利率也降低了MLF加量續(xù)作的需求。故而本月MLF加量平價(jià)續(xù)作,釋放了政策面延續(xù)穩(wěn)增長取向的信號。今年經(jīng)濟(jì)運(yùn)行仍面臨下行壓力,年內(nèi)仍有降息操作的可能。

降息預(yù)期落空,5月MLF利率保持不變

由于4月價(jià)格數(shù)據(jù)和新增信貸融資數(shù)據(jù)較為低迷,當(dāng)前1年期銀行同業(yè)存單收益率和10年期國債收益率低于MLF利率,以及部分銀行在5月15日下調(diào)通知存款、協(xié)定存款利率,過去一周市場的降息預(yù)期持續(xù)升溫。

對于市場的預(yù)期降息的邏輯,光大證券首席固定收益分析師張旭予以反駁,他告訴記者,MLF利率是央行政策利率,其會對市場利率形成引導(dǎo),而不是市場利率倒逼政策利率下降。而近期推動存款利率市場化的行為是緩解銀行負(fù)債成本壓力,并不是MLF降息的充分條件。

作為逆周期調(diào)節(jié)的重要政策工具,降息往往在應(yīng)對重大沖擊、托底經(jīng)濟(jì)運(yùn)行的時點(diǎn)推出。考慮到當(dāng)前經(jīng)濟(jì)運(yùn)行呈現(xiàn)“弱修復(fù)”態(tài)勢,多數(shù)專家仍保留年內(nèi)央行開展降息操作的預(yù)測。

長城證券首席宏觀分析師蔣飛表示,5月以來地產(chǎn)成交依然相對低迷,遠(yuǎn)不及疫情前水平。地產(chǎn)成交和居民信貸能否持續(xù)回升也有待觀察。今年樓市成交面積和房價(jià)均在調(diào)整階段,存在一定的下行壓力,“因此仍然需要維持一定的降息力度來對沖房價(jià)下行的壓力。”

浙商證券首席經(jīng)濟(jì)學(xué)家李超認(rèn)為,美聯(lián)儲可能在四季度進(jìn)入降息周期,屆時中美兩國基本面差與貨幣政策差收斂,我國將出現(xiàn)國際收支、匯率改善機(jī)會,貨幣政策寬松空間進(jìn)一步打開,形成降息預(yù)期。此外,李超還預(yù)計(jì)下半年可能再次降準(zhǔn),主要在于下半年經(jīng)濟(jì)下行及穩(wěn)就業(yè)壓力可能加大,降準(zhǔn)體現(xiàn)穩(wěn)增長保就業(yè)訴求,8月起MLF到期量較大,可能有降準(zhǔn)時間窗口。

“補(bǔ)水”需求低 央行小幅加量續(xù)作MLF

根據(jù)Wind數(shù)據(jù),5月15日將有1000億元MLF到期和40億元逆回購到期,故央行本月實(shí)現(xiàn)MLF凈投放250億元,實(shí)現(xiàn)小幅加量續(xù)作;當(dāng)天央行還在公開市場實(shí)現(xiàn)凈回籠20億元。

當(dāng)前市場流動性處于相對充裕,主要市場利率持續(xù)走低,也降低了MLF“補(bǔ)水”的必要性。數(shù)據(jù)顯示,5月12日銀行間7天債券質(zhì)押回購加權(quán)平均利率(DR007)和1年期商業(yè)銀行(AAA級)同業(yè)存單收盤到期收益率(下稱“1年期同業(yè)存單到期收益率”)分別為1.81%和2.43%,已經(jīng)處在7天期逆回購利率和MLF下方。

張旭指出,如果銀行體系(中期)流動性已較為寬裕,且央行無意大幅放松銀行發(fā)放信貸過程中的流動性約束,央行在供給MLF資金時會較為克制。當(dāng)前,央行無需大量供給MLF資金引導(dǎo)同業(yè)存單利率明顯下行。

仲量聯(lián)行大中華區(qū)首席經(jīng)濟(jì)學(xué)家兼研究部總監(jiān)龐溟對記者表示,考慮到5月份財(cái)政收支季節(jié)性因素的“小月”效果、地方債發(fā)行節(jié)奏和信貸投放節(jié)奏較為平穩(wěn),月末資金面受到擾動、流動性出現(xiàn)較大波動的概率不高。

5月LPR報(bào)價(jià)料將不變

由于LPR是在MLF操作基礎(chǔ)上形成,5月MLF利率不變,當(dāng)月新一輪貸款市場報(bào)價(jià)利率(LPR)報(bào)價(jià)料將維持不變。專家認(rèn)為,但當(dāng)前銀行整體較低的凈息差仍會掣肘LPR報(bào)價(jià)下行。

截至2022年末,商業(yè)銀行凈息差已跌至1.91%,創(chuàng)自2010年以來新低,進(jìn)入2023年,多家上市銀行的凈息差已跌破1.8%。東方金誠首席宏觀分析師王青指出,盡管近期部分銀行存款利率下調(diào),市場利率走低,銀行各類負(fù)債成本有所下降,但5月報(bào)價(jià)行主動壓縮LPR報(bào)價(jià)加點(diǎn)的動力仍然不足。

此外,本月MLF利率不變,也降低了短期內(nèi)銀行全面下調(diào)存款利率的可能性。由于近期銀行圍繞存款利率的動作頻頻,一些觀點(diǎn)認(rèn)為短期銀行或有全面下調(diào)存款利率的可能。

自2022年4月人民銀行指導(dǎo)利率自律機(jī)制建立了存款利率市場化調(diào)整機(jī)制后,自律機(jī)制成員銀行參考以10年期國債收益率為代表的債券市場利率和以1年期LPR為代表的貸款市場利率,合理調(diào)整存款利率水平。

申萬宏源證券高級宏觀分析師屠強(qiáng)認(rèn)為,目前十年期國債收益率高于上一輪下調(diào)時低點(diǎn),與1年期LPR基本持平,因而目前尚不具備全面下調(diào)存款利率的充分條件。

在張旭看來,從中長期來看,降低存款利率是大勢所趨,未來還會有不同銀行、在不同時點(diǎn)、以多種形式、市場化常態(tài)化地調(diào)整存款利率,無需過度關(guān)注和解讀。

責(zé)任編輯:王涵

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報(bào)最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)