消費之前需要注意哪些“陷阱”?誘導消費者的話術和騙局都有哪些?黑貓投訴平臺幫您避開這些消費障礙,保障您合理的投訴需求。【點擊投訴】

原標題:5萬億股份行被銀保監會點名!個貸捆綁搭售保險,違規代客操作…涉6類違規!回應來了

隨著消費者權益保護不斷落在實處,銀保監會對侵害消費者合法權益行為的打擊力度也在不斷加大。

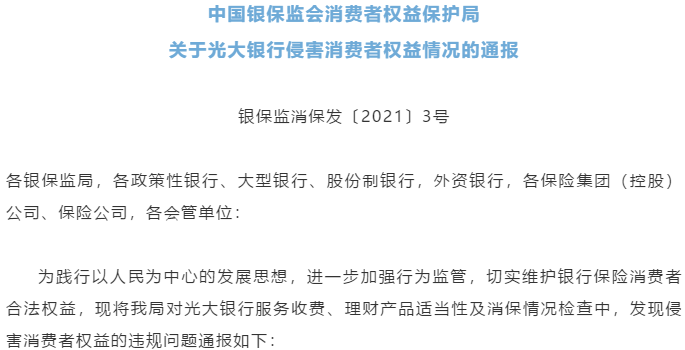

2月3日,銀保監會消費者權益保護局通報,光大銀行存在短信營銷宣傳混淆自營和代銷產品、適當性管理落實不到位、個貸業務與保險產品強制捆綁等6類違規問題,侵害了消費者知情權、自主選擇權、公平交易權、財產安全權等基本權利,監管已要求該行進行整改。

對此,光大銀行方面回應券商中國記者稱,該通報是銀保監會2019年對該行開展服務收費、理財產品適當性及消保情況檢查中發現的問題。對于通報指出的問題,該行高度重視,自覺正視、誠懇接受監管部門意見和批評,已按照監管要求,逐條制定整改措施,并完成整改。

光大銀行1月21日公布業績快報,未經審計的數據顯示,該行2020年實現營業收入1425.35億元,同比增長7.32%,實現歸屬于該行股東凈利潤378.24億元,同比增長1.26%。截至去年末,資產總額達53682.43億元,同比增長13.41%。

理財產品銷售涉違規

光大銀行存在的前三項問題:違規代客操作、短信營銷宣傳混淆自營與代銷產品、適當性管理落實不到位,均與理財產品銷售業務有關。

具體來看,監管調查發現,消費者通過光大銀行自助設備購買理財產品時,存在銀行員工違規代客操作的問題,涉及哈爾濱、太原、上海等地4家分支機構。

比如,2019年6月11日,哈爾濱東大直支行有14筆理財產品銷售,除輸入密碼外,其余流程均由銀行員工違規代客操作,上述行為違反了《銀行業金融機構銷售專區錄音錄像管理暫行規定》(銀監辦發〔2017〕110號)等規定。

記者從一位銀行理財經理處了解到,在銷售理財產品時,正常流程是由客戶進行自主購買操作,并且一般都需要對購買過程進行錄音、錄像的“雙錄”操作。“如果遇到有中老年客戶主動要求銀行工作人員代為操作等情況,‘雙錄’也是對銷售人員的雙向保護。”該人士指出。

短信營銷宣傳混淆自營與代銷產品是指光大銀行成都、濟南、青島等地7家分支機構在短信營銷中存在片面夸大產品收益、混淆自營理財和代銷產品等問題。

比如,2019年3月27日,成都冠城支行向消費者發送營銷短信,宣稱“光大銀行冠城支行3月27日-3月31日發行‘光大陽光北斗星’(代碼865034)”,但該產品實際由光大證券發行、光大銀行代銷,非光大銀行自營產品。上述行為違反了《商業銀行理財業務監督管理辦法》(銀保監會令2018年第6號)、《中國銀監會關于規范商業銀行代理銷售業務的通知》(銀監發〔2016〕24號)等規定。

適當性管理落實不到位是指光大銀行對客戶風險承受能力評估管控不力,導致大量高齡客戶風險承受能力評估結果高于實際等級,適當性管理落實不到位。

通報指出,2018年1月至2019年6月,光大銀行客戶年齡超過70周歲的風險承受能力評估問卷中年齡選項失真,涉及554家分支機構,北京、河北、吉林、福建、大連等地分支機構問題較為突出。

比如,2018年5月31日,一名72歲消費者在北京惠新西街支行風險承受能力評估問卷中勾選年齡“D.61-65”,使風險評估結果由實際的進取型改為激進型,并認購了高于其實際風險承受能力的“陽光紅精英薈1期”產品100萬元。上述行為違反了《商業銀行理財產品銷售管理辦法》(銀監會令2011年第5號)、《商業銀行理財業務監督管理辦法》(銀保監會令2018年第6號)等規定。

亦有資管人士向記者表示,銀行理財客戶群體整體風險偏好較為保守,在銷售理財產品時,部分銀行銷售人員為吸引客戶購買,存在強調保本、弱化風險的違規行為。“這不僅顯示出銀行需要加強管理,另一方面也說明投資者教育工作還任重道遠。”該人士表示。

貸款附加不合理條件

通報的后三項問題:個貸業務與保險產品強制捆綁、存貸掛鉤、違反質價相符原則收取財務顧問費均與光大銀行在開展貸款業務時,附加不合理條件有關。其中,尤其是借貸搭售保險這一違規行為,一直是銀行業屢罰屢犯的“頑疾”之一。

此次光大銀行存在的個貸業務與保險產品強制捆綁問題,具體為該行與某財險公司合作開展的“聯合I貸”和小額無抵押貸款業務未區分消費者信貸風險水平和授信狀況,限定承保機構、強制捆綁搭售保險,嚴重侵害消費者自主選擇權和公平交易權。

比如,2019年4月,光大銀行總行零售業務部開辦了小額無抵押貸款業務,主要面向穩定受薪人士和小微企業客戶,該類客群多數有房產/車輛或有社保/壽險保單記錄。除借款保證保險外,該類客群應有權利選擇其他增信方式,但該業務借款人的授信準入條件僅為“已向相關保險公司投保個人貸款保證保險”,未區分借款人信貸風險水平和授信狀況,強制捆綁借款人購買指定財險公司的保證保險。

根據通報,該業務涉及北京、上海等8家分行。截至2019年6月末,該業務累計貸款金額59.56億元。上述行為違反了《中國銀監會關于整治銀行業金融機構不規范經營的通知》(銀監發〔2012〕3號)、《國務院辦公廳關于加強金融消費者權益保護工作的指導意見》(國辦發〔2015〕81號)等規定。

存貸掛鉤這一違規問題涉及光大銀行石家莊、沈陽、南昌、鄭州、廣州、南寧、重慶、成都、深圳、鞍山等10家分行,包括要求借款人以辦理本行結構性存款、單位定期存單、預存“還款保證金”等作為貸款審批發放條件。

比如,2019年1月25日,廣州分行給予某借款企業授信額度3400萬元,要求該筆授信中2000萬元流動資金貸款額度須辦理該行結構性存款。2019年2月13日,該借款企業在光大銀行辦理結構性存款2100萬元,2019年2月15日,光大銀行向借款企業發放流動資金貸款2000萬元。上述行為違反了《中國銀監會關于整治銀行業金融機構不規范經營的通知》(銀監發〔2012〕3號)等規定。

違反質價相符原則收取財務顧問費則出現在光大銀行總行、武漢分行和蘇州常熟支行,涉及金額為6269.5萬元。

比如,2019年6月,武漢分行與某借款企業簽訂《財務顧問協議》,約定財務顧問服務期限為2019年6月至2020年3月,并收取697.5萬元財務顧問費。該行提供的服務成果《并購融資建議書》于2019年1月出具,早于《財務顧問協議》簽訂時間,也早于合同約定的服務期限,且部分內容從貸前調查報告中摘抄,設計的并購融資方案與借款人貸款申請方案基本雷同。上述行為違反了《中國銀監會關于整治銀行業金融機構不規范經營的通知》(銀監發〔2012〕3號)等規定。

通報指出,上述問題各銀行保險機構要引以為戒,舉一反三,排查整改,根據《中國銀保監會關于銀行保險機構加強消費者權益保護工作體制機制建設的指導意見》(銀保監發〔2019〕38號),建立健全消費者權益保護體制機制,自上而下切實承擔起主體責任,有效保護消費者合法權益。

銀保監會同時表示,高度重視消費者權益保護和行為監管,不斷加大行為檢查力度,聚焦銀行保險消費者知情權、自主選擇權、公平交易權、財產安全權等基本權利,嚴厲打擊侵害消費者合法權益的違規行為。

責任編輯:潘翹楚

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)