2019“銀華基金杯”新浪銀行理財師大賽重磅來襲,報名即可領(lǐng)取666元超值好禮,還有機會獲得經(jīng)濟學(xué)家、高校教授等明星評委專業(yè)指導(dǎo),拿萬元獎金,上新浪頭條。【點擊看詳情】

利率并軌邁出關(guān)鍵一步。

國常會剛剛發(fā)聲,要改革完善貸款市場報價利率形成機制。央行今日上午即公告稱,8月20日將首次發(fā)布新的LPR(貸款市場報價利率),為降低實際利率發(fā)大招。

與原有的LPR形成機制相比,新LPR有四點變化:

一是報價方式改為按照公開市場操作利率加點形成。改革后各報價行在公開市場操作利率的基礎(chǔ)上加點報價,市場化、靈活性特征將更加明顯;

二是在原有的1年期一個期限品種基礎(chǔ)上,增加5年期以上的期限品種,為銀行發(fā)放住房抵押貸款等長期貸款的利率定價提供參考,也便于未來存量長期浮動利率貸款合同定價基準(zhǔn)向LPR轉(zhuǎn)換的平穩(wěn)過渡;

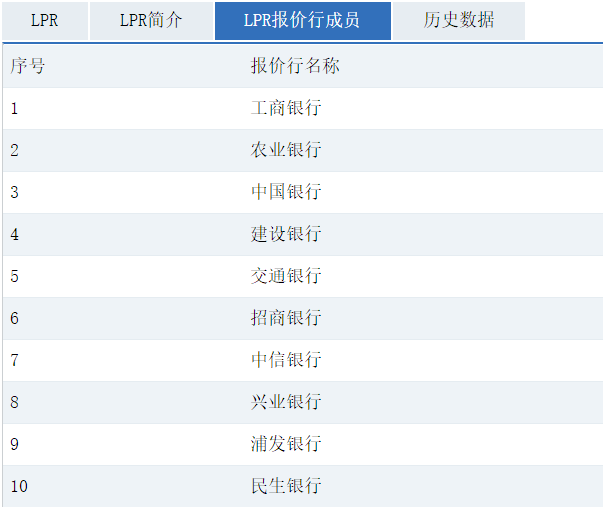

三是報價行范圍代表性增強,在原有的10家全國性銀行基礎(chǔ)上增加城市商業(yè)銀行、農(nóng)村商業(yè)銀行、外資銀行和民營銀行各2家,擴大到18家。民營銀行包括微眾銀行和網(wǎng)商銀行;

四是報價頻率由原來的每日報價改為每月報價一次。這樣可以提高報價行的重視程度,有利于提升LPR的報價質(zhì)量。2019年8月19日原機制下的LPR停報一天,8月20日將首次發(fā)布新的LPR。

我國原有的LPR集中報價和發(fā)布機制于2013年10月正式運行。

根據(jù)中國外匯交易中心官網(wǎng)介紹,貸款基礎(chǔ)利率(Loan Prime Rate,簡稱LPR)是商業(yè)銀行對其最優(yōu)質(zhì)客戶執(zhí)行的貸款利率,其他貸款利率可在此基礎(chǔ)上加減點生成。貸款基礎(chǔ)利率的集中報價和發(fā)布機制是在報價行自主報出本行貸款基礎(chǔ)利率的基礎(chǔ)上,指定發(fā)布人對報價進(jìn)行加權(quán)平均計算,形成報價行的貸款基礎(chǔ)利率報價平均利率并對外予以公布。運行初期向社會公布1年期貸款基礎(chǔ)利率。

全國銀行間同業(yè)拆借中心為貸款基礎(chǔ)利率的指定發(fā)布人。每個交易日根據(jù)各報價行的報價,剔除最高、最低各1家報價,對其余報價進(jìn)行加權(quán)平均計算后,得出貸款基礎(chǔ)利率報價平均利率,并于11:30對外發(fā)布。

截至2019年8月16日,1年期LPR已穩(wěn)定在4.31%的位置上長達(dá)16個月之久。

值得注意的是,按照央行最新口徑,LPR已經(jīng)悄然更名。

目前LPR的官方中文名是“貸款市場報價利率”。

完善LPR形成機制的意義?

經(jīng)過多年來利率市場化改革持續(xù)推進(jìn),目前我國的貸款利率上、下限已經(jīng)放開,但仍保留存貸款基準(zhǔn)利率,存在貸款基準(zhǔn)利率和市場利率并存的“利率雙軌”問題。

銀行發(fā)放貸款時大多仍參照貸款基準(zhǔn)利率定價,特別是個別銀行通過協(xié)同行為以貸款基準(zhǔn)利率的一定倍數(shù)(如0.9倍)設(shè)定隱性下限,對市場利率向?qū)嶓w經(jīng)濟傳導(dǎo)形成了阻礙,是市場利率下行明顯但實體經(jīng)濟感受不足的一個重要原因,這是當(dāng)前利率市場化改革需要迫切解決的核心問題。

央行負(fù)責(zé)人表示,這次改革的主要措施是完善貸款市場報價利率(LPR)形成機制,提高LPR的市場化程度,發(fā)揮好LPR對貸款利率的引導(dǎo)作用,促進(jìn)貸款利率“兩軌合一軌”,提高利率傳導(dǎo)效率,推動降低實體經(jīng)濟融資成本。

廣發(fā)證券資深宏觀分析師周君芝表示,進(jìn)入實質(zhì)利率市場化階段,LPR可起到兩重作用。一是長期發(fā)展視角,LPR可以是利率市場化完成后小額信貸定價錨;二是短期政策對沖視角,LPR可以打破二元定價僵局,有助于降低實體融資成本。

在周君芝看來,LPR本質(zhì)上是中性的調(diào)控渠道,邏輯上不必然對應(yīng)“降息”或者“加息”。然而廢棄過去幾乎不動的貸款基準(zhǔn)利率,錨定貨幣市場利率或者政策利率,LPR定價機制改革有助于降低優(yōu)質(zhì)企業(yè)信貸利率。中小企業(yè)融資成本之所以高,不在于基準(zhǔn)利率過高而在于信用利差較大。以LPR為新的利率工具,并以此為基礎(chǔ)創(chuàng)新調(diào)控手段,豐富貨幣政策工具箱并壓縮信用利差,這才是有效引降中小企業(yè)融資利率的調(diào)控手段。

能否降低實際利率?

央行有關(guān)負(fù)責(zé)人表示,通過改革完善LPR形成機制,可以起到運用市場化改革辦法推動降低貸款實際利率的效果。

一是前期市場利率整體下行幅度較大,LPR形成機制完善后,將對市場利率的下降予以更多反映。

二是新的LPR市場化程度更高,銀行難以再協(xié)同設(shè)定貸款利率的隱性下限,打破隱性下限可促使貸款利率下行。監(jiān)管部門和市場利率定價自律機制將對銀行進(jìn)行監(jiān)督,企業(yè)可以舉報銀行協(xié)同設(shè)定貸款利率隱性下限的行為。

三是明確要求各銀行在新發(fā)放的貸款中主要參考LPR定價,并在浮動利率貸款合同中采用LPR作為定價基準(zhǔn)。為確保平穩(wěn)過渡,存量貸款仍按原合同約定執(zhí)行。

四是中國人民銀行將把銀行的LPR應(yīng)用情況及貸款利率競爭行為納入宏觀審慎評估(MPA),督促各銀行運用LPR定價。

中國人民銀行還將會同有關(guān)部門,綜合采取多種措施,切實降低企業(yè)綜合融資成本。一是促進(jìn)信貸利率和費用公開透明。嚴(yán)格規(guī)范金融機構(gòu)收費,督促中介機構(gòu)減費讓利。二是強化正向激勵和考核,加強對有訂單、有信用企業(yè)的信貸支持,更好服務(wù)實體經(jīng)濟。三是加強多部門溝通協(xié)調(diào),形成政策合力,多措并舉推動降低企業(yè)融資相關(guān)環(huán)節(jié)和其他渠道成本。

LPR往下浮動

是否可以理解為降息?

分析人士認(rèn)為,此次LPR改革并非下調(diào)基準(zhǔn)利率,而是疏通市場利率向貸款利率的傳導(dǎo),全面降息可能性不大,實際利率下降幅度可能也小于一次傳統(tǒng)降息的效果。

東吳證券固定收益首席分析師李勇認(rèn)為,結(jié)構(gòu)性降息可能仍是調(diào)控主基調(diào),“大水漫灌”式全面降息概率不大。會議表示要多種貨幣信貸政策工具聯(lián)動配合,確保實現(xiàn)年內(nèi)降低小微企業(yè)貸款綜合融資成本1個百分點。我們判斷后期可能采取結(jié)構(gòu)性降息的方式,并不傾向于直接降息,比如降低LPR利率以及操作TMLF。同時考慮《2019年第二季度中國貨幣政策執(zhí)行報告》,央行在報告中仍強調(diào)要“把好貨幣供給總閘門”,不搞大水漫灌,意味著短期內(nèi)央行還不會有很強烈的放松動作,全面降息的可能性不大,但不排除這種可能性。

民生證券首席宏觀分析師解運亮認(rèn)為,考慮到貸款利率和存款利率改革不同步,也就是說,LPR改革后相當(dāng)于一次不對稱降息,實際利率下降幅度可能小于一次正常降息的效果。

擴大報價行范圍

民營銀行首次入圍

值得注意的是,貸款市場報價利率(LPR)報價行類型在原有的全國性銀行基礎(chǔ)上增加城市商業(yè)銀行、農(nóng)村商業(yè)銀行、外資銀行和民營銀行,此次由10家擴大至18家。

新增8家為:西安銀行、臺州銀行、上海農(nóng)村商業(yè)銀行、廣東順德農(nóng)村商業(yè)銀行、渣打銀行(中國)、花旗銀行(中國)、微眾銀行、網(wǎng)商銀行。

城市商業(yè)銀行、農(nóng)村商業(yè)銀行、外資銀行和民營銀行各入圍2家。

其中,城商行:西安銀行、臺州銀行;

農(nóng)商行:上海農(nóng)村商業(yè)銀行、廣東順德農(nóng)村商業(yè)銀行;

外資銀行:渣打銀行(中國)、花旗銀行(中國);

民營銀行:微眾銀行、網(wǎng)商銀行。

原10家報價行

最新18家報價行

國信證券經(jīng)濟研究所金融業(yè)首席分析師王劍表示,18家銀行要先報出科學(xué)、合理、市場化的貸款利率。那么,自然這些銀行是得具備貸款定價能力的。

這18家銀行又是如何才能保證合理的報價呢?這就涉及了銀行內(nèi)部的貸款定價機制,其中最核心的工具是FTP(內(nèi)部資金轉(zhuǎn)移定價)。

因此,想打通傳導(dǎo),讓整個市場順暢定價,最為核心的是完善銀行們的FTP。

關(guān)注中國證券報

中證君早有預(yù)測

這次推進(jìn)貸款利率并軌,中證君早有預(yù)測!12日(周一),中證報頭版見報評論《推進(jìn)貸款利率并軌 打破隱性下限》。

圖片來源:中國證券報 時間:8月12日

評論中稱,推進(jìn)利率并軌有助于疏通貨幣政策傳導(dǎo),打破貸款利率隱性下限,降低貸款實際利率,未來有望逐步以LPR替代貸款基準(zhǔn)利率,這又必然要求LPR機制進(jìn)一步完善、市場化程度進(jìn)一步提高。

評論指出,如何更好發(fā)揮LPR作用?大致可歸結(jié)為兩個方面,一是鼓勵和引導(dǎo)銀行更多運用LPR作為貸款定價參考;二是繼續(xù)完善LPR機制,提高LPR市場化程度。自正式運行以來,LPR的市場認(rèn)可度和公信力逐步增強,已成為金融機構(gòu)貸款利率定價的重要參考。不過,目前LPR仍存在兩個比較突出的問題,一是期限單一,只有1年一個期限,不能更好滿足金融機構(gòu)對不同期限的貸款進(jìn)行定價的需求;二是利率彈性不足,1年期LPR已穩(wěn)定在4.31%的水平上達(dá)16個月之久。

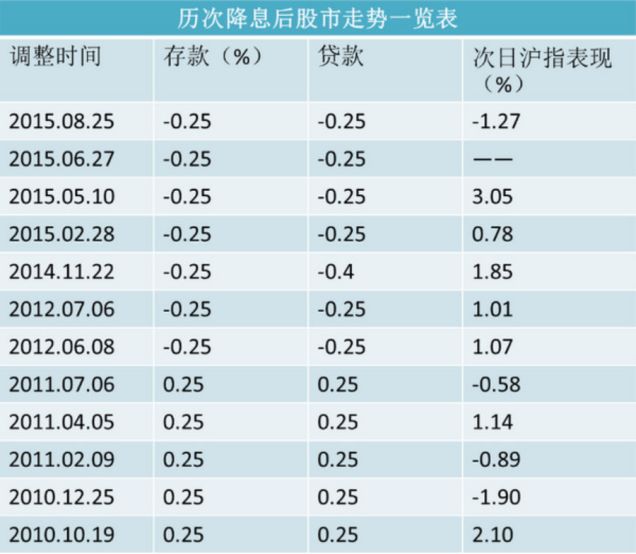

歷次降息后股市的表現(xiàn)?

如前所述,雖然此次LPR改革并非直接降息,但央行表態(tài)稱可以起到推動降低貸款實際利率的效果,機構(gòu)也有這樣的預(yù)期。

以下是2010年以來歷次降息后股市的表現(xiàn):

編輯:李若愚 曹帥

責(zé)任編輯:陳悠然 SF104

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)