安裝新浪財經客戶端第一時間接收最全面的市場資訊→【下載地址】

美國房地產貸款“歷史性暴跌”,跌幅創07年次貸危機以來最大

來源:華爾街見聞 卜淑情

“大甩賣開始!”

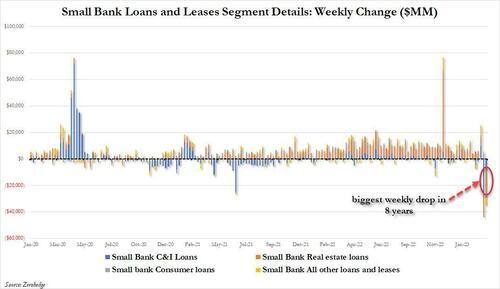

據華爾街見聞此前文章,美聯儲周度披露的商業銀行資產負債表格H.8顯示,在硅谷銀行倒閉后的兩周(截至3月22日和3月29日),美國商業銀行貸款和租賃貸款出現了有記錄以來的最大兩周跌幅。

分析發現,在銀行危機后的第一周 ,貸款崩潰大部分發生在素來不穩定的信貸與保險領域,而最近一周則發生了觸目驚心的變化:

信貸與保險貸款從上周的250億美元驟降至僅69億美元,但相比之下,最嚴重的下跌發生在小銀行貸款的支柱部門之一: 房地產貸款。

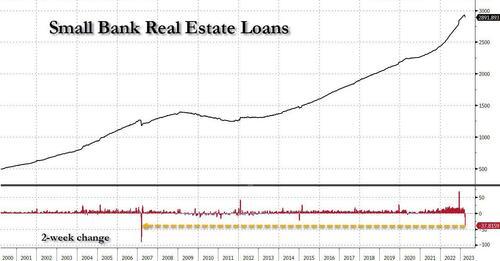

數據顯示,最近一周小銀行貸款中跌幅最大的是房地產貸款,高達187億美元,而前一周已經跌了192億美元。

從3月下半月來看,房地產貸款總計暴跌378億美元,太嚇人了!

這一數字之所以嚇人,是因為它是自2007年3月新世紀金融(New Century Financial)倒閉以來的最大兩周下跌規模。

熟悉08年全球金融危機的人應該不會忘記,新世紀金融是當時美國的第二大次貸銀行。

新世紀金融的倒閉不僅是美國次貸危機的導火索,也揭開了美國金融危機乃至全球金融危機的序幕:一年內華爾街大行貝爾斯登陷入危機,雷曼兄弟破產。

“大甩賣開始”

華爾街見聞此前多篇文章提及,房地產,尤其是商業地產很可能是繼銀行業的又一顆定時炸彈。

越來越多的人似乎也開始注意到這一點。

更不祥的是,他們正在悄悄賣掉他們的房地產貸款敞口,用知名電影Margin call(《商海通牒》)中股票經紀人山姆·羅吉斯的話來說,“大甩賣開始!”

再融資風險愈加緊迫

面對未來五年內到期的2.5萬億美元債務,商業地產借款人要解決得不僅僅是還款問題,還有一個更嚴重的問題:即最大債主小銀行自身難保,債務到期后還有誰愿意繼續把錢借給他們?

摩根士丹利策略師James Egan在近期的一份報告中寫道,從辦公樓到商店和倉庫,商業地產業主的“再融資風險是首要和中心”問題,并補充說,“到期的債務就擺在面前,相關風險也是如此。”

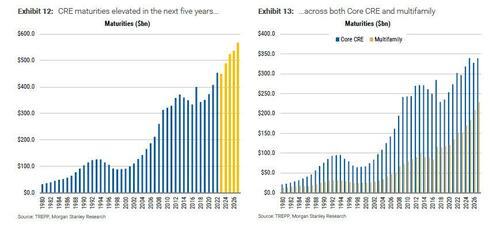

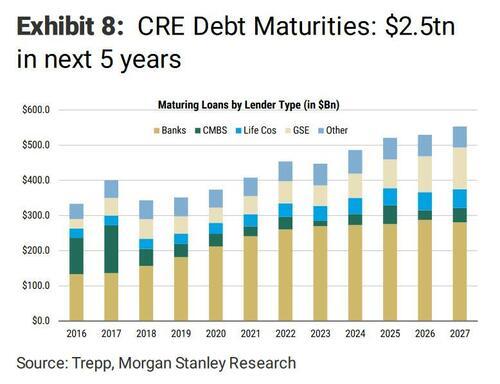

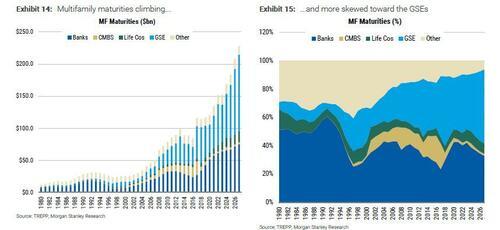

大約4000億至4500億美元的商業地產貸款計劃于2023年到期,與2022年持平,而且這兩年都是有記錄以來最大的一年。到2027年,到期貸款將逐年攀升,達到逾5500億美元。

雖然其它即將到期的資產可能不是非常緊迫,但商業地產領域的問題正在發生。

隨著到期日逼近,Egan警告說,留給他的問題比答案要多得多,“其中最主要的問題是,當這些貸款到期時,誰將負責對它們進行再融資?”

兩房機構?

這些年來,房地產債已經十分依賴政府資助機構(government-sponsored enterprises,GSE),比如房利美和房地美。如果借款人還不上錢,銀行將會要求GSE還錢。

數據顯示,2023年-2027年到期的貸款中,目前有46%由GSE擔保。

小銀行生死時刻,CMBS銷售額腳踝斬

值得一提的是,在到期貸款增加之際,商業地產最大債主——小銀行正受到有史以來最嚴格的審查。

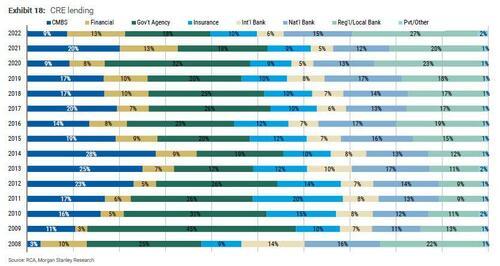

摩根士丹利指出,在全球金融危機之后的幾年里,但自2014年以來,CMBS(商業房地產抵押貸款支持證券)發行逐漸轉向小銀行。

截至2023年2月,小銀行在不包括多戶住宅、農田和建筑貸款在內的商業地產貸款余額中占了驚人的70%份額。

與此同時,利率上升和對違約的擔憂已經對CMBS交易形成沖擊。根據媒體計算,今年第一季度,在沒有政府支持的情況下,這些證券的銷售額同比下降了約80%。

分析師還寫道:“銀行在這個生態系統中所扮演的角色,不僅是貸款人,還是買家,”這將加劇到期貸款再融資的風暴。

不幸的是,如果剔除公寓樓,銀行面臨的問題就更加嚴重了。根據摩根士丹利的報告,在未來五年到期的其他商業房地產貸款中,高達70%由銀行持有。

分析認為,小銀行正在經歷生死時刻,只要存款繼續外逃,它們就不太可能重新啟動放貸活動,再加上美聯儲可能還會繼續加息,儲戶無法優先將資金從銀行轉移到更安全、收益率更高的貨幣市場,這個問題越來越棘手。

風險提示及免責條款

市場有風險,投資需謹慎。本文不構成個人投資建議,也未考慮到個別用戶特殊的投資目標、財務狀況或需要。用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。

責任編輯:郭明煜

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)