意見領袖丨戴志鋒團隊

核心觀點

展望下階段:1、政策層面存款約束機制將繼續(xù)加強,同時市場傳導機制有待優(yōu)化;2、預計對存款的基準利率短期調整會比較謹慎,有制約因素;但針對目前銀行負債端剛性問題,浮動利率上限有進一步下調的可能;3、銀行存款利率預計會緩慢下行。

報告摘要

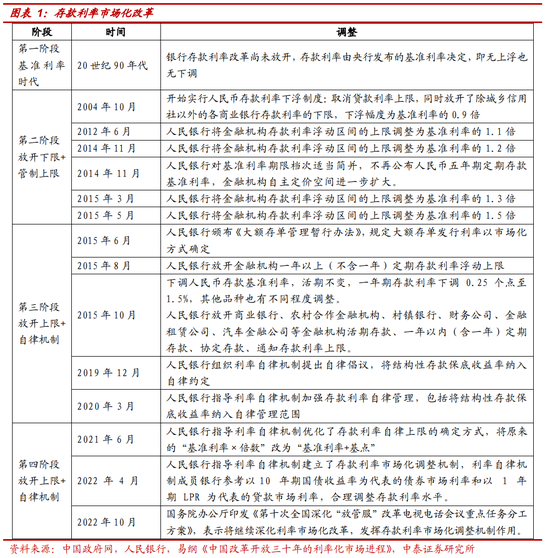

存款利率市場化改革至今,歷經從“基準利率—放開上限—放開下限—自律機制市場化”四個主要階段。一是基準利率時代,二是放開下限+管制上限,三是放開上限+自律機制,四是自律機制優(yōu)化+市場化推進。2021年以來存款利率改革及影響:一是2021年6月,“基準利率×倍數”改為“基準利率+基點”,貸款利率是在2019年時改成LPR加減模式,存款定價對應也做改變,消除了存款利率上限的杠桿效應。二是2022年4月,利率自律機制成員銀行可參考以10年期國債收益率和以1年期 LPR來調整存款利率,初步形成了“政策利率—LPR—存貸款利率”的傳導機制。

銀行行為:大行帶動兩次利率調整,中小行調整動力不足。4月和9月兩次調低存款利率,對應1月和8月LPR調降,4月是自律機制鼓勵調整浮動上限,而9月是大行發(fā)起調低掛牌利率。兩次調整中,共性是:中小行調整動力不足,最終都是大行率先發(fā)起,并非所有中小行都有所跟進。因此近期市場上存款利率的下調預計是中小行針對9月的補降。

下階段存款政策及利率展望。政策層面:一是存款約束機制將繼續(xù)加強;二是市場傳導機制有待優(yōu)化。利率層面,一是基準利率作為壓艙石,在當前環(huán)境下調整愈發(fā)謹慎,在2015年之后,一年期存款基準利率保持1.5%至今,并未隨CPI變動。二是浮動利率上限有進一步下調的可能,核心是銀行息差壓力大。截至2022年末,整體商業(yè)銀行凈息差1.91%,較21Q3下行3bp,較2021年末下行17bp;從已披露年報的24家上市銀行來看,年化累積凈息差2.08%,較1H22下降3bp,存款付息率較1H22上升4bp。負債端剛性影響銀行降低信貸成本的積極性,監(jiān)管仍有動力進一步壓降銀行負債成本。

投資建議:銀行股核心邏輯是宏觀經濟,堅持修復邏輯和確定性增長邏輯兩條主線。銀行股的核心邏輯是宏觀經濟,之前要看政策預期,如今政策預期落地后,下階段就要看經濟的持續(xù)性,因此我們仍然堅持兩條主線,修復邏輯和確定性增長邏輯。第一條選股主線是修復邏輯:地產回暖+消費復蘇,看好招行、寧波、平安、郵儲。第二條選股主線是確定性增長邏輯:收入端增長確定性最強的仍是優(yōu)質區(qū)域城商行板塊,看好寧波、蘇州、江蘇、南京、成都。

風險提示:經濟下滑超預期、國內外疫情反復超預期、金融監(jiān)管超預期。

Part 1 存款利率市場化改革進程

1.1 存款利率市場化改革歷經四個主要階段

存款利率市場化改革至今,歷經從“基準利率—放開上限—放開下限—自律機制市場化”四個主要階段。一是基準利率時代:存款利率由央行發(fā)布的基準利率決定。二是放開下限+管制上限:放開下限,開始實行人民幣存款利率下浮制度,下浮幅度自2004年基準利率的0.9倍,歷經多次調整,調整至2015年的1.5倍。三是放開上限+自律機制:2015年8月放開一年以上定存浮動上限,10月下調基準利率,0.25個點至1.5%,除活期外其他存款也均有不同程度下調;2019年12月人民銀行組織利率自律機制提出自律倡議,將結構性存款保底收益率納入自律約定,利率自律機制開始在存款利率定價自律管理方面發(fā)揮重要作用。四是自律機制優(yōu)化+市場化推進:2021年6月,人民銀行指導利率自律機制優(yōu)化了存款利率自律上限的確定方式,將原來的“基準利率×倍數”改為“基準利率+基點”;2022 年 4 月人民銀行指導利率自律機制建立了存款利率市場化調整機制,利率自律機制成員銀行參考以10 年期國債收益率為代表的債券市場利率和以 1 年期 LPR 為代表的貸款市場利率,合理調整存款利率水平

1.2 2021年以來存款利率改革及影響

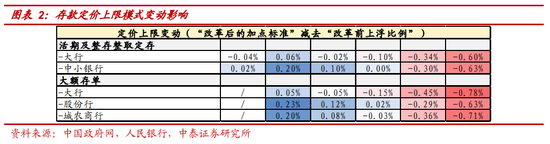

基準利率×倍數”改為“基準利率+基點”,與貸款LPR定價模式趨同。事件:2021年6月,人民銀行指導利率自律機制優(yōu)化了存款利率自律上限的確定方式,將原來的“基準利率×倍數”改為“基準利率+基點”。結果:存款利率自律上限“有升有降”,半年及以內的短端定期存款和大額存單利率的自律上限有所上升,一年以上的長端利率自律上限有所下降。針對活期存款,四大行的利率不高于基準利率加10BP,其他機構不高于基準利率加20BP。對于整存整取存款,大行調整后的利率不高于基準利率加50BP,其他機構不高于基準利率加75BP。對于大額存單,要求大行調整后的利率不高于基準利率加60BP、其他機構不高于基準利率加80BP。其中對股份行和城農商行的大額存單定價上限做了統(tǒng)一的合并。意義:此次改革是為了跟貸款端定價模式趨同,貸款利率是在2019年時改成LPR加減模式,存款定價對應也做改變。這既維護了銀行存款利率的自主定價權,也有利于引導降低中長期定期存款利率,消除了存款利率上限的杠桿效應,助于優(yōu)化定期存款期限結構,促進市場有序競爭,提高金融支持實體經濟的可持續(xù)性

掛鉤10年國債和1年LPR ,初步形成了“政策利率——LPR——存貸款利率”的傳導機制。事件:在調整為基點模式以后,由于存款市場競爭激烈,特別是中小行在攬儲方面壓力較大,因此在實際執(zhí)行利率方面,很多銀行的定期存款和大額存單利率接近自律上限,一定程度上阻礙了存款利率市場化進程。因此,2022年4月,人民銀行指導利率自律機制建立了存款利率市場化調整機制,利率自律機制成員銀行參考以 10 年期國債收益率為代表的債券市場利率和以 1 年期 LPR 為代表的貸款市場利率,合理調整存款利率水平。為什么選擇10年期國債收益率和1年期LPR利率:一是10年期國債收益率是目前衡量債券市場利率變動的最重要的指標之一,也是各項金融資產定價的重要參考指標。二是在長端利率錨定的基礎上,再選擇1年期LPR作為短端利率錨定,進一步釋放LPR改革效能,LPR一端受政策利率(MLF等)變動牽引,一端影響貸款利率,在此基礎上又鏈接存款利率。意義:初步形成了“政策利率——LPR——存貸款利率”的傳導機制,推進存款利率進一步市場化,對銀行的指導是柔性的,銀行可根據自身情況,參考市場利率變化,自主確定其存款利率的實際調整幅度,對于存款利率市場化調整及時高效的金融機構,人民銀行給予適當激勵。

Part 2 銀行行為:

大行帶動兩次利率調整,

中小行調整動力不足

4月和9月兩次調低存款利率,對應1月和8月LPR調降,4月是自律機制鼓勵調整浮動上限,而9月是大行發(fā)起調低掛牌利率。兩次調整中,共性是中小行調整動力不足,最終都是大行率先發(fā)起,并非所有中小行都有所跟進。因此近期市場上存款利率的下調預計是中小行針對9月的補降。

2.1 4月自律機制鼓勵調降浮動上限,大行帶動中小行

1月LPR調降,4月自律機制鼓勵部分中小銀行下調浮動上限,但中小銀行動力不強,最終大行先做下調,中小行跟進,整體帶動新發(fā)生存款利率有所下行。

1月LPR調降: 2022年1月20日,1年期LPR從3.80%下降5bp至3.70%,5年期以上LPR從4.65%調降5bp至4.6%。4 月份存款自律機制鼓勵調整浮動上限:4月15日,央行宣布于2022年4月25日全面降準0.25個百分點后,市場利率定價自律機制召開會議,鼓勵部分中小銀行存款利率浮動上限下調10bp。這一要求并非強制,但作出調整的銀行或將對其宏觀審慎評估(MPA)考核有利。結果:中小銀行存款競爭激烈,調整動力不強,大行先行調降10bp。銀行存款競爭激烈,尤其是小銀行攬儲壓力較大,所以小銀行調整動力不強,最后監(jiān)管向大行進行窗口指導,大行先行調降 10 BP,小銀行再做跟進。4月25日,多家銀行下調存款利率,下調主體主要以國有行、股份行為主;下調存款品種主要以大額存單為主,定期存款等為輔;下調的期限以2年期、3年期為主;下調的幅度多在10BP左右。最終,根據2022年一季度貨幣政策報告表述:4 月最后一周(4 月 25 日-5 月 1 日),全國金融機構新發(fā)生存款加權平均利率為2.37%,較前一周下降10個基點。

2.2 9月大行及股份行調低掛牌利率,

近期部分中小行補降

LPR于5月、8月調降兩次,9月六大行及招行首先調降掛牌利率,隨后股份行跟進,中小行沒有全部跟進,近期市場上存款利率的下調預計是中小行針對9月的補降。

5月/8月LPR調降:2022年5月,五年期LPR從4.60%下降15bp至4.45%。8月1年期LPR從3.70%下降5bp至3.65%,5年期以上LPR從4.45%下降15bp至4.30%,雙雙創(chuàng)下歷史新低。9月六大行及招行首先調降掛牌利率,股份行跟進:9 月 15 日,六大行、招行官網均發(fā)布公告,下調人民幣存款掛牌利率,其中,三年期定期存款和大額存單利率下調 15bp,一年期和五年期定期存款利率下調 10bp,活期存款利率下調 5bp。9與 16日包括中信、光大、民生、平安、浦發(fā)、廣發(fā)、華夏等股份行也宣布下調,活期存款利率普遍下調5bp,各類定期存款產品下調幅度在10—50bp不等。結果:中小行“寧可讓利率,不能讓市場”,沒有全部跟進,本次調整幅度最大的是中長期限存款產品,有助于緩解負債端成本壓力。掛牌利率是銀行分支機構的網點根據當地經濟發(fā)展水平、存款的競爭情況、網點的經營優(yōu)勢等實際情況在官網利率的底線上擬定具體的執(zhí)行利率,即銀行放的存款利率的底線是掛牌利率,上限是自律定價。這次掛牌利率調整是大行和部分股份行進行下調,但中小銀行“寧可讓利率,不能讓市場”的經營策略難有動力改變,并沒有全部跟進。從不同品種的降幅來看,此次存款掛牌利率的調整中幅度最大的為中長期限存款產品,中長期存款利率的調降,有助于緩解銀行負債端成本的壓力,激勵銀行信貸投放的意愿,為寬信用助力。近期市場上存款利率的下調預計是中小行針對9月的補降,另外,本次調整機制或從激勵性改成懲罰性,如果定價上限沒有下調,對其MPA或帶來不利影響。

Part 3 下階段存款政策及利率展望

3.1 政策層面:存款約束機制將繼續(xù)加強+市場傳導機制有待優(yōu)化

存款約束機制將繼續(xù)加強:一是加強對不規(guī)范存款創(chuàng)新產品、結構性存款、異地存款的管理,對存款市場進行引導和指導,維護公平公正的市場秩序;二是完善自律機制、MPA考核機制,保持當前對不同機構存款利率差異化監(jiān)管的思路,循序漸進推進存款利率市場化改革;三是或繼續(xù)優(yōu)化《存款保險條例》的賠付標準,比如對于超過一定水平上限的高息存款不予保障,以防金融機構以存款保險為背書而進行高息攬儲,減少道德風險的發(fā)生。

存款利率市場傳導機制有待優(yōu)化:一是4月和9月的存款利率調降已初步體現了LPR對存款利率的傳導作用,未來監(jiān)管層或繼續(xù)完善LPR機制,包括擴大報價范圍、增加LPR結構等,推動銀行負債端成本下降;二是同業(yè)存單利率密切跟隨貨幣市場利率波動,具有較強的市場化特征,存款利率對市場利率波動存在不敏感性,目前1年期LPR與10年期國債收益率僅是過度的錨定指標,下階段或繼續(xù)探索包括DR、SHIBOR等市場化利率在存款利率定價中的作用。三是更加關注中小銀行在負債端的壓力,探索針對不同規(guī)模銀行的存款利率差異化管理。

3.2 基準利率:基準利率調整短期較為謹慎,有制約因素

基準利率作為壓艙石,預計在當前環(huán)境下調整會較為謹慎,有制約因素。觀察基準利率與CPI的關系,在2015年之前,基準利率雖CPI調整的幅度較大,而在2015年之后,一年期存款基準利率保持1.5%至今。當前,促消費、擴內需是重中之重,而促消費的重要前提之一是收入水平的提升,考慮到存款基準利率的“壓艙石”地位及下調基準利率對于人民收入水平等影響,央行對于基準利率的調整在當前環(huán)境下更為謹慎。在今年兩會期間,央行副行長劉國強也繼續(xù)表示:我國貨幣政策空間仍然十分充足,工具箱也有足夠的儲備,有信心、有能力對沖疫情的影響,存款基準利率是我國利率體系的“壓艙石”,將長期保留,未來人民銀行將按照國務院部署,綜合考慮經濟增長、物價水平等基本面情況,適時適度進行調整。

3.3 浮動利率:浮動利率上限有進一步下調的可能,

核心是銀行息差壓力大

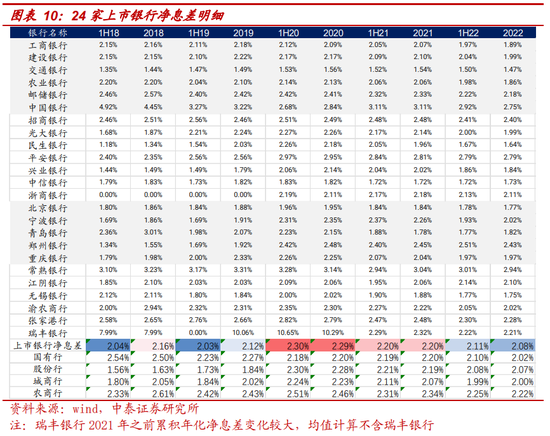

從銀保監(jiān)會披露的全國銀行凈息差數據來看,整體看商業(yè)銀行息差壓力較大,截至2022年末,整體商業(yè)銀行凈息差1.91%,較21Q3下行3bp,較2021年末下行17bp;除農商行22Q4有小幅回升外,其他均有不同程度下行,城商行壓力最大,凈息差僅為1.67%。

從已披露年報的24家上市銀行來看,整體息差承壓,資產負債共同拖累,因此,上市銀行2022年末平均年化累積凈息差2.08%,較1H22下降3bp,國有行、股份行、城商行、農商行分別變化:-8bp、-1bp、1bp、-4bp。資產端,生息資產收益率較1H22下降2bp,貸款收益率較1H22下降5bp。負債端,計息負債成本率較1H22上升1bp,存款付息率較1H22上升4bp,可見在存款定期化趨勢等因素影響下,負債端特別是存款成本仍有壓力;月度維度觀察同業(yè)存單利率,開年以來無論是新發(fā)放還是存量利率,上市銀行同業(yè)存單利率均波動上行。

負債端剛性影響銀行降低信貸成本的積極性,監(jiān)管仍有動力進一步壓降銀行負債成本,銀行存款利率預計會緩慢下行。如果銀行資產端利率是浮動的,而負債端成本是居高不下的,在利率下行周期中凈息差的壓力會壓縮銀行利潤,一方面銀行降低信貸成本的動力不足,不利于實體經濟復蘇,另外一方面在息差壓力下,部分銀行或提升風險偏好,不利于金融系統(tǒng)穩(wěn)定。因此,監(jiān)管仍有動力進一步壓降銀行負債成本。

Part 4 投資建議

投資建議:銀行股核心邏輯是宏觀經濟,堅持修復邏輯和確定性增長邏輯兩條主線。銀行股的核心邏輯是宏觀經濟,之前要看政策預期,如今政策預期落地后,下階段就要看經濟的持續(xù)性,因此我們仍然堅持兩條主線,修復邏輯和確定性增長邏輯。第一條選股主線是修復邏輯:地產回暖+消費復蘇,看好招行、寧波、平安、郵儲。第二條選股主線是確定性增長邏輯:收入端增長確定性最強的仍是優(yōu)質區(qū)域城商行板塊,看好寧波、蘇州、江蘇、南京、成都。

風險提示:經濟下滑超預期。國內外疫情反復超預期。金融監(jiān)管超預期。

(本文作者介紹:中泰證券銀行業(yè)首席,金融組組長,國家金融與發(fā)展實驗室特約研究員。)

責任編輯:李琳琳

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業(yè)領域的專業(yè)分析。