安裝新浪財經客戶端第一時間接收最全面的市場資訊→【下載地址】

來源:華商韜略

“科技行業大裁員并不是美國經濟下行的跡象”。

2022年11月,在一篇報告里,著名投資銀行高盛的分析師做出了這個預測。

但只過了一個月,高盛就開啟了史上規模最大的裁員。

“人們非常緊張焦慮……所有人都在等待結果”,高盛內部人員告訴媒體。

12月中旬,根據媒體報道顯示,華爾街金融巨頭高盛集團,計劃2023年1月在全球范圍內裁員4000人,約占員工總人數的8%,同時獎金池也將削減至少40%。其中投行部門是重災區。

作為創立于1869年、全世界規模最大的金融機構。高盛的優勝劣汰幾乎幾年一波。但這一次的裁員,還是創下了紀錄。

它并非毫無預兆。

“我們未來的日子會很坎坷,必須在財務資源等方面更加謹慎一些,尤其是在短期內”,在2022年,高盛首席執行官大衛·所羅門多次公開表示,希望未來能控制開支。

最初的警告來自7月。當所羅門看到慘淡的第二季度財報,并判斷美國金融市場未來很長一段時間都將持續低迷后,立刻給各界打起了預防針,提前告訴大家,未來高盛將有可能放緩招聘并削減開支。

9月,高盛先是恢復了疫情期間暫停2年的年度績效評估,當時就裁掉了500人,而那些保住工作的人之后就會發現,他們今年的年終獎金將比期待值大大減少。

新冠疫情期間,為刺激經濟,美國財政部和美聯儲在2020年通過了瘋狂的救市計劃,向金融市場注入約5萬億美元。那一年的3月,美聯儲緊急降息150點,把聯邦基本利率維持在零附近。2021年拜登政府繼續加碼,再次批準了1.9萬億美元的美國救援計劃。

大量注水和零利率的寬松政策,讓金融交易激增,把華爾街“刺激”進了繁榮期。

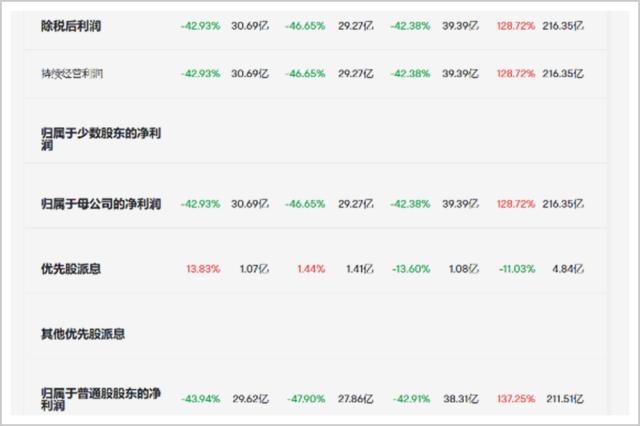

高盛因此大為受益,于2021財年凈收入達到593億美元、凈利潤216億美元,同比增加137.25%,創下了歷史新高。

當時,為了應對不斷增加的業務量,高盛為首的華爾街投行還掀起了招聘熱潮。在大衛·所羅門的領導下,到2022年第三季度高盛已擁有員工49100名,人數比2018年激增了34%。

高盛的工作環境,一直稱得上舒服優渥。在2021年的繁榮期,它的高管可以拿到八位數的獎金,一般員工也添了免費咖啡、免費午餐、免費乘車通勤服務等多項福利。

然而進入2022年,高盛的日子突然不好過了。

“我認為我們會比華爾街其他公司的遭遇更糟糕”,高盛一位資深員工稱。他認為,高盛的裁員也很可能是華爾街各大行中最兇狠的。

前兩年的過度擴張,讓高盛在2021年,僅薪酬和福利的開支就增長了33%。

不能節流,開源也出了問題。

2022年上半年開始美股IPO融資急劇放緩,讓高盛的業務量大縮水。交易數量下降了73%,交易金額則一下減少了95%。高盛2022年二季度財報更是顯示,由于投行業務收入減少41%,其凈利潤下滑近48%。

種種不利因素席卷而來,讓高盛2022年前3個季度凈盈利額,增長均在-40%到-50%之間。

關于高盛的未來走勢,CEO大衛·所羅門在接受采訪時的表態是:這將取決于接下來的美聯儲動向和通脹走勢。

不只高盛,同樣的事情正在華爾街全域上演。

在大注水引發的繁榮期里,摩根大通、花旗等五家美國最大投行的年度交易收入,都在十幾年來首次達到1000億美元規模,各行的員工數量也隨之大大擴張。

從2020年第一季度到今年第三季度,摩根士丹利的員工人數激增了34%。摩根大通和花旗集團的員工人數則分別增長了13%和17%。

然而2021年之后,隨著華爾街投資銀行業務整體收入萎縮約40%,最大的幾家銀行相繼表示將繼續裁員,整個行業都處于裁員與優化的風口浪尖。

“有些人會被解雇。我們正在全球范圍內適度裁員。對大多數企業來說,這都是發展多年以后的情況。”繼高盛之后,摩根士丹利的首席執行官詹姆斯·戈爾曼也對媒體公布了裁員計劃。

摩根士丹利員工數逼近82000人,此次宣布裁員約1600人,占其員工總數的2%。兩個月前,摩根士丹利公布的財報數據顯示,其第三季度利潤下降了29%,營收下降12%。

巴克萊和花旗銀行也都開始了裁員動作,雖然數字很小,但卻同樣是不祥之兆:前幾年依靠美聯儲大注水實現的繁榮即將潮水過去,大家都要準備過苦日子了。

去年10月末,從巨頭們公布的業績來看,摩根大通凈利潤同比下滑17%、美國銀行凈利潤同比下滑8%。

在這樣的情形下,摩根大通、美國銀行、花旗集團等金融機構也在考慮削減三分之一的獎金。而華爾街投行的激勵薪酬可能整體下降45%以上。

與投行們的寒氣緊緊伴隨的,還有對美國股市盛極而衰的深憂。

2020-2021年,在財政與貨幣政策的無底線注水下,美國股市超級繁榮,不斷創下新高。美股道瓊斯指數在去年結束時上漲近19%、納斯達克指數上漲21%,標普500指數上漲27%。

截至2021年9月,它們的市盈率分別大漲到疫情前的25.9倍、39.9倍和26.6倍,市凈率則漲了6.73倍、5.9倍和4.51倍。

但現在,這樣的估值變得高處不勝寒。

2022年以來,基準標普500指數已跌了19.8%,或將創下2008年以來的最大年度跌幅。就像坐上了“瘋狂的過山車”,美聯儲主席鮑威爾形容說。

不僅是股市,“高通脹會帶來更高的利率、放緩的增長和疲軟的勞動力市場狀況,也會給家庭和企業帶來痛苦”,鮑威爾向公眾解釋道,“我們必須控制住通貨膨脹。我希望有一種不痛苦的方法來做到這一點。但并沒有”。

更麻煩的是,華爾街普遍對明年的美國經濟預期不抱希望。

“美國股市將迎來全球金融危機以來最糟糕的一年,企業利潤也將遭遇同樣的命運”,摩根士丹利首席美股策略分析師威爾遜(Mike Wilson)向外界警告。

全球經濟增長前景不明,讓投資者們對長期投資猶豫不前。“我們必須假設我們未來會有一些坎坷的時期”,大衛·所羅門告訴媒體,“必須對財務資源、組織規模和足跡更加謹慎。

讓CEO們變得無比謹慎的原因,是在新一年里仍無法看清究竟走向何方的俄烏沖突、中美關系。更關鍵的是,此前瘋狂注水的美聯儲,現在正在瘋狂加息。

從2022年3月開始,美聯儲在2022年共計加息7次,累計加息425個基點。最終美聯儲會將聯邦基金利率目標區間,上調到4.25%-4.50%之間,達到2008年次貸危機以來的最高水平。

就在11月30日,鮑威爾再次向公眾公開表示,美國對抗通脹“遠未結束”,美聯儲的加息手段“將再持續一段時間”。他認為,“為了控制通脹,甚至可以犧牲一定的就業和經濟。”

持續激進加息,讓市場對美國經濟衰退的預期與日俱增。但拜登表示,現階段的經濟放緩“不足為奇”,他堅稱“美國仍走在正確的道路上”。并且堅持認為,未來即使美國經濟出現衰退,也是一次非常“輕微”的衰退。

一片衰退預警下,美國經濟最近出現的疲軟跡象,讓威爾遜非常擔憂。唯一的好消息或許就是,威爾遜向公眾保證,“好在,暫時沒有發現系統性金融風險,或房地產市場出現困境的跡象”。

但以馬斯克為代表的一些企業界人士,對未來卻沒有這么樂觀。

特斯拉首席執行官埃隆·馬斯克,早在多個場合警告民眾,美國經濟或將迎來持續一到兩年的嚴重衰退。11月30日,再次在推特上寫道,“美聯儲正在持續放大經濟嚴重衰退的可能性,美國經濟趨勢令人擔憂”。

亞馬遜創始人杰夫·貝索斯,在媒體面前直言,美國的經濟衰退已近在眼前。他甚至建議美國民眾,在未來幾個月里,盡可能縮減開支,不要購買汽車與電視等大件商品。

企業家們的悲觀態度,來自于他們對自身和同行們的清醒觀察。

就在剛剛,IBM宣布將裁員3900人,將自己28萬的員工數量減少1.4%,為的是剝離自己的醫療健康業務。

在2022年,美國各大科技巨頭裁員已超過6萬人,許多人以為這是終結,卻不知這只是開始。

一進入2023年,亞馬遜就確認啟動新一輪裁員,裁員人數預計達1.8萬人,成為亞馬遜歷史上最大規模裁員;

微軟宣布將在3月底裁員1萬名員工,谷歌將裁掉1.2萬人,推特的目標是將員工總數降至IPO前水平。

而曾準確預言了2008年金融海嘯的“末日博士”,魯里埃爾魯比尼,則更為悲觀。他認為,美國經濟將不止面臨通脹、陷入衰退,將迎來“滯脹性債務大危機”。

作為核心固定資產的美國房地產,其實也已情況微妙,甚至不妙。

疫情期間,美聯儲持續2年的大注水,推出了華爾街的金融繁榮乃至泡沫,也讓美國房地產再次走到危險的高度,并且面臨風險。

2020-2021年,美國樓市經歷了過去二十多年不曾有過的火爆。

“2021年美國房價還要漲多少”的詞條,在谷歌的搜索頻率一周內增加了350%。

“價格都快上天了。”一位購房者激動地表示,“基本都得靠搶,幾十人搶一套房很平常,不加價根本沒法買到房”。

2021年4月,現居加州圣地亞哥的華裔居民張先生告訴媒體,他家附近街區地段好的房子,掛出來后大概10到15天就能賣掉。為了打動原房主,買家至少要加價10%-20%。

“每天大概都有三四十組人排隊看一套房,有不少人直接提著現金到場,有時候還沒排到自己,就被前面的人直接砸錢搶單了。”

2021年全美共售出612萬套房產,達到2006年以來的最高業績。而2020年后疫情期間,美國的房價在兩年內上漲了43%。同時數據顯示,美國20城房價暴漲14.9%,創下2005年11月以來的最高水平。

2022年上半年,美國樓市的火爆態勢延續。2月份房價同比上漲19.8%,為25年來最高漲幅,也是過去十年平均增長的4倍。6月份,美國房屋銷售價格中位價登頂,達到41.38萬美元。

而后,美聯儲的暴力加息,將美國樓市推上懸崖。

10月底,美國的抵押貸款利率突破7%,創下20年來抵押貸款利率的最高水平。

隨著利率的大漲,美國購房者信心指數快速滑落至39,創下1980年代以來最低水平。12月,美國NAHB房屋建筑商信心指數只剩31,低于2007年2月的水平。指數低于50,代表房地產市場處于收縮期。買賣雙方都信心不足,讓原本火熱的樓市迅速進入了冰凍期。

同時,庫昆公司首席經濟學家麥克勞克林的大膽預測是——工薪家庭在美國任何地方,都能輕松買到優質住房的好日子已經結束了。近兩年房價飛漲,導致他們購買房屋的時間可能會被迫延長5年到10年。

利率的節節攀升,讓買家的還款壓力大為提高;而房價的持續高漲,則打擊了購房者的購買力。最終購房需求銳減,房價由漲變跌。

2022年成品房銷售總額連續11個月減少,下半年房價也再保持不住增勢,開始回落。畢馬威首席經濟學家Diane Swonk預測,2023年美國的房價或將下跌15%。

而一度高漲的房產市場突然放緩,就讓與房地產牢牢綁定的股票,價值變得極為不確定。魯里埃爾·魯比尼認為,2023年股票價值縮水幅度將高達40%。

經歷疫情2年間美國房價的飛漲,很多人開始懷疑,美國房地產是否再度堆起泡沫。畢竟2008年金融海嘯的關鍵之一,就是房地產泡沫。而如今美國面臨房地產和股市的雙重壓力,又讓人擔心更大的風暴正在醞釀。

很多人已經淡忘了,在2002年,美聯儲前主席格林斯潘曾說過,“我們房地產市場的繁榮,其實是由大量增加的抵押貸款債務組成的,這種繁榮是不可持續的”。

金融海嘯前夕,美國房價以每年10%的幅度上漲,2005年房價上漲了17%,2003-2006年4年間美國平均房價漲幅超過50%。

2002-2006年的5年里,美聯儲連續加息17次。導致住房貸款利息率不斷飆升,房價高位崩盤、瘋狂下跌。

樓市崩盤帶垮股市,大跌50%,隨后失業率大增,居民消費、企業投資迅速減少,最終美國經濟陷入衰退。繼而引發了禍及全世界的金融海嘯。

雖然美聯儲主席鮑威爾持樂觀態度,認為目前的美國房地產很穩定,不會重現2008年的崩盤,也不會發生經濟衰退。市場的主流觀點也認為,疫情期間,美國房市的過快上漲,和2008年的情況并不相同。

然而如今,科技金融企業大批裁員,股市盛極而衰,房市隱憂再現,越來越多的人覺得這劇情似曾相識。

他們一邊擔憂一邊在心中不斷揣測,美國,又要過苦日子了。

責任編輯:李桐

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)