@全體股民:《投資研報(bào)》巨額特惠,滿3000減1000,滿1500減500!【歷史低價(jià)手慢無(wú),速搶>>】

炒股就看金麒麟分析師研報(bào),權(quán)威,專業(yè),及時(shí),全面,助您挖掘潛力主題機(jī)會(huì)!

本周市場(chǎng)表現(xiàn):截至11月22日收盤(pán),本周公用事業(yè)板塊下跌0.5%,表現(xiàn)優(yōu)于大盤(pán)。其中,電力板塊下跌0.59%,燃?xì)獍鍓K上漲0.66%。

電力行業(yè)數(shù)據(jù)跟蹤:

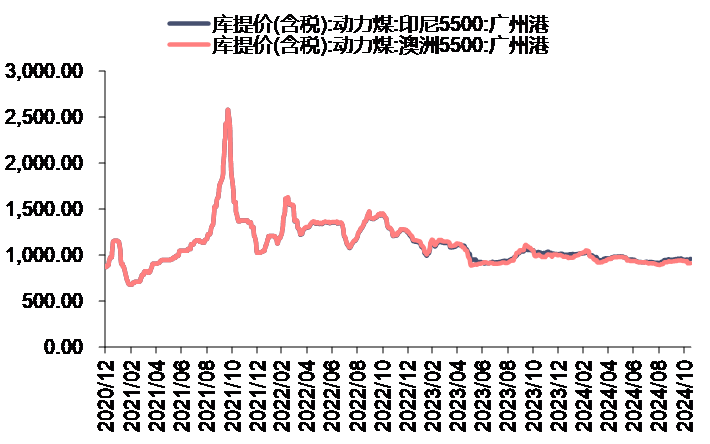

1、動(dòng)力煤價(jià)格:秦港動(dòng)力煤價(jià)格周環(huán)比下降。截至11月22日,秦皇島港動(dòng)力煤(Q5500)山西產(chǎn)市場(chǎng)價(jià)827元/噸,周環(huán)比下跌13元/噸。截至11月22日,廣州港印尼煤(Q5500)庫(kù)提價(jià)952.42元/噸,周環(huán)比下跌5.87元/噸;廣州港澳洲煤(Q5500)庫(kù)提價(jià)914.91元/噸,周環(huán)比上漲2.81元/噸。

2、動(dòng)力煤庫(kù)存及電廠日耗:秦港煤炭庫(kù)存周環(huán)比增加,內(nèi)陸電廠日耗周環(huán)比增加。截至11月22日,秦皇島港煤炭庫(kù)存698萬(wàn)噸,周環(huán)比增加3萬(wàn)噸。截至11月21日,內(nèi)陸17省煤炭庫(kù)存10035.4萬(wàn)噸,較上周下降28.8萬(wàn)噸,周環(huán)比下降0.29%;內(nèi)陸17省電廠日耗為384.7萬(wàn)噸,較上周增加30.0萬(wàn)噸/日,周環(huán)比上升8.46%;可用天數(shù)為26.1天,較上周下降2.3天。截至11月21日,沿海8省煤炭庫(kù)存3561.1萬(wàn)噸,較上周增加40.2萬(wàn)噸,周環(huán)比上升1.14%;沿海8省電廠日耗為198.5萬(wàn)噸,較上周下降0.2萬(wàn)噸/日,周環(huán)比下降0.10%;可用天數(shù)為17.9天,較上周增加0.2天。

3、水電來(lái)水情況:三峽出庫(kù)流量周環(huán)比下降。截至11月22日,三峽出庫(kù)流量6930立方米/秒,同比下降3.21%,周環(huán)比下降0.57%。

4、重點(diǎn)電力市場(chǎng)交易電價(jià):1)廣東電力市場(chǎng):截至11月8日,廣東電力日前現(xiàn)貨市場(chǎng)的周度均價(jià)為334.15元/MWh,周環(huán)比上升11.91%,周同比下降26.2%。截至11月8日,廣東電力實(shí)時(shí)現(xiàn)貨市場(chǎng)的周度均價(jià)為306.57元/MWh,周環(huán)比上升11.19%,周同比下降33.4%。2)山西電力市場(chǎng):截至11月14日,山西電力日前現(xiàn)貨市場(chǎng)的周度均價(jià)為384.67元/MWh,周環(huán)比上升16.29%,周同比上升3.5%。截至11月14日,山西電力實(shí)時(shí)現(xiàn)貨市場(chǎng)的周度均價(jià)為413.23元/MWh,周環(huán)比上升25.79%,周同比上升10.3%。3)山東電力市場(chǎng):截至11月14日,山東電力日前現(xiàn)貨市場(chǎng)的周度均價(jià)為319.20元/MWh,周環(huán)比下降2.79%,周同比下降11.6%。截至11月14日,山東電力實(shí)時(shí)現(xiàn)貨市場(chǎng)的周度均價(jià)為353.81元/MWh,周環(huán)比上升7.06%,周同比下降1.3%。

天然氣行業(yè)數(shù)據(jù)跟蹤:

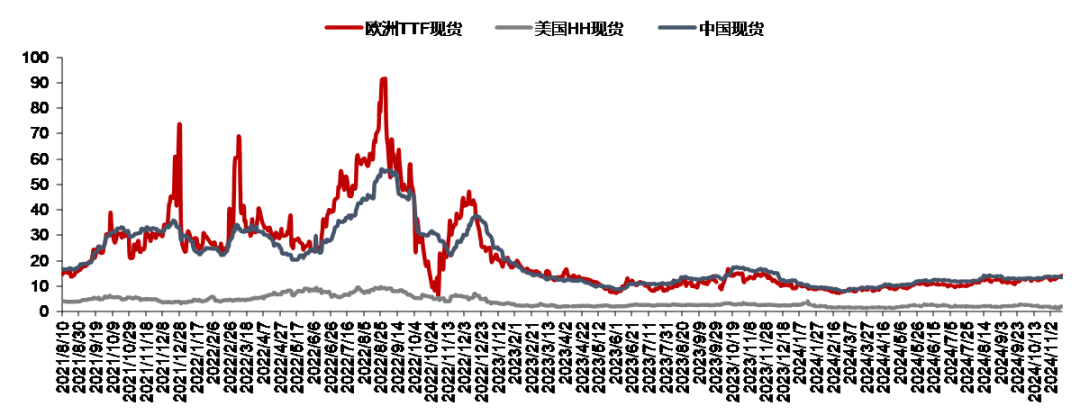

1、國(guó)內(nèi)外天然氣價(jià)格:歐美氣價(jià)周環(huán)比上漲。截至11月22日,上海石油天然氣交易中心LNG出廠價(jià)格全國(guó)指數(shù)為4553元/噸,同比下降16.63%,環(huán)比上升1.13%;截至11月14日,歐洲TTF現(xiàn)貨價(jià)格為14.13美元/百萬(wàn)英熱,同比上升0.8%,周環(huán)比上升8.6%;美國(guó)HH現(xiàn)貨價(jià)格為2美元/百萬(wàn)英熱,同比下降33.8%,周環(huán)比上升5.3%;中國(guó)DES現(xiàn)貨價(jià)格為13.46美元/百萬(wàn)英熱,同比下降15.5%,周環(huán)比下降1.7%。

2、歐盟天然氣供需及庫(kù)存:2024年第46周,歐盟天然氣供應(yīng)量58.0億方,同比下降9.7%,周環(huán)比下降2.3%。其中,LNG供應(yīng)量為21.6億方,周環(huán)比下降8.1%,占天然氣供應(yīng)量的37.3%;進(jìn)口管道氣36.3億方,同比下降1.0%,周環(huán)比上升1.5%。2024年第46周,歐盟天然氣消費(fèi)量(我們估算)為84.1億方,周環(huán)比上升17.5%,同比上升23.5%;2024年1-46周,歐盟天然氣累計(jì)消費(fèi)量(我們估算)為2545.4億方,同比下降2.1%。

3、國(guó)內(nèi)天然氣供需情況:2024年9月,國(guó)內(nèi)天然氣表觀消費(fèi)量為338.80億方,同比上升14.4%。2024年10月,國(guó)內(nèi)天然氣產(chǎn)量為208.40億方,同比上升9.6%。2024年10月,LNG進(jìn)口量為655.00萬(wàn)噸,同比上升26.7%,環(huán)比下降4.2%。2024年10月,PNG進(jìn)口量為399.00萬(wàn)噸,同比上升10.2%,環(huán)比下降22.5%。

本周行業(yè)重點(diǎn)新聞:

1)10月份,全社會(huì)用電量7742億千瓦時(shí),同比增長(zhǎng)4.3%:10月份,全社會(huì)用電量7742億千瓦時(shí),同比增長(zhǎng)4.3%。從分產(chǎn)業(yè)用電看,第一產(chǎn)業(yè)用電量106億千瓦時(shí),同比增長(zhǎng)5.1%;第二產(chǎn)業(yè)用電量5337億千瓦時(shí),同比增長(zhǎng)2.7%;第三產(chǎn)業(yè)用電量1367億千瓦時(shí),同比增長(zhǎng)8.4%;城鄉(xiāng)居民生活用電量932億千瓦時(shí),同比增長(zhǎng)8.1%。2)中俄東線天然氣管道工程全線完工,進(jìn)入投產(chǎn)前最后的準(zhǔn)備階段:11月18日國(guó)家石油天然氣管網(wǎng)集團(tuán)有限公司發(fā)布消息,我國(guó)重要的能源大通道——中俄東線天然氣管道工程全線完工,進(jìn)入投產(chǎn)前最后的準(zhǔn)備階段。中俄東線天然氣管道全長(zhǎng)5111千米,北起黑龍江省黑河市,南至上海。全線貫通后,每年可向東三省、京津冀、長(zhǎng)三角等地區(qū)穩(wěn)定供應(yīng)天然氣380億立方米,可滿足13000萬(wàn)戶城市家庭一年的用氣需求。

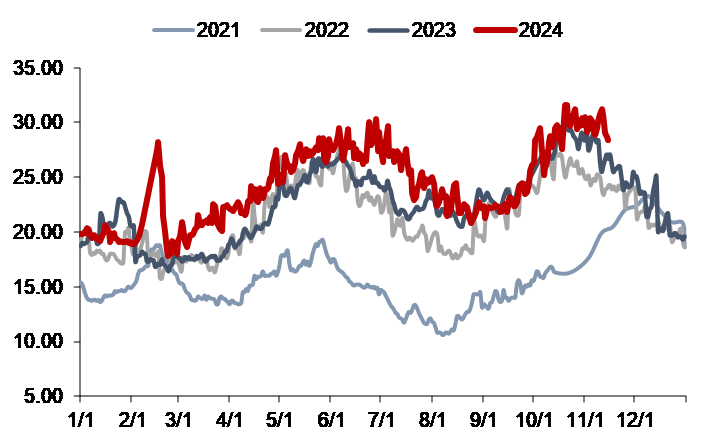

投資建議:1)電力:國(guó)內(nèi)歷經(jīng)多輪電力供需矛盾緊張之后,電力板塊有望迎來(lái)盈利改善和價(jià)值重估。在電力供需矛盾緊張的態(tài)勢(shì)下,煤電頂峰價(jià)值凸顯;電力市場(chǎng)化改革的持續(xù)推進(jìn)下,電價(jià)趨勢(shì)有望穩(wěn)中小幅上漲,電力現(xiàn)貨市場(chǎng)和輔助服務(wù)市場(chǎng)機(jī)制有望持續(xù)推廣,容量電價(jià)機(jī)制正式出臺(tái),明確煤電基石地位。雙碳目標(biāo)下的新型電力系統(tǒng)建設(shè)或?qū)⒊掷m(xù)依賴系統(tǒng)調(diào)節(jié)手段的豐富和投入。此外,伴隨著發(fā)改委加大電煤長(zhǎng)協(xié)保供力度,電煤長(zhǎng)協(xié)實(shí)際履約率有望邊際上升,我們判斷煤電企業(yè)的成本端較為可控。展望未來(lái),我們認(rèn)為電力運(yùn)營(yíng)商的業(yè)績(jī)有望大幅改善。建議關(guān)注:全國(guó)性煤電龍頭:國(guó)電電力、華能?chē)?guó)際、華電國(guó)際等;電力供應(yīng)偏緊的區(qū)域龍頭:皖能電力、浙能電力、申能股份、粵電力A等;水電運(yùn)營(yíng)商:長(zhǎng)江電力、國(guó)投電力、川投能源、華能水電等;同時(shí),煤電設(shè)備制造商和靈活性改造技術(shù)類(lèi)公司也有望受益于煤電新周期的開(kāi)啟,設(shè)備制造商有望受益標(biāo)的:東方電氣;靈活性改造有望受益標(biāo)的:華光環(huán)能、青達(dá)環(huán)保、龍?jiān)醇夹g(shù)等。

2)天然氣:隨著上游氣價(jià)的回落和國(guó)內(nèi)天然氣消費(fèi)量的恢復(fù)增長(zhǎng),城燃業(yè)務(wù)有望實(shí)現(xiàn)毛差穩(wěn)定和售氣量高增;同時(shí),擁有低成本長(zhǎng)協(xié)氣源和接收站資產(chǎn)的貿(mào)易商或可根據(jù)市場(chǎng)情況自主選擇擴(kuò)大進(jìn)口或把握國(guó)際市場(chǎng)轉(zhuǎn)售機(jī)遇以增厚利潤(rùn)空間。天然氣有望受益標(biāo)的:新奧股份、廣匯能源。

風(fēng)險(xiǎn)因素:宏觀經(jīng)濟(jì)下滑導(dǎo)致用電量增速不及預(yù)期,電力市場(chǎng)化改革推進(jìn)緩慢,電煤長(zhǎng)協(xié)保供政策執(zhí)行力度不及預(yù)期,國(guó)內(nèi)天然氣消費(fèi)增速恢復(fù)緩慢。

?

正文目錄

?

一、本周市場(chǎng)表現(xiàn):公用事業(yè)板塊優(yōu)于大盤(pán)

二、電力行業(yè)數(shù)據(jù)跟蹤

三、天然氣行業(yè)數(shù)據(jù)跟蹤

四、本周行業(yè)新聞

五、本周重要公告

六、投資建議和估值表

七、風(fēng)險(xiǎn)因素

?

一、本周市場(chǎng)表現(xiàn)

?

一、本周市場(chǎng)表現(xiàn):公用事業(yè)板塊優(yōu)于大盤(pán)

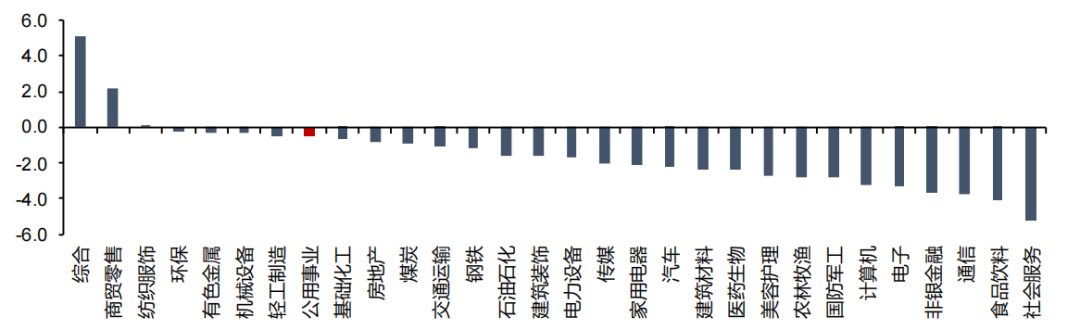

截至11月22日收盤(pán),本周公用事業(yè)板塊下跌0.5%,表現(xiàn)優(yōu)于大盤(pán);滬深300下跌2.6%到3865.7;漲幅前三的行業(yè)分別是綜合(5.1%)、商貿(mào)零售(2.2%)、紡織服飾(0.1%),跌幅前三的行業(yè)分別是社會(huì)服務(wù)(-5.2%)、食品飲料(-4.1%)、通信(-3.8%)。

圖 1:各行業(yè)板塊一周表現(xiàn)(%)

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心

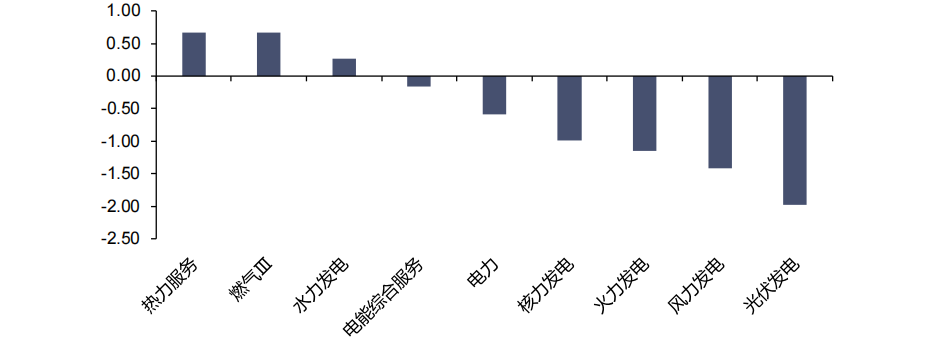

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心截至11月22日收盤(pán),電力板塊本周下跌0.59%,燃?xì)獍鍓K上漲0.66%。各子行業(yè)本周表現(xiàn):火力發(fā)電板塊下跌1.14%,水力發(fā)電板塊上漲0.27%,核力發(fā)電下跌0.98%,熱力服務(wù)上漲0.67%,電能綜合服務(wù)下跌0.16%,光伏發(fā)電下跌1.98%,風(fēng)力發(fā)電下跌1.41%。

圖 2:公用事業(yè)各子行業(yè)一周表現(xiàn)(%)

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心

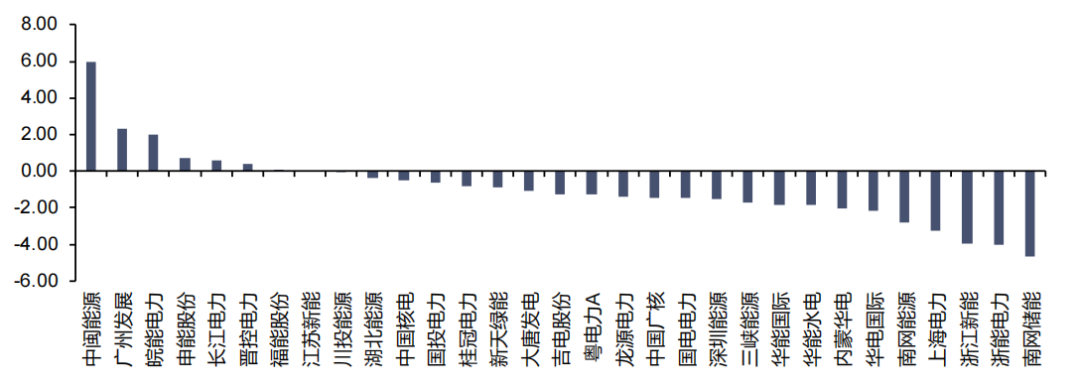

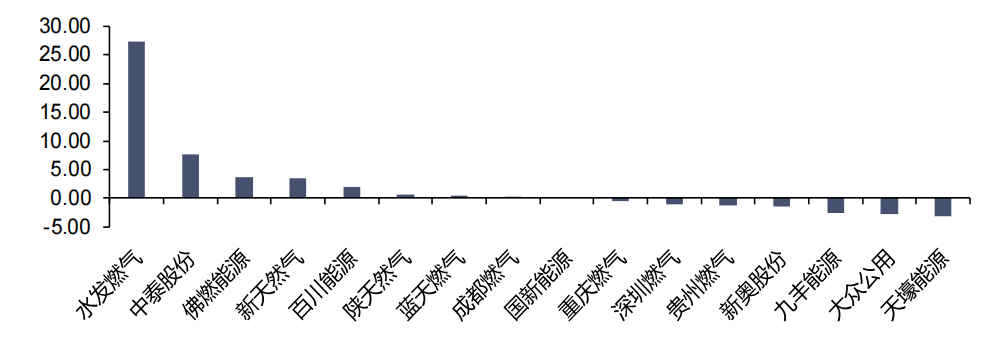

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心截至11月22日收盤(pán),本周電力板塊主要公司漲幅前三名分別為:中閩能源(6.00%)、廣州發(fā)展(2.34%)、皖能電力(1.98%),主要公司漲幅后三名分別為:南網(wǎng)儲(chǔ)能(-4.69%)、浙能電力(-4.00%)、浙江新能(-3.99%);本周燃?xì)獍鍓K主要公司漲幅前三名分別為:水發(fā)燃?xì)?/a>(27.25%)、中泰股份(7.64%)、佛燃能源(3.76%),主要公司漲幅后三名分別為:天壕能源(-3.16%)、大眾公用(-2.80%)、九豐能源(-2.61%)。

圖 3:電力板塊重點(diǎn)個(gè)股表現(xiàn)(%)

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心圖 4:燃?xì)獍鍓K重點(diǎn)個(gè)股表現(xiàn)(%)

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心?

二、電力行業(yè)數(shù)據(jù)跟蹤

?

1. 動(dòng)力煤價(jià)格

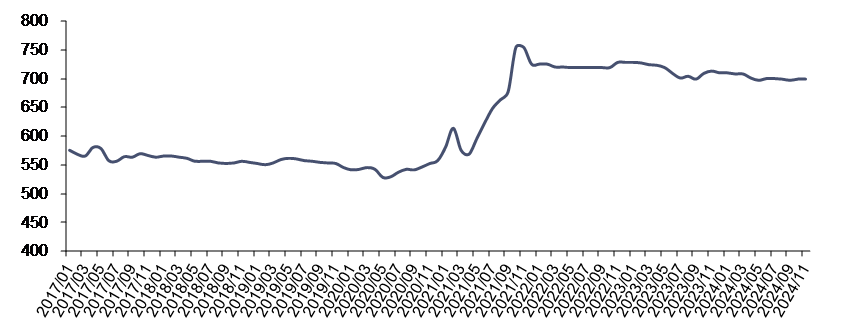

長(zhǎng)協(xié)煤價(jià)格:11月,秦皇島港動(dòng)力煤(Q5500)年度長(zhǎng)協(xié)價(jià)為699元/噸,月環(huán)比持平。

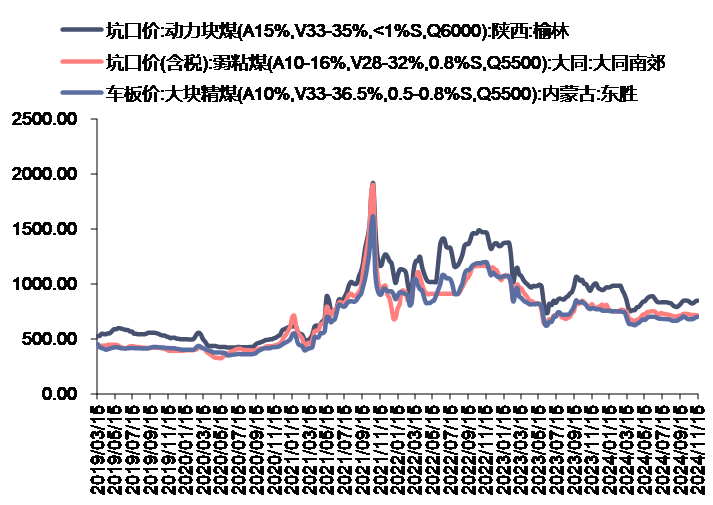

港口動(dòng)力煤市場(chǎng)價(jià):截至11月22日,秦皇島港動(dòng)力煤(Q5500)山西產(chǎn)市場(chǎng)價(jià)827元/噸,周環(huán)比下跌13元/噸。

產(chǎn)地動(dòng)力煤價(jià)格:截至11月22日,陜西榆林動(dòng)力塊煤(Q6000)坑口價(jià)850元/噸,周環(huán)比持平;大同南郊粘煤坑口價(jià)(含稅) (Q5500) 706元/噸,周環(huán)比下跌6元/噸;內(nèi)蒙古東勝大塊精煤車(chē)板價(jià)(Q5500) 700.7元/噸,周環(huán)比下跌4.55元/噸。

圖 5:秦皇島動(dòng)力煤(Q5500)年度長(zhǎng)協(xié)價(jià)(元/噸)

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心圖 6:秦皇島港市場(chǎng)價(jià):動(dòng)力煤(Q5500):山西產(chǎn)(元/噸)

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心圖 7:產(chǎn)地煤炭?jī)r(jià)格變動(dòng)(元/噸)

資料來(lái)源:煤炭資源網(wǎng),信達(dá)證券研發(fā)中心

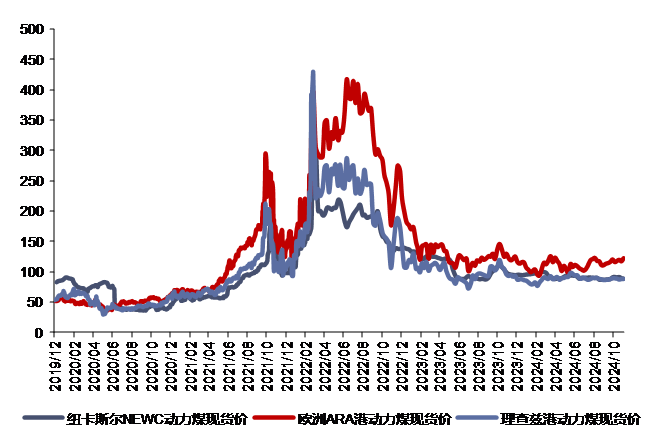

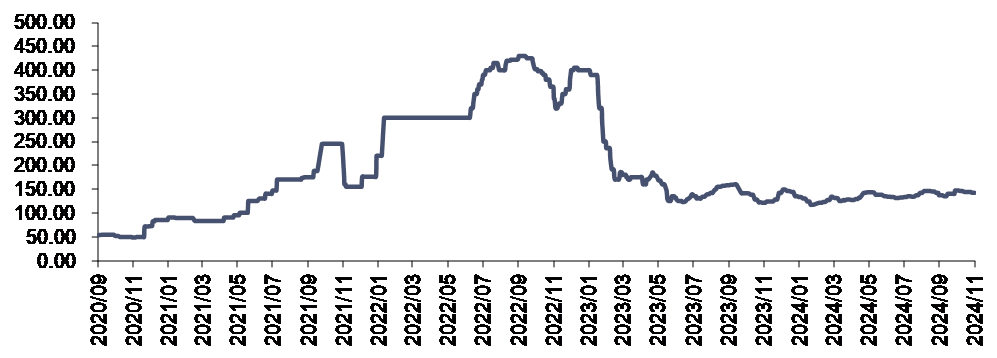

資料來(lái)源:煤炭資源網(wǎng),信達(dá)證券研發(fā)中心海外動(dòng)力煤價(jià)格:截至11月21日,紐卡斯?fàn)朜EWC5500大卡動(dòng)力煤FOB現(xiàn)貨價(jià)格87.8美元/噸,周環(huán)比下跌0.50美元/噸;ARA6000大卡動(dòng)力煤現(xiàn)貨價(jià)124.55美元/噸,周環(huán)比上漲2.00美元/噸;理查茲港動(dòng)力煤FOB現(xiàn)貨價(jià)88.5美元/噸,周環(huán)比上漲0.10美元/噸。截至11月22日,紐卡斯?fàn)朜EWC指數(shù)價(jià)格140美元/噸,周環(huán)比下跌2.0美元/噸。截至11月22日,廣州港印尼煤(Q5500)庫(kù)提價(jià)952.42元/噸,周環(huán)比下跌5.87元/噸;廣州港澳洲煤(Q5500)庫(kù)提價(jià)914.91元/噸,周環(huán)比上漲2.81元/噸。

圖 8:國(guó)際動(dòng)力煤FOB變動(dòng)情況(美元/噸)

資料來(lái)源:CCTD,信達(dá)證券研發(fā)中心

資料來(lái)源:CCTD,信達(dá)證券研發(fā)中心圖 9:廣州港:印尼煤庫(kù)提價(jià)(元/噸)

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心圖 10:紐卡斯?fàn)朜EWC指數(shù)價(jià)格(美元/噸)

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心2. 動(dòng)力煤庫(kù)存及電廠日耗

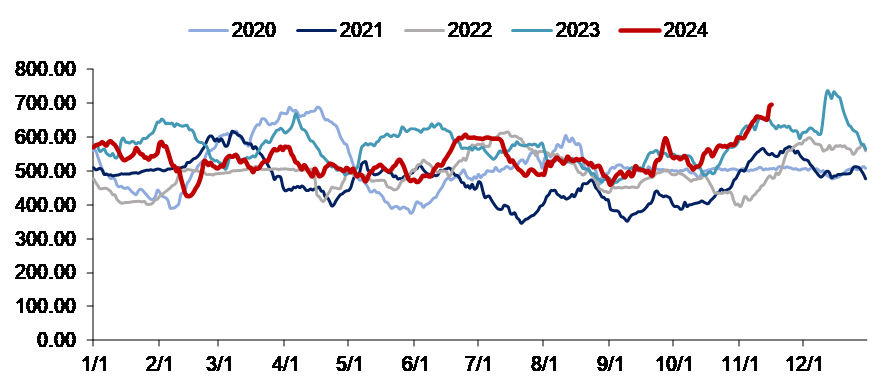

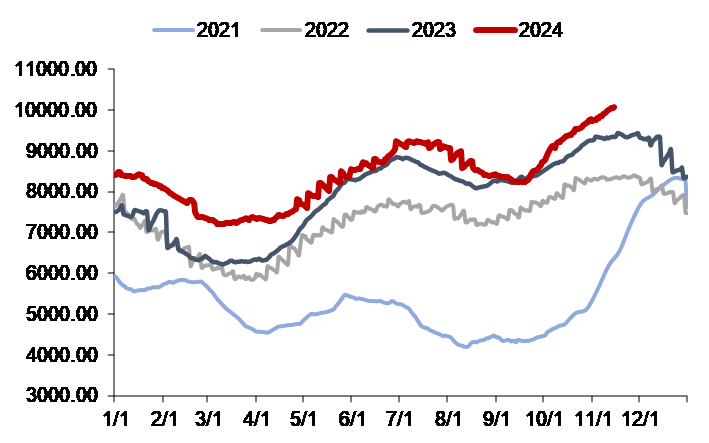

港口煤炭庫(kù)存:截至11月22日,秦皇島港煤炭庫(kù)存698萬(wàn)噸,周環(huán)比增加3萬(wàn)噸。

圖 11:秦皇島港煤炭庫(kù)存(萬(wàn)噸)

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心

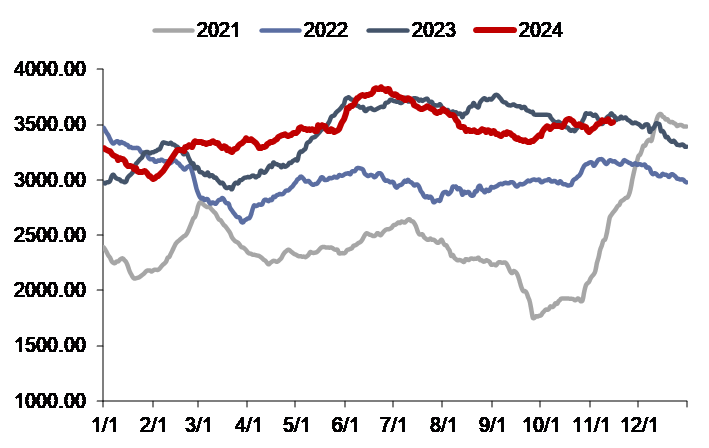

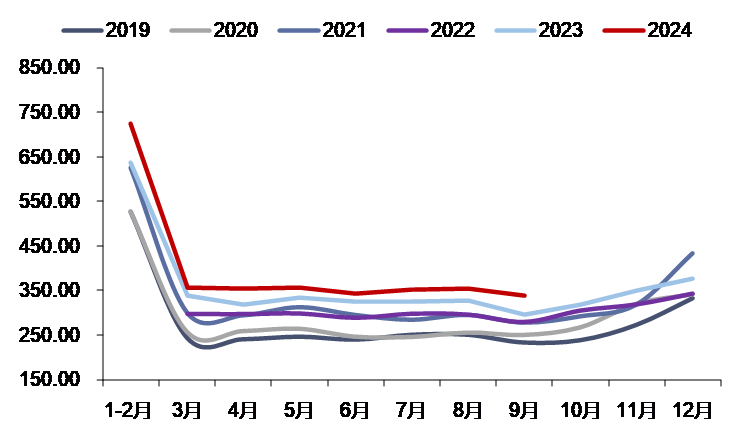

內(nèi)陸17省電廠庫(kù)存、日耗及可用天數(shù):截至11月21日,內(nèi)陸17省煤炭庫(kù)存10035.4萬(wàn)噸,較上周下降28.8萬(wàn)噸,周環(huán)比下降0.29%;內(nèi)陸17省電廠日耗為384.7萬(wàn)噸,較上周增加30.0萬(wàn)噸/日,周環(huán)比上升8.46%;可用天數(shù)為26.1天,較上周下降2.3天。

沿海8省電廠庫(kù)存、日耗及可用天數(shù):截至11月21日,沿海8省煤炭庫(kù)存3561.1萬(wàn)噸,較上周增加40.2萬(wàn)噸,周環(huán)比上升1.14%;沿海8省電廠日耗為198.5萬(wàn)噸,較上周下降0.2萬(wàn)噸/日,周環(huán)比下降0.10%;可用天數(shù)為17.9天,較上周增加0.2天。

圖 12:內(nèi)陸17省區(qū)煤炭庫(kù)存變化情況(萬(wàn)噸)

資料來(lái)源:CCTD,信達(dá)證券研發(fā)中心

資料來(lái)源:CCTD,信達(dá)證券研發(fā)中心圖 13:沿海8省區(qū)煤炭庫(kù)存變化情況(萬(wàn)噸)

資料來(lái)源:CCTD,信達(dá)證券研發(fā)中心

資料來(lái)源:CCTD,信達(dá)證券研發(fā)中心圖 14:內(nèi)陸17省區(qū)日均耗煤變化情況(萬(wàn)噸)

資料來(lái)源:CCTD,信達(dá)證券研發(fā)中心

資料來(lái)源:CCTD,信達(dá)證券研發(fā)中心圖 15:沿海8省區(qū)日均耗煤變化情況(萬(wàn)噸)

資料來(lái)源:CCTD,信達(dá)證券研發(fā)中心

資料來(lái)源:CCTD,信達(dá)證券研發(fā)中心圖 16:內(nèi)陸17省區(qū)煤炭可用天數(shù)變化情況(天)

資料來(lái)源:CCTD,信達(dá)證券研發(fā)中心

資料來(lái)源:CCTD,信達(dá)證券研發(fā)中心圖 17:沿海8省區(qū)煤炭可用天數(shù)變化情況(天)

資料來(lái)源:CCTD,信達(dá)證券研發(fā)中心

資料來(lái)源:CCTD,信達(dá)證券研發(fā)中心3. 水電來(lái)水情況

三峽水庫(kù)流量:截至11月22日,三峽出庫(kù)流量6930立方米/秒,同比下降3.21%,周環(huán)比下降0.57%。

圖 18:三峽出庫(kù)量變化情況(立方米/秒)

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心4.?重點(diǎn)電力市場(chǎng)交易電價(jià)

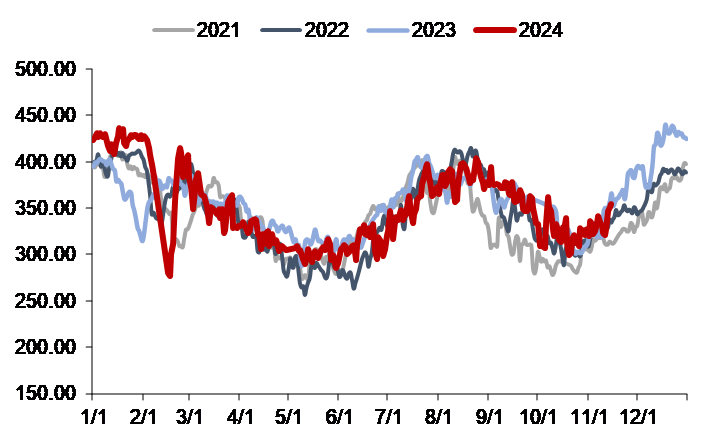

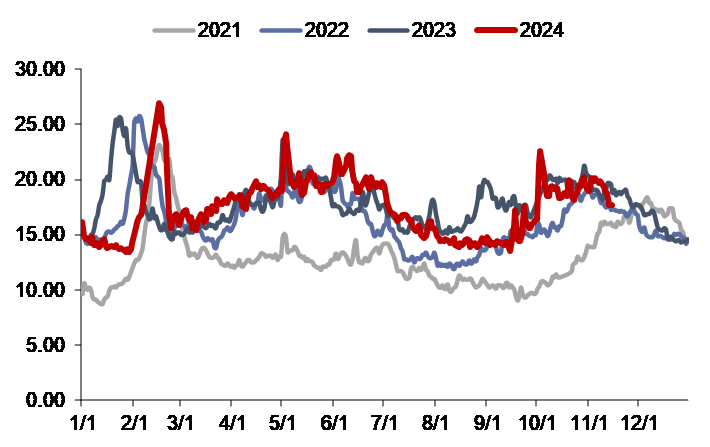

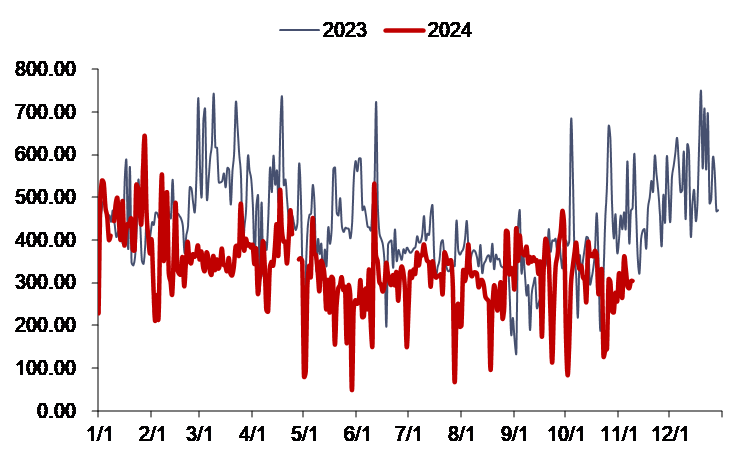

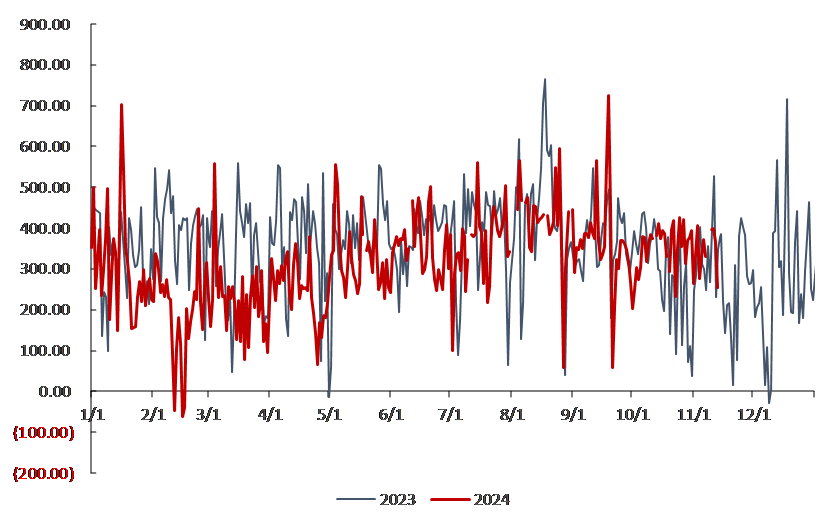

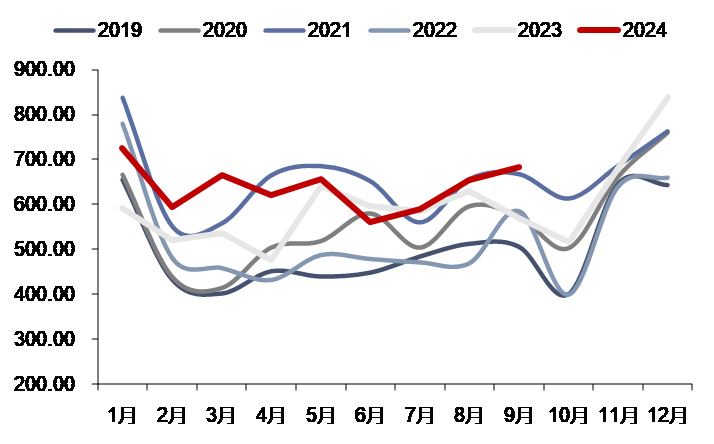

廣東日前現(xiàn)貨市場(chǎng):截至11月8日,廣東電力日前現(xiàn)貨市場(chǎng)的周度均價(jià)為334.15元/MWh,周環(huán)比上升11.91%,周同比下降26.2%。

廣東實(shí)時(shí)現(xiàn)貨市場(chǎng):截至11月8日,廣東電力實(shí)時(shí)現(xiàn)貨市場(chǎng)的周度均價(jià)為306.57元/MWh,周環(huán)比上升11.19%,周同比下降33.4%。

圖 19:廣東電力市場(chǎng)日前現(xiàn)貨日度均價(jià)情況(元/MWh)

資料來(lái)源:泛能網(wǎng),信達(dá)證券研發(fā)中心? 注:本周數(shù)據(jù)未更新

資料來(lái)源:泛能網(wǎng),信達(dá)證券研發(fā)中心? 注:本周數(shù)據(jù)未更新圖 20:廣東電力市場(chǎng)實(shí)時(shí)現(xiàn)貨日度均價(jià)情況(元/MWh)

資料來(lái)源:泛能網(wǎng),信達(dá)證券研發(fā)中心? 注:本周數(shù)據(jù)未更新

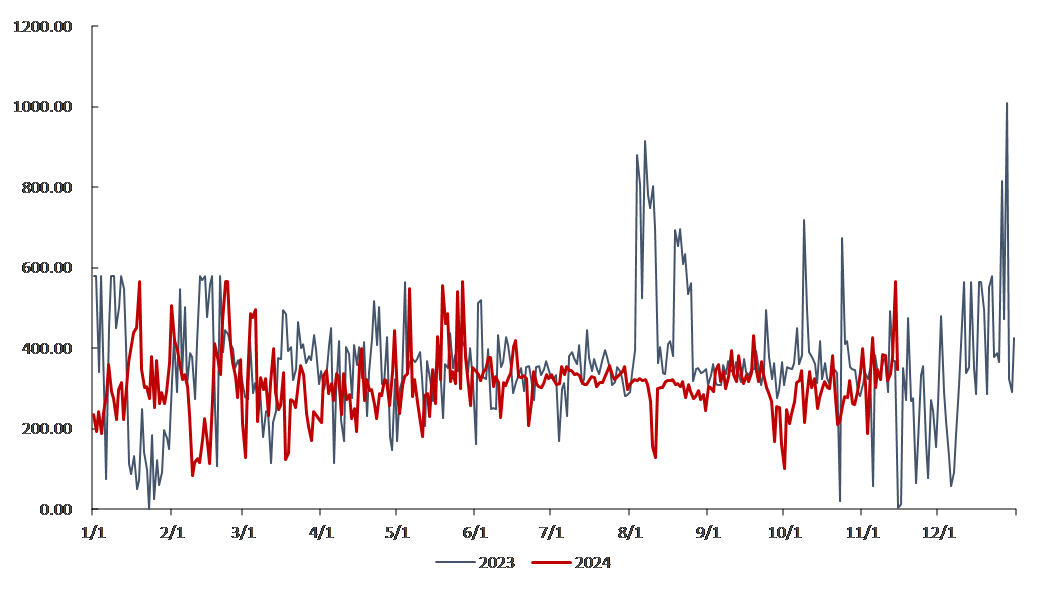

資料來(lái)源:泛能網(wǎng),信達(dá)證券研發(fā)中心? 注:本周數(shù)據(jù)未更新山西日前現(xiàn)貨市場(chǎng):截至11月14日,山西電力日前現(xiàn)貨市場(chǎng)的周度均價(jià)為384.67元/MWh,周環(huán)比上升16.29%,周同比上升3.5%。

山西實(shí)時(shí)現(xiàn)貨市場(chǎng):截至11月14日,山西電力實(shí)時(shí)現(xiàn)貨市場(chǎng)的周度均價(jià)為413.23元/MWh,周環(huán)比上升25.79%,周同比上升10.3%。

圖 21:山西電力市場(chǎng)日前現(xiàn)貨日度均價(jià)情況(元/MWh)

資料來(lái)源:泛能網(wǎng),信達(dá)證券研發(fā)中心? 注:本周數(shù)據(jù)未更新

資料來(lái)源:泛能網(wǎng),信達(dá)證券研發(fā)中心? 注:本周數(shù)據(jù)未更新圖 22:山西電力市場(chǎng)實(shí)時(shí)現(xiàn)貨日度均價(jià)情況(元/MWh)

資料來(lái)源:泛能網(wǎng),信達(dá)證券研發(fā)中心? 注:本周數(shù)據(jù)未更新

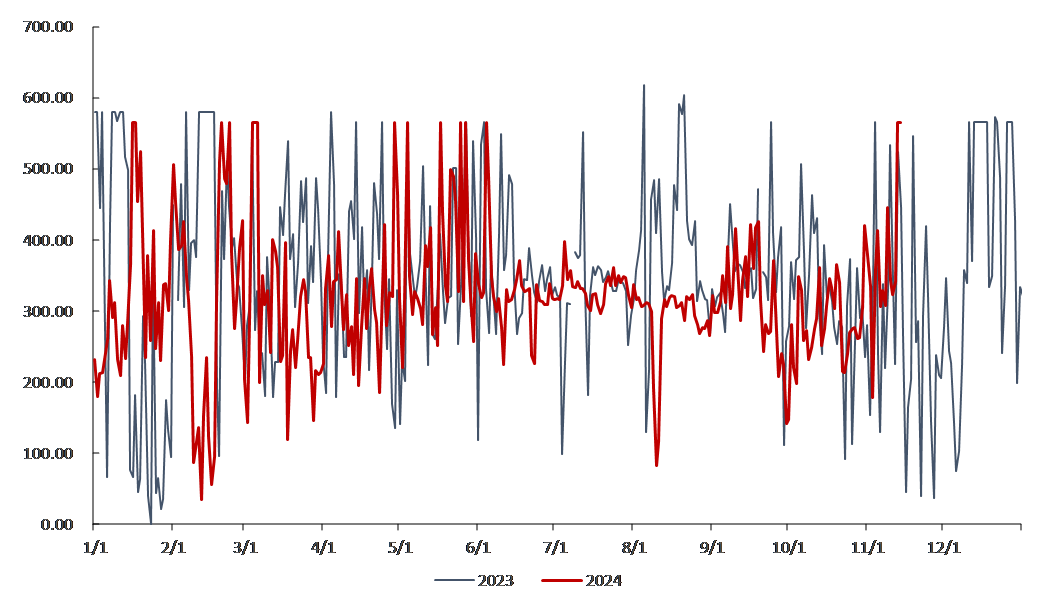

資料來(lái)源:泛能網(wǎng),信達(dá)證券研發(fā)中心? 注:本周數(shù)據(jù)未更新山東日前現(xiàn)貨市場(chǎng):截至11月14日,山東電力日前現(xiàn)貨市場(chǎng)的周度均價(jià)為319.20元/MWh,周環(huán)比下降2.79%,周同比下降11.6%。

山東實(shí)時(shí)現(xiàn)貨市場(chǎng):截至11月14日,山東電力實(shí)時(shí)現(xiàn)貨市場(chǎng)的周度均價(jià)為353.81元/MWh,周環(huán)比上升7.06%,周同比下降1.3%。

圖 23:山東電力市場(chǎng)日前現(xiàn)貨日度均價(jià)情況(元/MWh)

資料來(lái)源:泛能網(wǎng),信達(dá)證券研發(fā)中心? 注:本周數(shù)據(jù)未更新

資料來(lái)源:泛能網(wǎng),信達(dá)證券研發(fā)中心? 注:本周數(shù)據(jù)未更新圖 24:山東電力市場(chǎng)實(shí)時(shí)現(xiàn)貨日度均價(jià)情況(元/MWh)

資料來(lái)源:泛能網(wǎng),信達(dá)證券研發(fā)中心? 注:本周數(shù)據(jù)未更新

資料來(lái)源:泛能網(wǎng),信達(dá)證券研發(fā)中心? 注:本周數(shù)據(jù)未更新?

三、天然氣行業(yè)數(shù)據(jù)跟蹤

?

1. 國(guó)內(nèi)外天然氣價(jià)格

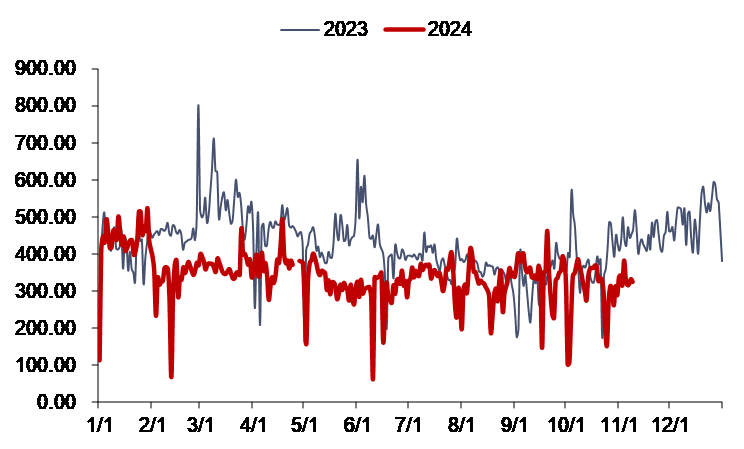

國(guó)產(chǎn)LNG價(jià)格周環(huán)比上漲,進(jìn)口LNG價(jià)格周環(huán)比上漲

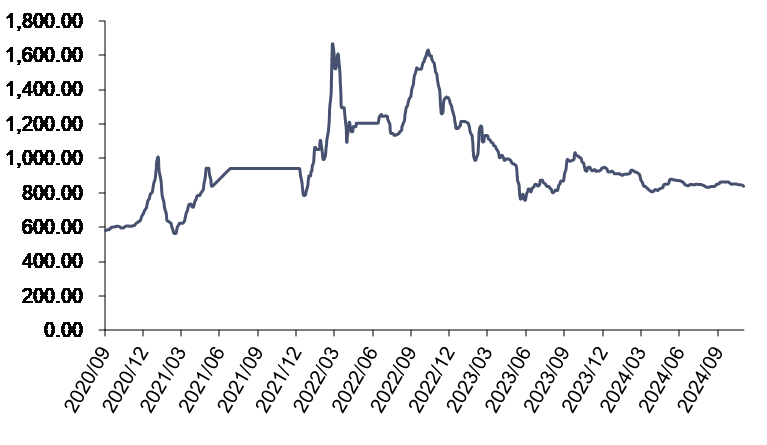

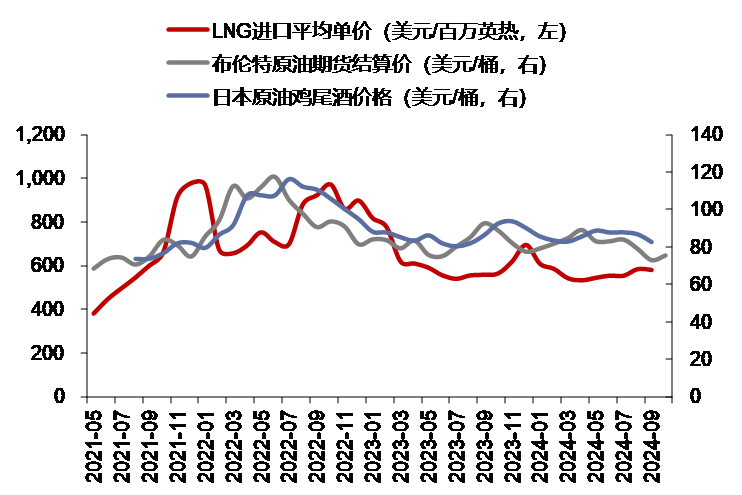

截至11月22日,上海石油天然氣交易中心LNG出廠價(jià)格全國(guó)指數(shù)為4553元/噸(約合3.25元/方),同比下降16.63%,環(huán)比上升1.13%;2024年9月,國(guó)內(nèi)LNG進(jìn)口平均價(jià)格為582.13美元/噸(約合2.95元/方),同比上升4.45%,環(huán)比下降0.65%。截至11月22日,中國(guó)進(jìn)口LNG到岸價(jià)為15.59美元/百萬(wàn)英熱(約合4.07元/方),同比下降6.83%,環(huán)比上升12.97%。

圖 25:上海石油天然氣交易中心LNG出廠價(jià)格全國(guó)指數(shù)(元/噸)

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心圖 26:布倫特原油期貨價(jià)&JCC指數(shù)&LNG進(jìn)口平均價(jià)格

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心圖 27:中國(guó)LNG到岸價(jià)(美元/百萬(wàn)英熱)

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心

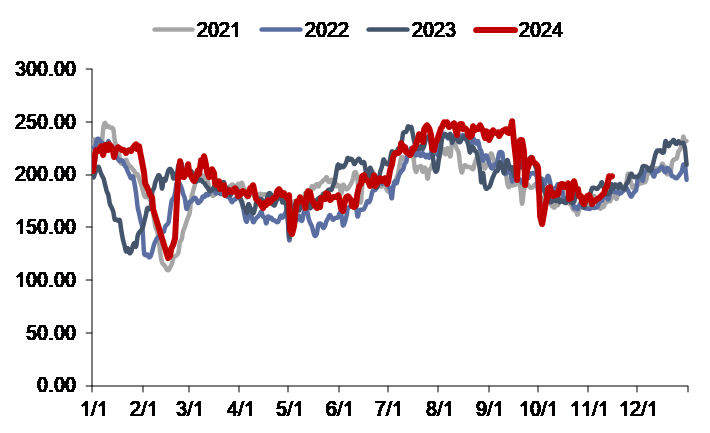

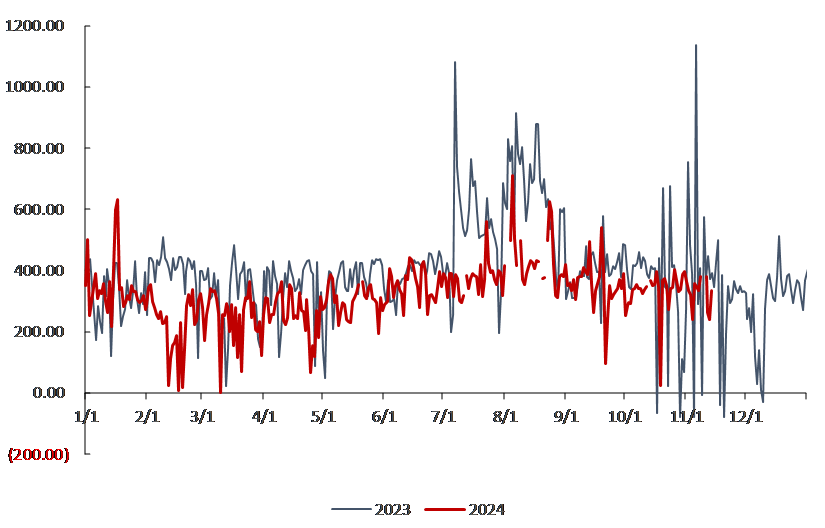

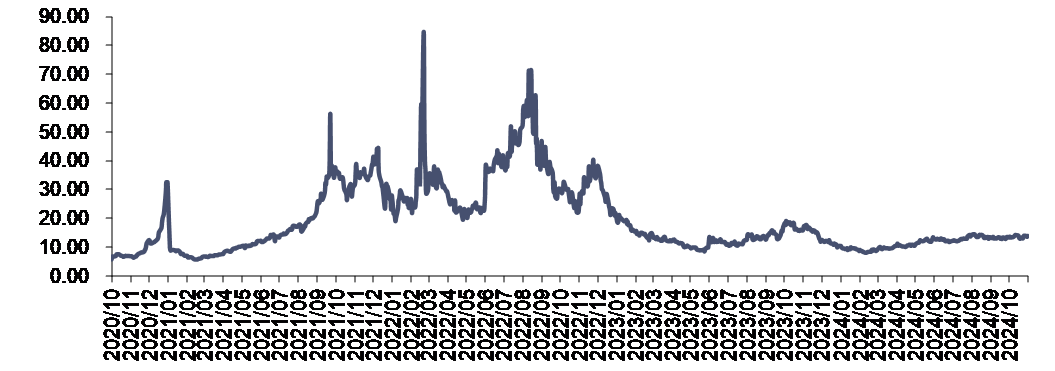

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心歐洲TTF價(jià)格周環(huán)比上漲,中國(guó)DES價(jià)格周環(huán)比下跌,美國(guó)HH價(jià)格周環(huán)比上漲

截至11月14日,歐洲TTF現(xiàn)貨價(jià)格為14.13美元/百萬(wàn)英熱,同比上升0.8%,周環(huán)比上升8.6%;美國(guó)HH現(xiàn)貨價(jià)格為2美元/百萬(wàn)英熱,同比下降33.8%,周環(huán)比上升5.3%;中國(guó)DES現(xiàn)貨價(jià)格為13.46美元/百萬(wàn)英熱,同比下降15.5%,周環(huán)比下降1.7%。

圖 28:國(guó)際三大市場(chǎng)天然氣現(xiàn)貨價(jià)格(美元/百萬(wàn)英熱)

資料來(lái)源:隆眾資訊,信達(dá)證券研發(fā)中心

資料來(lái)源:隆眾資訊,信達(dá)證券研發(fā)中心2. 歐盟天然氣供需及庫(kù)存

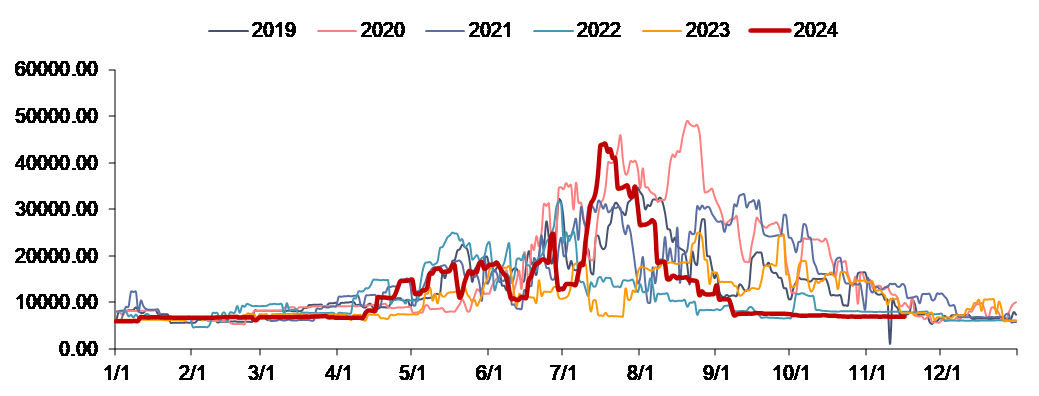

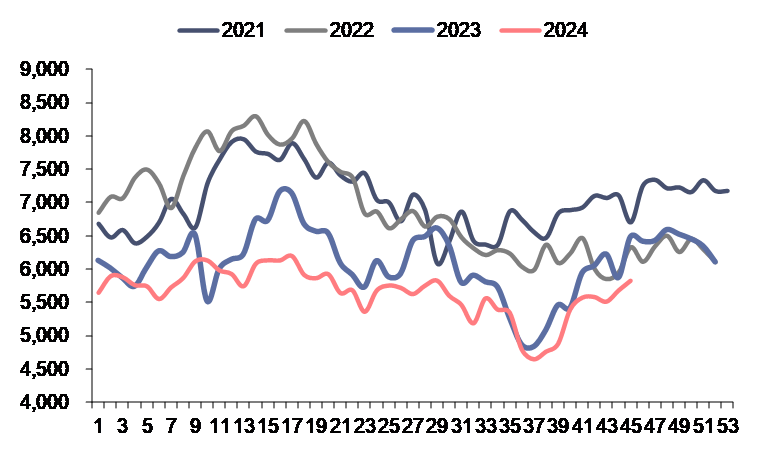

供給:歐盟天然氣供應(yīng)量周環(huán)比上升

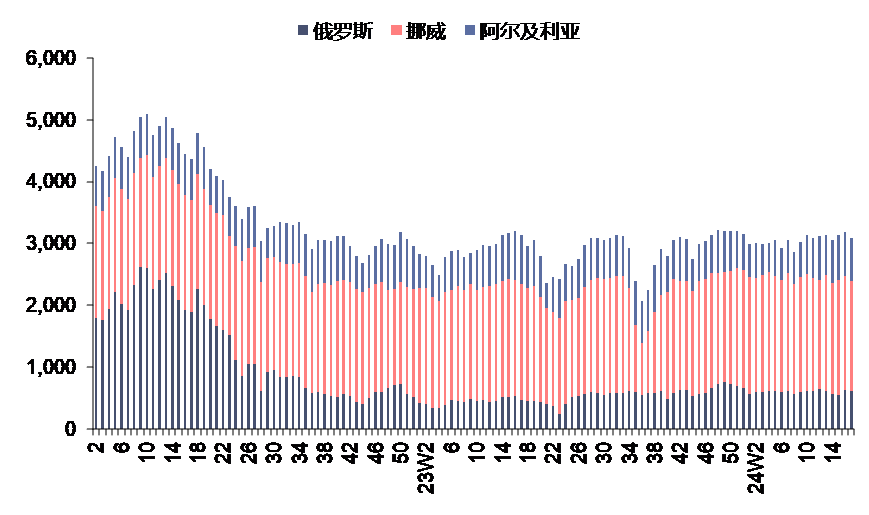

2024年第46周,歐盟天然氣供應(yīng)量58.0億方,同比下降9.7%,周環(huán)比下降2.3%。其中,LNG供應(yīng)量為21.6億方,周環(huán)比下降8.1%,占天然氣供應(yīng)量的37.3%;進(jìn)口管道氣36.3億方,同比下降1.0%,周環(huán)比上升1.5%,進(jìn)口俄羅斯管道氣7.191億方(占?xì)W盟天然氣供應(yīng)量的12.4%)。

2024年1-46周,歐盟累計(jì)天然氣供應(yīng)量2608.5億方,同比下降6.6%。其中,LNG累計(jì)供應(yīng)量為979.5億方,同比下降15.9%,占天然氣供應(yīng)量的37.6%;累計(jì)進(jìn)口管道氣1628.9億方,同比下降0.0%,累計(jì)進(jìn)口俄羅斯管道氣289.9億方(占?xì)W盟天然氣供應(yīng)量的11.1%)。

圖 29:歐盟天然氣供應(yīng)量(百萬(wàn)方)

資料來(lái)源:Bruegel,信達(dá)證券研發(fā)中心? ?

資料來(lái)源:Bruegel,信達(dá)證券研發(fā)中心? ?圖 30:歐盟LNG供應(yīng)量(百萬(wàn)方)

資料來(lái)源:Bruegel,信達(dá)證券研發(fā)中心?

資料來(lái)源:Bruegel,信達(dá)證券研發(fā)中心?圖 31:2022-2024年歐盟天然氣供應(yīng)結(jié)構(gòu)(百萬(wàn)方)

資料來(lái)源:Bruegel,信達(dá)證券研發(fā)中心?

資料來(lái)源:Bruegel,信達(dá)證券研發(fā)中心?圖 32:2022-2024年歐盟管道氣供應(yīng)結(jié)構(gòu)(百萬(wàn)方)

資料來(lái)源:Bruegel,信達(dá)證券研發(fā)中心?

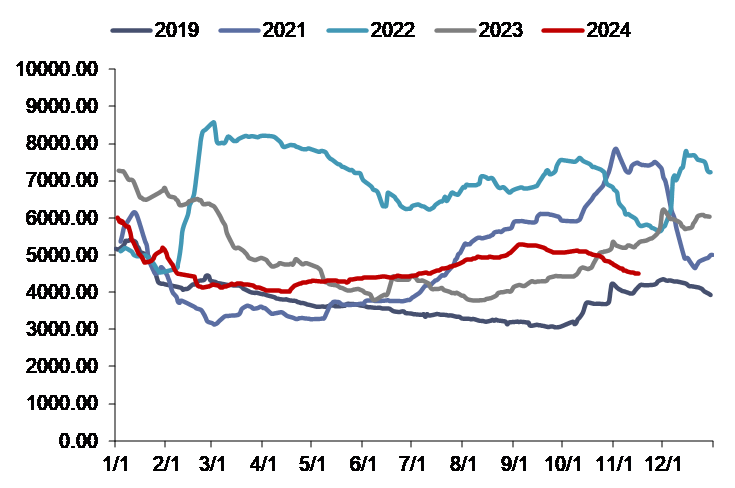

資料來(lái)源:Bruegel,信達(dá)證券研發(fā)中心?庫(kù)存:歐盟天然氣庫(kù)存周環(huán)比下降

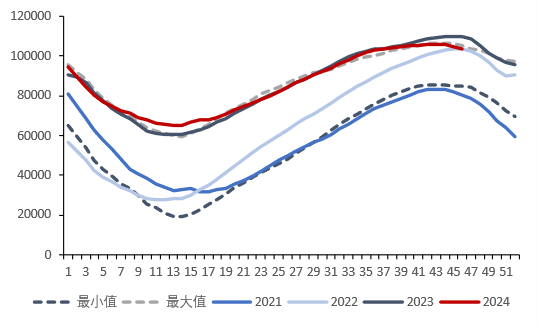

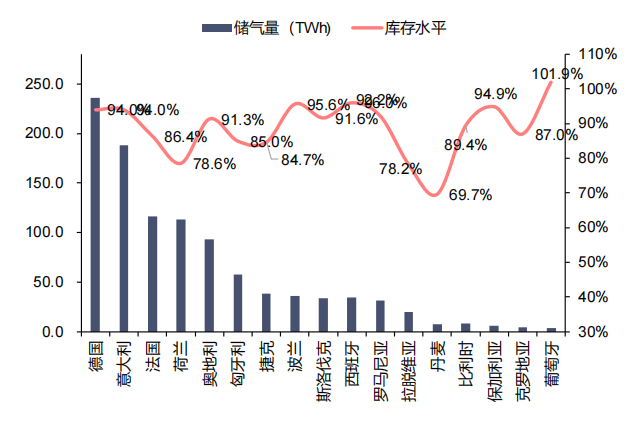

2024年第46周,歐盟天然氣庫(kù)存量為1022.58億方,同比下降6.85%,周環(huán)比下降2.50%。截至2024年11月20日,歐盟天然氣庫(kù)存水平為89.4%。

圖 33:歐盟天然氣庫(kù)存量(百萬(wàn)方)

資料來(lái)源:Bruegel,信達(dá)證券研發(fā)中心?

資料來(lái)源:Bruegel,信達(dá)證券研發(fā)中心?圖 34:歐盟各國(guó)儲(chǔ)氣量及庫(kù)存水平(2024/11/20,TWh)

資料來(lái)源:GIE,信達(dá)證券研發(fā)中心

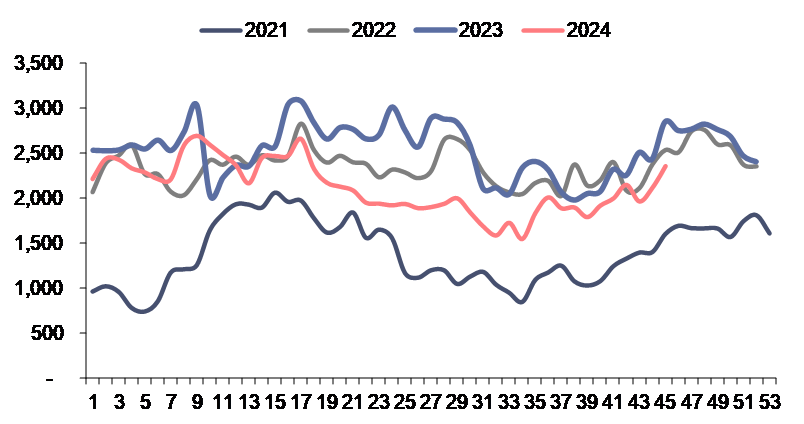

資料來(lái)源:GIE,信達(dá)證券研發(fā)中心需求:歐盟消費(fèi)量(我們估算)同比上升,周環(huán)比上升

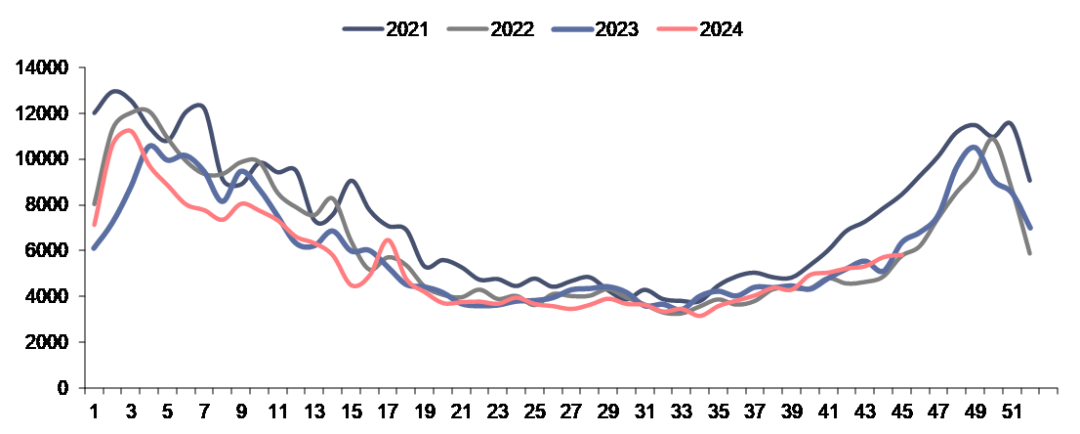

2024 年第 46 周,歐盟天然氣消費(fèi)量(我們估算)為 84.1 億方,周環(huán)比上升 17.5%,同比上升 23.5%;2024 年 1-46周,歐盟天然氣累計(jì)消費(fèi)量(我們估算)為 2545.4 億方,同比下降 2.1%。

圖 35:歐盟天然氣消費(fèi)量(我們估算)(百萬(wàn)方)

資料來(lái)源:Bruegel,信達(dá)證券研發(fā)中心

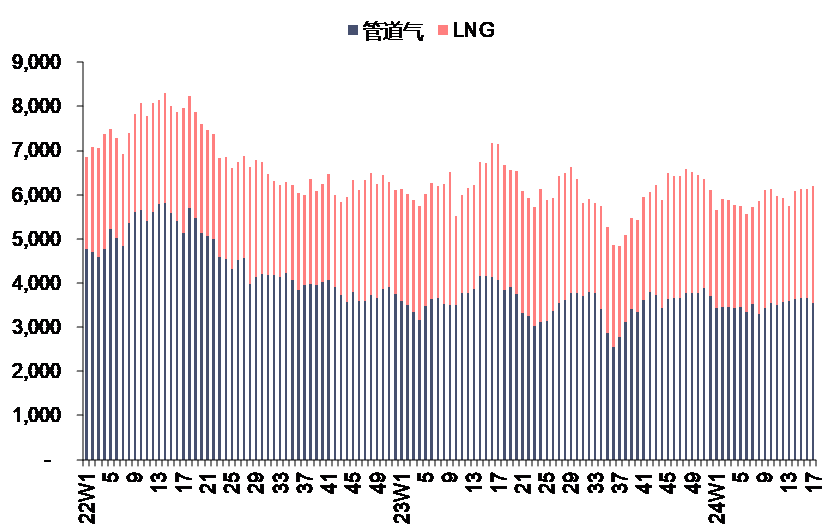

資料來(lái)源:Bruegel,信達(dá)證券研發(fā)中心3. 國(guó)內(nèi)天然氣供需情況

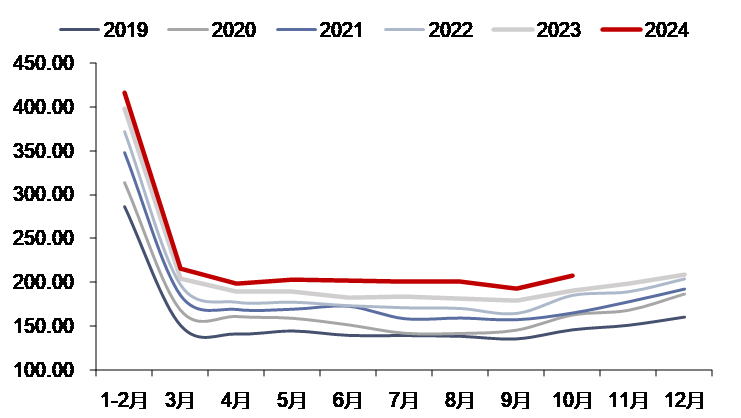

需求:2024年9月,國(guó)內(nèi)天然氣表觀消費(fèi)量同比上升

2024年9月,國(guó)內(nèi)天然氣表觀消費(fèi)量為338.80億方,同比上升14.4%。

2024年1-9月,國(guó)內(nèi)天然氣表觀消費(fèi)量累計(jì)為3183.70億方,累計(jì)同比上升10.3%。

供給:2024年9月,國(guó)內(nèi)天然氣產(chǎn)量同比上升,LNG進(jìn)口量同比上升

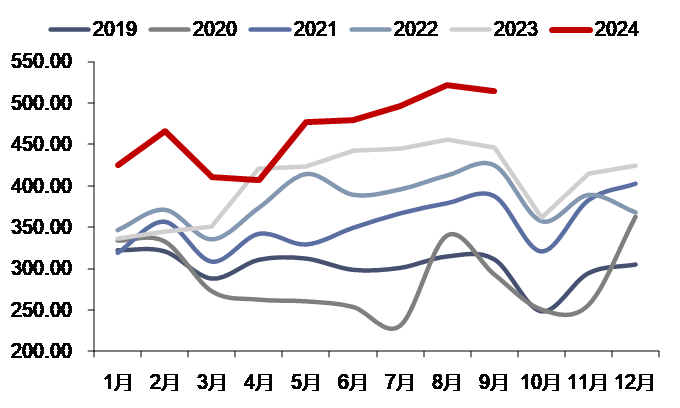

2024年10月,國(guó)內(nèi)天然氣產(chǎn)量為208.40億方,同比上升9.6%。2024年10月,LNG進(jìn)口量為655.00萬(wàn)噸,同比上升26.7%,環(huán)比下降4.2%。2024年10月,PNG進(jìn)口量為399.00萬(wàn)噸,同比上升10.2%,環(huán)比下降22.5%。

2024年1-10月,國(guó)內(nèi)天然氣產(chǎn)量累計(jì)為2038.80億方,累計(jì)同比上升7.5%。2024年1-10月,LNG進(jìn)口量累計(jì)為

6355.00萬(wàn)噸,累計(jì)同比上升13.0%。2024年1-10月,PNG進(jìn)口量累計(jì)為4598.00萬(wàn)噸,累計(jì)同比上升14.2%。?

圖 36:國(guó)內(nèi)天然氣月度表觀消費(fèi)量(億方)

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心圖 37:國(guó)內(nèi)天然氣月度產(chǎn)量(億方)

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心圖 38:國(guó)內(nèi)LNG月度進(jìn)口量(萬(wàn)噸)

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心圖 39:國(guó)內(nèi)PNG月度進(jìn)口量(萬(wàn)噸)

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心?

四、本周行業(yè)新聞

?

1、電力行業(yè)相關(guān)新聞

1)10 月份,全社會(huì)用電量 7742 億千瓦時(shí),同比增長(zhǎng) 4.3%:11 月 20 日,國(guó)家能源局發(fā)布 10 月份全社會(huì)用電量等數(shù)據(jù)。10 月份,全社會(huì)用電量 7742 億千瓦時(shí),同比增長(zhǎng) 4.3%。從分產(chǎn)業(yè)用電看,第一產(chǎn)業(yè)用電量 106 億千瓦時(shí),同比增長(zhǎng) 5.1%;第二產(chǎn)業(yè)用電量 5337 億千瓦時(shí),同比增長(zhǎng) 2.7%;第三產(chǎn)業(yè)用電量1367 億千瓦時(shí),同比增長(zhǎng) 8.4%;城鄉(xiāng)居民生活用電量 932 億千瓦時(shí),同比增長(zhǎng) 8.1%。(資料來(lái)源:中國(guó)電力知庫(kù)、國(guó)家統(tǒng)計(jì)局)?

2)10 月中國(guó)能源生產(chǎn)穩(wěn)步增長(zhǎng),原煤、原油、天然氣產(chǎn)量及電力發(fā)電量均上升:11 月 15 日,國(guó)家統(tǒng)計(jì)局最新數(shù)據(jù)顯示,今年 10 月份,中國(guó)規(guī)模以上工業(yè)原煤、原油、天然氣和電力生產(chǎn)均呈現(xiàn)平穩(wěn)增長(zhǎng)。其中,原煤產(chǎn)量 4.1 億噸,同比增長(zhǎng) 4.6%,原油產(chǎn)量 1777 萬(wàn)噸,同比增長(zhǎng) 2.5%,天然氣規(guī)上工業(yè)產(chǎn)量 208億立方米,同比增長(zhǎng) 8.4%,而全國(guó)規(guī)上工業(yè)發(fā)電量 7310 億千瓦時(shí),同比增長(zhǎng) 2.1%。此外,煤炭和天然氣的進(jìn)口量也分別同比增長(zhǎng)。(資料來(lái)源:國(guó)家能源局)

2、天然氣行業(yè)相關(guān)新聞

1)中俄東線天然氣管道工程全線完工,進(jìn)入投產(chǎn)前最后的準(zhǔn)備階段:11 月 18 日國(guó)家石油天然氣管網(wǎng)集團(tuán)有限公司發(fā)布消息,我國(guó)重要的能源大通道——中俄東線天然氣管道工程全線完工,進(jìn)入投產(chǎn)前最后的準(zhǔn)備階段。中俄東線天然氣管道全長(zhǎng) 5111 千米,北起黑龍江省黑河市,南至上海。全線貫通后,每年可向東三省、京津冀、長(zhǎng)三角等地區(qū)穩(wěn)定供應(yīng)天然氣 380 億立方米,可滿足 13000 萬(wàn)戶城市家庭一年的用氣需求。(資料來(lái)源:央視新聞客戶端、中國(guó)電力報(bào))

?

五、本周重要公告

?

【佛燃能源】11 月 21 日,佛燃能源集團(tuán)股份有限公司的全資子公司佛山市華兆能投資有限公司因武強(qiáng)縣中順天然氣有限公司未能完成業(yè)績(jī)承諾,向法院提起訴訟要求業(yè)績(jī)補(bǔ)償及資金占用費(fèi),涉案金額為 16,007,164.89 元及相應(yīng)利息。經(jīng)過(guò)一審、二審和再審申請(qǐng),最終廣東省高級(jí)人民法院駁回了華兆能的再審申請(qǐng),該案件對(duì)公司本期或期后利潤(rùn)無(wú)重大影響。

【華電國(guó)際】11 月 21 日,新疆鑫泰天然氣股份有限公司的控股子公司新疆明新油氣勘探開(kāi)發(fā)有限公司以約 35.23 億元人民幣成功競(jìng)得新疆巴里坤哈薩克自治縣三塘湖礦區(qū)七號(hào)勘查區(qū)普查煤炭資源探礦權(quán),該探礦權(quán)面積為 109.28 平方公里,估算煤炭資源量為 20.93 億噸。此次交易需提交公司股東大會(huì)審議通過(guò)后實(shí)施,不會(huì)對(duì)公司正常生產(chǎn)經(jīng)營(yíng)造成不利影響,且不構(gòu)成關(guān)聯(lián)交易或重大資產(chǎn)重組。?

?

六、投資建議和估值表

?

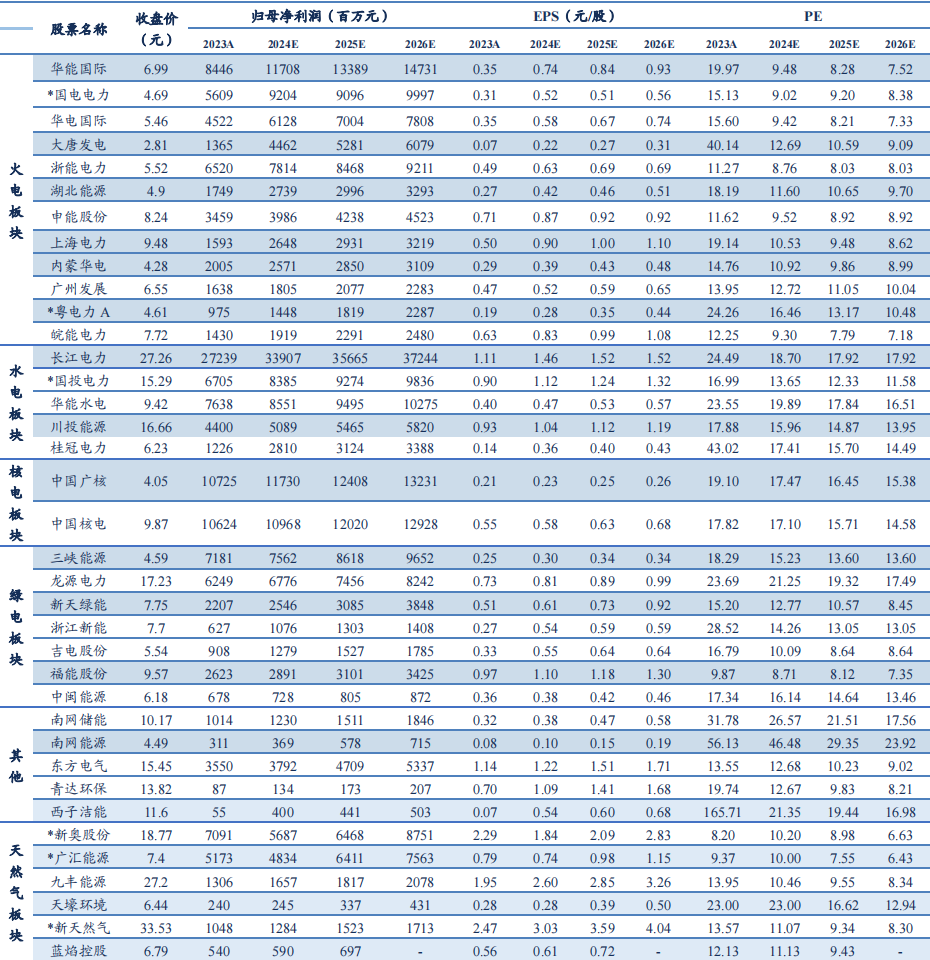

電力:國(guó)內(nèi)歷經(jīng)多輪電力供需矛盾緊張之后,電力板塊有望迎來(lái)盈利改善和價(jià)值重估。在電力供需矛盾緊張的態(tài)勢(shì)下,煤電頂峰價(jià)值凸顯;電力市場(chǎng)化改革的持續(xù)推進(jìn)下,電價(jià)趨勢(shì)有望穩(wěn)中小幅上漲,電力現(xiàn)貨市場(chǎng)和輔助服務(wù)市場(chǎng)機(jī)制有望持續(xù)推廣,容量電價(jià)機(jī)制正式出臺(tái),明確煤電基石地位。雙碳目標(biāo)下的新型電力系統(tǒng)建設(shè)或?qū)⒊掷m(xù)依賴系統(tǒng)調(diào)節(jié)手段的豐富和投入。此外,伴隨著發(fā)改委加大電煤長(zhǎng)協(xié)保供力度,電煤長(zhǎng)協(xié)實(shí)際履約率有望邊際上升,我們判斷煤電企業(yè)的成本端較為可控。展望未來(lái),我們認(rèn)為電力運(yùn)營(yíng)商的業(yè)績(jī)有望大幅改善。建議關(guān)注:全國(guó)性煤電龍頭:國(guó)電電力、華能?chē)?guó)際、華電國(guó)際等;電力供應(yīng)偏緊的區(qū)域龍頭:皖能電力、浙能電力、申能股份、粵電力 A 等;水電運(yùn)營(yíng)商:長(zhǎng)江電力、國(guó)投電力、川投能源、華能水電等;同時(shí),煤電設(shè)備制造商和靈活性改造技術(shù)類(lèi)公司也有望受益于煤電新周期的開(kāi)啟,設(shè)備制造商有望受益標(biāo)的:東方電氣;靈活性改造有望受益標(biāo)的:華光環(huán)能、青達(dá)環(huán)保、龍?jiān)醇夹g(shù)等。

天然氣:隨著上游氣價(jià)的回落和國(guó)內(nèi)天然氣消費(fèi)量的恢復(fù)增長(zhǎng),城燃業(yè)務(wù)有望實(shí)現(xiàn)毛差穩(wěn)定和售氣量高增;同時(shí),擁有低成本長(zhǎng)協(xié)氣源和接收站資產(chǎn)的貿(mào)易商或可根據(jù)市場(chǎng)情況自主選擇擴(kuò)大進(jìn)口或把握國(guó)際市場(chǎng)轉(zhuǎn)售機(jī)遇以增厚利潤(rùn)空間。天然氣有望受益標(biāo)的:新奧股份、廣匯能源。

表1:公用事業(yè)行業(yè)主要公司估值表

資料來(lái)源:iFinD,信達(dá)證券研發(fā)中心(注:標(biāo)*公司為信達(dá)證券研發(fā)中心能源團(tuán)隊(duì)的盈利預(yù)測(cè),其余公司盈利預(yù)測(cè)來(lái)源于iFinD一致預(yù)測(cè);數(shù)據(jù)截至2024年11月22日)

?

七、風(fēng)險(xiǎn)因素

?

宏觀經(jīng)濟(jì)下滑導(dǎo)致用電量增速不及預(yù)期,電力市場(chǎng)化改革推進(jìn)緩慢,電煤長(zhǎng)協(xié)保供政策的執(zhí)行力度不及預(yù)期,國(guó)內(nèi)天然氣消費(fèi)增速恢復(fù)緩慢等。

本文源自報(bào)告:《電力天然氣周報(bào):10月全社會(huì)用電量同比增長(zhǎng)4.3%,歐美氣價(jià)周環(huán)比上漲》

報(bào)告發(fā)布時(shí)間:2024年11月23日

發(fā)布報(bào)告機(jī)構(gòu):信達(dá)證券研究開(kāi)發(fā)中心

報(bào)告作者:

左前明(金麒麟分析師) S1500518070001

李春馳(金麒麟分析師) S1500522070001

邢秦浩 S1500524080001

VIP課程推薦

APP專享直播

熱門(mén)推薦

收起

24小時(shí)滾動(dòng)播報(bào)最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)