本文轉載自微信公眾號“IMI財經觀察”

01海外宏觀金融形勢

美聯儲如期暫停加息;歐央行加息25bps;日央行維持超寬松政策不變

(1)美聯儲

美聯儲方面,9月FOMC會議,聯儲將目標利率維持至5.25-5.5%不變,繼今年6月之后的第二次暫停加息,符合市場預期。會議聲明有兩大變化:一是,對經濟增長更為樂觀,從7月的“moderate pace”轉變為“solid pace”。二是,承認就業市場再平衡取得進一步的進展,從7月的“robust in recent months”轉變為“slowed in recent months but remain strong”。上述兩處變化基本在預期之內。其余會議聲明內容與7月并無二致。

此次議息會議的關鍵增量信息在于,美聯儲內部對經濟軟著陸的預期更強,對明后兩年政策利率中樞的估計更高。具體而言:

一是,美聯儲對經濟前景更為樂觀。9月SEP(經濟預測摘要)大幅上調2023-24年的經濟增速,將今年GDP同比預測從1%上調至2.1%,明年GDP同比預測從1.1%上調至1.5%。此外,聯儲大幅下修2023-25年的失業率估計,今年失業率從4.1%下調至3.8%,2024年和2025年的失業率均從4.5%下調至4.1%。

二是,在增長預期上調、失業率預期下修的樂觀估計下,對明后兩年政策利率中樞的估計比6月更“鷹”,利率維持高位的時間更久。明年利率中樞預期從4.6%上調至5.1%,2025年的利率中樞預期從3.4%上調至3.9%。這意味著,相比于6月,明年的降息幅度從100bp削減至50bp,2025年降息預期則依然保持在125bp左右。

三是,在“鷹派”的政策利率預測以及鮑威爾在新聞發布會后表示中性利率可能已上升的背景下,還算友好的是,聯儲并沒有調高長期政策利率中樞。雖然聯儲官員對長期政策利率預估范圍從2.4-2.6%升至2.4-2.8%,但中值依然維持在2.5%。

(2)歐央行

歐央行方面,9月貨幣政策會議,歐央行將三大關鍵政策利率再次同時上調25bp,主要再融資利率、隔夜貸款利率、存款便利利率分別上調至4.5%、4.75%、4%。本次加息操作基本仍在市場預期內。

相比于前次會議,9月會議聲明最大的變化在于新增表述:“根據目前的評估,我們認為關鍵利率已經達到了能夠在足夠長時間內維持的水平。”被市場解讀為暗示利率已至峰值。隔夜指數掉期顯示,市場預期10月歐央行在加息概率僅在20%左右。即使拉加德在新聞發布會上否認了利率已達峰值的說法,市場對加息的預期概率也未見明顯提升。

9月預測中,歐央行下調今明兩年GDP預期、上調通脹預期,凸顯歐元區經濟基本面的滯脹矛盾。經濟預測方面,歐央行將2023、2024年實際GDP增速預期分別下調至0.7%(6月預期為0.9%)、1%(6月預期為1.5%)。歐央行表示,下調的主要原因是:1)調查顯示短期經濟指標急劇惡化;2)融資條件收緊;3)匯率走強和外需疲軟。反映歐元區經濟下行風險加劇。通脹預測方面,歐央行將2023、2024年HICP同比分別上調至5.6%(6月預測為5.4%)、3.2%(6月預測為3%),進一步觀察發現,上修主要來自能源和食品通脹上行,歐央行對2023年剔除能源和食品的通脹預測仍保持5.1%未變、對2024年的預測下調0.1個百分點至2.9%,雖有下調但仍在較高位置,距離2%的中期通脹目標較遠,歐元區通脹壓力仍不小。

(3)日央行

日央行方面,9月會議維持-0.1%的政策利率和收益率曲線控制政策(YCC)框架不變。會議聲明中也未對前瞻指引做出調整。基本符合市場預期。新聞發布會中,日央行行長植田和男未釋放更多鷹派信號,針對此前接受《讀賣新聞》采訪時的回應,也被市場解讀為邊際偏鴿,日元快速貶值,觸及148.4的高位。

本次會議后,市場仍認為日央行年內將退出負利率,與會前差異不大。反映本次會議給市場提供的增量信息有限。市場對于日央行12月加息退出負利率的預期概率仍在72.9%左右,與會前差異不大。

美元指數走強;歐元、日元對美元走弱;人民幣匯率高位震蕩,CFETS指數走強

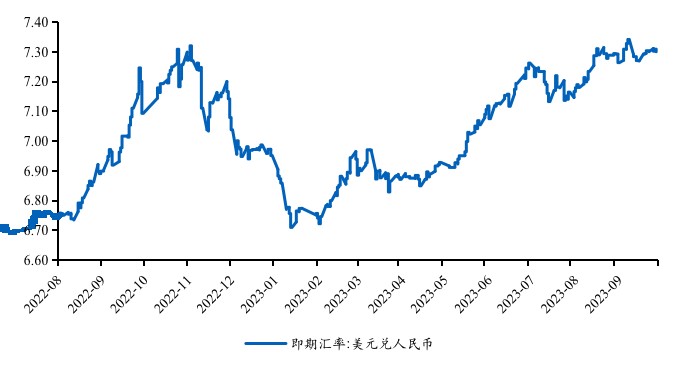

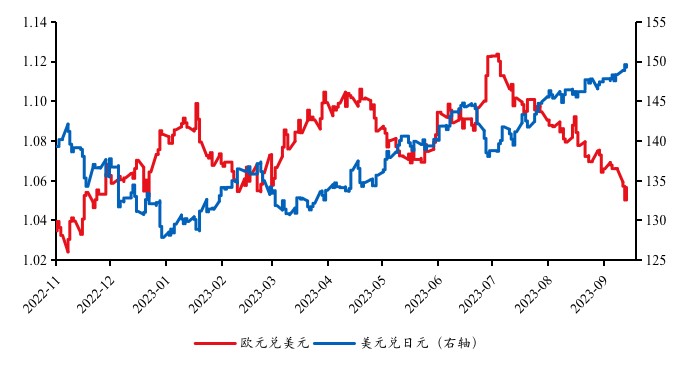

近期美元指數走強,主要貨幣均對美元貶值。9月以來,美國經濟軟著陸預期升溫,聯儲姿態“鷹”派,疊加歐元區經濟下行風險較高,市場滯脹擔憂發酵,美強歐弱的基本面格局推動美元指數上漲1.8%至106.1。美元走強背景下,主要貨幣均對美元貶值。歐元、日元對美元分別累計貶值2%、2.1%。

與其他非美貨幣相比,人民幣匯率相對偏強。表現在兩個方面。一是,9月以來,人民幣對美元累計貶值幅度0.5%,相對歐元、日元偏低。二是,CFETS指數近期有所抬升,9月以來累計上漲1.7%。

圖 1: 9月美元兌人民幣匯率高位震蕩

圖 1: 9月美元兌人民幣匯率高位震蕩 圖 2: 近期CFETS指數回升

圖 2: 近期CFETS指數回升 圖 3: 近期美元指數走強

圖 3: 近期美元指數走強 圖 4: 近期歐元、日元均對美元貶值

圖 4: 近期歐元、日元均對美元貶值兩黨分歧較大,美國政府面臨“關門”風險

由于兩黨分歧較大,正常的撥款法案幾乎不可能在10月1日前通過。同時,持續性決議通過的可能性也在下降。美國政府關門的概率增加。如果在新財年(10月1號)之前沒有辦法通過新的撥款法案,且持續性決議沒有辦法即時生效,美國政府將會面臨資金缺口(funding gap),導致政府關門(shutdown)。目前來看,雖然美國參議院已經通過一項持續性決議,以讓政府可以持續運行到11月17日(包含給予烏克蘭60億美元援助)。但該法案在眾議院獲得通過的可能性似乎并不大,共和黨內的保守派仍然堅持其原有主張。隨著政府關門時間的臨近,達成協議的難度越來越高。根據CRFB 9月26日的調查數據,美國政府關門的概率已經高達87%。

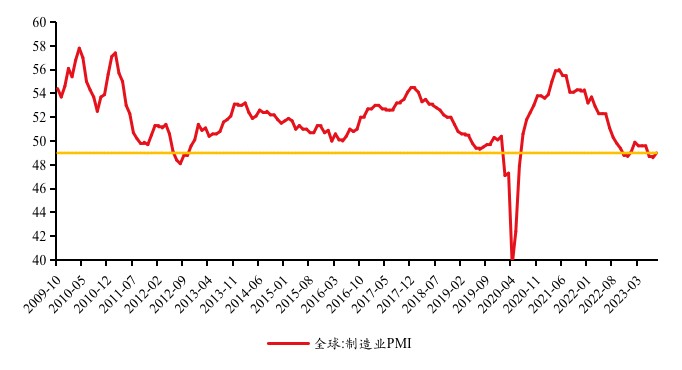

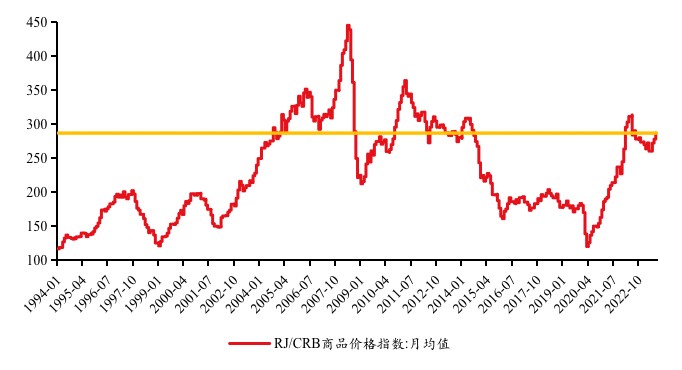

全球貿易需求景氣或邊際改善,價格回升

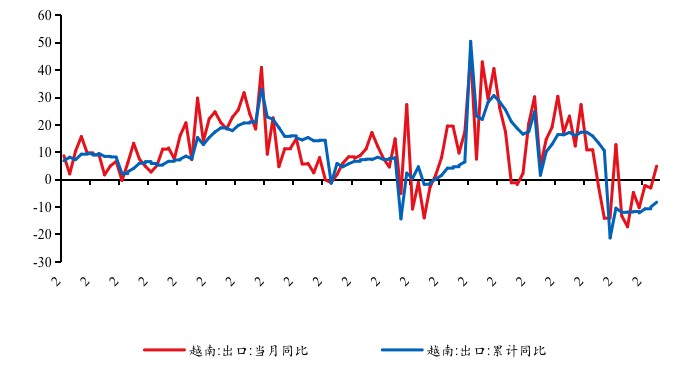

近期,全球貿易景氣或邊際回升。從四個指標觀察。一是,反映全球經濟景氣度的摩根大通全球制造業PMI,8月小幅回升至49,7月為48.6,或指向全球貿易需求端邊際改善。二是,全球貿易的領先指標韓國出口,9月前20日韓國出口同比增速為9.8%,7月為-16.6%。三是,全球主要的勞動密集型產品出口國越南,9月出口同比為4.9%,8月為-3%,或指向全球勞密產品貿易的邊際改善。四是,全球貿易價格跟蹤指標RJ/CRB商品價格指數,9月均值286.7,較8月上漲3.2%,或指向全球貿易價的因素邊際改善。

圖 5: 8月,全球制造業PMI小幅回升至49

圖 5: 8月,全球制造業PMI小幅回升至49 圖 6: 9月,RJ/CRB商品價格指數回升至285.7

圖 6: 9月,RJ/CRB商品價格指數回升至285.7 圖 7: 9月前20天,韓國出口同比升至9.8%

圖 7: 9月前20天,韓國出口同比升至9.8% 圖 8: 9月,越南出口同比升至4.9%

圖 8: 9月,越南出口同比升至4.9%02國內宏觀

經濟數據追蹤

8月多項經濟數據環比改善,工業生產提速,制造業投資反彈,消費表現亮眼,出口降幅收窄。工業增加值、固定資產投資單月環比增速均達近年同期高點。

生產方面,8月工業增加值同比增長4.5%,前值3.7%;季調環比增長0.5%,較7月有較大回升。各行業表現分化,制造業表現亮眼,同比增長5.4%,較7月提升1.5個百分點;受高基數影響,電燃氣水同比增速下降3.9個百分點至0.2%。生產端修復強于預期,疊加近幾月 PPI、工業企業利潤跌幅持續收窄,復蘇趨勢明顯。

投資方面,1-8月固定資產投資同比增速3.2%,增速較前7個月降低0.2個百分點。其中,廣義基建、制造業、房地產投資累計同比增速分別為9.0%、5.9%和-8.8%,地產未現改善跡象,基建投資維持高增速但邊際放緩,制造業投資的反彈一定程度對沖了前兩者的下滑。

消費方面,8月社會消費品零售總額同比增速較上月提升2.1個百分點至4.6%,環比季調增速轉正,主要帶動項為商品消費恢復,而餐飲消費增速自高位小幅回落至12.4%。主要驅動力量為線下社交需求強勢恢復推升汽車、服裝鞋帽、化妝品類消費,而建筑裝潢、家具家電等地產鏈消費依舊低迷。

出口方面,8月出口同比降8.8%,前值降14.3%,降幅收窄明顯。出口商品上看,大部分呈現改善,塑料制品、紡織用品等勞動密集型產品表現改善,汽車、手機表現明顯弱于7月。出口區域上看,美國、加拿大、東盟小幅改善。

價格方面,8月CPI同比重回正區間,PPI降幅收窄。8月CPI同比0.1%,前值-0.3%,核心CPI同比持平7月0.8%。通脹觸底回升,主要由豬肉價格帶動的食品項疊加去年低基數帶動,OPEC減產驅動油價上行和生產提速帶動PPI上漲。

貨幣政策追蹤:降準如期落地,降息仍可期待

(1)8月信貸社融好于預期,結構有待優化

8月新增社融3.12萬億,預期2.62萬億,同比多增6524億元;新增人民幣貸款1.36萬億,預期1.10萬億,同比多增1100億元總量上,8月信貸社融均好于預期、也略高于季節性,同比多增主要來自專項債加速發行;結構上,居民中長貸連續兩個月同比少增,房貸需求仍弱,新一輪房地產寬松影響尚未體現;此外,企業中長期貸款也連續兩個月同比少增,票據融資同比大幅多增,沖量特征延續。8月M0、M1、M2同比分別增長9.5%、2.2%和10.6%,增速較上月均放緩;M2-M1增速剪刀差同上月持平為8.4%,企業、居民存款活期意愿仍位于低位。

(2)降準如期落地

9月14日晚間,央行發布消息,決定于2023年9月15日下調金融機構存款準備金率0.25個百分點(不含已執行5%存款準備金率的金融機構)。下調后,金融機構加權平均存款準備金率約為7.4%。從時間上看,距上次降準已經間隔半年;從量上看,降準25BP的幅度并不算大,釋放中長期流動性約5000~6000億元。本次降準的原因及影響主要有三方面。基本面上,宏觀經濟初現企穩,但并不牢靠,市場信心仍然偏弱,此次降準是對經濟回暖的確認,也是給后續的財政政策鋪量。流動性方面,8月以來政府債發行提速,資金面偏緊,DR007持續運行在OMO之上,此時降準有效緩解短期流動性壓力,充分體現央行保持流動性合理充裕的貨幣政策基調。此外,商業銀行凈息差持續收窄,相較同為數量型工具的MLF和OMO,降準可一定程度緩解商業銀行的凈息差壓力,有助后續信貸穩定投放。

此外,9月央行重啟14天逆回購并下調利率20BP至1.95%,調整后各期限政策利率間的利差保持基本穩定,此次調整更多體現的是縮窄不同期限政策利率間的利差,而非真正意義的降息信號。往后看,基本面仍是降息的核心考量,目前處于政策落地的觀察期,如地產修復不及預期,年內仍有進一步降息可能。

財政政策追蹤:財政發力仍需加快

1-8月,一般公共預算收入、支出分別同比增長11.5%、3.3%,政府性基金預算收入、支出分別同比下降14.3%、23.3%。8月財政數據反應幾個特點:一是一般公共預算收入進度放緩,表明收入恢復動力還不強。二是公共財政收支進度差收窄,表明后續財政支出仍有較大加速空間。三是政府性基金收入維持低位,仍因土地出讓收入增速下滑拖累。8月政府性基金收入同比-18.5%,土地出讓收入同比-22.2%,已連續18個月負增長。

從政策面的角度上看,現階段是7月政治局會議的實質落地階段。活躍資本市場、提振投資者信息、優化民營企業發展環境、適時調整優化房地產政策均有具體方案相繼落地,積極推動城中村改造、實施一攬子化債方案兩項政策細則還在推進中。本月重大財政政策包括:中共中央國務院發布《關于支持福建探索海峽兩岸融合發展新路建設兩岸融合發展示范區的意見》,其中內容包括制定促進閩臺融合放寬市場準入特別措施的意見;鼓勵福建自由貿易試驗區擴大對臺先行先試,支持對臺小額貿易創新發展;擴大臺灣居民居住證身份核驗應用范圍等。基建和產業方面,政策重點聚焦電力裝備、電子信息制造等產業穩增長工作方案,產業方面圍繞智能光伏、元宇宙、工業互聯網等產業出臺了一系列創新發展行動計劃,以及金融支持構建高質量充電基礎設施體系等。

房地產市場及政策追蹤

(1)8月地產數據未見明顯改善

8月,地產景氣度進一步下滑,供需兩端未有明顯改善:投資、施工面積跌幅進一步加深,“保交樓”推動下竣工面積增速繼續維持高位但增速小幅放緩,新開工面積降幅出現邊際改善,地產銷售仍延續量價齊跌。

根據國家統計局數據,8月國房景氣指數為93.56,較7月下降0.21。1-8月房地產開發投資累計同比-8.8%,較前值下降0.3個百分點;新開工面積、施工面積、竣工面積累計同比分別為-24.4%、-7.1%、19.2%,前值分別為-24.5%、-6.8%、20.5%;資金來源方面,1-8月全國房地產開發資金來源合計累計同比降12.9%,降幅較上月擴大1.7個百分點,資金來源同比跌幅進一步擴大,制約投資恢復的持續性。銷售方面,樓市成交仍較低迷,銷售量價齊跌趨勢延續。1-8月銷售面積、銷售金額累計同比分別為-7.1%、-3.2%,前值為-6.5%、-1.5%;價格方面,8月百城住宅價格指數環比下滑0.01%,一、二、三線城市環比分別-0.12%、0.01%、-0.03%,二線城市呈現邊際改善。

(2)8月末起重磅政策密集落地

7月中央政治局會議對房地產政策定調后, 重磅政策陸續落地,各地陸續在8月末、9月上半月密集出臺,包括“認房不認貸”、下調房貸政策利率下限、放松限購、限售政策等方面。

“認房不認貸”基本已全部落實。8月25日,住建部、中國人民銀行、金融監管總局聯合印發《關于優化個人住房貸款中住房套數認定標準的通知》,此后各地陸續在9月上半月密集出臺、推進“認房不認貸”政策。目前基本已全部落實。

部分城市下調房貸政策利率下限。9月9日,廣州率先落地調整優化差別化住房信貸政策,調整后首套住房商業性個人住房貸款最低首付比例為不低于30%,利率下限為LPR-10BP;二套住房商業性個人住房貸款最低首付比例為不低于40%,利率下限為LPR+30BP,成為首個突破 LPR 的一線城市。

放松限購限售政策跟進。大連、青島、濟南、福州、合肥等多個城市陸續取消了限購和限售政策,蘇州對120平以上商品房解除限購,深圳離異三年內再婚或復婚家庭購房按照現有家庭的房產套數計算。

不少城市出臺購房補貼、提高公積金貸款額度等刺激政策。長春發放購房貸款貼息和消費券,最高補貼3萬元支持高校畢業生購房;大連實施購房補貼政策,并解除限購政策與住房上市交易限制;中山降低住房交易稅費,多子女家庭購房公積金可上浮30%;淮南公積金貸款最高額度上調至65萬元并支持提取公積金付首付等。

往后看,財政政策和產業政策預計將進入效果觀察期,如地產恢復不及預期,其他供需政策大概率繼續出臺。需求端關注優化部分區域限購限售政策、放寬普宅認定標準等措施,投資端關注后續“城中村”改造推進的力度和節奏。

03商業銀行

監管動態:存量房貸利率下調,本外幣同時降準

(1)央行、金管局發文引導降低存量首套住房貸款利率

8月31日,央行、國家金融監督管理總局發布《關于調整優化差別化住房信貸政策的通知》《關于降低存量首套住房貸款利率有關事項的通知》,引導商業性個人住房貸款借貸雙方有序調整優化資產負債,降低存量首套住房商業性個人住房貸款利率。九月初,中國工商銀行、中國農業銀行、中國銀行、中國建設銀行等密集發布存量首套住房貸款利率調整公告。存量住房貸款利率的下降,對借款人來說,可節約利息支出,有利于擴大消費和投資;對銀行來說,可有效減少提前還貸現象,減輕對銀行利息收入的影響;同時還可壓縮違規使用經營貸、消費貸置換存量住房貸款的空間,減少風險隱患。

(2)央行決定下調金融機構外匯存款準備金率

9月1日,央行決定,自2023年9月15日起,下調金融機構外匯存款準備金率2個百分點,即外匯存款準備金率由現行的6%下調至4%。通過此次調整,金融機構需要繳納的外匯準備金減少,外匯資金運用能力提升,美元等外匯流動性的釋放也為促進外匯市場平穩運行創造適宜的環境,避免外匯市場非理性波動。

(3)央行決定下調金融機構存款準備金率

央行決定于2023年9月15日下調金融機構存款準備金率0.25個百分點(不含已執行5%存款準備金率的金融機構)。本次下調后,金融機構加權平均存款準備金率約為7.4%。此次調整有助于保持流動性合理充裕,保持信貸合理增長,保持貨幣供應量和社會融資規模增速同名義經濟增速基本匹配,穩固支持實體經濟,推動經濟實現質的有效提升和量的合理增長。

重大事件:LPR維持不變,存款利率下調

(1)LPR維持不變

央行授權全國銀行間同業拆借中心公布,9月20日貸款市場報價利率(LPR)為:1年期LPR為3.45%,5年期以上LPR為4.2%,均與上月持平。MLF(中期借貸便利)操作利率是LPR報價的定價基礎,此前公布的9月MLF操作利率保持不變,因而9月LPR報價維持不變符合市場預期。

(2)多家銀行下調存款利率

9月1日以來,國有行及股份行紛紛下調存款利率。北京銀行、上海銀行、重慶銀行、蘇州銀行等城商行緊隨其后,陸續跟進下調定期存款利率,調降幅度最高為35基點。

2023年8月貨幣金融及社會融資數據分析

2023年8月末,基礎貨幣余額為35.36萬億元,全月增加5711億元。其中,現金(貨幣發行)增加377億元,銀行的存款準備金增加4262億元,非金融機構存款增加1072億元。全月央行的各項廣義再貸款共投放基礎貨幣1.11萬億元。財政凈支出等財政因素投放基礎貨幣449億元,其他資產回籠基礎貨幣2140億元。

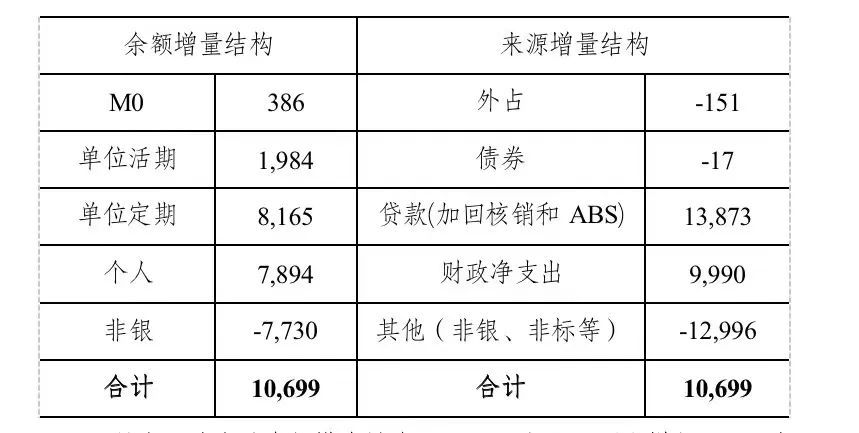

8月末的M2余額286.93萬億元,同比增長10.6%,增速比上月末低0.1個百分點。按不含貨基的老口徑統計,8月份M2增加約1.07萬億元。從來源分解,其中對實體的貸款投放(加回核銷和ABS)派生M2約1.39萬億元,財政凈支出等財政因素投放M2約9990億元;銀行自營購買企業債券到期回籠M2約17億元,銀行自營資金投向非銀和非標等因素回籠M2約1.3萬億元(該科目主要是軋差項,考慮到其他忽略的派生渠道,因此該項目與實際值也可能存在誤差);外匯占款回籠M2約151億元。

表 1: 8月M2增量的結構(單位:億元人民幣)

8月末,社會融資規模存量為368.61萬億元,同比增長9%;社會融資規模增量為3.12萬億元,比上年同期多6316億元。2023年前八個月社會融資規模增量累計為25.21萬億元,比上年同期多8420億元。

表 2: 8月社融結構(單位:億元人民幣)

04資本市場

股市:權益市場情緒不高

(1)市場回顧

9月,權益市情緒不高,成交量回落。資金供給端,9月(截至9月22日,下同),融資業務余額1.52萬億元,較1月前增加341.49億元;北向資金凈流出199.33億元,較上月大幅回落;新成立偏股型基金191.25億份,較上月改善。資金需求端,9月IPO規模133.16億元,較上月大幅回落;解禁和大股東減持分別為4156.30億元和114.45億元,均較上月回落。成交上,全A日均成交額回落至7224.43億元,7月為8237.73億元。指數方面,9月上證指數上漲0.40%,深證成指和創業板指分別下跌2.30%、4.24%;9月22日,上證指數、深證成指和創業板指的PE估值分別位于近10年的41.67%、23.03%和2.50%分位數。

各板塊分化明顯。近20個交易日,中信一級行業指數中,煤炭板塊領漲,漲幅達12.51%;通信/電子/石油石化/汽車漲幅也在5%以上;電力設備/傳媒/電力及公用設備/農林牧漁/房地產/綜合金融跌幅靠前,但整體跌幅不大,均在3%以內。市場反復震蕩更多因內外資對經濟和市場觀點分化導致的資金變化,而非基本面邏輯。在財政政策密集推出的情況下,9月北向資金凈流出199.33億元,平均單日凈流出額高達12.46億元,反應海外投資者信心不足。

(2)市場展望及配置建議

展望后市,9月經濟數據大概率繼續邊際改善,地產、城中村和化債仍有超預期政策落地的可能性,但地產需求端政策效果需要進一步觀察,經濟回升的斜率均有待確認。2024年城中村改造政策有望超預期,以存量房的修繕改造為主的城中村改造將推升涂料、防水材料、瓷磚、家居等需求。行業方面,短期建議關注新能源、互聯網、消費、醫藥板塊的白馬品種;中期建議關注城中村改造相關物業管理、消費建材、家居等行業。

債市:資金邊際收斂,收益率波動上行

(1)政府債發行提速,9月資金面邊際收斂

流動性方面,9月資金面邊際收斂,DR價格較上月上行較多。央行9月(截至9月22日,下同)凈回籠480億元。其中,逆回購凈回籠2390億元,包括28400億元的投放、30790億元的到期; MLF凈投放1910億元,包括5910億元的投放和4000億元的到期。9月DR001、DR007的平均利率分別為1.75%、1.93%,較8月平均值分別上行10.49BP、6.07BP。

(2)收益率波動上行,期限利差曲線熊平

利率債方面,9月收益率整體上行,短端上行幅度大于長端。截至9月22日,1年期國債到期收益率28.4BP至2.19%,10年期國債到期收益率11.82BP至2.68%;1年期國開債到期收益率上行22.71BP至2.28%,10年國開到期收益率上行5.07BP至2.74%。期限利差方面,9月期限利差繼續壓縮。截至9月22日,國債3Y-1Y、5Y-1Y、10Y-1Y期限利差分別相較上月底變動-10.79BP、-14.3BP、-15.38BP。

期限利差方面,9月各等級、各期限中票收益率普遍上行。截至9月22日,AAA中票1年期、3年期、5年期收益率相對8月底分別上行15.26BP、14.4BP、11.66BP至2.54%、2.84%、3.05%;AA+中票1年期、3年期、5年期收益率相對8月底分別上行15.76BP、21.41BP、11.66BP至2.65%、3.1%、3.39%。

信用利差方面,9月短端信用利差繼續壓縮,長端信用利差繼續小幅走闊。截至9月22日,1年期AAA、AA+中票信用利差相對8月末分別壓縮2.63BP、0.45BP至32.04BP、43.16BP; 5年期AAA、AA+中票信用利差分別走闊1.49BP、3.34BP至48.51BP、76.63BP。調整后的票息吸引力凸顯,買盤再度顯現。

(3)市場展望及配置建議

8月經濟數據略超預期,疊加地產需求政策密集落地,收益率普遍上行。此外,央行決定于2023年9月15日下調金融機構存款準備金率0.25個百分點,預計釋放中長期流動性約5000~6000億元。本次降準更多被市場理解為平滑發債、繳稅等短期擾動因素,為后續財政政策發力提供流動性支持,經濟底部確認性增強。

往后看,短期內債市面臨資金中性偏緊、宏觀數據改善預期和穩增長政策壓制,利率向下空間有限。中期看,經濟底部的確認信號不斷增強,關注地產政策效果及地方債務風險化解情況。策略上,利空敏感階段,建議配置短端資產,防守為主。品種上,同業存單的錨是MLF,目前仍具配置價值;二永債仍面臨供求關系考驗,但調整是中期配置機會;城投債配置以短久期為主,關注化債進展。

責任編輯:周唯

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)