安裝新浪財經客戶端第一時間接收最全面的市場資訊→【下載地址】

年度伯克希爾(BRK.A.US)信函的發布已成為市場的重大事件。并且有充分的理由,尤其是在像我們這樣的不確定時期。這篇文章的主題非常簡單——蘋果(AAPL.US)是一個典型的例子,說明了巴菲特主義的基石。伯克希爾年度信函只是重申了我們的原因。對于永恒的投資智慧,它仍然是一個持續的體現,并將在未來許多年保持如此。

本文的其余部分只是在以下內容上添加一些腳注:

對AAPL一流CEO的評價

評估其經濟護城河和定價能力

評估其相對估值,以說明為什么他集中押注 AAPL 實際上比擁有整個市場的風險要小。

01做企業選擇者,選擇一流CEO的企業

在年度信函中,巴菲特再次強調:“查理和我不是選股者;我們是業務選擇者。” 然后他繼續澄清這意味著什么以及他和查理如何挑選好的企業。成為業務選擇者意味著:

我們持有股票是基于我們對其長期業務表現的預期,而不是因為我們將它們視為及時市場變動的工具。

無論我們采用何種所有權形式,我們的目標都是對具有持久經濟優勢和一流 CEO的企業進行有意義的投資。

我之前曾多次寫過關于 AAPL 的長期經濟優勢(從其驚人的高資本回報率到其規模和可擴展性)。在這里,我想詳細說明一下 CEO。

巴菲特毫不掩飾他對蒂姆庫克的高度贊揚——他的資本配置決策、對蘋果用戶的熱愛以及管理風格。

“公司保留的大部分資產用于回購蘋果股票,我們對此表示贊賞。蘋果杰出的首席執行官蒂姆·庫克(Tim Cook)將蘋果產品的用戶視為他的初戀是非常恰當的,但他的所有其他支持者也都受益于蒂姆的管理風格”。

但另一方面,巴菲特也一直提倡讓CEO負責的理念。他多次警告說,不僅要“聽他們說什么,還要看看他們做了什么”。為了幫助無法親自評估 CEO 的普通投資者,他發明了所謂的 1 美元測試。

1 美元測試的想法是基于使用最容易獲得且含糊不清的數據:企業的留存收益和市值 (“MC”)。測試是看首席執行官至少可以為 1 美元的留存收益產生 1 美元的股價升值。

在這里,我們將讓蒂姆庫克進行這個測試。

下表顯示了 Tim Cook 在這次 1 美元測試中的記分卡。前兩行分別顯示年度留存收益和平均市值。第三行顯示年度留存收益占當年平均市值的百分比。

由于市場價格明顯波動,該表顯示了一段足夠長的時間(五年)內的平均 MC,以濾除噪音并能夠得出有意義的結論。第四行顯示五年累計留存收益(單位為 $B),第五行顯示五年累計 MC 變化(單位為 $B)。最后,最后第六行顯示了累積留存收益與 MC 變化之間的比率。

正如所見,蒂姆庫克以優異的成績通過了測試。從 2015 年到 2019 年,該業務平均每保留 1 美元就創造了 1.58 美元的 MC。并且該比率在最近兩年進一步飆升至 5.48 美元和 6.35 美元的天文水平。

總體而言,在 2011~2021 年期間,AAPL 共保留了 $433B 的收益(令人難以置信的現金數額),其 MC 總共增加了 $1.96T(幾乎是美國年度 GDP 的 1/10)。因此,在過去十年中,自從蒂姆庫克接任 CEO 以來,每保留 1 美元的收益,就為股東創造了 4.52 美元的價值。

從長遠來看,BRK 本身為過去十年保留的每一美元收益創造了價值 1.17 美元的股東價值——這本身已經是一個非常可觀的水平,但仍遠不及 AAPL 的水平。如果你認為 BRK 每 1 美元留存收益創造的 1.17 美元股東回報的很大一部分實際上只是來自其持有的 AAPL,那么這種考慮將使比較對 AAPL 更加有利。

圖源:作者

圖源:作者02選擇具有堅固護城河的企業

當然,以上已經成為歷史。AAPL 的未來在于它的實驗室和它正在開發的新產品。AAPL 正在進行的各種研發計劃已經在我之前的一些文章中詳細介紹過,其他 Seeking Alpha 的作者更是如此。在這里,我想更多地關注全局和流程級別的討論。

我不投資 AAPL(或一般的高科技業務),因為我對他們正在開發管道的某些產品充滿信心。換句話說,我不賭一些特定的想法。相反,我覺得賭這個過程更舒服。我詳細研究了許多高風險的研發案例,并親自參與其中不少。我學到了一些重要的經驗教訓。

首先,給定項目的成功或失敗在很大程度上取決于機會和運氣——無論我們投入多少資源,以及管理層分配給它的優先級有多高。其次,成功的案例只是在成功之后才出現在計劃中的成功上。

所以相反,我更關注過程,因為如果過程本身是健全和高效的,那么只要有很多想法可以嘗試,一個好想法遲早會發展成一個成功的項目。我敢打賭巴菲特也在沿著同樣的思路思考。

那么 AAPL R&D 的流程效果如何?簡短的回答是它非常有效,如下圖所示。

任何企業研發的目的顯然都是為了創造利潤。因此,通過利潤與研發支出的比率來量化收益率是很直觀的。通過這種方式,我們可以量化每美元研發費用產生了多少美元的利潤。然而,實際上,在我們采用該比率之前,該分析有一些需要解決的警告。

首先,我使用經營現金流量作為利潤的衡量標準(在我看來,這是公司盈利能力的最佳代表)。其次,大多數研發投資在同一年沒有產生任何結果。因此,本分析假設研發的平均投資周期為三年。因此,我們使用運營現金流的三年移動平均值來表示這個三年周期。

在這樣的背景下,現在你可以看到,2013 年蘋果的研發收益已經超過 10 美元,而近年來已經下降到 4.0 美元到 5.0 美元之間。您可能會將其研發產量的下降解釋為壞消息。但是,請記住,A) AAPL 在本世紀初享有的盈利水平根本不可持續,B) 下降僅與其輝煌的過去有關。

近年來,蘋果在研發上每投入 1 美元,平均可產生 4.7 美元的收入。即使對于成績優異的 FAAMG 集團來說,這種水平的研發成果仍然非常具有競爭力。以微軟 ( MSFT )、谷歌 ( GOOG ) ( GOOGL ) 和 Meta ( FB ) 為例,它們的研發收益“僅”平均約為 2.0 至 2.9 美元。

圖源:作者

圖源:作者此外,蒂姆庫克還改變了 AAPL 的研發理念。十年前,AAPL 并沒有在研發上花費那么多。部分原因是當時 AAPL 的產品極具顛覆性,享有準壟斷地位。部分原因是史蒂夫喬布斯本人不相信研發支出。他評論說:“創新與你擁有多少研發資金無關。不是錢的問題。”

蒂姆庫克轉向了另一種模式,巴菲特顯然認為這種模式在長期內更可持續。在研發方面,庫克遵循了不同的理念。自上任以來,他的研發費用增加了一倍多。目前,研發費用平均約占銷售額的 5.7%,與其他大型科技公司持平。特別是在 2020 年,蘋果在研發上投入了創紀錄的 187.5 億美元,相當于其銷售額的 7%。

由于蒂姆庫克對蘋果用戶的熱愛、他對新研發的重視以及他的管理風格,AAPL 享有巨大的經濟優勢,而且護城河只會變得更加持久。下面的圖表提供了一個可能性。它以 iPhone 為例來展示 AAPL 的定價能力。這是一個繁忙的圖表,包含一些快速的信息。關鍵要點是:

蘋果的 iPhone 價格在過去 14 年里飛漲,iPhone 13 比初代 iPhone 貴 81%。這是 14 年期間保持 4.3% 的復合年增長率,遠遠超過同期的通貨膨脹率(約 2%)。

以絕對值計算,這意味著現在的 iPhone 平均比 2007 年貴 437 美元。AAPL 去年售出了超過 2.34 億部 iPhone,437 美元的價格上漲轉化為超過 1000 億美元的額外收入。

同樣,定價權背后的秘密是愛人為其用戶和高度創新的產品創造的寬闊的護城河——沒有人要求的創新,但一旦看到,每個人都想要。

來源:GSMARENA

來源:GSMARENA03不要為了多元化而多元化

巴菲特主義的另一個基石是專注。不要過分強調多元化的重要性,也不要為了多元化而多元化。巴菲特對他超大的 AAPL 持股(截至撰寫本文時約占其股票投資組合的 47%)感到滿意,他稱 AAPL 為伯克希爾四大巨頭的亞軍。

蘋果——我們以年終市值衡量的亞軍巨人——是一種不同的持股方式。在這里,我們的所有權僅為 5.55%,高于一年前的 5.39%。這種增加聽起來像小土豆。但考慮一下,蘋果 2021 年收入的每 0.1% 就達到 1 億美元。

完全客觀地說——他擁有這么多 AAPL 的部分原因是,在他的規模上,他沒有其他更好的選擇(像你我這樣的小魚很喜歡的優勢)。

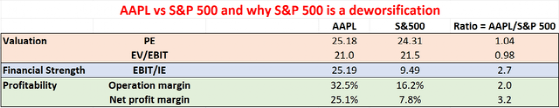

但另一方面,AAPL 是一項不錯的投資——無論是從絕對值來看,還是從相對值來看,如下圖所示。下一張圖表顯示了 AAPL 和標準普爾 500 指數之間的基本面比較。該圖表在估值、財務實力和盈利能力方面對它們進行了比較。

首先,如您所見,蘋果的估值僅略高于整體市場,市盈率約為 4%。就 EV/EBIT 而言,蘋果的估值實際上與整體市場相同(在誤差范圍內),因為我們接下來將看到其較低的債務比率。

就財務實力而言,AAPL 遠優于標準普爾 500 指數中的大多數業務。以它的債務覆蓋率為例。這里的債務覆蓋率定義為息稅前利潤除以凈利息支出(“IE”)。AAPL 約為 25.2 倍,而標準普爾 500 指數則不到 10 倍。

在盈利能力方面,蘋果再次遠超指數中的大多數企業。暫且不說上面討論的規模和定價能力,其營業利潤率和凈利潤率分別比指數平均水平高出 2 倍和 3 倍以上。

總而言之,盡管他在他的規模上缺乏替代品 - AAPL在絕對和相對方面都是一項不錯的投資。尤其是在當前的市場條件下,整體市場是一種去質化。結果,他集中押注AAPL實際上比擁有整個市場的風險要小。

圖源:作者

圖源:作者04風險

宏觀經濟風險。AAPL 正面臨與若干持續的宏觀經濟風險相關的短期風險。首先,后疫情時代經濟復蘇的速度和程度仍不確定。盡管疫苗接種正在廣泛開展,經濟正在穩步重新開放。

然而,大流行還遠未結束,delta變種等不確定性仍然存在,可能會中斷其運營以及全球供應鏈。例如,AAPL 對最近中國 COVID 激增的風險可控但顯著。其主要供應商富士康只能在有限的基礎上運營。由于該市 COVID-19 病例不斷增加,其員工在泡沫中生活和工作。

競賽。從長遠來看,APPL在各條戰線上都不乏競爭對手。它目前在智能手機、臺式機、筆記本電腦、平板電腦市場、可穿戴電子產品和相關服務等眾多領域運營并享有領先地位。

但現實是,如今沒有一家大公司呆在自己的角落里。例如,三星 Galaxy 和 Note 系列多年來一直是 iPhone 銷量下滑的原因。它的流媒體業務(Apple TV+)與 Netflix、Disney+ 和亞馬遜直接競爭,僅舉幾例。

05結語

一年一度的伯克希爾信函是一個市場事件,有充分的理由,尤其是在像我們這樣的不確定時期。對于投資者而言,在這樣的混亂時期保持紀律并堅持易于理解和經過充分驗證的方法尤為重要。AAPL 是這種方法和巴菲特主義的持續體現。

不要成為選股者。成為業務選擇者。而AAPL是一家具有持久經濟優勢和一流CEO的企業。由于蒂姆庫克對蘋果用戶的熱愛、他對新研發的重視以及他的管理風格,AAPL 享有巨大的經濟優勢,而且護城河只會變得更加持久。

不要過分強調多元化,也不要將多元化誤認為是多元化。AAPL 是一項很好的投資——無論是絕對值還是相對于整個市場的相對值。巴菲特集中押注 AAPL 的風險實際上比擁有整個市場要小。

本文編選自“華爾街大事件”,作者:Envision Research;智通財經編輯:黃曉冬。

責任編輯:李桐

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)