來源:研客

發行價區間為48港元至62港元,零跑汽車最終將發行價定在48港元下限,明天(9月29日)掛牌港交所開始正式交易,或兇多吉少,能否保住發行價成為市場看點。

浙江零跑科技股份有限公司(港股證券簡稱“零跑汽車”,代碼“9863”)發售約1.31億股,招股結果顯示,一手中簽率100%,預計9月29日掛牌。

發行完成后,零跑汽車總股本將增加至11.42億股,按照發行價48港元測算,總市值大約為550億港元(515億元人民幣)。

至9月28日,蔚來市值2200億港元、小鵬900億港元、理想2000億港元,零跑和蔚來、理想相比仍有不小距離,但有可能追上小鵬。

零跑汽車于香港公開發售階段合共接獲3151份有效申請,僅認購相當于香港公開發售項下初步可供認購約0.16倍,國際發售部分則獲得超額認購約1.33倍。

此前,多家基石投資者與零跑訂立投資協議,同意按發售價認購總額3.09億美元股份。發售價48港元,基石投資者如果全額認購,則將認購5000萬股H股。

基石投資者合計3.09億美元(大約24億港元)認購額相當于IPO募資金額40%左右,且鎖定期半年,“保駕”零跑股價作用幾何,有待觀察。

按照48港元發行價測算,零跑汽車IPO所得款項凈額估計約為60.6億港元,和預期募資10億美元相比,縮水約25%。

按照計劃,零跑汽車募資中40%用于汽車及技術研發,25%將用于提升生產能力,以進一步增強垂直整合及營運效率,25%將用于擴大銷售及服務網絡并增強品牌知名度,10%將用于運營資金及一般公司用途。

截至2022年一季度末,零跑汽車持有現金大約43億元,IPO募資約56億元,將現金儲備或提升至百億元級別,但和蔚來、小鵬和理想相比,毫無優勢。

至2022年二季度末,蔚來、理想和小鵬流動性(貨幣現金+短期投資)分別有506億元、504億元和334億元,蔚來和理想處于第一梯隊,小鵬和零跑就分處第二、三梯隊了。

百億現金流動性在手,“燒”起來也快。

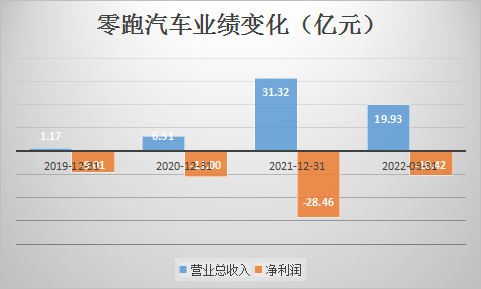

2019年至2021年,零跑實現營收1.2億元、6.3億元和31.3億元,凈利潤分別為-9億元、-11億元和-28.5億元,持續虧損且呈現擴大之勢。

2022年一季度,零跑實現收入約20億元,虧損10.4億元,三年一個季度累計虧損近49億,按照一季度虧損強度,百億現金也就兩年左右時間就消耗殆盡。

招股書中,零跑一大賣點是“全球第五大”及中國四大純電動汽車公司,含金量卻要打折。

今年1-8月,零跑銷量76563輛,同期蔚來交付71556輛,小鵬90085輛,理想75396輛。從銷量上看,零跑已超蔚來和理想,但由于定價較低,收入規模差距較大。

今年一季度,零跑營收19.3億元,蔚來、小鵬、理想在同期營收99億元、75億元和96億元,零跑收入規模大約是小鵬1/4,或蔚來、理想的1/5。

較為重要的毛利率數據上,2019年至2021年,零跑分別為-95.7%、-50.6%和-44.3%;今年一季度,仍然為-26.6%。雖持續改善,但依舊為負。

零跑IPO前主要募資輪次(來源:企查查)

毛利率持續為負,意味著公司不具備造血功能,需要持續輸血。2021年前零跑累計募資約115億元,加上9月末登陸資本市場,累計募資大約170億。

零跑在資本市場可供借鑒的是蔚來,其發行價為6.26美元,IPO后總市值約64億美元,折合人民幣463億元,和零跑IPO市值相差不大。

蔚來從2020年中報時毛利率達到2.86%,隨后一路上升至近19%,市值也隨之飆升千億美元左右,現市值回撤至不足300億美元,仍然超過傳統車企上汽集團、廣汽集團、長安汽車等。

毛利率轉正是電動車公司的生死線,而零跑IPO后第一戰,就是能否順利保發。

責任編輯:陳詩瑩

投顧排行榜

收起

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)