2019飛亞獎——首屆香港金融機構評選(HKFIA)拉開帷幕,由新浪財經攜手香港科技大學商學院投資研究中心、標普全球市場財智,評選出香港市場表現卓越的金融機構,一同見證金融業新榮耀,促進金融市場健康發展。十大桂冠究竟花落誰家,期待您的寶貴一票【投票】

金誠集團實控人被采取刑事強制措施,157億元基金如何兌付?

原創 夏悅超

成立已有十余年的金誠集團,曾靠旗下私募基金參與眾多PPP(公私合營)項目引得眾人垂涎,但這趟高速列車終究被監管踩下急剎車。

4月28日,浙江省杭州市登云路43號已不見“金誠大廈”LOGO,隨之消失的還有公司實控人韋杰及部分涉案高管。

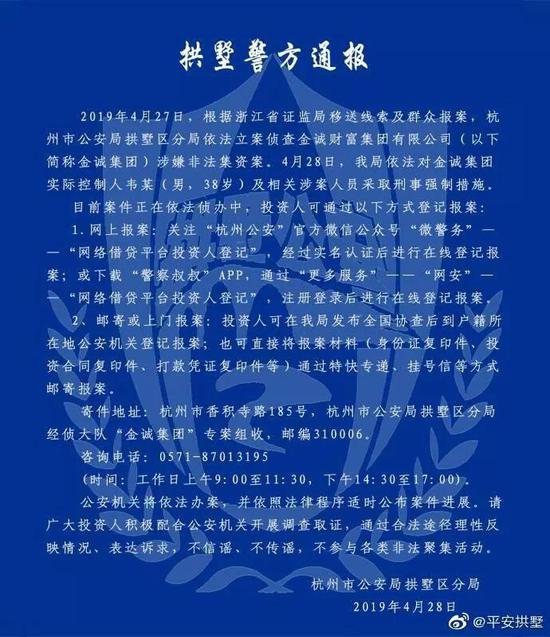

4月27日,杭州市公安局拱墅區分局發布通報,據浙江省證監局移送線索及群眾報案,依法立案偵查金誠財富集團有限公司(以下簡稱“金誠集團”)涉嫌非法集資案。隨后,依法對金誠集團實際控制人韋杰及相關涉案人員采取刑事強制措施。

自去年以來,金誠集團管理風險頻出,先是旗下五家私募公司拒配合監管檢查,隨后基金銷售業務遭遇暫停整改,資金流動性幾近枯竭,集團猶如斷了線的風箏,風雨搖曳之下竟強迫自家員工借錢購買基金,這對于化解集團的兌付危機等風險可謂杯水車薪。

1

誰畫的5700億大餅?

根據金誠集團官網介紹,金誠集團是一家綜合性的現代城市發展集團,成立于2008年,總部位于中國杭州。金誠集團以特色小鎮為核心產品,旗下主要有金誠新城鎮、金誠財富、金誠產業、金誠之星、有象文化、酒店、房地產、金誠金融、公眾公司等板塊。

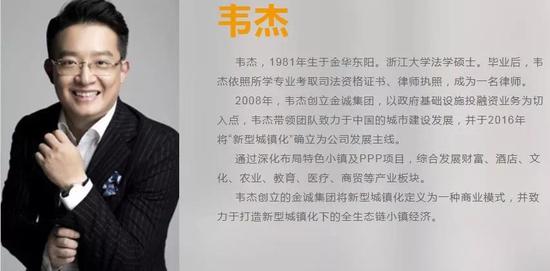

金誠集團創始人韋杰是一名80后,法學碩士,在不到30歲的年紀便獨自創辦了日后規模突破700億元的金融集團,其性格或許正如他曾向投資者說的“我們太年輕氣盛”。

▲ 資料來源:金誠集團官網

▲ 資料來源:金誠集團官網金誠集團旗下最核心的業務是金誠財富,旗下擁有1家基金銷售公司:浙江金觀誠基金銷售有限公司(以下簡稱“浙江金觀誠”),同時擁有新余觀悅、新余觀復、金誠資管、杭州金轉源、杭州金仲興、杭州觀復6家經備案的私募基金管理人。

中國基金業協會數據顯示,上述6家經備案的私募基金管理人旗下還在運作的產品合計323只,杭州觀復正在運作的產品最多,有111只。新余觀悅和新余觀復的法人代表均為韋杰,但從今年最新公布的誠信信息來看,這兩家私募均出現實繳資本低于100萬元或實繳資本低于25%的情況。

資料顯示,金誠集團旗下金誠特色小鎮是以江蘇、浙江為核心,以資源為優勢,打造融合“PPP+產業化+金融化”的小鎮投資、建設、運營的全生命鏈小鎮。按照集團對外的介紹,截至2017年9月,金誠集團擁有59個特色小鎮項目,政府項目簽約量超過5700億元。

上述提到的“金融化”便是利用私募證券投資基金等來服務PPP項目(政府與私企之間合作的基礎設施項目)。盡管金誠集團未對外公布2018年參與的PPP項目情況,但從去年三季度全口徑下的統計來看,PPP進入深度調整期,項目成交規模出現下降趨勢,處在全年低位。

另據相關媒體報道,金誠集團5700億元訂單無據可查,大多數PPP項目均停留在框架協議或口頭約定層面,尚未正式立項,更未進入動工階段。

對于上述媒體報道,金誠集團創始人韋杰始終未作反省,仍在為自己和公司辯解。2019年1月,韋杰在投資人代表溝通會上表示:“2018年4月份,媒體說金誠有5700億元的龐氏大騙局,到后來說金誠挪用了600多億元現金。我只有一張嘴,我能跟誰說,所以只能靠審計部門。2017年金誠總募集規模140億元,其中投資人的還本付息就達到90多億元。我能跟誰說,哪兒來5000多億?”

受金誠集團近期負面事件影響,在香港上市的子公司金誠控股在4月29日宣布停牌,原因待公布。

2

數次挑戰監管底線

2018年對于金誠集團幾乎是至暗時刻。一石激起千層浪,金誠集團旗下5家私募機構自從拒絕配合監管調查后便風波不斷。

2018年4月,浙江證監局針對金誠集團旗下金觀誠財富管理有限公司、杭州金轉源投資管理合伙企業、浙江金誠資產管理有限公司、杭州金仲興投資管理有限公司、杭州觀復投資管理合伙企業這5家私募連發五條對公司法人采取監管談話措施公告,主要原因是在對公司檢查過程中,發現公司存在不配合開展現場檢查工作的情形。

同年5月,金誠集團旗下浙江金觀誠被監管采取責令改正并暫停辦理基金銷售相關業務。在6個月以后,浙江證監局認為該公司整改仍然不到位,繼續暫停其銷售業務直到整改方案驗收通過。

值得注意的是,在去年浙江金觀誠暫停基金銷售整改期間,金誠集團旗下私募機構也沒有“閑著”。 2018年9月29日,金誠集團公眾號發布消息稱,受宏觀調控帶來的行業性系統風險波及,集團旗下部分私募基金產品出現暫停開放、延期兌付等情況。

在此之前,網上還曾流傳出有關金誠集團旗下基金管理人發行金誠穩贏x號-并購投資私募基金的舉報信。據了解,該基金參與的是杭州古玩城項目。然而,《國際金融報》記者并未在網上以及第三方統計平臺查閱到有關該項目的詳情介紹。

顯然,金誠集團旗下多只私募基金產品因業務混同、風控管理不當而爆發兌付風險,已經引發投資者群訪等重大問題和風險情況。

2019年1月,浙江證監局再次對浙江金觀誠發布公告稱,公司內部控制仍然存在重大問題、經營管理仍然存在較大風險。公司已違反了《證券投資基金銷售管理辦法》第九條、第十五條、第二十二條的規定。依據《證券投資基金銷售管理辦法》第八十七條的規定,采取責令改正并暫停辦理基金銷售相關業務12個月的行政監管措施。

當基金銷售業務遇阻后,金誠集團由于在產業鏈上的準備不足,導致資金流動性出現問題。金誠集團稱,經第三方審計,截至2018年9月30日,公司總資產202億元,凈資產99億元。

2019年1月31日,金誠集團召開了投資人代表溝通會,公司創始人、董事長韋杰在會上表示,金誠集團的總負債是103億元,存續的基金規模是157億元,他承諾“都會負責到底”。但相關投資者表示,并不認可韋杰所說的這段數據。事實上,這也成為金誠集團未能翻身并逐漸走向深淵的重大轉折點之一。

3

要挾員工自購私募產品

當集團旗下浙江金觀誠被證監會責令暫停基金銷售業務之后,一方面集團內部開始大刀闊斧裁員,另一方面集團要求內部員工購買自家私募產品。

“浙江金觀誠一直整改不通過,與自家員工購買私募產品有關。”某位前員工反映,由于公司去年業績不佳,只好拉動內部未完成業績的員工自購,否則就不能保住職位。

根據私募基金投資規則,起投門檻在100萬元以上,同時還需具備金融資產不低于300萬元,或者最近三年個人年均收入不低于50萬元等硬性條件。“主管要求準備好100萬元現金,投資條件那邊他能搞定。”上述前員工表示,自己的100萬元現金也是找親戚好友拼湊來的,本身也有一定的還款壓力。

然而,就在集團未達成業績的員工購買自家私募產品沒多久后,產品竟公布了延遲兌付公告,至于員工詢問何時回款的問題,集團一直避而不談,其間還曾假借集團投資的產業盈利情況良好來推諉。

當《國際金融報》記者撥打金誠集團官網電話時,發現此號碼業務已經暫停。

4

如何防范投資風險?

一位投行人士向《國際金融報》記者分析稱,金誠集團最大的問題可能是短債長投,大量的新資金都被兌付利息和收益,所以一旦暫停新基金銷售,那么前面產品的利息和本金更難兌付。

恒豐泰石董事總經理韓瑋在接受《國際金融報》記者采訪時表示,在購買私募基金產品時,投資者應重點考察以下幾方面:

一是基金是否真正投資了合同中的標的資產;

二是基金銷售過程中,是否有保底保收益的虛假宣傳證據;

三是基金資產是否被揮霍;

四是基金投資項目是否存在不合理的大額回扣。

根據不同情況訴諸民事或刑事法律程序,一定要在法律的框架內理性維權。

對于如何發現私募基金合同中的透漏,韓瑋表示,一些非法集資機構打著私募基金的旗號招搖撞騙,投資者必須明白私募基金是嚴禁保底保收益的,投資者切忌把簽訂風險揭示書當成走過場。凡是聲稱保底保收益的私募基金均涉嫌非法集資行為,投資者切莫參與。

萬霽資產董事長牛春寶對《國際金融報》記者表示,目前出現延期兌付的私募基金均為股權投資基金。因為股權投資基金需要對外投資,即使有托管人,托管人對其投資項目的真實性、安全性均無法監控。這與股票型私募基金的封閉運行(即資金只能在證券戶與托管戶之間循環)完全不同。投資者在參與股權投資基金或者相關信托項目時,一定要知曉項目背景,以便最大限度排除風險。

責任編輯:王涵

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)