(來源:中原證券研究所)

投資要點:

市場回顧:10月輕工制造板塊上漲2.43%,跑贏滬深300指數5.59pct,漲幅在中信一級行業中排名第14名。本月個股超半數上漲,漲幅靠前的5名分別是滬江材料、佳合科技、美之高、集友股份、柏星龍。

造紙:造紙企業收入、利潤持續增長但增速放緩。原材料方面,10月廢黃板紙價格較為平穩,闊葉漿受新增產能影響價格繼續回落,其他漿價偏穩運行;包裝紙需求回升,龍頭紙企帶動價格上調,紙品價格上漲,其中瓦楞紙漲幅高于箱板紙,文化紙由于需求延續弱勢以及成本端偏空驅動下價格繼續下調;2024年前三季度中信造紙行業收入穩中有增,業績改善明顯,但24Q3由于成本攀升導致業績承壓,盈利能力下滑,進入24Q4企業生產成本隨漿價回落將有所下降,疊加政策帶動消費預期改善,經濟基本面有望好轉,各類紙品需求有望回升。

家居:地產優化政策效果顯現,地產銷售數據邊際改善,但傳導至開發投資、開工、竣工等方面仍需時間;9月建材家居市場迎來傳統旺季,疊加家裝“以舊換新”政策的實施,銷售平穩回升;家具類零售額當月增速由負轉正,顯示市場在經歷了兩個月負增長后,銷售情況有所回暖;家具出口增速繼續收斂,出口仍保持增長但增速下滑;國家加碼發布地產政策修復市場信心,部分城市商品房網簽成交量出現不同程度好轉,地產有望止跌企穩;國家加力支持消費品以舊換新政策帶動下,家居消費也有望增長;家居板塊前期受制于地產與消費的雙重影響,估值一直處在歷史低位,當前估值已開始修復,后續仍具修復空間。

投資建議:截至2024年10月31日,板塊的PE(TTM)為30.31倍,處于近十年41.63%分位;細分子板塊家居、文娛輕工、其他輕工的PE估值水平分別位于歷史32.77%、36.22%、7.23%分位,估值仍處于歷史偏低水平。維持行業“同步大市”投資評級,建議關注造紙板塊具備林漿紙一體化優勢的頭部企業太陽紙業,以及特種紙企業仙鶴股份、華旺科技,關注家居板塊相關龍頭企業歐派家居、索菲亞、公牛集團,以及受益于外需提升的相關家居出口鏈企業致歐科技、樂歌股份。

風險提示:1)房地產景氣度不及預期的風險;2)消費需求不及預期的風險;3)原材料價格大幅上漲的風險;4)海外需求不及預期的風險。

1.?行業表現回顧

1.1.?輕工制造指數漲幅跑贏大盤

2024年10月,上證指數下跌1.70%,滬深300指數下跌3.16%,中信輕工制造行業指數上漲2.43%,跑贏同期滬深300指數5.59pct,在中信30個一級行業中排名第14名,漲幅排名居中。輕工制造板塊10月成交額3265.76億元,環比顯著放量,日均成交額181.43億元,環比提升118%。?

1.2.?子板塊表現分化,印刷延續強勢

輕工制造各細分板塊中,印刷、紙包裝、其他包裝表現相對較好,具體漲跌幅排名如下:印刷(17.89%)、紙包裝(8.72%)、其他包裝(8.28%)、家具(5.34%)、其他家居(4.35%)、金屬包裝(0.53%)、其他輕工(-1.04%)、造紙(-3.75%)、文娛輕工(-3.82%)。

1.3.?個股超半數上漲

截至2024年10月31日收盤,本月中信輕工制造板塊超半數上漲。10月底,板塊共有171只個股,其中上漲的個股有108只,個股的上漲比例為63%,漲跌幅中位數為2.64%。漲幅靠前的5名分別是滬江材料、佳合科技、美之高、集友股份、柏星龍;跌幅靠前的5名分別是強邦新材、齊峰新材、尚品宅配、晨光股份、珠海中富。

1.4.?行業估值水平有所修復

截至2024年10月31日,板塊的PE(TTM)為30.31倍,處于近十年41.63%分位,在30個中信一級行業中排在第14位;PB(LF)為1.75倍,處于近十年6.17%分位。細分子板塊造紙、家居、包裝印刷、文娛輕工、其他輕工的PE(TTM)分別為30.42/24.03/41.12/43.21/26.92倍,分別處于歷史68.77%、32.77%、90.76%、36.22%、7.23%分位,其中家居、文娛輕工、其他輕工估值仍處于歷史偏低水平。

2.?行業重點數據跟蹤

2.1.?造紙

2.1.1. 造紙行業:企業收入、利潤持續增長,增速放緩

2024年1-9月,我國造紙和紙制品業規模以上工業企業營業收入累計10598.70億元,同比增長4.4%,收入延續增長趨勢,增速連續第4個月放緩;2024年1-9月利潤總額累計325億元,同比增長48.4%,利潤延續增長,增速較上月下降。

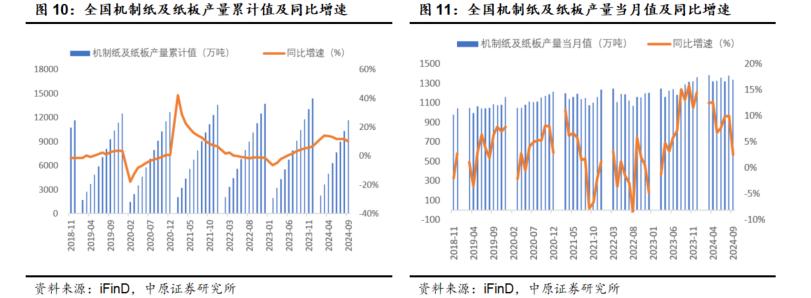

?2024年9月全國機制紙及紙板產量1333.34萬噸,同比增長2.5%,1-9月產量11632.89萬噸,同比增長10.2%,增速略放緩。

2.1.2. 原材料:漿價走勢分化,闊葉漿繼續回落

廢黃板紙價格平穩,庫存下降。2024年10月31日,廢黃板紙均價為1477元/噸,較上月末上升0.41%,月內呈現先降后升趨勢,整體較為平穩;2024年10月,廢黃板紙庫存天數為8天,環比增加0.5天,庫存延續上升。

中國進口闊葉漿價格繼續回落,針葉漿、本色漿和化機漿價格偏穩運行;外盤針葉漿、闊葉漿價格走勢分化,闊葉漿報價繼續下跌,進口紙漿量延續負增長。2024年10月31日,針葉漿、闊葉漿、本色漿及化機漿價格分別為6246、4591、5450、3700元/噸,分別較上月末+0.07%、-3.53%、+0.62%、-1.33%,根據卓創資訊,進口闊葉漿外盤下跌,疊加福建國產闊葉漿企業讓利出貨,進口闊葉漿現貨市場價格繼續下跌;據卓創資訊數據,2024年10月,中國主要地區及港口(天津港、常熟港、青島港、高欄港)月度紙漿庫存量164.16萬噸,較上月下降0.92%,庫存略有下降。

2024年10月31日,針葉漿(銀星)外盤報價為785美元/噸,較上月末上升,闊葉漿(明星)外盤報價為560美元/噸,較上月報價繼續下跌。2024年1-10月,進口紙漿累計值為2831萬噸,同比下降5.25%,進口量延續負增長并有擴大趨勢。

2.1.3. 箱板瓦楞紙:價格上漲,庫存環比下降

從價格來看,箱板紙本月末價格較上月末穩中有升、瓦楞紙價格偏強運行,本月持續上漲,根據卓創資訊,主要由于龍頭紙企多輪上調出廠價,中小紙企跟隨調漲,下游包裝廠適量增加采購量,需求端的訂單量有所增加,供需關系得到緩解。2024年10月31日,箱板紙均價為3614元/噸,較上月末價格上漲0.55%,瓦楞紙均價為2663元/噸,較上月末價格上漲2.92%。

從產消情況來看,箱板紙、瓦楞紙的產量同比均有小幅增長,消費量有所下降;環比來看產量和消費量均有下滑。根據卓創資訊,主要由于9月份紙廠停機增多,盈利收窄,企業生產積極性降低。2024年9月,箱板紙月度產量為248.46萬噸,同比增長2.21%;2024年9月,箱板紙月度消費量為292.45萬噸,同比下降1.85%。?

2024年9月,瓦楞紙月度產量為190.18萬噸,同比增長0.51%;2024年9月,瓦楞紙月度消費量為210.60萬噸,同比下降5.24%。

從進出口來看,主要為進口需求,進口量同比繼續下滑,出口量同比持續增長。2024年9月箱板紙和瓦楞紙分別進口40.71、17.23萬噸,合計進口57.94萬噸,同比下降18.12%;分別出口1.22、0.83萬噸,合計出口2.05萬噸,同比增長83.83%。

從庫存來看,庫存同比增加,環比下降,根據卓創資訊,10月份各大區瓦楞及箱板紙企業平均庫存天數呈現下滑趨勢,主要由于本月市場價格上漲為主,其中規模紙廠多次調漲,市場看漲情緒良好,下游積極補庫,疊加月內個別紙廠存在停機檢修,多重因素作用下,紙廠去庫情況較好,庫存壓力明顯減輕。2024年10月,箱板紙和瓦楞紙月度企業庫存分別為136、74萬噸,分別同比增長17.07%、25.40%,分別環比下降10.07%、12.49%。

從盈利能力來看,10月末毛利率較上月末有所上升,主要由于本月紙價上漲幅度高于綜合成本變化所致。2024年10月31日,箱板紙、瓦楞紙毛利率分別為18.59%、8.62%,較上月末分別+0.58pct、+2.33pct。

2.1.4. 文化紙:價格延續下調,庫存環比上升

從價格來看,雙膠紙、雙銅紙價格繼續下調,延續弱勢,根據卓創資訊,主要由于下游跟單積極性有限,社會面暫未貢獻顯著訂單增量,上游漿價月內震蕩偏弱調整,成本端暫乏有力支撐。2024年10月31日,雙膠紙、雙銅紙價格分別為5125、5380元/噸,分別較上月末下跌2.38%、2.18%。

從產消情況來看,雙膠紙、雙銅紙產量和消費量均下降。根據卓創資訊,主要由于月內個別大型產線有短暫檢修,加之中小廠家盈利承壓,開工積極性不高,因此產量下降。2024年9月,雙膠紙月度產量為78.79萬噸,同比下降15.51%;2024年9月,雙膠紙月度消費量為69.53萬噸,同比下降5.28%。

2024年9月,雙銅紙月度產量為34.82萬噸,同比下降14.97%;2024年9月,雙銅紙月度消費量為17.02萬噸,同比下降37.88%。

從進出口來看,本月進出口量同比基本持平,環比均有所下降。2024年9月雙膠紙和雙銅紙分別進口1.93、1.74萬噸,合計進口3.67萬噸,同比增長0.77%;分別出口7.19、15.54萬噸,合計出口22.73萬噸,同比下降1.32%。

從庫存來看,庫存環比均有上升,根據卓創資訊,雙膠紙方面,月內部分出版招標訂單繼續跟進,但由于尚未全面提貨,且社會面訂單釋放不足,經銷商以及下游印刷廠心態均偏謹慎,總體采購熱情不高,繼續制約紙廠出貨節奏;雙銅紙方面,月內經銷商暫不急于補庫,下游印廠等多根據剛需安排補進,整體積極性不高,出版類訂單尚未集中提貨,且對于雙銅紙需求規模偏小,月內暫未有效帶動紙廠庫存去化。2024年10月,雙膠紙、雙銅紙企業庫存分別為64.84、41.80萬噸,同比分別上升39.98%、4.76%,環比分別上升7.37%、2.83%。

從盈利能力來看,毛利率水平繼續下降,主要由于文化紙市場趨弱下行所致。2024年10月31日,雙膠紙、雙銅紙日度毛利率分別為-4.01%、2.77%,較上月末分別-0.71pct、-0.63pct。

2.1.5. 白紙板:價格延續下滑,毛利率繼續下降

從價格來看,白板紙、白卡紙價格延續下滑趨勢。根據卓創資訊,終端需求仍無起色,下游訂單跟進一般,經銷商備貨意向不高,補庫心態仍偏謹慎等導致白板紙價格下跌;市場供應整體過剩,紙廠部分庫存處于高位,終端需求釋放不足等原因導致白卡紙價格下跌。2024年10月31日,白板紙、白卡紙價格分別為3355、4146元/噸,較上月末價格下降1.83%、3.13%。

從產消情況來看,白板紙產量同比增長、消費量下降,白卡紙產量、消費量同比均下降,環比來看,產量和消費量均呈現下降。白板紙由于個別產線停機檢修導致下降,而白卡紙也存在個別停機檢修情況,另外由于市場行情偏弱,紙廠盈利承壓,生產積極性下滑也導致產消量下降。2024年9月,白板紙月度產量為65.06萬噸,同比增長12.83%;2024年9月,白板紙月度消費量為59.30萬噸,同比下降5.57%。

2024年9月,白卡紙月度產量為90.41萬噸,同比下降8.18%;2024年9月,白卡紙月度消費量為69.60萬噸,同比下降18.12%。

從庫存來看,庫存同比均有增加,白卡紙庫存環比繼續下降。根據卓創資訊,白板紙庫存環比上升,主要由于本月市場需求無明顯放量,下游采購積極性欠佳,紙廠庫存仍呈增加趨勢,而白卡紙庫存環比略有下降,主要由于市場整體產銷承壓,紙廠或停機降產,或執行價格優惠政策以加快庫存消化。2024年10月,白板紙、白卡紙月度企業庫存天數分別為24.17、19.72天,同比分別+6.94天、+5.45天,環比分別+0.78天、-0.33天。

從盈利能力來看,白板紙、白卡紙毛利率繼續下降,主要由于受到紙價下跌影響。2024年10月31日,白板紙、白卡紙日度毛利率分別為18.56%、-9.06%,較上月末分別-1.33pct、-1.27pct。

2.1.6. 生活用紙:木漿生活用紙價格上漲,庫存環比下降

從價格來看,木漿生活用紙價格小幅下跌,甘蔗漿及竹漿生活用紙價格較上月底持平,木漿生活用紙價格下跌主要由于一是北方市場新增產能釋放,二是華南市場受國產漿料低價供應導致下游采買積極性一般。2024年10月31日,木漿、甘蔗漿、竹漿生活用紙價格分別為6233、5750、6300元/噸,分別較上月末-1.06%、+0%、+0%。

從產消情況來看,產銷量同比均有增長,根據卓創資訊,產量增長主要由于一方面隨著市場進入傳統需求旺季,紙企出貨順暢,紙企開工積極性提升,另一方面隨著紙漿價格下跌,成本壓力略有緩解,帶動部分紙企開工積極性提升。2024年9月,生活用紙月度產量為103.06萬噸,同比增長2.18%;2024年9月,生活用紙月度消費量為100.29萬噸,同比增長3.27%。

從進出口來看,主要為出口,出口量連續三年增長。2023年進口量3.8萬噸,出口量111.3萬噸,凈出口量同比增長43.84%。

從庫存來看,木漿、竹漿生活用紙庫存同比增長,環比下降,根據卓創資訊分析,木漿生活用紙庫存增長主要由于10月市場需求略有轉淡,紙企庫存壓力微幅增加,庫存天數略有上升。2024年10月,木漿、竹漿生活用紙月度企業庫存分別為35.2、12.4萬噸,同比分別增長12.82%、下降12.06%,環比分別增長12.10%、下降8.82%。

從盈利能力來看,木漿、甘蔗漿生活用紙毛利率延續上升,竹漿生活用紙毛利率略有下滑,10月上游木漿價格震蕩下跌,引起木漿生活用紙成本下跌,而紙價波動有限,因此竹漿生活用紙毛利率有所上升。2024年10月31日,木漿、甘蔗漿、竹漿生活用紙日度毛利率分別為7.85%、-12.77%、-7.3%,較上月末分別+1.56pct、+1.80pct、-0.83pct。

2.2.?家居

2.2.1. 房地產:地產優化政策顯效,銷售端邊際改善?

住宅累計、當月開發投資金額延續負增長,從絕對值來看仍在低位徘徊,投資意愿仍然低迷,近期國家和地方政策在銷售端初顯成效,但傳遞到開發投資端仍需時間。2024年9月全國住宅開發投資金額7074億元,同比下降9.94%,降幅環比略有擴大;1-9月全國住宅累計開發投資金額59701億元,同比下降10.50%,降幅環比持平。

住宅累計、當月新開工面積仍為負增長,累計降幅連續兩個月收窄,從絕對值來看,新開工面積處于歷史低位,在新增土地供應減少以及銷售去化周期拉長的情況下,新開工面積預計仍將延續下滑。2024年9月全國住宅新開工面積4836萬平方米,同比下降17.69%,降幅環比略有擴大;1-9月全國住宅累計新開工面積40745萬平方米,同比下降22.40%,降幅略有收窄。

新建住宅累計、當月銷售面積延續負增長,累計銷售面積降幅連續第五個月收窄,地產優化政策初見成效,住宅銷售趨勢邊際改善。2024年9月全國新建住宅銷售面積7976萬平方米,同比下降10.97%,降幅收窄;1-9月全國新建住宅累計銷售面積58788萬平方米,同比下降19.20%,降幅連續五個月收窄。

新建住宅累計、當月銷售額延續下降,當月降幅擴大,累計降幅連續第五個月收窄。2024年9月全國新建住宅銷售額7815億元,同比下降16.80%,降幅環比擴大;1-9月全國新建住宅累計銷售額60240億元,同比下降24.00%,降幅連續第五個月收窄。

住宅累計、當月竣工面積延續負增長,當月竣工降幅收窄,累計竣工降幅擴大,受到去年同期高基數影響,以及新開工持續下滑,竣工端承壓。2024年9月全國住宅竣工面積2478萬平方米,同比下降30.08%,降幅略收窄;1-9月全國住宅累計竣工面積26871萬平方米,同比下降23.90%,降幅繼續擴大。

2.2.2. 銷售:家居內銷改善,出口增速放緩

家具制造業營業收入保持增長,但態勢持續放緩,利潤總額增速回到雙位數。2024年1-9月,我國家具制造業累計實現營業收入4769.5億元,同比增長2.5%,增速呈現持續放緩態勢;利潤總額240.6億元,同比增長11%,增速回至雙位數。

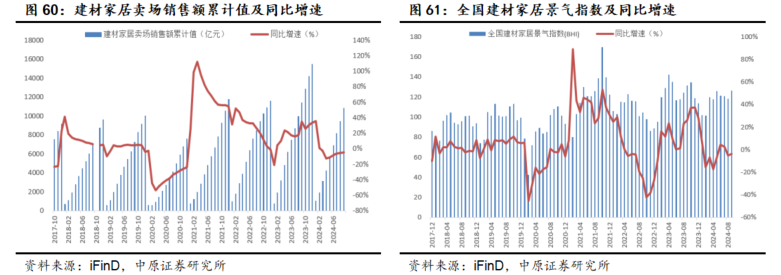

建材家居賣場累計銷售額降幅繼續收窄,全國建材家居景氣指數BHI環比上升。根據中國建材流通協會,9月份全國建材家居市場迎來傳統旺季,銷售平穩回升,隨著家裝“以舊換新”政策的實施以及假期消費的推動,消費者的購買意愿提升,激發了建材家居存量市場的消費活力。2024年9月建材家居賣場銷售額為1422.48億元,同比下降2.21%,環比增長14.37%;1-9月建材家居賣場累計銷售額為10854.92億元,同比下降4.87%,降幅連續五個月收窄。2024年9月全國建材家居景氣指數(BHI)為126.68點,同比-4.87點,環比+8.54點。

家具類零售額當月增速由負轉正,顯示市場在經歷了兩個月負增長后,銷售情況有所回暖;家具類零售額累計增速繼續收窄,但仍保持正增長,家具市場銷售相對穩定。2024年9月家具類消費品零售額142億元,同比增長0.40%,增速由負轉正;1-9月家具類消費品零售總額1142.8億元,同比增長1.1%。

家具出口累計金額增速繼續收斂,出口仍保持增長但增速下滑。2024年10月家具及零件出口金額53.88億美元,1-10月家具及零件出口金額累計549.32億美元,同比增長7.2%,增速繼續收斂。

2.2.3. 原材料:五金各類原料價格跌多漲少,其他材料穩中有升

截至2024年11月1日,五金材料、五金工具、五金零部件及建筑五金價格指數分別為107、105、102、104點,較9月末分別-5.95、+4.60、-3.92、-6.83點。

????截至2024年10月31日,聚合MDI國內現貨價為18283元/噸,較上月末+0.92%;TDI國內現貨價為13100元/噸,較上月末+0.38%。

截至2024年10月31日,軟泡聚醚市場均價為8750元/噸,較上月末價格+0.43%。

3.?重要行業公司資訊

3.1.?行業動態

3.1.1.?造紙

【多家紙品及包裝企業宣布價格上調】近期,受原材料價格持續上漲的影響,多家紙品及包裝企業紛紛宣布對產品進行價格調整。包括:山東世紀陽光紙業集團有限公司決定自2024年10月9日起,公司涂布白面牛卡、白面牛卡原紙產品在原價基礎上上調 50 元/噸;浙江金龍再生資源科技股份有限公司從2024年10月15日起生產的再生牛卡紙/高強瓦楞紙銷售價格上調30元/噸;東莞金田紙業宣布自10月10日起,金娃牌灰紙板、金娃牌光面灰紙板、金娃皇牌灰紙板、金娃牌藍芯紙板、金泊牌單、雙面光灰紙板產品在原價格基礎上統一上漲50元/噸。(來源:紙業網)

【玖龍6大基地宣布漲價】2024年10月15日,玖龍6大基地包括天津玖龍、沈陽玖龍、湖北玖龍、泉州玖龍、東莞玖龍、重慶玖龍同時宣布漲價30-50元/噸。(來源:紙業網)

【金田紙業半月連發五份漲價函】10月24日,東莞地區紙業巨頭——金田紙業再度發布漲價函:自10月27日起,金泊牌再生牛卡紙、金泊牌高強瓦楞紙統一上漲30元/噸。這是該紙企近半個月以來發布的第五份調價函。此前,東莞金田紙業分別于10月7日、10月14日、10月16日發布了四份調價函,涉及灰紙板、高強瓦楞紙、再生牛卡紙、紗管紙等紙種。(來源:紙視界)

【太陽紙業、晨鳴紙業、博匯紙業上調價格】太陽紙業發布調價函表示,受外部環境包括原材料在內的與成本相關的諸多不確定因素的影響,導致產品成本在近期保持進一步上升,為了保持公司的可持續健康發展,將對相關產品的銷售價格進行調整,以滿足正常的市場需求,自11月1日起,非涂布紙全系產品,在現有價格基礎上,執行價格調漲300元/噸。晨鳴紙業方面宣布,受原材料等市場因素影響,公司運營成本居高不下,為確保給客戶提供持續、穩定的高品質產品及服務,公司決定自11月1日起,靜電復印紙系列產品價格上調300元/噸。博匯紙業也于日前發布通知稱,由于第三季度原材料高位運行影響運營成本居高不下,決定自11月1日起,對博匯紙業生產的所有卡紙類產品在目前售價基礎上上調200元/噸(含稅)。同時,博匯紙業表示,因紙機年度保養需要,11月安排山東基地停機檢修4天,江蘇基地停機檢修3天。(來源:證券時報網)

【福建省多家包裝企業11月份上調價格】為緩解成本壓力,福建省多家包裝企業率先在11月份吹響了漲價號角,漲幅為2%-3%。不少企業在漲價函中表示:“近期原材料價格急速上漲,導致公司生產成本劇增,不得不上調紙板價格,以緩解目前的經營困難。”此外,部分包裝企業在宣布價格上漲的同時,還要求“貨款逾期客戶將停止生產已接訂單”,“已下訂單交期超過10天,按紙板價格每天收取5%倉租費”,“單日訂單量超出上月總采購量20%以上的部分,不予接單”,“暫不接受等通知訂單和交期較長的訂單”等。(來源:紙業網)

3.1.2.?家居

【國家稅務總局發票顯示國慶假期居民消費活力強】國家稅務總局公布的增值稅發票數據顯示,國慶假期,居民消費市場展現較強活力,消費相關行業日均銷售收入(下同)同比增長25.1%。家具家電及家居類商品消費快速增長。國慶假期,各地通過打折讓利、線上團券等方式惠及消費者,促進家用電器和音像器材同比增長149.1%,其中冰箱等日用家電、電視機等家用視聽設備同比分別增長160.8%和100.2%。家具、裝飾材料、涂料等與家居裝修相關的商品銷售也呈快速增長態勢,同比分別增長35.7%、12.9%和26.2%。(來源:國家稅務總局)

【地產增量政策出臺】2024年10月17日,國務院新聞辦公室舉行發布會,五部門介紹促進房地產市場平穩健康發展有關情況,正在指導各地迅速行動,抓存量政策落實,抓增量政策出臺,推動市場止跌回穩。其中包括:充分賦予城市政府調控自主權,因城施策,調整或取消各類購房的限制性措施,降低住房公積金貸款利率,降低首付比例,降低存量貸款利率,降低“賣舊買新”換購住房稅費負擔。提出將通過貨幣化安置房方式新增實施100萬套城中村改造、危舊房改造,年底前將“白名單”項目的信貸規模增加至4萬億,將所有房地產合格項目都爭取納入“白名單”,應進盡進、應貸盡貸,滿足項目合理融資需求。(來源:國新網)

【前三季度跨境電商出口增長】海關總署披露了跨境電商最新數據。前三季度,我國跨境電商進出口1.88萬億元,增長11.5%。其中,出口1.48萬億元,增長15.2%;進口3991.6億元,下降0.4%。(來源:界面新聞)

【“兩新”政策激活市場消費】商務部發布的最新數據顯示,截至10月24日,1363.5萬名消費者購買了八大類家電產品1984.3萬臺;各地家裝廚衛“煥新”補貼產品達到約630萬件,累計帶動銷售額190億元。10月前三周,國內乘用車零售量比上年同期增長16%,“兩新”政策進一步激活市場消費。(來源:中國政府網)

【10月份商品房成交同比、環比實現“雙增長”】住房和城鄉建設部“全國房地產市場監測系統”網簽數據顯示,10月份商品房成交同比、環比實現“雙增長”。10月份全國新建商品房網簽成交量同比增長0.9%,比9月份同比擴大12.5個百分點,自去年6月份連續15個月下降后首次實現增長;全國二手房網簽成交量同比增長8.9%,連續7個月同比增長;新建商品房和二手房成交總量同比增長3.9%,自今年2月份連續8個月下降后首次實現增長。10月份全國新建商品房網簽成交量環比增長6.7%;二手房網簽成交量環比增長4.5%;新建商品房和二手房成交總量環比增長5.8%。9月份是三季度末月,房企會拼業績沖銷量。10月份是四季度首月,一般會受9月份沖量的透支影響,今年“銀十”超過“金九”十分罕見,是2007年起首次“銀十”超過“金九”。(來源:中國政府網)

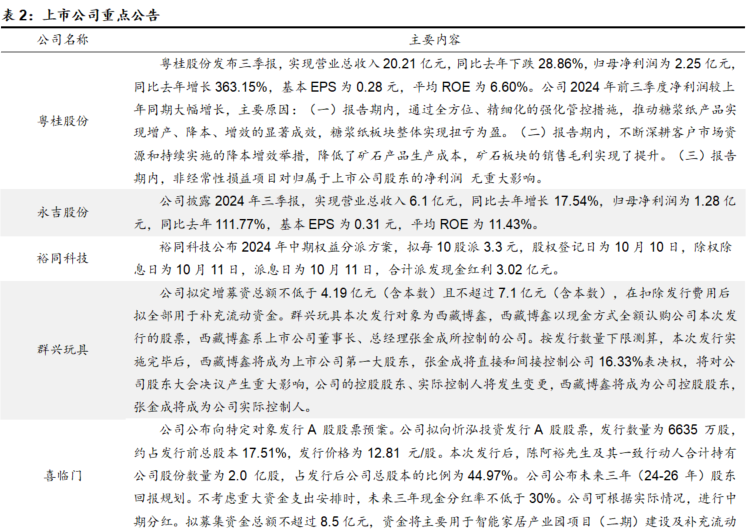

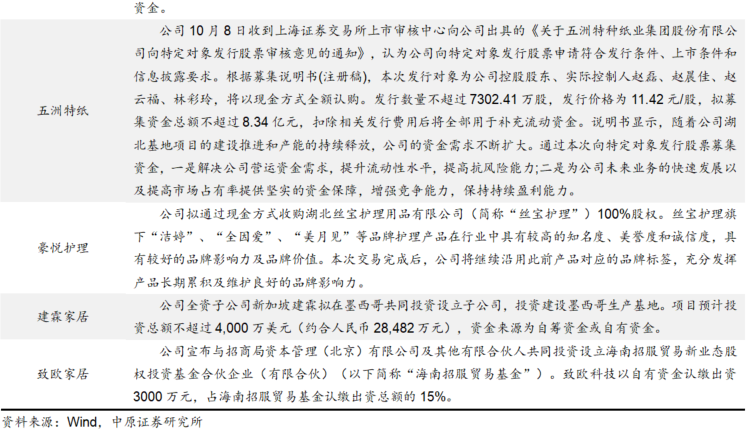

3.2.?上市公司重點公告

4.?河南省行業動態

4.1.?河南省輕工制造上市公司行情回顧

截至2024年10月末,輕工制造行業滬深兩市在河南省有1家上市公司致歐科技(301376.SZ)。

4.2.?河南省輕工制造行業及公司要聞

【河南雅都年產35萬噸包裝紙生產線PM4成功開機出紙】10月15日,河南雅都再生資源有限公司年產35萬噸包裝紙生產線PM4成功開機出紙。PM4紙機主體設備由江蘇華東造紙機械有限公司提供,鄭州磊展科技造紙機械有限公司提供全套制漿處理線設備,紙機幅寬6780mm,設計車速1100m/min,為一臺兩疊網紙機,以廢紙為主要原料,可年產35萬噸T紙。項目原計劃10月19日投產,實現了提前出紙。河南雅都再生資源有限公司成立于2020年,隸屬于河南都氏集團,已于2022年11月陸續完成了一期、二期、三期項目的建設并投產,創造了多項行業紀錄。該公司目前年產50萬噸再生包裝紙,主要以國廢A級廢紙、邊角料、超市紙等廢紙及部分成品木漿為原料,生產高強度瓦楞紙,總產值達18億元。2023年,河南雅都再生資源有限公司全年生產瓦楞紙達到38.36萬噸,產量位居河南省第一位,瓦楞紙銷售38萬噸,實現產品無積壓。(來源:紙業網)

【2024年河南省造紙產業“4新”技術交流及推廣會在河南太康成功召開】2024年10月25日,由河南省造紙工業協會、河南省龍源股份有限公司主辦,華東造紙機械有限公司協辦,河南晶鑫科技股份有限公司、維美德(中國)有限公司、河南大指造紙裝備集成工程有限公司、山東天利機械制造有限公司、無錫維科通風機械有限公司、德州修振新能源有限公司支持的2024年河南省造紙產業“4新”技術交流及推廣會在河南太康成功召開。山東、廣東、江蘇、浙江、福建、四川、湖北、山西、江西等省份造紙協會負責人,河南省造紙工業協會會員單位,河南省內外造紙及相關企業,媒體代表近200人出席了會議。

【河南省進入“白名單”項目706個,獲得銀行授信1101億元】據河南省人民政府網站消息,近日,河南省政府新聞辦召開河南省“深入落實一攬子增量政策 堅定扛穩經濟大省挑大梁政治責任”新聞發布會。河南省住房和城鄉建設廳黨組書記、廳長高義表示,作為防范化解房地產風險的重要抓手,河南省保交房工作推進有力。堅持“一項目一方案一專班一銀行一審計一法官”的處置模式,推動納入保交房的42萬套房屋實現交付27萬余套。目前,全省706個“白名單”項目已授信1101億元、投放666億元,授信、投放額度均居全國前列。(來源:中房網)

【鄭州市公開征集存量商品房用作保障性住房項目】11月7日,鄭州市房管局發布關于征集收購存量商品房用作保障性住房項目的公告,自公告發布之日起至2025年10月31日,面向鄭州市征集符合條件的房源項目。據悉,此次征集范圍為鄭州市內八區(二七區、金水區、中原區、管城回族區、惠濟區、鄭東新區、高新技術開發區、經濟技術開發區)及登封市、鞏義市、上街區、新密市、新鄭市、滎陽市、中牟縣。房源類別為已建成未出售的商品房、優質在建房源項目。交通便利、配套完善,具備一定設計水平、園林景觀、物業服務等品質保證。單套建筑面積原則上控制在120㎡以內,根據市場供求關系及房地產發展趨勢等因素,可適當放寬。證件齊全,資產、負債和法律關系清晰,滿足金融機構的貸款要求。收購主體為河南鐵建投城市建設發展集團有限公司、鄭州城市發展集團有限公司,收購價格以同地段保障性住房重置價格為參考上限。(來源:中房網)

【鄭州市房協號召全市房企參與房票安置】10月31日,鄭州市房協發布《關于號召全市房地產開發企業參與房票安置工作的通知》,號召全市房企參與房票安置。該通知稱,鄭州大力推行征收安置項目房票安置工作,并出臺了相關實施辦法,部分項目已獲批城中村改造專項借款,已全面啟動房票安置工作。同時,優化了兌付流程、擴大了適用范圍,并賦予了房票與貨幣購房同樣的優惠政策。這些措施使得被征收人更容易接受房票安置方式,也吸引了更多開發商的積極參與,為購房者提供了更多的選擇空間。(來源:大河財立方)

5.?投資建議

維持行業“同步大市”投資評級。

截至2024年10月31日,板塊的PE(TTM)為30.31倍,處于近十年41.63%分位,在30個中信一級行業中排在第14位;PB(LF)為1.75倍,處于近十年6.17%分位。細分子板塊造紙、家居、包裝印刷、文娛輕工、其他輕工的PE(TTM)分別為30.42/24.03/41.12/43.21/26.92倍,分別處于歷史68.77%、32.77%、90.76%、36.22%、7.23%分位,其中家居、文娛輕工、其他輕工估值仍處于歷史偏低水平。

造紙:規模以上造紙企業收入、利潤持續增長但增速放緩,產量持續增長;廢黃板紙價格較為平穩,闊葉漿受新增產能影響價格繼續回落,其他漿價偏穩運行;包裝紙需求回升,龍頭紙企帶動價格上調,紙品價格上漲,其中瓦楞紙漲幅高于箱板紙,文化紙由于需求延續弱勢以及成本端偏空驅動下價格繼續下調;2024年前三季度中信造紙行業收入穩中有增,業績改善明顯,但24Q3由于成本攀升導致業績承壓,盈利能力下滑,進入24Q4生產成本隨漿價回落將有所下降,疊加政策帶動消費預期改善,經濟基本面有望好轉,各類紙品需求有望回升。建議關注具備林漿紙一體化優勢的頭部企業太陽紙業,以及特種紙企業仙鶴股份、華旺科技。

家居:地產優化政策效果顯現,地產銷售數據邊際改善,但傳導至開發投資、開工、竣工等方面仍需時間;9月建材家居市場迎來傳統旺季,疊加家裝“以舊換新”政策的實施,銷售平穩回升;家具類零售額當月增速由負轉正,顯示市場在經歷了兩個月負增長后,銷售情況有所回暖;家具出口增速繼續收斂,出口仍保持增長但增速下滑;2024年前三季度家居行業收入穩中略升,業績出現下滑,24Q3收入及利潤均出現下滑,家居行業持續承壓;2024年9月,國家加碼發布地產政策修復市場信心,推動地產銷售企穩,部分城市商品房網簽成交量出現不同程度好轉,地產有望止跌企穩;另外國家加力支持消費品以舊換新政策帶動下,家居消費也有望增長;家居板塊前期由于受制于地產與消費的雙重影響,估值一直處在歷史低位,當前估值已開始修復,建議關注家居板塊相關龍頭企業歐派家居、索菲亞、公牛集團,以及受益于外需提升的相關家居出口鏈企業致歐科技、樂歌股份。

6.?風險提示

1)房地產景氣度不及預期的風險;

2)消費需求不及預期的風險;

3)原材料價格大幅上漲的風險;

4)海外需求不及預期的風險。

證券分析師承諾:

本報告署名分析師具有中國證券業協會授予的證券分析師執業資格,本人任職符合監管機構相關合規要求。本人基于認真審慎的職業態度、專業嚴謹的研究方法與分析邏輯,獨立、客觀的制作本報告。本報告準確的反映了本人的研究觀點,本人對報告內容和觀點負責,保證報告信息來源合法合規。

重要聲明:

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)