A股上市銀行2024年半年報均浮出水面。

記者梳理發現,今年上半年,42家上市銀行整體營業收入2.89萬億元,較去年同期的2.95萬億元減少576.19億元,其中16家上市銀行出現營收同比下滑,國有行、股份行更為突出,投資收益大增成為利潤增長的主要因素。此外,上市銀行資產質量表現相對穩健,整體不良貸款率走低。

營收及凈利整體承壓

今年上半年,上市銀行營業收入及凈利潤呈現整體承壓狀態。

六大國有行實現營業收入1.80萬億元,較去年同期的1.85萬億元減少473.34億元,除了農業銀行外,其余5家國有行均出現營業收入同比下滑情形。工商銀行下滑幅度最大,今年上半年該行實現營業收入4204.99億元,較去年同期的4474.94億元減少了6.03%。建設銀行和交通銀行降幅也較為明顯,分別實現營業收入3859.65億元、1323.47億元,較去年同期分別下降3.57%、3.51%。

凈利潤方面,除了農業銀行外,其余5家國有行都出現凈利潤同比走低。工商銀行上半年實現凈利潤1704.67億元,較去年同期走低1.89%;建設銀行上半年實現凈利潤1643.26億元,較去年同期下降1.80%。交通銀行、郵儲銀行、中國銀行下降幅度緊隨其后。

業績不明朗的情形也在股份行上演。9家上市股份行共實現營業收入7809.55億元,較去年同期的8044.49億元減少了234.94億元,有5家出現營收同比下滑的情況,從規模來看,招商銀行營收減少55億元,同比下降0.39%;平安銀行下降幅度最大,為12.95%,光大銀行、民生銀行分別同比下降8.77%、6.17%。

凈利潤方面,9家上市股份行共實現凈利潤2735.69億元,有3家出現同比下滑。民生銀行凈利潤同比下降5.48%,中信銀行同比下降1.60%;招商銀行、民生銀行分別減少10.09億元、15.98億元。

上市城農商行中,有6家出現營業收入同比下滑的情形,分別是鄭州銀行、貴陽銀行、蘭州銀行、廈門銀行、渝農商行、南京銀行,鄭州銀行今年上半年實現營業收入63.93億元,較去年同期的69.18億元下滑7.59%。凈利潤方面,共有4家上市城農商行出現同比走低,分別是鄭州銀行、廈門銀行、貴陽銀行及蘭州銀行,鄭州銀行降幅最大,上半年實現凈利潤15.94億元,同比下降22個百分點。

(圖片來源:據Wind數據、上市銀行半年報梳理)

(圖片來源:據Wind數據、上市銀行半年報梳理)34家銀行凈息差走低

根據監管此前披露的數據,今年二季度,我國商業銀行凈息差為1.54%,與一季度持平,但與去年同期相比下降了20BP,處于歷史低位。凈息差作為衡量商業銀行賺錢能力的重要指標,對于增利不增收的上市銀行業績來說,更具有參考意義。

記者梳理發現,今年上半年,34家上市銀行凈息差進一步走低,最低的跌至1.14%,有16家上市銀行凈息差低于1.54%的行業平均水平,4家與行業平均水平持平,共有30家低于1.8%的監管合意水平。

凈息差低于1.54%水平的共有16家上市銀行,廈門銀行凈息差水平最低,僅為1.14%,該行去年同期凈息差還達到1.34%。上海銀行凈息差跌破1.2%,僅有1.19%。西安銀行、交通銀行凈息差水平分別為1.21%、1.29%,其中交通銀行較今年一季度的凈息差水平上升2BP,但和去年同期的1.43%相比,仍走低了22BP。

半年報數據顯示,42家上市銀行中共有3家凈息差還處于2%及以上水平,分別是常熟銀行、長沙銀行及招商銀行。常熟銀行凈息差為2.79%,但仍較今年一季度走低4BP,較去年同期3%水平走低21BP。長沙銀行凈息差較去年同期走低22BP。招商銀行也節節下跌,今年二季度末凈息差水平為2%,較一季度走低2BP,較去年同期走低23BP。

(圖片來源:據Wind數據、上市銀行半年報梳理)

(圖片來源:據Wind數據、上市銀行半年報梳理)投資收益為主要增長點

今年上半年,非息業務支撐銀行業“半邊天”,在債市大幅上漲的背景下,多家A股上市銀行投資收益取得亮眼成績,為上半年營業收入、凈利潤貢獻不小力量。今年上半年,10年期、30年期國債收益率分別從去年末的2.56%及2.83%走低至2.21%及2.43%。

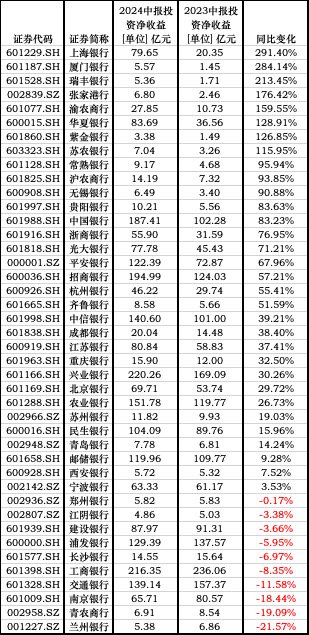

記者據Wind數據梳理,42家A股上市銀行中,有32家投資收益同比出現正增長,8家實現同比增幅翻一倍及以上,其中有5家是農商行,包括瑞豐銀行、張家港行、渝農商行、紫金銀行、蘇農商行。

投資收益規模方面,共有11家上市銀行投資收益凈收入規模超過百億元級,興業銀行、工商銀行投資凈收益分別為220.26億元、216.35億元,居于前兩位,招商銀行、中國銀行、農業銀行、中信銀行等規模靠前。

今年上半年農商行買債引起市場關注,記者注意到,今年上半年,投資收益凈收入占多家上市農商行營業收入較高比重,為它們帶來不小收益。蘇農商行投資凈收入占營收比重達到30.95%,張家港行、無錫農商行、瑞豐銀行、江陰銀行等占比均達到20%以上。

國有大行的投資收益凈收入占營收比重較小,建設銀行比重最低,僅為2.8%,農業銀行、工商銀行、中國銀行、郵儲銀行、交通銀行占比分別為4.14%、5.15%、5.91%、6.79%、10.51%。股份制商業銀行中,興業銀行占比最高為19.48%,平安銀行、浙商銀行分別占比15.87%、15.78%,居于第二、第三位。

多家銀行在半年報中表示,今年上半年,在凈息差收窄、資本收益率下行的拖累下,銀行投資收益凈收入增長對營收貢獻持續提升。成都銀行指出,2024年上半年,債市收益率持續下行,該行通過加強市場預判,在利率低位擇機止盈部分存量持倉債券,取得了較好的投資業績,因而與去年同期相比,體現出一定增長。

雖然多家上市銀行通過“買債”實現一定程度的利潤增長,但在不少業內人士看來,僅靠這一業務維持營收、利潤增長的模式不可持續。

“上市銀行只有聚焦主業,提升經營的穩健性才能度過低迷期。”光大銀行研究員周茂華認為,投資收益一定程度上拓展了銀行非息收入的來源,但占比過高的現象仍在持續,會導致部分銀行收益來源不夠穩定,受金融市場波動影響較大,同時可能會出現部分銀行增加風險資產配置,與主業有所偏離。

(圖片來源:據Wind數據、上市銀行半年報梳理)

(圖片來源:據Wind數據、上市銀行半年報梳理)資產質量相對穩健

整體來看,上市銀行整體資產質量保持相對穩健的態勢。42家上市銀行中,19家出現不良貸款余額下降、13家出現不良貸款率走低的情形,多家不良貸款率與前一季度持平。

截至今年二季度末,42家上市銀行不良貸款余額合計規模為2.13萬億元,相較于今年一季度的2.08萬億元增長了525.32億元,較去年同期的1.99萬億元增長額度更為明顯。

其中,有23家出現不良貸款余額較一季度出現環比走高的情形,國有行增長幅度居前,農業銀行、中國銀行增長規模均破千億元,分別為3173億元、2018億元,交通銀行、建設銀行、郵儲銀行、工商銀行均有不同程度的增長。

與此同時,19家上市銀行出現不良貸款余額下降的情形,蘭州銀行、青島銀行、杭州銀行下降規模均破千億元,分別為3662.8億元、3355.4億元、1015.3億元。

此外,42家上市銀行不良貸款率出現企穩跡象,有13家不良貸款率走低。環比走低的上市銀行中,重慶銀行、浦發銀行、滬農商行、江蘇銀行不良貸款率降幅最為明顯。與此同時,有9家上市銀行不良貸款率出現上升情形,西安銀行不良貸款率走高0.29個百分點,民生銀行、廈門銀行、招商銀行、中信銀行等均有所走高。

上述商業銀行中,有6家上市銀行不良貸款率高于行業1.56%的平均水平,分別是鄭州銀行、蘭州銀行、青農商行、西安銀行、華夏銀行、貴陽銀行。有16家上市銀行不良貸款率低于1%,成都銀行、杭州銀行、常熟銀行、寧波銀行等居于前列。

不過,從整體撥備覆蓋率水平來看,上市銀行風險抵御能力仍有待加強。據記者梳理,42家上市銀行中,有25家不良貸款撥備覆蓋率較一季度環比走低,其中8家銀行降幅超過10個百分點,西安銀行、廈門銀行、江蘇銀行等降幅位列前三。

責任編輯:張文

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)