長期主義和降本增效仍然是一個需要不斷調(diào)整和平衡的問題。

隨著小鵬汽車在3月17日晚間發(fā)布2022年財報,蔚來(NIO.US/9866.HK)、小鵬汽車(XPEV.US/9868.HK)、理想汽車(LI.NASDAQ/2015.HK)全部交出了2022年成績單。

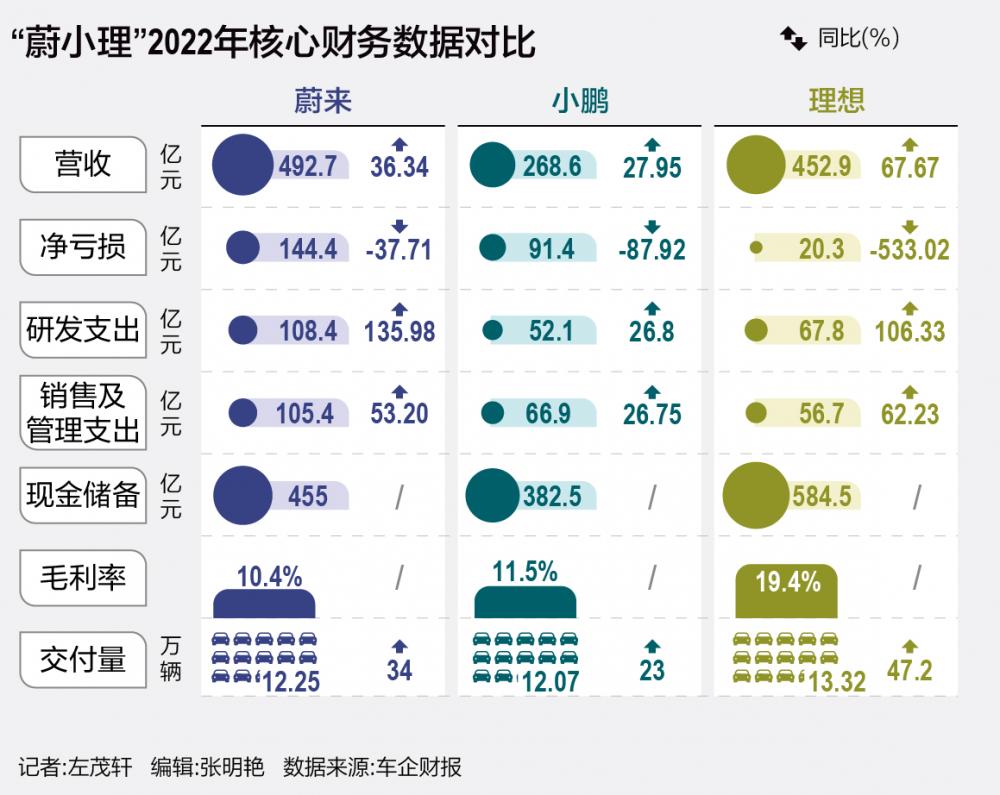

雖然“蔚小理”均未能完成此前的銷量預(yù)期,但隨著規(guī)模的增長都實現(xiàn)了收入的增長。2022年,蔚來、小鵬、理想的營收分別達到492.69億元、268.6億元和452.9億元,同比分別增長36.34%、27.95%和67.67%。

然而,造車新勢力依然難以走出增收不增利的困境,虧損還在擴大。2022年,蔚來、小鵬、理想分別虧損了144.37億元、91.4億元、20.32億元。蔚來和小鵬均創(chuàng)下了自2018年車輛交付以來的最大年度虧損額。

整體而言,電動汽車仍是個賠錢買賣,目前整個行業(yè)內(nèi)只有特斯拉和比亞迪兩家頭部新能源車企實現(xiàn)了年度盈利。在企業(yè)尚未達到一定規(guī)模的情況下,造車新勢力仍然難以逃離虧損的“魔咒”。

2022年,是造車新勢力邁過企業(yè)“從0到1”的階段之后,驗證企業(yè)可持續(xù)發(fā)展能力強弱的一年,“蔚小理”不同的發(fā)展路徑已逐漸清晰。

不過,隨著傳統(tǒng)車企加速轉(zhuǎn)型,以及“價格屠夫”特斯拉帶來的全行業(yè)降價潮,當(dāng)下,“蔚小理”面臨著巨大的發(fā)展壓力。

虧損擴大背后

2022年,“蔚小理”分別交付了122486輛、120757輛、133246輛,增速分別為34%、23%和47%。

具體來看,理想汽車盡管在售車型數(shù)量最少,但市場走勢相對穩(wěn)健,并在2022年12月率先突破了月交付量2萬輛大關(guān)。接連推出理想L9、理想L8接棒理想ONE,雖初期引發(fā)輿論風(fēng)波但隨著后期大規(guī)模交付而得到平息。

蔚來產(chǎn)品線最為豐富,但多款車型處于向二代平臺的換代期,主力產(chǎn)品ET5還在產(chǎn)能爬坡階段。

小鵬汽車在2022年遭遇較大挑戰(zhàn),尤其下半年出現(xiàn)數(shù)月銷量持續(xù)性下滑。首款30萬元以上車型G9,因為復(fù)雜凌亂的產(chǎn)品配置、脫離用戶需求的產(chǎn)品規(guī)劃以及高價低配的策略引發(fā)大量批評,未能達到預(yù)期。

交付量的增加,提升了企業(yè)的營收規(guī)模,但“蔚小理”距離賺錢似乎還有一定距離。

導(dǎo)致三家車企2022年虧損擴大的原因,也有來自各家企業(yè)不同的內(nèi)部因素。

2022年,“蔚小理”的毛利率均出現(xiàn)了不同程度的下滑,蔚來的車輛銷售毛利率從2021年的20.1%下降到2022年的13.7%;理想從20.6%降到19.1%;小鵬從11.5%降到9.4%。蔚來、理想、小鵬2022年的公司毛利率分別是10.4%、19.4%、11.5%,上年分別為18.9%、21.3%、12.5%。

毛利下滑的主要原因在于電池成本上漲和新老車型換代。

去年,碳酸鋰價格瘋漲,主機廠面臨著巨大的成本壓力。而新造車企業(yè)又為了市場競爭,無法將成本壓力全部轉(zhuǎn)嫁給消費者,大部分只能自己承擔(dān)。

不過,由于理想汽車的產(chǎn)品均為增程式電動汽車,電池容量較低,成本上漲壓力要低于蔚來和小鵬,毛利率下滑幅度較小。此外,第四季度隨著利潤更高的理想L9的交付,理想汽車的毛利率快速回升。

蔚來去年第四季度毛利率表現(xiàn)大跌眼鏡,從三季度的16.4%降至6.8%。

蔚來財務(wù)高級副總裁曲玉解釋道,毛利率銳減至6.8%主要是由于四季度在老款866車型的庫存撥備及采購承諾損失共計9.85億元人民幣,剔除此方面影響后去年四季度的整車毛利率為13.5%,與前一季度相比有所下降的主要是產(chǎn)品組合變化即ET5毛利較低,但各種著補后的這一毛利率依然低于市場16%的一致預(yù)期。

研發(fā)投入的加大也是“蔚小理”虧損擴大的重要原因。蔚來、理想、小鵬去年的研發(fā)費用分別為108億元、68億元、52億元,蔚來和理想,研發(fā)開支均較上年翻倍。

此前,小鵬汽車在研發(fā)上最為激進,直接對標(biāo)特斯拉,試圖將智能駕駛打造成企業(yè)標(biāo)簽。2022年,小鵬在研發(fā)上的投入有所放緩,研發(fā)開支僅增長27%。整體來看,小鵬在智能化方面積累的優(yōu)勢并不明顯。

蔚來仍然是造車新勢力中最舍得花錢的企業(yè)。在銷售及管理費用方面,蔚小理分別花了105億元、67億元和57億元。這與三家企業(yè)不同的商業(yè)模式有關(guān)。

此前,理想汽車CEO李想曾在接受媒體采訪時表示:“在用戶運營方面,蔚來是汽車界的海底撈,理想更像星巴克,自己更喜歡星巴克,能保證用戶足夠的快捷方便、效率夠高。”

現(xiàn)金儲備方面,截至2022年底,“蔚小理”分別有455億元、382.5、584.5億元。短期來看,幾家企業(yè)的現(xiàn)金流沒有大問題,但造車新勢力仍然需要加速將各自的商業(yè)模式跑通。

亟需解決的內(nèi)部問題

從各家主要的財務(wù)情況來看,“蔚小理”目前都有各自亟需解決的問題。

對造車新勢力來說,長期主義和降本增效仍然是一個需要不斷調(diào)整和平衡的問題。從企業(yè)內(nèi)部發(fā)展來看,蔚小理三家企業(yè)都將在2023年加大對效率的提升。

蔚來CEO李斌在2023年公司內(nèi)部信中指出,公司在效率方面還有非常大的提升空間,2023年公司的工作任務(wù)會增加很多,但公司的資源投入只會小幅增加。

李斌在財報電話會上坦言,效率提升是蔚來今年的工作重點之一。

“去年團隊擴張較快,增加了新項目。今年的重點是提高人效,而非減員或關(guān)停項目,追求同樣的人力帶來更多的產(chǎn)出。對于研發(fā)和固定資產(chǎn)的投資,我們會看時間和投資的優(yōu)先級。整體重點關(guān)注產(chǎn)出量、產(chǎn)出質(zhì)量和資源優(yōu)先級。”李斌說。

對于產(chǎn)品矩陣較為豐富的蔚來來說,能否在新品推出節(jié)奏、研發(fā)水平、產(chǎn)品質(zhì)量把控以及量產(chǎn)落地等方面實現(xiàn)高效協(xié)同,是蔚來2023年將要面對的挑戰(zhàn)。

“蔚小理”之中,目前生存環(huán)境最為艱難的是小鵬汽車,無論是競爭力下滑銷量不振,還是G9發(fā)布失利暴露出在產(chǎn)品策略、市場營銷、團隊協(xié)作等方面的問題,都倒逼著小鵬汽車從內(nèi)部進行改革。

今年1月,從一線銷售依靠打拼一路升任至長城汽車前總裁的王鳳英,接任小鵬汽車的總裁,成為小鵬汽車的二號實權(quán)人物。

小鵬汽車董事長、CEO何小鵬透露,通過大刀闊斧的組織結(jié)構(gòu)優(yōu)化,小鵬汽車戰(zhàn)略和組織調(diào)整在一季度已取得顯著成效。

“目前,小鵬汽車所有研發(fā)、生產(chǎn)和供應(yīng)鏈體系直接向何小鵬匯報。總裁王鳳英已全面負責(zé)產(chǎn)品規(guī)劃與銷售服務(wù)體系,并在品牌營銷上進一步強化。未來兩年,將進一步通過銷售網(wǎng)絡(luò)的扁平化管理,加強網(wǎng)絡(luò)布局和提高一線銷售人員戰(zhàn)斗力。”

據(jù)了解,小鵬汽車營銷體系日前已完成變革,在內(nèi)部組織管理結(jié)構(gòu)上,汽貿(mào)和UDS(用戶發(fā)展服務(wù)中心)兩個渠道團隊完成合并;銷售體系上,全國兩大渠道的銷售大區(qū)撤除,調(diào)整為小區(qū)制,重新在全國劃分為20余個銷售小區(qū),每個小區(qū)內(nèi)的直營門店和授權(quán)經(jīng)銷商均由小區(qū)負責(zé)人主管。據(jù)相關(guān)人士透露,合并后小鵬汽車直營門店和授權(quán)經(jīng)銷商之間避免了直接競爭,轉(zhuǎn)變?yōu)楦鱾€區(qū)域之間的競爭,弱化了對消費者間的影響。

此外,面對激烈的行業(yè)競爭,何小鵬認為,除了實現(xiàn)領(lǐng)先的自動駕駛和美學(xué)設(shè)計,以及大幅度提高產(chǎn)品規(guī)劃、營銷效率、組織能力外,超強的成本控制能力將會是小鵬汽車接下來贏得競爭的核心能力。

“小鵬汽車將通過平臺模塊化和技術(shù)創(chuàng)新兩個方向來推進降本戰(zhàn)略。從今年開始,我們的純電整車平臺、電子電氣架構(gòu)、動力系統(tǒng)、智能輔助駕駛軟硬件將全面平臺化,進入真正的體系化造車階段。”何小鵬表示,小鵬汽車已經(jīng)制定了明確的執(zhí)行路線圖,通過技術(shù)創(chuàng)新、配置優(yōu)化等多種手段,從今年到明年實現(xiàn)自動駕駛的超50%成本下降,整車硬件含動力系統(tǒng)約25%的成本下降。

理想汽車內(nèi)部也正處于變革中。

去年12月,理想汽車高層調(diào)整,與李想搭檔7年的沈亞楠卸任總裁一職,由總工程師馬東輝接替。空缺近一年的CTO一職,由從華為加入理想汽車近一年的系統(tǒng)研發(fā)部負責(zé)人謝炎出任。

同時,李想宣布公司將向矩陣型組織升級,李想稱,改革是因為公司已經(jīng)進入到新的階段,“要為千億、萬億規(guī)模營收做好準備”。他表示,矩陣型組織最大的特點是確保全流程的管理質(zhì)量,橫向團隊規(guī)劃路、修路、運營路,縱向團隊造車、開車、運營車,高質(zhì)量的道路配合高水平的車隊,把持續(xù)創(chuàng)造的價值源源不斷地運送給消費者,并獲得商業(yè)上的成功,產(chǎn)生良性循環(huán)。

有規(guī)模才能盈利

在虧損十幾年后,特斯拉在2020年才第一次實現(xiàn)年度盈利。特斯拉盈利的關(guān)鍵在于規(guī)模,隨著特斯拉上海工廠開始生產(chǎn)交付,特斯拉2020年的年度交付量從上一年的36.75萬輛增長至49.9萬輛。

在業(yè)內(nèi)看來,在堅持大額研發(fā)投入以提升企業(yè)長期競爭力等戰(zhàn)略性虧損的前提下,造車新勢力需要達到30萬輛左右的年交付規(guī)模才有望扭虧。

2023年,蔚小理都有著較高的銷量預(yù)期。理想計劃今年拿下國內(nèi)30-50萬元區(qū)間20%的市場份額,這一價格區(qū)間2023年市場總銷量約140萬至150萬輛,對應(yīng)的銷量目標(biāo)為28萬至30萬輛。蔚來的目標(biāo)是超過雷克薩斯在中國的銷量,相對保守的小鵬也定下全年銷售20萬輛車的目標(biāo)。

不過,由于今年年初特斯拉發(fā)起的價格戰(zhàn),對中國新能源車企帶來了不小的挑戰(zhàn)。

由于產(chǎn)品定位與特斯拉等品牌有著明顯差異,理想汽車受到的價格沖擊最小,今年前兩個月交付量均超過了1.5萬輛,整體走勢仍較為穩(wěn)健。

為了進一步將價格下探,理想L7、L8推出了更便宜的Air版。此外,理想今年的重點還有高壓純電動車平臺,但純電家用SUV市場現(xiàn)有產(chǎn)品眾多、競爭激烈,理想汽車能否打造出具有競爭力的產(chǎn)品還有待觀察。

蔚來預(yù)計2023年第一季度車輛交付量將在3.1萬輛-3.3萬輛之間。李斌在3月1日晚間的財報電話會中也坦言,一季度是切換至第二代平臺產(chǎn)品的轉(zhuǎn)換期,新車交付初期還有產(chǎn)能爬坡的挑戰(zhàn)。

被寄予厚望的ET5的月交付情況至今仍低于月銷1萬的目標(biāo)。蔚來聯(lián)合創(chuàng)始人、總裁秦力洪曾在去年底表示ET5的銷量在當(dāng)時尚未體現(xiàn)出市場競爭力,今年一季度的數(shù)據(jù)將更有說服力。但現(xiàn)實情況是,ET5的產(chǎn)能和市場需求恐難以滿足期待。

在財報電話會中,李斌表示,ET5自2022年9月正式交付以來,生產(chǎn)穩(wěn)步爬坡,交付整體上升。不過,針對“ET5作為銷量主力面臨訂單減少以及領(lǐng)導(dǎo)層是否繼續(xù)保持ET5月均銷量穩(wěn)定過萬的預(yù)期”的問題,李斌未正面回應(yīng),但他對NT2.0平臺全系產(chǎn)品全部發(fā)布后,“ET5+ET5 Touring+ES6”組合合計月銷2萬臺的目標(biāo)富有信心,NT2.0平臺的現(xiàn)有車型月銷量總目標(biāo)是超過3萬臺。

此外,蔚來計劃推出更具規(guī)模化效益的子品牌,據(jù)了解,其第二品牌代號“阿爾卑斯”,聚焦在20萬-30萬元價位區(qū)間,首款車型將在2024年量產(chǎn)。

小鵬汽車1月、2月的銷量分別為5218輛和6010輛,與蔚來及理想之間的差距進一步拉大。

3月10日,小鵬P7i正式上市,售價區(qū)間為24.99萬-33.99萬元。起售價達到了24.99萬元,相比特斯拉Model 3標(biāo)準版的22.99萬還貴了2萬元。

相比品牌力更高的特斯拉,作為小鵬汽車主力車型的中期改款版本,小鵬P7i的定價高于外界預(yù)期,似乎難以扭轉(zhuǎn)小鵬汽車當(dāng)前的銷量下滑趨勢。

新產(chǎn)品方面,小鵬G6將在上海車展亮相,并在年中正式發(fā)布和啟動交付,何小鵬稱,“G6量產(chǎn)爬坡后將是P7銷量的2-3倍。”此外,下半年小鵬汽車也將發(fā)布一款7座純電MPV車型。

(作者:左茂軒 編輯:張明艷)

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)