原標題:超1,200億元銀行可轉債排隊發行 銀行轉債估值低、抗跌強或迎布局良機

作者:張曉翀

近期銀行轉債發行或再迎小高峰,民生銀行、重慶銀行、成都銀行和興業銀行的轉債發行計劃均已通過股東大會,合計發行規模約1,210億元。業內人士指出,上述銀行發行完畢后,今年銀行轉債的發行規模合計將超過3,000億,達到歷史新高。

市場人士指出,宏觀經濟復蘇和實體經濟信貸需求回暖的背景下,銀行業基本面較優,業績確定性較高。銀行轉債當前估值并不高,中報公布后有望出現階段性行情。

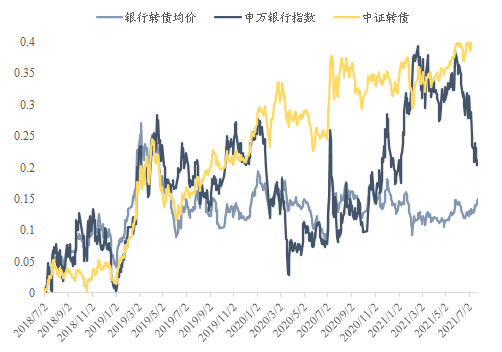

東吳證券固收分析師李勇對財聯社表示,從累計收益率水平看,整體轉債市場的回報率處于近三年內的最高位水平,而銀行股和銀行轉債尚有較大的成長空間。此外銀行轉債整體估值處于歷史中位水平,且相較于銀行股的估值不高,銀行轉債個券估值自4月開始至今持續上行走勢。

從價格水平看,股性銀行轉債均價處于歷史中位水平,絕對價格大幅壓縮,債性銀行轉債均價處于歷史低位水平,年后區間價格略有上漲。綜合考慮到銀行中報業績有望繼續靚麗,銀行轉債整體估值水平不高,以及絕對價格目前正處于低位,銀行轉債正迎來左側布局良機。

浙商證券研報指出,根據基金二季報,銀行轉債倉位環比下滑且低于標配。今年二季度全部類型基金重倉持倉銀行轉債市值占所有轉債持倉比例達32.5%,較一季度環比下滑1.7個百分點,低于標配的2.1%。

東北證券固收分析師陳康認為,長期看銀行轉債表現要好于銀行股表現,銀行轉債的抗跌屬性較強,受益于規模較大,可以作為多數債基的底倉品種,是較好的防御品種。

銀行股與銀行轉債出現一定背離

7月以來銀行股與相應轉債走勢呈現一定背離。股指持續下挫,轉債指數波動較小且持續獲得超額收益。市場人士表示,今年以來銀行轉債(尤其是大市值轉債)更多表現為債性,股性偏弱,此外轉債市場整體風險偏好變化節奏與股指的不同。

國信證券分析師董德志認為,銀行轉債普遍規模大、評級高、價格波動小,且銀行業基本面較好,目前點位銀行轉債的支撐較足,后市銀行轉債配置價值并不低,部分個券還有一定上漲空間。

責任編輯:陳嘉輝

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)