熱門品種頻繁切換

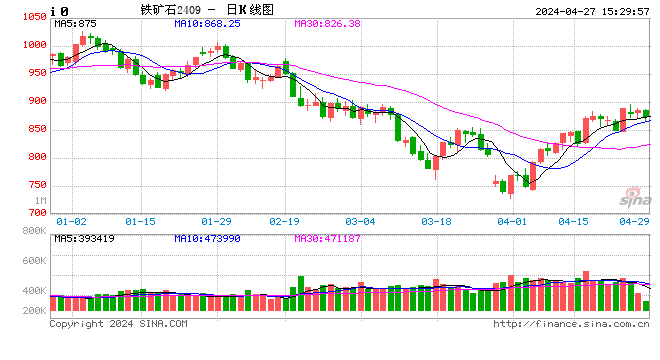

步入7月以來,在鐵礦石、滬鎳期價大漲并創下階段新高之后,行情陡轉之下連續走低。其中,鐵礦石期貨主力1909合約價格一度自創下逾五年半新高924.5元/噸滑落至842元/噸,本周以來日K線創下“三連陰”;滬鎳期貨主力1910合約價格在日K線“八連陽”之后,本周連續三個交易日走低。

在上述兩大多頭品種“明星”光環歸于黯淡之際,6月下旬以來,PTA期貨主力1909合約價格的倒“V”姿態顯得格外奪目:該合約在連續沖高并創下階段新高6612元/噸之后,便掉頭大幅走低,7月24日最低下探至5358元/噸。

“在多數工業品進入傳統消費淡季的情況下,一些商品出現劇烈震蕩行情,顯示市場短期走勢背后資金動作較大,而宏觀方面的預期反差以及事件擾動也成為近期市場波動加劇的主要驅動力。此外,價格偏離又使得市場糾偏動能發揮作用,令市場波動加大。”中大期貨副總經理、首席經濟學家景川表示。

景川進一步表示,鐵礦石以及滬鎳期貨明顯屬于前者,由于巴西淡水河谷潰壩事故導致礦山關閉以及菲律賓啟動涉及鎳礦場17座的第二輪礦業審查,直接引發了鐵礦石、鎳價格飆升。PTA則由于價格大幅上行后,空頭出現風險事件被迫離場。隨著市場上交割貨源增加,疊加多方踩踏行為,從而引發期價利連收兩個跌停。

從具體基本面來看,中信期貨分析師劉高超表示,市場存在供需缺口是今年以來價格持續上漲的根本原因。不過,近期隨著政策的調控,下游鋼廠限產預期增強,市場對下半年房地產需求出現分歧,近日現貨價格回落也使得期價回調壓力增大。而鎳方面,7月中旬期價快速上漲主要是受印尼將限制鎳礦資源出口消息影響。不過,從當前市場條件看,印尼鎳礦政策調整仍有三年空窗期,且國內山東鑫海科技產能已落地,而印尼今年也有新增產能投產,后期鎳鐵進口量將會明顯增加。

對于PTA而言,中信期貨分析師許俐認為,近期期價波動加劇是資金博弈與基本面博弈的結果。從資金表現看,在價格上漲和下跌過程中,均伴隨著多空勢力的較量,在此期間,凈空持倉經歷了顯著下降、再度攀升的過程。同時,市場上風險事件逐一揭露,也加劇了市場的偏空氛圍。然而,造成這種波動背后是PTA基本面的差異。

產業鏈避險需求凸顯

商品價格短期內大漲大跌也對相關產業鏈企業的穩定經營帶來了一定的沖擊。

以PTA行業為例,據許俐介紹,就PTA-聚酯環節來看,在PTA新產能投放前,市場整體處于供需平衡狀態,且7月初在聚酯產銷旺盛的帶動下,PTA市場一度呈現供需偏緊的市場氛圍,期價一度出現顯著上漲。然而,聚酯下游織造等終端環節的改善不及預期,導致近期期價出現連續快速下跌。此前市場期盼后續終端訂單能夠增加,但到目前為止該利好仍未兌現。疊加終端低利潤、高庫存未能得到根本性解決,導致PTA-聚酯環節良性格局面臨挑戰。

“市場的劇烈波動自然會給產業鏈帶來一定的擾動和風險,令企業處于巨大的不確定性當中,同時也會給企業決策帶來了非常大的困難。”景川表示。

劉高超表示,商品價格大漲大跌不利于實體企業的穩定經營。具體來說,當商品價格大幅上漲時,上游企業的利潤通常會大幅增加,但下游企業可能會出現虧損,但不論是上游企業還是下游企業,商品價格的大幅波動都會使得企業的經營出現較大波動,從而打亂企業的正常生產節奏,不利于整個產業的長遠發展。

從產業鏈傳導方面來看,方正中期期貨研究院宏觀經濟研究員李彥森表示,對于部分上游壟斷、下游競爭的產業鏈而言,上游原材料價格持續或大幅上漲,企業是難以通過漲價來傳遞給下游的,這將導致企業利潤壓縮或改善空間縮窄,甚至出現虧損造成短期生產經營上的困難。

面對這一問題,景川認為,企業運用風險管理工具來防范成本以及銷售價格波動帶來的經營風險就顯得十分必要,而近年來市場推出的期權工具可以作為企業的選項之一。

劉高超也表示,對于商品價格波動較大的產業,企業通過參與期貨期權等衍生品市場進行套期保值就顯得十分有必要。企業可通過套期保值工具,如期貨、期權,“保險+期貨”等,來鎖定其面臨的最大風險、利潤,從而使得企業能夠平穩發展。

在參與套保過程中,李彥森建議,對企業而言,在價格波動增大時更應該利用期貨做好套期保值,并做到嚴格套保,即對原材料買保、對產品賣保,不采用套保時一定要有盈利的策略,減少投機操作,以套期保持服務生產的理念進行風險管理。

下一個主角是誰

趨利的資本不會沉寂,那么,下一個熱門品種的主角又會是誰?

劉高超認為,近期商品市場熱點品種輪換較快、個別商品波動較大,顯示出當前市場情緒較為不穩定。從當前市場條件來看,一方面,美國二季度經濟數據對月底美聯儲降息預期有較大影響,而月底美聯儲議息會議將會成為市場關注的焦點之一,在此預期下,近期貴金屬價格波動或將增大;另一方面,國際貿易局勢的演變始終牽動著市場情緒,若存在進一步向好預期,國內進口導向型商品價格表現往往較弱,例如豆粕、玉米等;而出口導向型商品價格表現往往較強,例如棉花、PTA及多數工業品;反之亦然。

從熱點切換構成因素來看,景川表示,主要是具備擾動市場的突發因素以及市場巨大分歧下的持倉量快速增長,目前來看,庫存偏低的品種有瀝青、燃料油以及白糖期貨,9月合約換月行情值得關注。

李彥森表示,對下半年國內經濟總體持樂觀看法,三季度末四季度初前后制造業需求可能會將迎來回升。因此,對下半年有色金屬行情仍有一定期待。另外,農產品方面可關注大豆、豆粕、玉米等受國際貿易局勢影響較大的品種,或在“豬周期”影響下有潛在上行空間的品種。風險方面,主要是黑色產業鏈相關品種,短期來看,房地產市場尚無太大憂慮,但在目前政策不變的情況下,預計四季度可能出現投資和施工增速下降的情況,這或會對鐵礦石、螺紋鋼等品種走勢構成利空影響。

責任編輯:張瑤

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)