萬科逆勢加倉卻迎來銷售持續(xù)低迷 擬定增融資150億項(xiàng)目回報(bào)卻堪憂

出品:新浪財(cái)經(jīng)上市公司研究院

作者:大眼樓管/肖恩

近日,萬科發(fā)布2023年度非公開發(fā)行A股股票預(yù)案,并獲得董事會全票通過。

相較于碧桂園等在港股市場“輕松”配股,在A股定增流程、周期相對冗長,但此次萬科不超150億元的定增也是繼保利發(fā)展125億元定增獲受理后,“第三支箭”房企股權(quán)再融資重啟以來最大規(guī)模的定增。

對于房地產(chǎn)行業(yè)來說,萬科的一舉一動都牽動著整個(gè)行業(yè)的神經(jīng),即使是早先就喊出“活下去”的萬科也需要大規(guī)模定增來緩解對資金的焦慮。在這背后,不僅僅是2022年現(xiàn)金流為凈流出的窘境,更是賬面龐大存貨的質(zhì)量及盈利前景的不確定性,而這都需要真金白銀去覆蓋和攤薄風(fēng)險(xiǎn)。

最大規(guī)模“第三支箭” 中小股東利益或受損

自去年第四季度“第三支箭”啟動以來,房地產(chǎn)市場開始了一波定增融資的浪潮。作為頭部房企,保利和萬科在A股的定增成為相關(guān)政策的標(biāo)志性事件,實(shí)際上更早公布相關(guān)定增計(jì)劃的出險(xiǎn)房企影響力有限,無論是融資規(guī)模還是話語權(quán)方面,甚至有可能相關(guān)議案也難獲得監(jiān)管部門的通過。

此次萬科定增計(jì)劃向不超過35名的特定對象開展定向增發(fā),募集資金總額不超過150億元,發(fā)行數(shù)量將不超過11億股,占目前總股本的9.46%。這個(gè)市場規(guī)模最大的“第三支箭”獲得了萬科董事會全票通過。實(shí)際上萬科本次定增是由大股東深圳地鐵提議發(fā)起,根據(jù)定增方案,參與定增的投資人6個(gè)月內(nèi)不得轉(zhuǎn)讓定增股份。

而此次定增對于中小股東來說,難言利好。一方面,本次非公開發(fā)行的發(fā)行價(jià)格不低于定價(jià)基準(zhǔn)日前20個(gè)交易日(不含定價(jià)基準(zhǔn)日)萬科A股股票交易均價(jià)的80%。在攤薄EPS的基礎(chǔ)上,折價(jià)20%對于股價(jià)也將形成明顯的壓制。另一方面,本次發(fā)行前的滾存未分配利潤由本次發(fā)行完成后的新老股東按照發(fā)行后的股份比例共享,由于萬科賬面還有154億元未分配利潤,這對于原股東、尤其是中小股東來說是個(gè)明顯的損失。

值得一提的,近期與定增公告一同發(fā)布的還有兩則公告需要引起投資人的注意。

其一,萬科發(fā)布未來三年(2023-2025年)股東分紅回報(bào)規(guī)劃公告,計(jì)劃每年派息比率不少于30%。與以往“把股息分紅的比例穩(wěn)定在35%-40%之間”的表述不同,這或是由于公司需要更多的資金自由度,在資金緊缺的年份可以分紅率小于35%,相反在資金充裕的時(shí)候則可以分紅超40%。

其二,萬科近期接連在債券中期通過贖回權(quán)贖回債券,包括“21萬科01”、“20萬科01”在內(nèi)的債券融資成本僅有3%出頭,并不算高。萬科如此操作既有改善債務(wù)結(jié)構(gòu)和久期的考朗,此外也有降低杠桿率的目的。

從定增、騰挪債券到淡化分紅要求,萬科的在資金方面似乎也不輕松,而這也與其近兩年銷售低迷及近期逆勢加倉有關(guān)。

逆勢加倉疊加銷售低迷 現(xiàn)金流持續(xù)轉(zhuǎn)差

與不少房企遠(yuǎn)赴香港上市未果不同的是,萬科不僅在A/H兩地實(shí)現(xiàn)上市,還在過去幾年接連在H股配股融資。萬科曾先后于2019年3月、2020年6月配售H股,所得款項(xiàng)凈額合計(jì)156.5億港元,這甚至遠(yuǎn)超大多數(shù)房企的總市值。

源源不斷的股權(quán)融資支持讓萬科贏在了起跑線上,大大改善了其包括“三道紅線”在內(nèi)的各項(xiàng)財(cái)務(wù)指標(biāo),對降低債務(wù)風(fēng)險(xiǎn)起到了積極作用。萬科也形成了融資鏈條上的良性循環(huán),進(jìn)而在地產(chǎn)開發(fā)業(yè)務(wù)上也表現(xiàn)出了相當(dāng)?shù)捻g性。

但面對行業(yè)巨幅調(diào)整,即使是“被優(yōu)待”的萬科也不免有流動性緊張的擔(dān)憂。畢竟房地產(chǎn)開發(fā)高杠桿模式的核心支點(diǎn)是項(xiàng)目開發(fā)去化的順暢,如若支點(diǎn)受挫,僅憑融資“騰挪”也難解實(shí)質(zhì)問題。

2022年,萬科實(shí)現(xiàn)銷售金額4169.7億元,同比下滑33.58%,全年銷售均價(jià)為15854元/平米,同比下降3.8%。今年1月,萬科實(shí)現(xiàn)合同銷售金額286.3億元,同比下降19.6%,環(huán)比12月下滑28%。

由于銷售低迷,萬科現(xiàn)金流也開始不樂觀。萬科在2022年第三季度實(shí)現(xiàn)營收1307億元,同比增長25.3%,但實(shí)現(xiàn)歸母凈利潤僅有48.3億元,同比下降14.4%。單三季度,萬科的經(jīng)營性現(xiàn)金流凈額約為-124.6億元,同比下降124.9%。此外,萬科在去年10月起,似有逆勢發(fā)力抄底跡象,前三季度的拿地力度為16.26%,而4季度新增12宗地,拿地力度提升為41.4%。

由于4季度至今年1月銷售并未有好轉(zhuǎn),疊加拿地支出增加,預(yù)計(jì)萬科的現(xiàn)金流在持續(xù)轉(zhuǎn)差。單從“三道紅線”看萬科的財(cái)務(wù),是比較穩(wěn)健的,但是在邊際變化上,卻是糟糕的。郁亮親自督戰(zhàn)幾個(gè)月后銷售仍不見起色,那么融資,包括債券和股權(quán),將會成為萬科另一個(gè)倚重的流動性來源。

項(xiàng)目利潤率普遍低 土儲回報(bào)不樂觀

銷售回款和創(chuàng)造的利潤,是地產(chǎn)開發(fā)的底層商業(yè)邏輯。

而萬科賬面龐大的存貨的去化和盈利預(yù)期似乎并不樂觀,這不僅是由于萬科銷售連續(xù)低迷,更是由于公司存貨回報(bào)率較低的緣故。

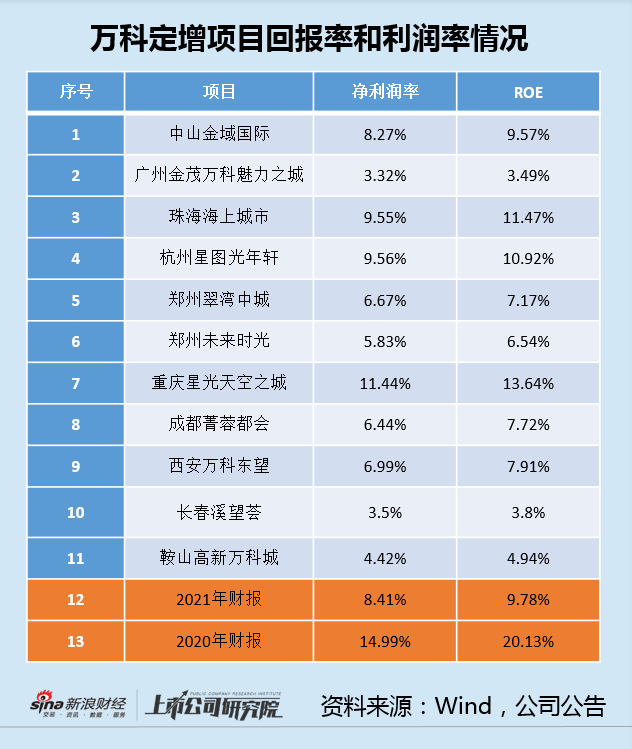

截至2022年9月,萬科存貨凈額為9821.84億元,占總資產(chǎn)比例為53.59%,存貨規(guī)模及占總資產(chǎn)的比例均相對較高。大體量存貨的質(zhì)量是萬科未來銷售、現(xiàn)金流、盈利、股東利益的根本前提,但我們簡單梳理此次定增資金投向的11個(gè)項(xiàng)目的回報(bào)率,發(fā)現(xiàn)平均利潤率和回報(bào)率較萬科此前多年的結(jié)轉(zhuǎn)數(shù)據(jù)差距較大。

即使是相較于2021年,共計(jì)11個(gè)項(xiàng)目中有8個(gè)項(xiàng)目的利潤率和回報(bào)率是低于2021年的8.41%、9.78%。而相較于2020年14.99%、20.13%的凈利潤率和加權(quán)ROE,11個(gè)項(xiàng)目全部大幅處于下風(fēng)。

此次定增指定的11的項(xiàng)目在相當(dāng)程度反應(yīng)著萬科賬面存貨的質(zhì)量。

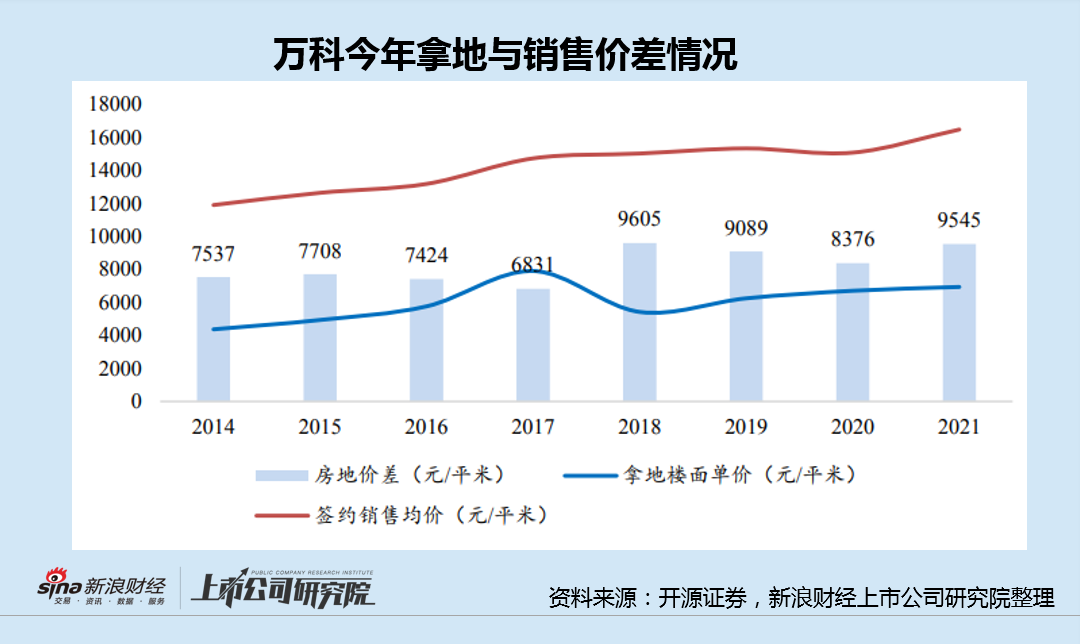

實(shí)際上2018-2021年間,萬科的拿地價(jià)格與銷售均價(jià)之間的價(jià)差基本在9000元/平米徘徊,較為固定的價(jià)差,隨著售價(jià)的提升,其結(jié)果即為利潤率的下滑,這也是萬科近些年利潤率走差的原因。

而2022年這種情況在惡化,2022年銷售均價(jià)較2021年下降了3.8%,與此同時(shí),據(jù)克而瑞數(shù)據(jù)顯示,萬科在2022面的拿地均價(jià)達(dá)到1.14萬元/平米,遠(yuǎn)超此前的水平。因此,此次披露的11個(gè)低回報(bào)率項(xiàng)目或是萬科為了告訴投資人,低回報(bào)將是未來的常態(tài)。

面對萬科賬面近萬億的存貨,投資者只能寄希望于房價(jià)不要持續(xù)低迷甚至下滑,否則萬科的存貨所存下的可能是不少的“不及預(yù)期”。僅有個(gè)位數(shù)的利潤率會ROE,銷售均價(jià)一旦下滑超過10%,風(fēng)險(xiǎn)則驟然上升,而此次定增融資也是萬科為面對銷售不確定性準(zhǔn)備的“子彈”。

作者

肖恩

新浪財(cái)經(jīng)上市公司研究員

熱文排行

- 華僑城接連下調(diào)債券利率低至1.5%變相讓債權(quán)人回售 賣子、縮表、爆雷的多事之秋

- 金地集團(tuán)1月銷售量價(jià)齊跌 單價(jià)持續(xù)走低掣肘結(jié)轉(zhuǎn)利潤率

- 缺少銀行“內(nèi)保外貸” 萬達(dá)商業(yè)再借年息高達(dá)12.375%美元債騰挪

- 金科股份實(shí)控人或再生變:黃紅云僅控制13.4%股權(quán) 尋找戰(zhàn)投成今年頭等大事

- 格力地產(chǎn)上市以來首虧收監(jiān)管函 “三駕馬車”均不順利

- 大唐集團(tuán)自身局促卻對外慷慨 為天譽(yù)置業(yè)負(fù)重前行?

- 萬達(dá)酒店股權(quán)被王健林全部質(zhì)押 萬達(dá)商管3次遞表仍未成功“上岸”救火

- 金融街賣子、舉債齊上陣 國資房企為何也淪落至此?

- 控股紅星美凱龍?市場投了反對票!建發(fā)股份管理層太激進(jìn)

- 廈門建發(fā)大概率拿下紅星美凱龍控制權(quán) 760億負(fù)債值不值?

聯(lián)系我們

- 郵 箱: yongfei3@staff.sina.com.cn

- 地 址:北京市海淀區(qū)西北旺東路新浪總部大廈

- 微 博:新浪財(cái)經(jīng)房產(chǎn)

400-052-0066 歡迎批評指正

Copyright © 1996-2023 SINA Corporation

All Rights Reserved 新浪公司 版權(quán)所有