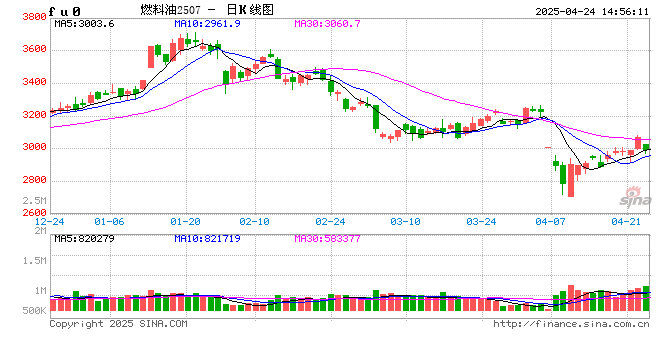

一、行情回顧

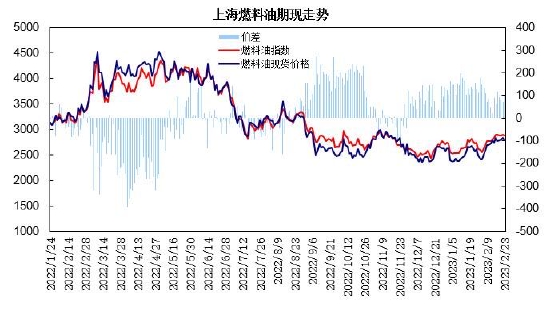

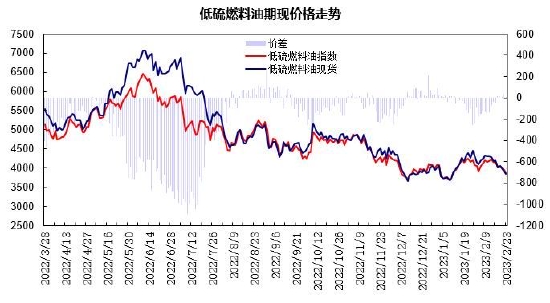

2月上旬,美聯(lián)儲及歐洲央行陸續(xù)加息,經(jīng)濟(jì)衰退和能源需求放緩的憂慮情緒壓制市場,國際能源署看好中國需求前景,沙特上調(diào)對亞洲出口原油官價,土耳其地震導(dǎo)致位于杰伊漢石油出口樞紐暫時停運,俄羅斯宣布3月自愿減產(chǎn)50萬桶/日,供應(yīng)憂慮推動油價回升,國際原油先抑后揚,新加坡燃料油現(xiàn)貨價格探低回升,低硫與高硫燃油價差沖高回落,燃料油期貨主力合約觸及2500元/噸低點后逐步回升;低硫燃料油先抑后揚,主力合約下滑至3856元/噸低點后連續(xù)反彈。中下旬,美國計劃二季度釋放2600萬桶石油儲備,EIA原油庫存大幅增加,俄美供應(yīng)博弈擾動油市;美國通脹維持高位推升美聯(lián)儲利率峰值預(yù)期,美聯(lián)儲多位官員對加息仍持鷹派態(tài)度,美元指數(shù)震蕩回升,國際原油震蕩回落;新加坡燃料油現(xiàn)貨走勢分化,燃料油表現(xiàn)較強(qiáng),低高硫價差連續(xù)縮窄;燃料油震蕩上漲,主力合約從2700元/噸區(qū)域上行逼近3000元/噸關(guān)口,低硫燃料油回落整理,主力合約從4200元/噸區(qū)域下滑至3800元/噸區(qū)域。

圖1:上海燃料油主力連續(xù)K線圖

數(shù)據(jù)來源:博易

圖2:上海低硫燃料油主力連續(xù)K線圖

數(shù)據(jù)來源:博易

圖3:上海燃料油期現(xiàn)走勢

數(shù)據(jù)來源:WIND 瑞達(dá)研究院

圖4:低硫燃料油期現(xiàn)走勢

數(shù)據(jù)來源:WIND 瑞達(dá)研究院

二、市場分析

1、新加坡供應(yīng)情況

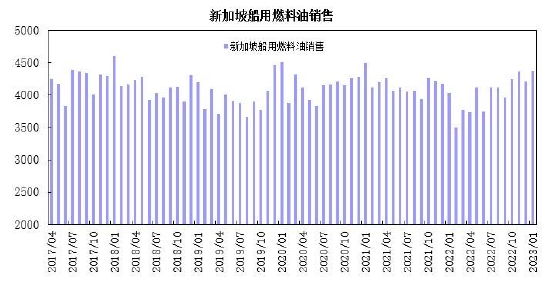

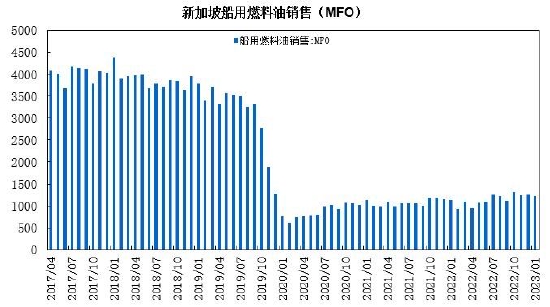

據(jù)數(shù)據(jù)顯示,1月份新加坡船用燃料油銷售量為436.7萬噸,同比增長8.5%;其中,船用燃料油MFO銷售量為122.6萬噸,同比增長9.2%;船用燃料油LSFO及LSMGO銷售量為268.6萬噸,同比增長10.2%。

1月新加坡船用燃料油銷售量環(huán)比增長3.8%,MFO銷售量環(huán)比下降3.1%;LSFO及LSMGO銷售量環(huán)比增長7%。新加坡燃料油銷售量較上年同期呈現(xiàn)增長,高硫及低硫燃料油銷售同比增長。

圖5:新加坡船用燃料油銷售

數(shù)據(jù)來源:WIND

圖6:新加坡船用燃料油銷售(MFO)

數(shù)據(jù)來源:WIND

圖7:新加坡船用燃料油銷售(LSFO/LSMGO)

數(shù)據(jù)來源:WIND

2、中國供需情況

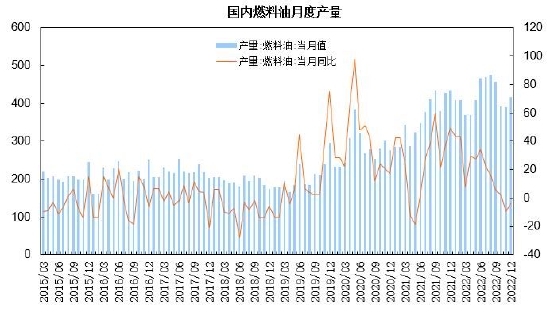

國家統(tǒng)計局?jǐn)?shù)據(jù)顯示,12月燃料油產(chǎn)量為416.8萬噸,同比下降3.9%;1-12月燃料油累計產(chǎn)量為5070.8萬噸,同比增長15.6%。

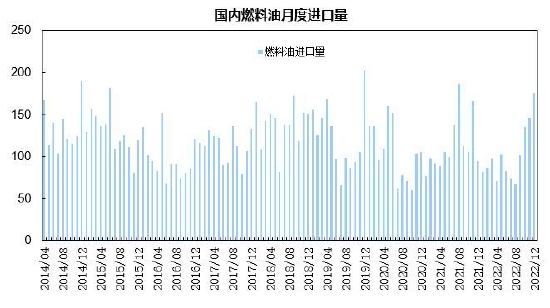

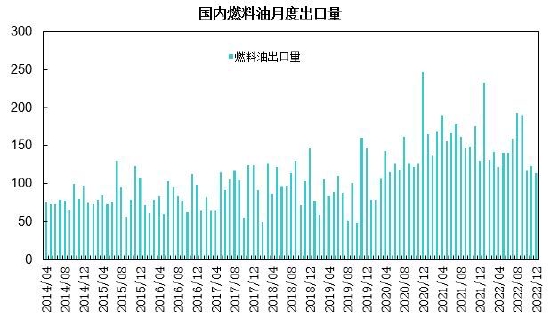

海關(guān)總署公布的數(shù)據(jù)顯示,12月5-7號燃料油進(jìn)口量為175.59萬噸,同比增長84.8%;1-12月5-7號燃料油累計進(jìn)口量為1223.25萬噸,同比下降10.3%。12月5-7號燃料油出口量為113.15萬噸,同比下降12.9%;1-12月5-8號燃料油累計出口量為1804.79萬噸,同比下降6%。

從進(jìn)口來源國來看,中國進(jìn)口的燃料油主要來自馬來西亞、阿聯(lián)酋、俄羅斯、意大利、阿曼、希臘等國家。從燃料油進(jìn)口類型來看,保稅貿(mào)易進(jìn)口量占79.1%,一般貿(mào)易占20.9%。

據(jù)隆眾資訊,2023年第一批低硫燃料油出口配額共計800萬噸。其中,中石化429萬噸,中石油302萬噸,中海油62萬噸,中化3萬噸,浙石化4萬噸;較2022年第一批低硫燃料油出口配額650萬噸,增加150萬噸,增幅為23.1%。2023年燃料油非國營貿(mào)易進(jìn)口允許量為1620萬噸。

圖8:中國燃料油產(chǎn)量

數(shù)據(jù)來源:中國統(tǒng)計局

圖9:中國燃料油進(jìn)口

數(shù)據(jù)來源:中國海關(guān)

圖10:中國燃料油出口量

數(shù)據(jù)來源:中國海關(guān)

3、燃料油庫存狀況

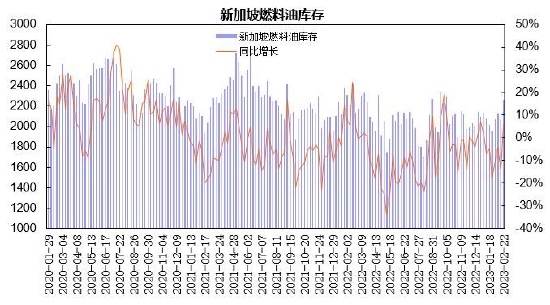

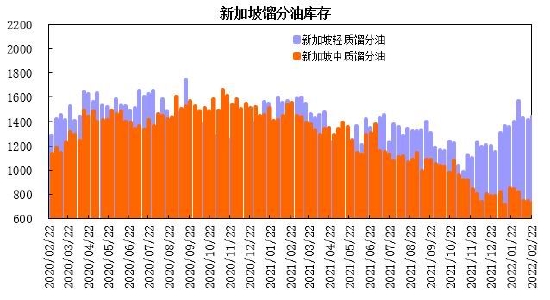

新加坡企業(yè)發(fā)展局(ESG)公布的數(shù)據(jù)顯示,截至2月22日當(dāng)周,新加坡包括燃料油及低硫含蠟殘油在內(nèi)的殘渣燃料油庫存為2264.1萬桶,較1月增加304.8萬桶,環(huán)比增幅為15.6%,較上年同期增長5.9%。包括石腦油、汽油、重整油在內(nèi)的輕質(zhì)餾分油庫存為1557.8萬桶,較1月下降29.6萬桶,環(huán)比降幅為1.9%,較上年同期增長7.9%;新加坡中質(zhì)餾分油庫存為821.1萬桶,較1月下降49.7萬桶,環(huán)比降幅為5.7%,較上年同期增長11.6%。

2月新加坡燃料油庫存增至去年10月以來高位,高于上年同期水平;輕質(zhì)及中質(zhì)餾分油庫存環(huán)比則出現(xiàn)回落。

圖11:新加坡燃料油庫存

數(shù)據(jù)來源:ESG

圖12:新加坡餾分油庫存

數(shù)據(jù)來源:ESG

4、航運市場狀況

波羅的海貿(mào)易海運交易所公布的數(shù)據(jù)顯示,截至2月23日,波羅的海干散貨運費指數(shù)(BDI)為816點,較1月上漲135點,環(huán)比漲幅為19.8%,同比跌幅為63.6%。其中好望角型運費指數(shù)(BCI)為573點,環(huán)比漲幅為7.7%,同比跌幅為73.9%;巴拿馬型運費指數(shù)(BPI)為1169點,環(huán)比漲幅為11.1%,同比跌幅為56.7%;超級大靈便型運費指數(shù)(BSI)為940點,環(huán)比漲幅為40.3%,同比跌幅為60.6%;小靈便型運費指數(shù)(BHSI)為493點,環(huán)比漲幅為13.9%,同比跌幅為63.6%。

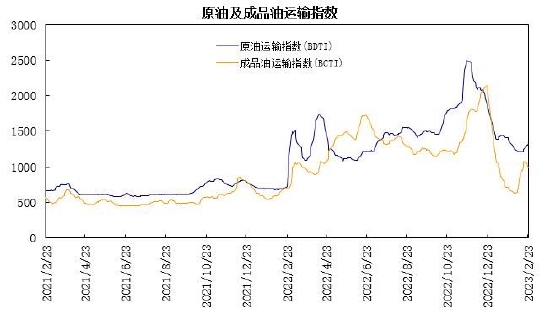

截至2月23日,原油運輸指數(shù)(BDTI)為1324點,環(huán)比上漲3.8%,同比上漲82.6%;成品油運輸指數(shù)(BCTI)為980點,環(huán)比上漲52.4%,同比上漲42%。

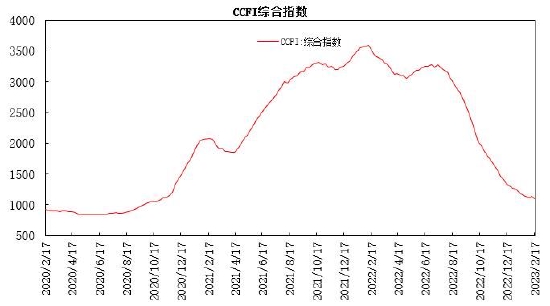

截至2月中下旬,中國出口集裝箱運價指數(shù)(CCFI指數(shù))為1094.05點,較1月下跌66.54點,環(huán)比跌幅為5.7%,同比下跌68.7%。

2月份BDI指數(shù)探低回升,在觸及2020年6月份以來低點后出現(xiàn)反彈,靈便型運費環(huán)比大幅上漲,好望角型及巴拿馬型運費也出現(xiàn)回升。歐盟對俄羅斯成品油禁令于2月5日生效,推動全球成品油運貿(mào)易重構(gòu),歐洲快速加大跨區(qū)域成品油進(jìn)口,油輪運價出現(xiàn)上漲,成品油運輸指數(shù)大幅反彈,原油運輸指數(shù)小幅上漲;集運需求較為疲弱,歐美航線運費繼續(xù)下跌,中國集運指數(shù)降至低位。

圖13:波羅的海干散貨指數(shù)

數(shù)據(jù)來源:WIND

圖14:CCFI綜合指數(shù)

數(shù)據(jù)來源:WIND

圖15:原油及成品油運輸指數(shù)

數(shù)據(jù)來源:WIND

5、低硫燃料油與高硫燃料油走勢

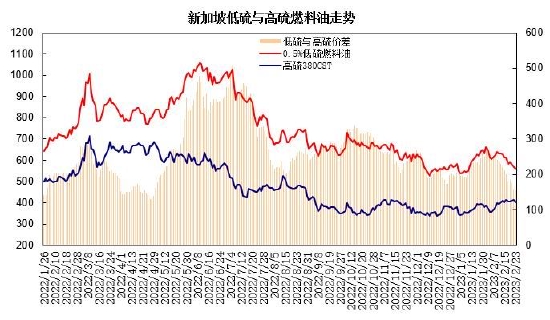

2月上旬,燃料油市場區(qū)間震蕩,低硫燃油高位回落,新加坡低硫燃料油與高硫燃料油價差先揚后抑,從月初的272美元/噸逐步回落至230美元/噸。中下旬,國際原油回落整理,燃料油市場走勢不一,低硫燃油震蕩回落,高硫表現(xiàn)較強(qiáng),新加坡低硫燃料油與高硫燃料油價差連續(xù)縮窄,觸及去年4月以來低點156美元/噸。期貨市場,低硫燃料油5月合約與燃料油5月合約收盤價價差較1月呈現(xiàn)縮窄。上旬燃料油市場先抑后揚,低硫燃料油探低回升,低硫與高硫燃料油期價價差處于1370元/噸至1480元/噸區(qū)間波動;中下旬,國際原油震蕩回落,燃料油市場走勢分化,燃料油期價震蕩上漲,低硫燃料油期價回落整理,兩者價差降至去年4月以來低位,從1420元/噸逐步回落至986元/噸。

俄羅斯高硫燃料油出口下降,高硫燃料油浮倉回落,高硫供應(yīng)端有所改善,而科威特Al Zour煉油廠低硫燃料油出口連續(xù)增加,高硫燃料油表現(xiàn)強(qiáng)于低硫,3月關(guān)注俄羅斯及科威特供應(yīng)狀況;整體上,低硫與高硫燃料油5月合約價差縮窄,兩者價差有望處于800-1300區(qū)間波動。

圖16:新加坡低硫與高硫燃料油走勢

數(shù)據(jù)來源:WIND

圖17:低硫燃料油與燃料油期貨合約價差走勢

數(shù)據(jù)來源:上海期貨交易所

三、燃料油市場行情展望

綜述,俄羅斯減產(chǎn)擾動供應(yīng)端,歐美國家利率升至高位,經(jīng)濟(jì)衰退及能源需求放緩風(fēng)險上升,北半球煉廠季節(jié)性檢修增加,對油價上方空間構(gòu)成壓制,歐美干預(yù)油價抑制俄羅斯政策,國際原油供需博弈加劇,原油期價呈現(xiàn)區(qū)間寬幅整理。供需端,國內(nèi)燃料油產(chǎn)量增幅放緩,燃料油進(jìn)口環(huán)比回升,出口出現(xiàn)回落;1月新加坡地區(qū)高硫及低硫燃料油銷售量環(huán)比增長,新加坡燃料油庫存增加;俄羅斯高硫燃料油出口下降,高硫燃料油浮倉回落,高硫供應(yīng)端有所改善,而科威特Al Zour煉油廠低硫燃料油出口連續(xù)增加,高硫燃料油表現(xiàn)強(qiáng)于低硫,兩者價差顯著縮窄,3月繼續(xù)關(guān)注俄羅斯及科威特供應(yīng)狀況。上游原油寬幅整理,下游需求表現(xiàn)較為平緩,預(yù)計燃料油期價呈現(xiàn)寬幅整理走勢。FU2305合約將有望處于2600-3100元/噸區(qū)間運行;LU2306合約將有望處于3700-4250元/噸區(qū)間運行。

瑞達(dá)期貨 林靜宜

責(zé)任編輯:宋鵬

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)