來源 | 我的鋼鐵網

我的鋼鐵網訊:2024年焦炭市場整體呈現弱勢運行,在“負反饋”的不斷作用下,價格重心下移較為明顯。一季度,春節(jié)過后傳統(tǒng)“金三銀四”的旺季表現遲遲未見兌現,市場活躍度較差。二季度四月中旬焦炭價格出現第一波反彈。但隨著焦炭供應增量得以補充,鋼焦供需走入平衡。鋼廠利潤開始承壓,傳統(tǒng)旺季淡去,疊加南方梅雨季節(jié)來臨,帶動焦炭二季度繼續(xù)保持下跌節(jié)奏。三季度鋼廠繼續(xù)向淡季過渡,螺紋鋼新舊國標的切換政策公布加劇鋼廠成材去庫壓力,本季度內焦炭價格降至年內低點。九月中下旬,鋼筋新舊國標切換帶來的市場負反饋影響幾乎消除,宏觀利好政策頻出下,鋼廠利潤修復,推動焦炭市場開始新一輪上揚。但近期鋼材市場回歸基本面邏輯,消費疲態(tài)暴露,焦炭價格重心繼續(xù)下移。

PART

01

2024年焦炭市場回顧

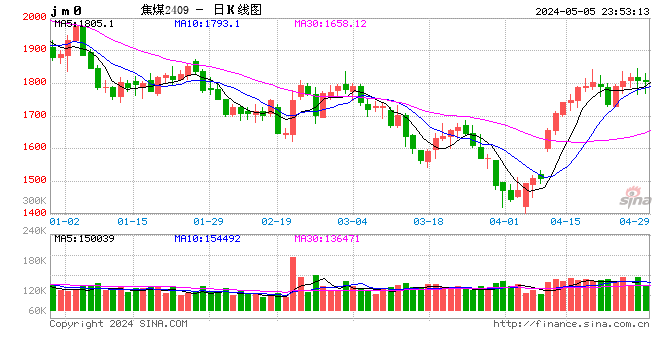

1.價格走勢

今年的跌幅主要來自終端消費復蘇滯后,項目缺錢,下游地產基建復工節(jié)奏偏慢,加之市場負反饋的影響。上半年共下跌500元/噸;下半年焦炭在宏觀利好帶動黑色產業(yè)共振下,鐵水迅速走高、需求回暖,焦炭市場價格震蕩向上。

一季度主流地區(qū)焦炭價格累跌八輪,幅度800/880元/噸。二季度由于4月鋼材價格開始出現反彈,部分鋼廠庫存已跌至安全庫存以下,焦炭價格開始快速上漲。進入三季度,隨著新舊螺紋的影響,鋼材價格整體處于承壓快速下行階段,鋼廠利潤不足開始陸續(xù)公布檢修計劃,同時為了轉移成本壓力對原料開始提出降價,共計跌價8輪。四季度煤價雖有大幅降價,隨著金九銀十過去,鋼材徹底進入需求淡季且本年度冬儲原料補庫意愿一般,焦炭價格支撐較弱小幅下移。根據Mysteel焦炭價格指數,2024年12月底焦炭指數為1660.4元/噸,同比下降33.7%,環(huán)比2024年6月底下降15.5%。

2.供應情況

焦化產能雖然過剩,但并不意味著焦炭產量也會過剩。焦企會根據利潤情況,自主調節(jié)生產節(jié)奏,整體產量會與鋼廠高爐消費相匹配,統(tǒng)計局2024年1-11月份焦炭產量4.47億噸,11月焦炭產量4068.2萬,預估2024年到年底產量4.78億,扣除蘭炭及化工焦等產量,預計冶金焦產量4.11億噸,同比下降1.48%。

數據來源:鋼聯(lián)數據

數據來源:鋼聯(lián)數據今年焦炭的產量波動存在兩次明顯下移,兩次下移基本與焦炭價格大幅下移的區(qū)間重合。焦炭的產量一方面受到下游鋼廠需求影響,焦企利潤較差也會進行主動減產。在被動減產和主動減產的雙重作用下,今年焦炭供應量出現明顯下滑,同比下滑量超1000萬噸。而政策性環(huán)保限產隨著焦企設備的更新及產能的升級,今年并未有焦企出現因外部政策因素而導致被迫大幅度減產的情況。同樣產能的凈新增也并未改變供應下降的格局,一方面產能的新增并不意味著產量的全部新增,多數新投產焦化企業(yè)保持著一定的限產,沒有全部達產。焦化廠作為中間加工環(huán)節(jié),在產量上的動態(tài)調控相對靈活。按照0.45的焦比計算,焦炭的需求量在4.06億,與2024年的焦炭消耗量是可以做到匹配的,焦炭供需繼續(xù)維持著緊平衡狀態(tài)。

3.需求情況

2024年全國生鐵產量呈現下跌的趨勢,2024年11月全國生鐵產量6748.3萬噸,較年初下降517.4萬噸,月環(huán)比下降277.2萬噸,年同比增加264.4萬噸。分季度來看,2024年一季度因鋼廠盈利率不佳,鋼廠開工性較差,鐵水日產逐步減少;進入二季度,鋼材出庫情況有明顯好轉,五大鋼材穩(wěn)定周去庫100萬左右,鋼材價格反彈,鋼廠利潤顯著好轉,鐵水產量逐步恢復,4月焦炭終于結束了節(jié)后的連續(xù)八輪的降價趨勢;然而從三季度末開始到四季度,生鐵產量一路下滑,下游鋼廠檢修減產持續(xù)增加,焦炭需求整體弱勢運行。

據國家統(tǒng)計局公布的數據,前三季度,全國累計生產粗鋼7.68億噸,同比下降3.6%,平均日產280.47萬噸;生產生鐵6.44億噸,同比下降4.6%;生產鋼材10.44億噸,同比下降0.1%;折合粗鋼表觀消費量6.88億噸,同比下降6.2%,鋼鐵產量同比下降,表觀消費降幅更加明顯。

數據來源:鋼聯(lián)數據

數據來源:鋼聯(lián)數據4.庫存情況

截止12月20日Mysteel調研焦炭總庫存(247鋼廠+全樣本獨立焦企+4大港口)為886.35萬噸,同比增加24.53萬噸。從庫存結構來看,全樣本獨立焦企焦炭庫存87.6萬噸,同比增加6.39萬噸;247家鋼廠庫存631.59萬噸,同比增加20.41萬噸;四大港口焦炭庫存167.16萬噸,同比減少2.27萬噸。

數據來源:鋼聯(lián)數據

數據來源:鋼聯(lián)數據2024年焦炭總庫存處于偏低水平,今年較去年有所不同的是,焦企場內庫存累積,鋼廠庫存和港口堆存庫存水平總體下移;僅在近期,由于今年過年相對較早,部分鋼廠臨近冬儲已陸續(xù)提高庫存,鋼廠和港口庫存水平開始上升。其中焦企庫存累積與港口庫存下移在于焦炭供應量相對充足,貿易商投機情緒下移。

PART

02

2025年焦炭市場展望

1、供應情況

展望2025年焦炭供應,焦炭產能雖有增加預期,但并不會帶動焦炭產量的增加,行業(yè)平均產能利用率或將低于70%。產能置換對焦企正常生產的影響不大,“能耗雙控”也已經成為伴隨焦化行業(yè)高質量發(fā)展的長期目標和常態(tài)化要求,對焦化生產的集中性限制弱化。故焦企作為中間加工環(huán)節(jié),焦化利潤在中長期內都將維持較低水平。焦炭供應仍會跟隨下游需求,供需總量相對平衡,焦炭供需矛盾有限,目前主流觀點下游鐵水產量減量預期相對較強,那焦炭產量也會匹配下游消費同步減量。

2、需求情況

利潤以及需求成為鋼廠開工的主要制約點,在政策刺激下拉動內需成為明年需求主要增長點,2025年生鐵產量預計下滑約1000萬噸以上,焦炭需求減少約500萬噸,焦炭需求下滑約1.6%左右。預計2025年焦炭供應約4億噸左右,焦炭供應減量約600萬噸,同比下滑約1.6%。總體來看,2024年供需雙減,考慮到焦炭供應也在同步下滑,因此預計2025年焦炭基本面維持緊平衡狀態(tài)運行。

3、價格展望

2025年下游需求仍會有一定的韌性,在需求消費和高爐復產周期,疊加產業(yè)鏈常態(tài)化低庫存,焦炭價格存在階段性反彈機會,加上焦炭價格已經連創(chuàng)新低,接近底部成本,因此繼續(xù)下降的空間也比較有限。價格底部將受到支撐,市場將在低位震蕩中尋找新的平衡點。預計價格重心下降10%,幅度在200元左右,價格區(qū)間預計在1550-2050之間(山西呂梁準一干熄焦)。

責任編輯:張靖笛

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)