來源:紫金天風期貨研究所

【20241225】【鋅年報】青山不改,綠水長流

核心觀點

-

礦冶矛盾已經(jīng)大部分兌現(xiàn),鋅價上行需要更多的驅(qū)動;

-

終端需求缺乏亮點,25年需求較24年難有增量;

-

2025年全球鋅元素過剩概率較大;

-

“低產(chǎn)量+低庫存+弱需求”的組合驅(qū)動現(xiàn)貨供應(yīng)偏中性;

-

預(yù)計全年鋅價以寬幅震蕩為主,運行區(qū)間基本與24年相當,走勢或前高后底;

-

月差上,預(yù)計年初月差維持高Back,留意累庫拐點帶來的階段性跨期反套的機會;

-

考慮鋅價在有色中相對弱勢,可適當考慮趨勢性跨品種套利。

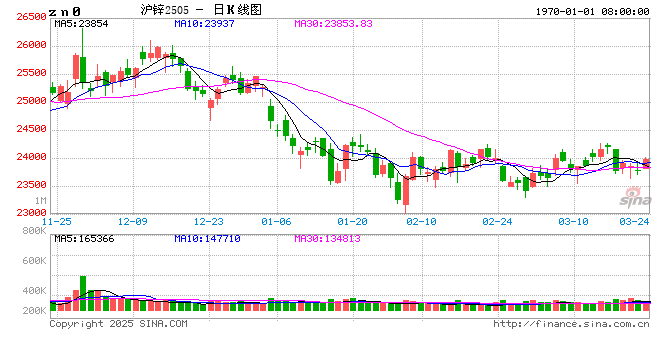

鋅價走勢回顧

礦山端

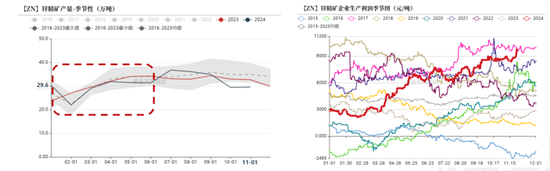

鋅精礦:樣本礦山同比回落明年存在更多可能性

-

樣本礦山2024年鋅礦總產(chǎn)量約435萬噸,同比減少1.26萬噸,增速-0.29%。

-

礦山的增量預(yù)期落空,2024年樣本礦山總產(chǎn)量同比23年持平,影響產(chǎn)量的主要原因為開采計劃調(diào)整,礦山品位下行和天氣等原因。

-

貢獻較多鋅精礦增量的礦山包括Pe?asquito、Buenavista和CerroLindo等,帶來較多鋅精礦減量的礦山包括Antamina和Gamsberg等。

-

當前絕對價格較高,預(yù)期2025年有更多礦山增量。

鋅精礦-海外:全年增量預(yù)期可觀

-

25年的海外增量較為可觀,主要來自于產(chǎn)量釋放、礦山復(fù)產(chǎn)和采礦計劃調(diào)整,理論增量約70萬噸。其中,Antamina、Kipushi、OZ和Tara為25年重點項目。

-

礦山新投產(chǎn)和爬產(chǎn):剛果金kipushi、俄羅斯OZ礦、Vares銀礦、Buenavista。

-

礦山復(fù)產(chǎn)和調(diào)整開采計劃:秘魯Antamina、葡萄牙Aljustrel和愛爾蘭Tara。

鋅精礦-海外:Antamina或貢獻最大減量

-

2024年,Antamina貢獻近20萬噸減量,主要原因為公司開采計劃的調(diào)整。

-

根據(jù)Antamina的采礦計劃,2024年銅礦產(chǎn)量較高,鋅礦產(chǎn)量較低,2025年將開采更多的鋅。

-

2025年,理論減量來自于RedDog和MineraTizapa兩座礦山。

鋅精礦-國內(nèi):價格高企刺激礦山增產(chǎn)

-

24年上半年,受以下原因,國內(nèi)鋅精礦產(chǎn)量同比下滑:

-

礦山停產(chǎn)/檢修時間長于歷史同期

-

更嚴格的環(huán)保檢查

-

鋅價較低

在供應(yīng)矛盾持續(xù)演繹的背景下,下半年產(chǎn)量放量顯著。

鋅精礦-國內(nèi):火燒云是主要增量來源

-

近年,國內(nèi)鋅精礦的主要增量來自火燒云鉛鋅礦山。因股權(quán)拍賣、含鉛比例、基礎(chǔ)設(shè)施建設(shè)等原因產(chǎn)量釋放有所推遲。

-

展望2025年,火燒云、銀珠山和鑫湖礦業(yè)是國內(nèi)的主要項目,全年預(yù)計鋅精礦增量在9萬噸左右。

-

從長周期考慮,國內(nèi)部分新建項目同樣值得關(guān)注:大腦坡鉛鋅礦預(yù)計2027年釋放產(chǎn)量,盤龍鉛鋅礦也有擴建計劃。

鋅精礦-全球:如何理解25年的原料供應(yīng)?

-

截至12月下旬,全年鋅價最高點3185美元/噸,處于90分位;倫鋅全年均價2810美元/每噸,位于全球鋅精礦全維持成本80分位附近。

-

VACC計算后,全球鋅礦加權(quán)平均成本從2023年的720美元/噸降至2024年的402美元/噸,降幅32%。

-

價格上行,成本下降,礦山利潤顯著提升。故,25年原料供應(yīng)相對樂觀。

鋅精礦-貿(mào)易流動:預(yù)計2025年進口依存度維持在30%

-

統(tǒng)計局數(shù)據(jù):1-10月累計進口鋅精礦318.39萬實物噸,同比減少近20%。主要進口國為:澳大利亞、美國、哈薩克斯坦等。

-

目前國內(nèi)鋅礦對外依存度約33.7%,仍需進口補充,預(yù)計2025年進口依存度仍維持在30%上方。

冶煉端

鋅冶煉-海外:經(jīng)營壓力上行

-

2024年海外煉廠生產(chǎn)相對順利:更高的加工費 + 更穩(wěn)定的礦石

-

2025年海外煉廠經(jīng)營壓力上行:更低的加工費 + 更昂貴的成本

鋅冶煉-國內(nèi):煉廠復(fù)產(chǎn)道阻且長

-

在原料供應(yīng)短缺、煉廠產(chǎn)能釋放和庫存補充不足的背景下,鋅精礦TC出現(xiàn)巨幅下行,跌至歷史低位。超低加工費導(dǎo)致煉廠被迫持續(xù)減產(chǎn)。

-

部分煉廠已提前準備明年的原料庫存,明年TC上行空間有限,煉廠的復(fù)產(chǎn)也相對緩慢。

鋅錠進口:鋅錠進口預(yù)期下滑

-

統(tǒng)計局數(shù)據(jù):1-10月累計進口量37.76萬噸,累計同比增加23.43%。主要進口國為:澳大利亞、哈薩克斯坦和印度。

-

2024年國內(nèi)煉廠維持較低月產(chǎn),鋅錠進口補充驅(qū)動較強。

-

對于2025年,伴隨國內(nèi)供應(yīng)邊際改善,精煉鋅凈進口需求或下滑至30-35萬噸。

全球鋅精礦平衡

-

產(chǎn)量方面,預(yù)估25年新增鋅精礦45萬噸,同比增速4.87%;其中海外新增產(chǎn)量30萬噸,同比增速4.40%;

-

消費方面,加工費低位運行,煉廠復(fù)產(chǎn)緩慢,總消費幾無增量,預(yù)估2025年全球礦端短缺11萬噸;

海外需求

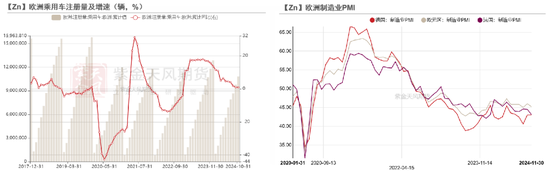

歐洲需求:需求前景軟化

-

參考歐洲地區(qū)當前實際情況,-1%的增速相對合理。

-

歐洲輕型汽車的產(chǎn)量下行,乘用車累計注冊量幾無增速。同時,對中國電動汽車進口征收的關(guān)稅不太可能對歐洲的生產(chǎn)產(chǎn)生積極影響。

-

歐洲作為貿(mào)易順差型經(jīng)濟體,汽車、機械、化工等主要產(chǎn)業(yè)對美出口依賴度高,若關(guān)稅壓力加劇,歐洲制造業(yè)PMI或?qū)⑦M一步萎縮。

美國需求:政策驅(qū)動基礎(chǔ)金屬需求變化

-

海外的鋅需求主要集中在汽車和地產(chǎn)板塊。房地產(chǎn)市場,美國房地產(chǎn)指數(shù)在2月出現(xiàn)環(huán)比改善后,持續(xù)回落;汽車市場,美國商務(wù)部數(shù)據(jù)顯示2024年1-11月,美國汽車銷量為1482.76萬輛,同比增長2.2%。

-

2025年,美國財政政策相對積極,消費或邊際改善,預(yù)計需求保持0%-1%的增長。

終端需求

基建:明年有望提速

-

統(tǒng)計局數(shù)據(jù):2024年1-10月廣義基建投資增速9.4%,較1-9月增速繼續(xù)回升0.09個百分點。今年基建投資增速前低后高,上半年主要受到專項債發(fā)行偏慢及項目申報滯后的影響。

-

2025年,預(yù)計基建投資增速回升,財政部的化債政策或直接增加地方化債資源10萬億元,實物量也將一步增加。

-

預(yù)計2025年基建板塊耗鋅增速1%,增量約20萬噸。

房地產(chǎn):行業(yè)下行構(gòu)成拖累項

-

統(tǒng)計局數(shù)據(jù):2024年1-10月地產(chǎn)投資累計同比-10.3%(前值-10.1%)。竣工面積跌幅收窄,新開工走弱,銷售面積跌幅收窄。

-

2025年,政策表態(tài)積極,但地產(chǎn)板塊內(nèi)生動力偏弱,地產(chǎn)銷售好轉(zhuǎn)的持續(xù)性尚待觀察。

-

預(yù)計2025年房地產(chǎn)板塊構(gòu)成拖累項,耗鋅量同比增速-15%。

交運:出口帶來新增量,但增速放緩

-

統(tǒng)計局數(shù)據(jù):2024年1-11月,中國汽車產(chǎn)銷分別完成2790.3萬輛和2794萬輛,同比分別增長2.9%和3.7%。出口方面,1-11月,汽車出口534.5萬輛,同比增長21.2%。

-

預(yù)計歐美政策的不確定性將拖累國內(nèi)汽車出口,俄羅斯及拉美市場出口將上升,汽車出口高增速的驅(qū)動或?qū)⒋蟛糠洲D(zhuǎn)至發(fā)展中國家。

-

預(yù)計全年汽車銷量達3200萬輛,同比增3.6%。

全球精煉鋅平衡

-

較產(chǎn)量而言,預(yù)計25年海外新增20萬噸精煉鋅,國內(nèi)產(chǎn)量同比增加10萬噸。伴隨國內(nèi)供應(yīng)邊際改善,精煉鋅凈進口需求或下滑至35萬噸。

-

較消費而言,目前海內(nèi)外消費未見明顯增量,國內(nèi)消費同比減速1.81%。

責任編輯:趙思遠

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)