2024/12/25 PX-PTA周報:基本面向下VS成本向上

大地期貨研究院

觀點小結

PX

核心觀點:中性原油基本面仍然健康,庫存低位,短期歐美加大對俄羅斯影子油輪制裁力度,俄油發運顯著減少,油價暫時以震蕩偏強思路對待。PX短流程回落明顯,PX裝置有裝置重啟,負荷顯著增加,下游PTA裝置不變,基本面邊際轉寬松,預計PX價格成本端有支撐,基本面走弱,價格維持震蕩局面。

成本:偏強原油市場受歐美加大對俄羅斯影子油輪制裁力度,供應下降的影響整體表現偏強震蕩。但進入一季度需求淡季,累庫的可能性增加,原油價格上行空間預計有限。

供應:偏空亞洲PX裝置負荷相對上周大幅增加,國內有裝置重啟,近日PXN走強,PX生產利潤改善。

需求:中性PTA裝置負荷變化不大,PTA產量持穩,PX需求穩定。

供需平衡:中性PX供應增加,而需求環比持穩,基本面邊際轉寬松,整體矛盾尚不突出。

PTA

核心觀點:偏弱成本方面,PX價格跟隨原油區間震蕩。PTA現貨加工費維持在300元/噸上下,環比上周小幅回升,前期供應高位對利潤的壓制顯現,降負增加,供應壓力有所緩解。而聚酯開工好于預期,隨著淡季的臨近,下游備貨補庫增加。PTA單邊受成本和自身基本面影響維持震蕩局面,反彈乏力。從價差上看,PTA加工費顯著走弱,PTA投產壓力仍然較大,下游需求季節性走弱,關注5月PTA加工費380以上滾動做空的機會。

成本:中性PX自身基本面邊際轉寬松,價格維持震蕩格局。

供應:偏多PTA負荷變化不大,環比上月顯著下降,供應壓力有所改善。

消費:偏空本周長絲產銷數據表現一般,節前的備貨補庫持續時間不會太長,需求的前置并不意味著需求的真實改善。聚酯品種的利潤均在走弱,對中游價格的上漲接受度有限,隨著聚酯負荷進一步下滑,需求將進一步下降。

供需平衡:偏空PTA供應方面穩定,聚酯負荷繼續下降,PTA累庫壓力較大。

PTA價格回顧

01

價格、價差、利潤

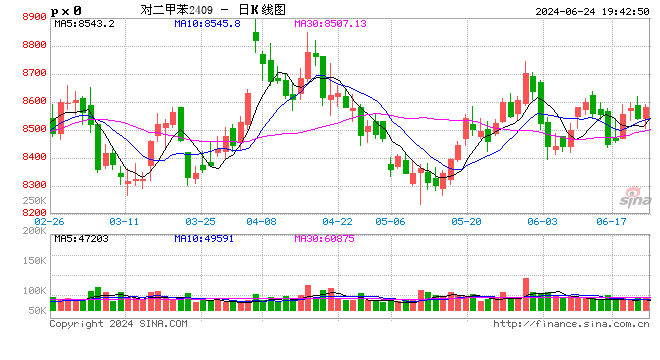

PX 期貨價格見底回升,基差震蕩偏弱

成本端,當前原油自身基本面較為健康,庫存保持低位。歐美國家加強對俄羅斯的影子油輪的制裁力度,俄羅斯原油發貨量自10月份以來大幅下滑11%,同時OPEC方面原油出口環比上月也出現了顯著的下降。需求預期仍然較差,但供應階段性的顯著下滑觸發市場對俄羅斯原油供應前景的擔憂,油價未來震蕩偏強的概率更大。

上周石腦油價格小幅上漲,日本CFR中間價643.88美元/噸,環比上周+4.63美元/噸,漲幅0.72%。

PX CFR中國主港831.33美元/噸(周環比-5.34美元/噸),表現弱于石腦油,跌幅-0.64%。

PX期貨價格繼續上漲,2024年12月24日,主力合約收于7038元/噸,環比上周+192元/噸,漲幅2.8%。

短流程利潤繼續下滑,而PXN小幅回升

截至12月24日,PXN最新為195.33美元/噸,環比上周+13美元/噸,漲幅10.23%。PX短流程生產利潤78.83美元/噸,環比本周-5.5美金/噸。當前PX表現相對石腦油更強,年底蒸汽裂解裝置主動去庫壓制石腦油需求,且下游聚酯產銷和終端訂單好于預期,PXN環比修復。

PX-MX價差繼續維持下跌趨勢,本周66.5美元/噸,環比上周下滑10美元/噸。

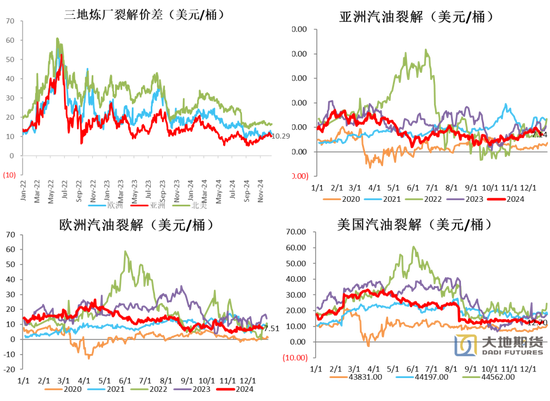

亞洲煉廠裂解價差環比走弱,汽油裂解顯著回落

亞洲煉廠裂解價差環比走弱,歐美兩地裂解持穩,其中汽油裂解顯著下滑。中長期來看隨著中國成品油達峰,以及新煉廠的投產,成品油供應漸趨寬松,成品油利潤被壓縮。

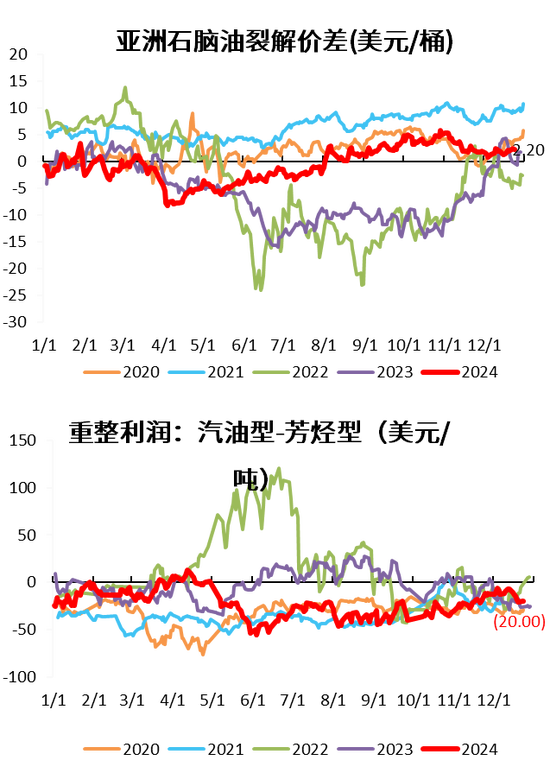

石腦油價格裂解價差低位持穩

亞洲石腦油裂差環比上漲,年后裂解開工存在修復預期,潛在的遠期石腦油需求部分提振市場情緒。

二甲苯異構化利潤弱勢下行,甲苯歧化利潤表現尚可

期貨價格小幅回落,PTA基差震蕩走強

截至12月24日,PTA現貨均價在4810元/噸,環比上周-60元/噸,跌幅1.23%。伴隨部分PTA進入交割庫,當前現貨市場流通性維持,貿易商心態觀望,本周現貨基差變動不大。周內主港現貨基差整體維持在01貼水50~53附近,個別偏高或偏低,寧波貨基差在01貼水50附近。個別倉單在01貼水30~31有成交。

截至12月24日收盤,PTA期貨價格見底回升,主力合約收于4948元/噸,環比上周-68元/噸,跌幅1.36%。

PTA現貨加工費回落

本周PTA加工差基本維持在300元/噸上下,周均在296元/噸,較上周略有改善。周內PTA現貨商談氛圍較上周轉淡,個別聚酯工廠遞盤,日均成交量在1~2萬噸附近。

05盤面最新加工費在337元/噸,由于下游聚酯環節馬上面臨季節性檢修,PTA加工費承壓下行。

短纖利潤回落,長絲利潤改善

聚酯切片利潤改善,瓶片利潤繼續走弱

02

供需存

亞洲PX投產總量偏低,中國產能投放存在不確定性

2019年起,民營煉化PX裝置的投產,PX進入了最近一輪產能擴張周期,2019年1600萬噸增長到2023年4367萬噸,PX需求則隨著下游PTA和聚酯產能的持續擴張而逐年增長。2023年PX新裝置集中投產,產能首次超過需求,但裝置開工率大部分時間低于80%。

本輪PX產能擴張周期接近尾聲,山東裕龍石化還有300萬噸投產,但只能生產MX,尚未拿到PX的生產批文,2025年后暫無明確的產能增長。

從全球范圍來看,2025年-2026年,PX產能投放主要集中在中東和南亞,2025年沙特吉贊投產85萬噸,2026年印度石油有一套產能85萬噸的裝置要投產,整體投產量不高。

對二甲苯進口環比大幅增加

PX11月份進口量為97.58萬噸,環比+11.28萬噸,同比+13.1%,同比+23.92%。1-11月國內PX進口854.2萬噸,同比+2.71%。

從PX進口來源分布來看,中國PX進口來源國主要是韓國、日本、臺灣省、文萊,越南、馬來西亞等東北亞國家和東南亞國家或地區。

亞洲PX裝置負荷提升

國內裝置:福建聯合100萬噸裝置重啟中,下周出產品。

海外裝置:海外裝置兩套裝置重啟,日本有48萬噸裝置重啟,阿曼82萬噸檢修12月底重啟。

注:中海油惠州二期150萬噸PX裝置于6.20日附近出產品。因此自2023年7月1日起,中國大陸地區PX產能基數上調至4367萬噸。印尼TPPI裝置自2月下旬重啟,其產能也自55萬噸擴大至78萬噸。因此自2024年3月1日起,CCF亞洲(含中東)PX產能同步上調至7915萬噸,亞洲PX負荷同步調整。文字背景黃色為長停裝置。

數據來源:金聯創,鋼聯,大地期貨研究院

亞洲PX裝置負荷大幅增加

PX國內裝置目前開工率86.97%,環比上周+2.82%。亞洲PX裝置開工率78.84%,環比上周+1.54%。

國內PX11月份產量310.1萬噸,環比10月-5.83萬噸,降幅1.85%。考慮到短流程及歧化利潤回落,12月份產量存在減量預期。

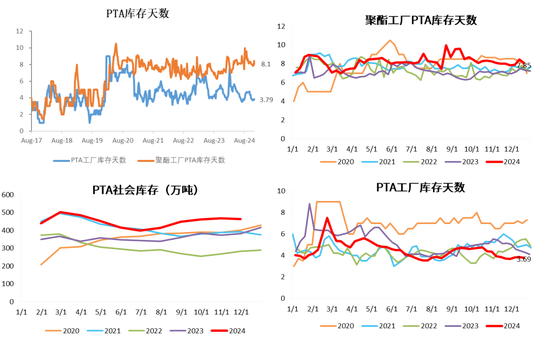

10月份PX庫存有所下降

PX10月總的庫存量390.22萬噸,環比上月-10.78萬噸。

PTA11月月度產量環比下降,同比增加

2024年1-11月份國內PTA總產量6476.01萬噸,同比+772.69萬噸,增幅13.5%。PTA產能和開工負荷均高于去年往年同期水平,帶動產量大幅增加。11月PTA產量604.4萬噸,環比-3%,同比+10.5%。

PTA11月出口環比大增

2024年1-11月,中國PTA出口量為416萬噸,同比去年+86.9萬噸,增幅26.4%。

主要目的地為土耳其、越南、埃及、阿曼、印度、沙特阿拉伯、俄羅斯以及巴基斯坦等國家。與去年同期相比,PTA出口目的地出口前十國家中,除印度以外的國家或地區均同比增長,出口至印度對中國大陸PTA供應商的BIS認證到2023年6月底到期導致印度從中國PTA進口量大幅下降。

PTA投產情況

今年以來,國內已有兩套PTA新裝置投產,合計產能450萬噸。其中,臺化150萬噸裝置于3月底投產,;4月初儀征化纖300萬噸PTA新裝置兩條線相繼投料生產,均已產出合格品。PTA總的產能已經達到8511.5萬噸,減去長停(停機時間半年以上)的裝置,有效產能在7679萬噸。

去年2023年PTA產能增速15%,今年產能增速大幅下降僅有6%,除了一季度的450萬噸投產之外,獨山能源三期(270萬噸/年)、海倫石化(320萬噸/年)延后至明年。

2025年投產壓力大增,預計明年投產增速達到13%。需要關注產能過剩背景下,加工差長期維持低迷水平下,老裝置逐漸退出或長停,如海南逸盛老裝置。

PTA負荷變化不大

中國大陸裝置變動:個別裝置負荷有波動,PTA負荷略下調。

海外裝置正常運行。

注:儀化300萬噸PTA新裝置4月投產,目前已經正常運行,2024年5月1日起,中國大陸地區PTA產能基數調整至8511.5萬噸。文字背景黃色為長停裝置。

本周PTA負荷變化不大,維持在86.53%。

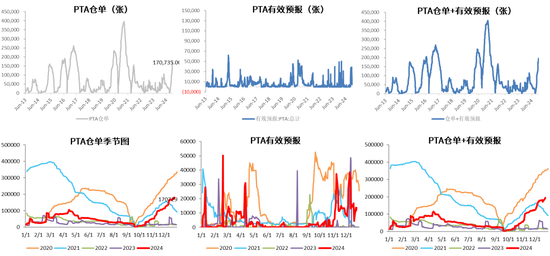

PTA倉單繼續增加

PTA社會總庫存繼續增加

忠樸最新庫存數據,截至12月20日,PTA社會庫存繼續增加3.52萬噸至288.5萬噸。

聚酯負荷繼續小幅回落

聚酯負荷見頂回落,但下降速度偏緩慢。截止12月20日,聚酯負荷89.9%(-0.6%),其中,長絲負荷89.29%(-0.05%),短纖負荷75.68%(-0.29%),瓶片80.84%(-0.56%)。

聚酯產能相對去年增速有所下滑

年初聚酯產能總體規劃超過1000萬噸,但截至11月份底,我國聚酯產能8570萬噸,實際投產僅有586萬噸,增速8.08%。主要原因在于利潤壓縮較為嚴重,不少投產計劃擱置或推遲。

今年聚酯投產以瓶片為主,瓶片新增產能達到342萬噸占比達到59%,切片占比15%,短纖10%,薄膜5%,長絲11%。三房巷一套75萬噸瓶片裝置存在投產可能性。

聚酯凈出口量環比增加,瓶片出口維持高增速

2024年1-11月聚酯凈出口量為1076.06萬噸,增幅13.65%。其中瓶片出口占比最高,達到48%,瓶片月均出口47.5萬噸,同比月均增加10萬噸。其次是長絲,占比達到32%,近些年長絲出口量受海外反傾銷的影響,出口占比有所下滑。

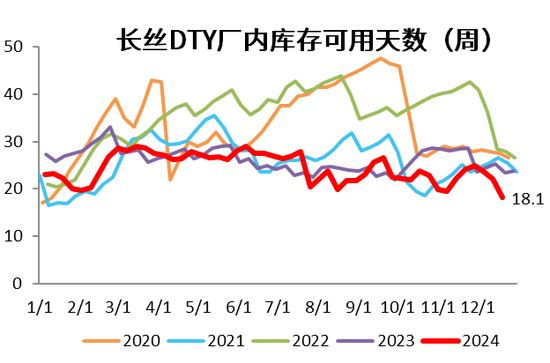

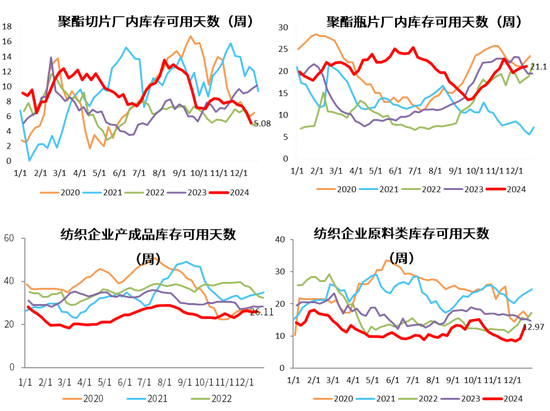

長絲、短纖和切片庫存均顯著下降,瓶片庫存增加

長絲和短纖庫存繼續減少。POY2.6天(-6.7天)、DTY18.1天(-4天)和FDY12.3天(-4.4天)。短纖權益庫存天數8.77天(-0.6天)。

因擔憂原料降負,紡織品原料備貨意愿增加

聚酯切片5.08天(-1.48天)、聚酯瓶片21.1天(+0.19天)。

截至12月19日終端織造成品(長纖布)庫存平均水平為26.11天,較上周增加0.47天。工廠放假時間多在元旦過后,部分廠商外貿訂單交期偏長,因此存年后預留部分訂單預期,多數廠商正在進入年底收尾階段,尾款交付,需求已明顯下降,節后開機率或有大幅下降,部分廠商生產春季訂單,成品庫存周內較上周上漲。

截至12月19日終端織造企業原料(滌絲)庫存平均水平為12.97天左右,較上周增加3.69天。目前原絲價格處于近年來的低點,部分廠商春季訂單下達存在剛性備貨需求,疊加周內成本上漲,原料借機適當出貨,下游廠商本周逢低補倉,存在集中補貨。

終端開機增加

終端需求下滑,江浙織機和加彈開機率增加,圓機和印染開機率回落。截至12月20日,織機、加彈、圓機和印染開工率分別為73%(+5%)、88%(+2%)、33.43%(-1.16%)、59.27%(-1.07%)。

截至12月19日終端織造訂單天數平均水平為10.86天,較上周減少0.49天。紡織品服裝淡季,織造開機繼續下行,本周新詢單及下單收窄。目前內貿訂單告罄,部分廠商提前生產春季樣單,多數廠商正在進入年底收尾階段,尾款交付,需求已明顯下降,訂單天數下滑。

03

平衡表

PX供需邊際轉寬松

PX裝置檢修較少,供應量維持不變,下游PTA裝置負荷下滑,基本面邊際轉寬松。

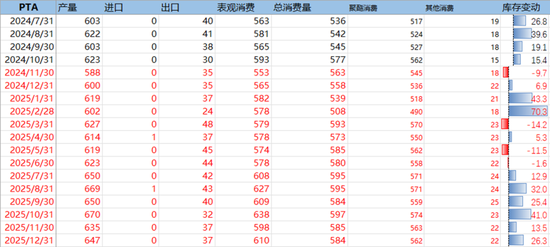

PTA裝置檢修增加,但累庫預期不改

PTA裝置檢修增加,需求端表現尚可,負荷回落速度偏慢,支撐PTA價格。但離春節越來越近,聚酯負荷還將繼續回落,PTA累庫預期仍在。

PX+PTA總的庫存未來一季度累庫壓力較大

PX與PTA總的庫存換算到聚酯端,12月份供需松平衡,1月份以后聚酯需求進入淡季,累庫壓力較大。

04

宏觀數據驗證

10月終端紡織服裝出口交貨累計同比呈現上行態勢

10月軟飲料和食用油產量環比下降,但同比增加

蔣碩朋

從業資格證號:F0276044

投資咨詢證號:Z0010279

研究聯系方式:0571-86774106

聯系人:許安靜

從業資格證號:F03134529

聯系方式:xuaj@ddqh

免責申明

本報告由大地期貨有限公司撰寫,報告中所提供的信息僅供參考。報告根據國際和行業通行的準則,以合法渠道獲得這些信息,本公司對這些信息的準確性及完整性不作任何保證,也不保證本公司作出的任何建議不會發生任何變更。本報告不能作為投資研究決策的依據,不能作為道義的、責任的和法律的依據或者憑證,無論是否已經明示或暗示。在任何情況下,報告中的信息或所表達的意見并不構成所述期貨買賣的出價或詢價,投資者據此做出的任何投資決策與本公司和作者無關。在任何情況下,本公司不就本報告中的任何內容對任何投資作出任何形式的擔保或保證。本公司對于報告所提供信息所導致的任何直接的或間接的投資盈虧后果不承擔任何責任。本報告版權僅歸大地期貨有限公司所有,未獲得事先書面授權,任何機構或個人不得以任何形式翻版、復制和發布。如征得本公司同意引用、刊發的,需在允許的范圍內使用,并注明出處為“大地期貨”,且不得對本報告進行有悖原意的引用、刪節和修改。本公司保留追究相關責任的權利。大地期貨有限公司對于本免責聲明條款具有修改權和最終解釋權。

責任編輯:李鐵民

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)