歷次降息周期下的全球權益市場演繹復盤:美聯(lián)儲開啟降息周期時A股表現(xiàn)往往頗具韌性。回溯歷次美聯(lián)儲降息周期并區(qū)分其降息原因,可將降息周期分為海外衰退式降息和預防式降息;根據(jù)杰克遜霍爾年會上鮑威爾的表述,本次更貼近海外衰退式降息。全球權益市場走勢在降息周期存在一定一致性,衰退式表現(xiàn)為和美國新增非農(nóng)就業(yè)人數(shù)同步磨底的V字型走勢,預防式降息主要權益市場均上漲,上證指數(shù)在衰退式降息區(qū)間展現(xiàn)了較好的彈性與支撐力。首次降息后5個交易日表現(xiàn)H股>A股>美股,首次降息后一個月內表現(xiàn)美股>H股>A股,整個降息周期里美股、A股表現(xiàn)較優(yōu)。本次處在內需景氣震蕩磨底時期,分子端盈利不振對沖了分母端估值提振效果,因此相比大勢行情更需關注結構機會。

A股風格研判:成長存在動能,資金偏好大盤。聯(lián)儲降息及帶來的海外流動性壓力緩釋對國內股市總量和結構均有提振。前兩輪降息周期,2007-2008小市值風格主導,2019-2020成長風格主導,小盤成長占優(yōu)。成長/價值風格強弱取決于美債利率走勢,市值風格取決于增量資金結構。回歸本輪市場,隨著本輪海外流動性的逐步寬松和新一輪科技周期的開啟,大盤成長或成為本輪降息周期優(yōu)勢風格。

A股行業(yè)配置:關注中報高增速行業(yè)。過去三輪降息周期中,A股優(yōu)勢行業(yè)完成了從金融基建到TMT、醫(yī)藥的轉變,背后反映的是A股成長板塊的切換,更準確的來說是高增速板塊的切換。在尋找本輪降息周期優(yōu)勢行業(yè)時,短期應考慮對融資成本較為敏感、對美債利率下行較敏感的行業(yè);長期關注基本面景氣修復邏輯較硬且有估值催化、增量外資偏好行業(yè)。取基本面、折現(xiàn)模型、資金面最大公約數(shù),降息周期內收益最大者為景氣度較高的成長屬性科技行業(yè)。

風險提示:(1)海外地緣政治沖突不確定性;(2)美國大選結果的不確定性;(3)海外降息時間和幅度的不確定性。

歷次降息周期下的全球權益市場演繹復盤

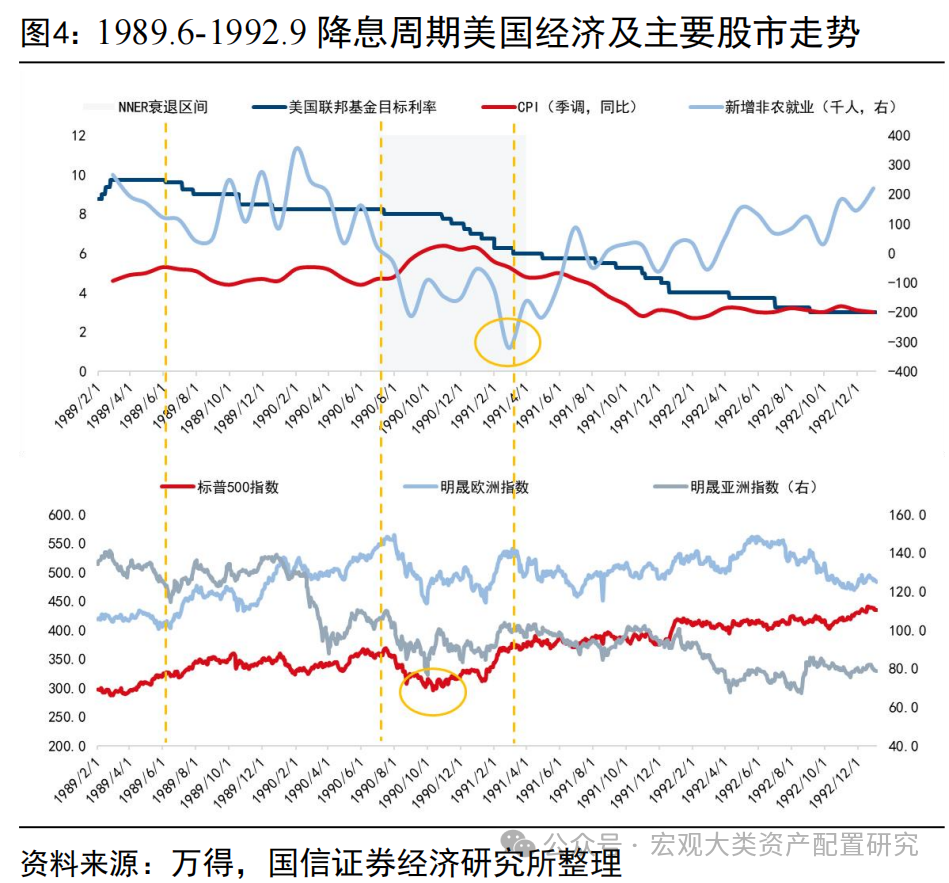

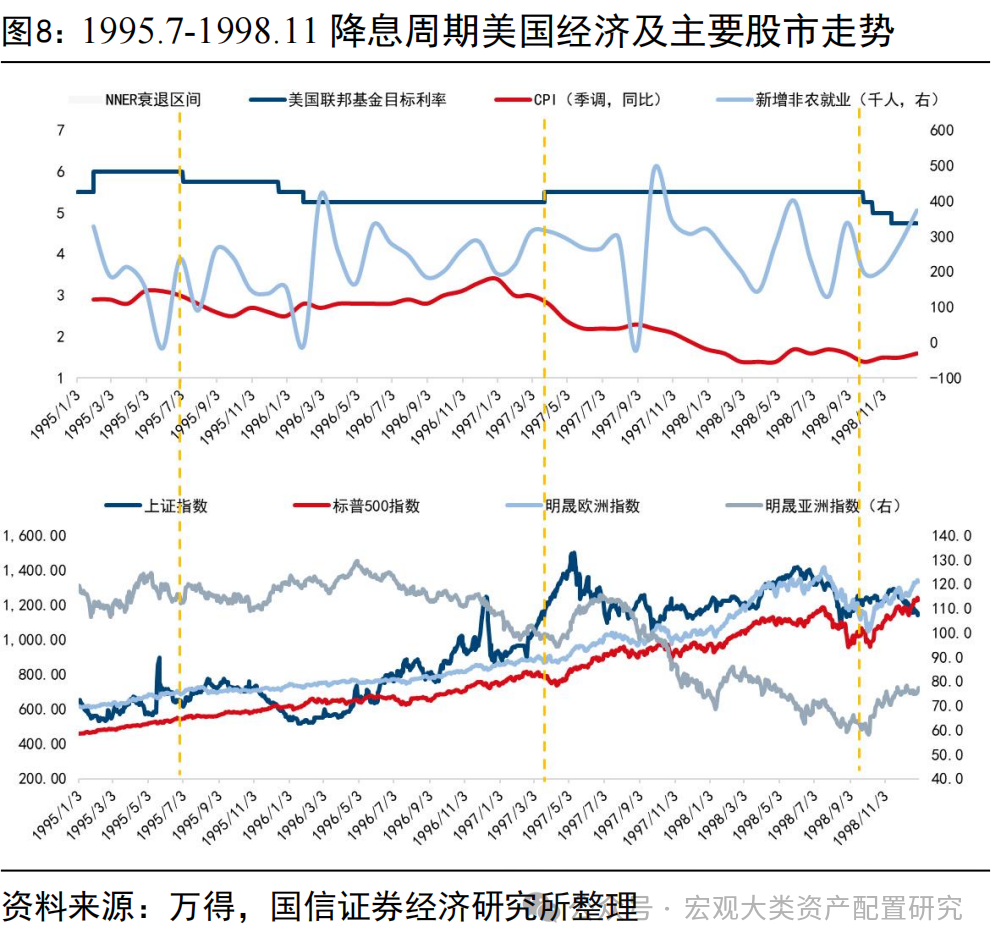

在探討資產(chǎn)表現(xiàn)中尋找合適的“錨”,需要回溯歷次美聯(lián)儲降息周期并區(qū)分其降息原因。自1970年代以來,共經(jīng)歷8輪美聯(lián)儲降息周期,根據(jù)歷次降息后美國經(jīng)濟數(shù)據(jù)表現(xiàn)和NBER劃分的美國衰退周期,可以將降息周期分為衰退式降息和預防式降息兩類,其中衰退式降息周期更長、幅度更大,預防式降息幅度更低、節(jié)奏更緩,周期視經(jīng)濟情況而定,預防式降息的結果往往為美國經(jīng)濟的“軟著陸”。本文將1974年7月-1976年11月、1981年6月-1982年12月、1989年6月-1992年9月、2001年1月-2003年6月、2007年9月-2008年12月的5輪降息周期定義為衰退式降息,將1984年10月-1986年8月、1995年7月-1998年11月、2019年7月-2020年3月的3輪降息周期定義為預防式降息。1974年以來的8輪降息周期中僅有3輪達成“軟著陸”,衰退式降息的原因在于首次降息幅度不足以減緩經(jīng)濟下行速度或防范經(jīng)濟下行風險,經(jīng)濟數(shù)據(jù)進一步走弱,因此需要加大政策寬松幅度。

根據(jù)杰克遜霍爾年會上鮑威爾的表述,本次更貼近衰退式降息。歷次衰退式降息中全球權益市場走勢存在一定的一致性,和美國新增非農(nóng)就業(yè)人數(shù)同步磨底,呈V字型走勢。在降息幅度和節(jié)奏上,在首次降息后,美國經(jīng)濟數(shù)據(jù)往往不會立刻出現(xiàn)較大改善,隨著一定長度的快節(jié)奏連續(xù)降息,經(jīng)濟數(shù)據(jù)逐步好轉。權益市場方面,在美國經(jīng)濟數(shù)據(jù)底部區(qū)間,全球主要權益市場往往呈現(xiàn)一定的一致性,而隨著基本面改善和降息被股市充分消化,全球各市場出現(xiàn)一定分化,歐洲市場與美股走勢一致性更強。根據(jù)以往經(jīng)驗,上證指數(shù)在衰退式降息區(qū)間展現(xiàn)了較好的彈性與支撐力,近期中小成長板塊的突圍也驗證了這一規(guī)律。

而在歷次預防式降息中,全球各權益市場并未出現(xiàn)共同的底,且美股強勢。由于降息影響美股分母端貼現(xiàn)率,分子端受益于經(jīng)濟數(shù)據(jù)邊際支撐,美股估值收益,在首次降息開始前至降息周期結束總是保持強勢,歐洲股市與美股走勢保持高度一致。一句話總結規(guī)律,即衰退式降息則股市多呈V字型走勢,預防式降息則主要權益市場上漲。

縱觀A股市場,一方面具備分母端海外流動性的估值利好,另一方面分子端盈利卻受到內需景氣的拖累,二者對沖后趨勢性行情空間讓位于結構性機會。近期內需景氣承壓是近期A股震蕩波動的基礎。我們根據(jù)餐飲、航運、零售、乘用車和信貸綜合而成的內需景氣指數(shù),在過去八年間和A股同比增速保持高度的一致性,當前均處在震蕩磨底階段。當前社會零售品總額增速震蕩磨底,居民調查顯示傾向更多消費的居民比例雖較去年同期低點有提升,但還處在歷史低位,且一定程度是投資意愿下降居民比例提升帶來的此消彼長式被動改善,和A股所處震蕩區(qū)間相互印證。

具體看歷次尤其是1995年后降息周期全球主要權益市場整體表現(xiàn):首次降息后5個交易日表現(xiàn)H股>A股>美股,首次降息后一個月內表現(xiàn)美股>H股>A股,整個降息周期里美股、A股表現(xiàn)較優(yōu)。

A股風格研判:成長存在動能,資金偏好大盤

聯(lián)儲降息及帶來的海外流動性壓力緩釋對國內股市總量和結構均有提振。理論上國內A股估值取決于國內的流動性,但本質上還是取決于交易資金類別。在公募倉位無變化、長線資金鎖倉、居民定存沉淀的背景下,帶來股市邊際變化的增/減量資金集中在外資,因此近年來A股估值的定價視角逐步從內資轉向外資。成長/價值風格強弱取決于美債利率走勢,市值風格取決于增量資金結構。理論上,成長風格收益來自企業(yè)遠期價值,價格的錨點在未來,根據(jù)DDM估值模型,長端利率下行有利于抬升成長股估值,而利率上升時反之。從美股長期歷史經(jīng)驗來看,美債利率下行時成長風格占優(yōu);而A股在2007、2019兩輪降息周期前后,均出現(xiàn)了一定區(qū)間的成長風格占優(yōu),利率的波動和市場風格的切換與這一規(guī)律自2020年后存在一定背離,與此同時美聯(lián)儲加息周期中美利差走闊,反映的是外資對成長/價值風格定價權重的加大,而降息周期的開啟下美債利率掉頭或開啟成長風格的轉機。

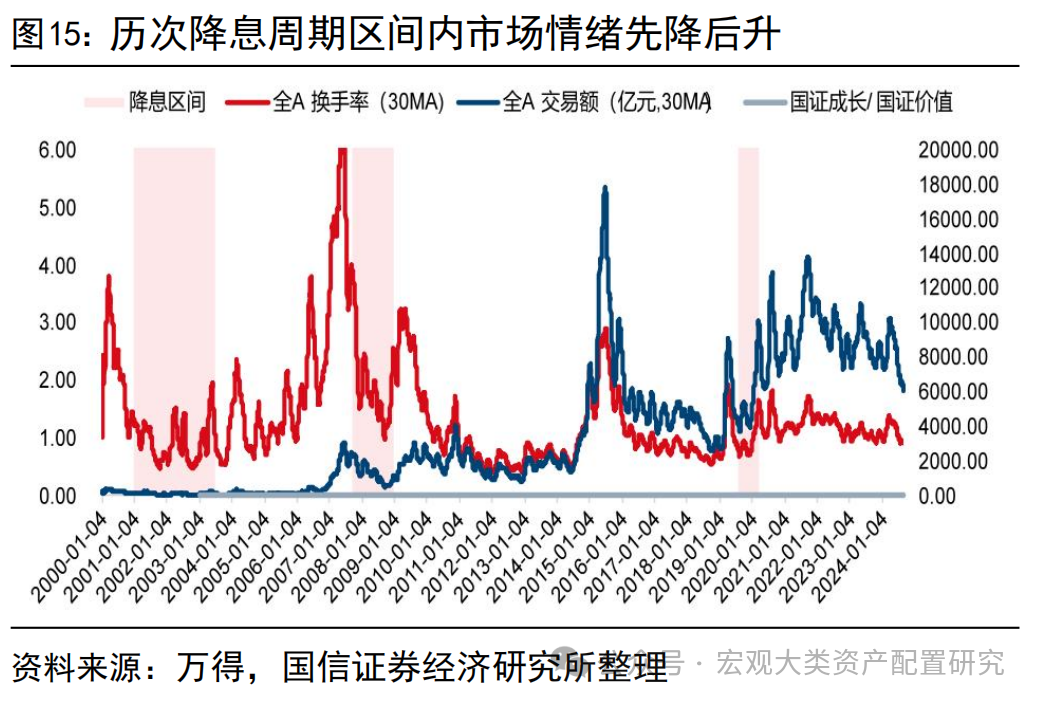

資金面來看,兩次降息周期市場情緒觸底后回升,市場情緒反彈時,往往小盤風格占優(yōu)。一方面,相比于流動性的整體松緊,大小盤風格表現(xiàn)的強弱與投資者結構相關性更大,公募、外資持股占比提升區(qū)間往往大盤占優(yōu);另一方面,剩余流動性的強弱與小盤風格正相關,剩余流動性走高時小盤占優(yōu)。

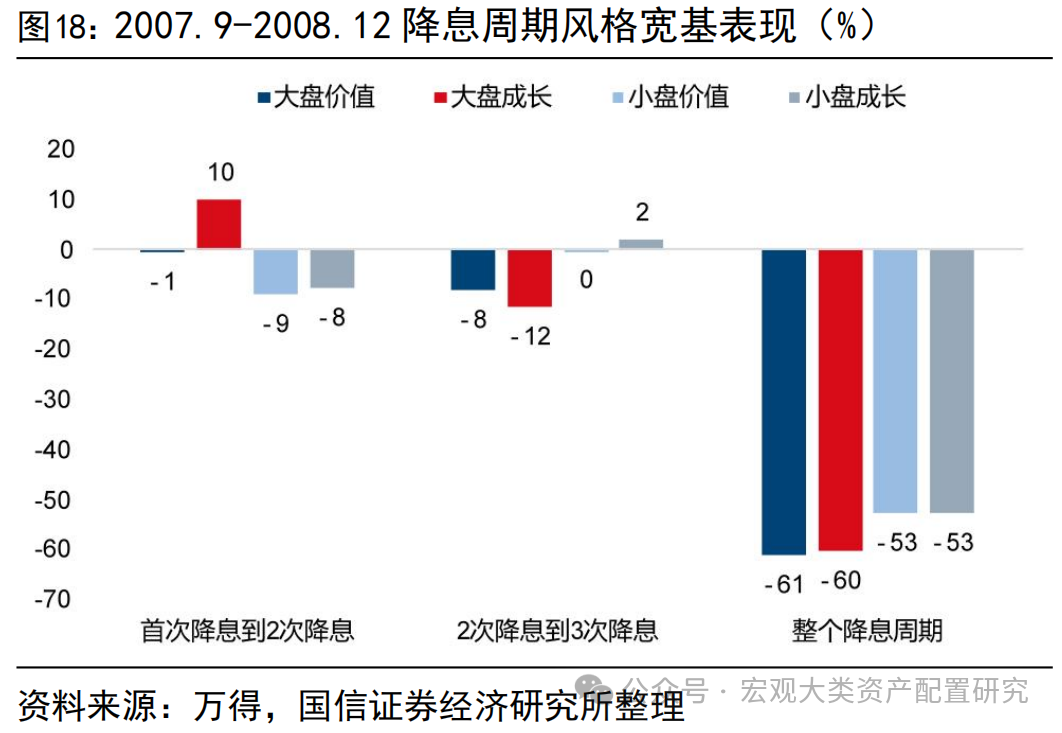

前兩輪降息周期,2007-2008小市值風格主導,2019-2020成長風格主導,小盤成長占優(yōu)。根據(jù)前兩輪降息周期的A股寬基表現(xiàn):2007年9月-2008年12月這一輪降息周期規(guī)模上完成了大盤到小盤的切換,即先大盤后小盤,風格上降息初期成長強勢但后期無區(qū)分度,整體來看,小盤成長全降息周期區(qū)間表現(xiàn)最優(yōu)。2019年7月-2020年3月降息周期區(qū)間成長風格在全區(qū)間始終強勢,同樣小盤成長表現(xiàn)最優(yōu)。

前兩輪降息周期主導風格的分化原因在于2017年后,偏好核心資產(chǎn)的外資進場改變此前杠桿資金主導的小票牛市局面。展望后市,一方面是“新國九條”發(fā)布后嚴監(jiān)管趨勢下小盤風格的波動性增加,另一方面是無論是外資增量資金還是內資機構增量資金,均偏好大盤風格。綜上,回歸本輪市場,隨著本輪海外流動性的逐步寬松和新一輪科技周期的開啟,大盤成長或成為本輪降息周期優(yōu)勢風格。

A股行業(yè)配置:關注中報高增速行業(yè)

過去三輪降息周期中,A股優(yōu)勢行業(yè)完成了從金融基建到TMT、醫(yī)藥的轉變,背后反映的是A股成長板塊的切換,更準確的來說是高增速板塊的切換。2008年前,地產(chǎn)、金融、基建業(yè)績增速橫向對比較高,是彼時的“成長”行業(yè),而2019-2020的降息周期泛科技行業(yè)收益最大,降息提升市場資金風險偏好,疊加半導體上行周期與政策催化,提振高估值新興科技行業(yè)。在尋找本輪降息周期優(yōu)勢行業(yè)時,短期應考慮對融資成本較為敏感、對美債利率下行較敏感的行業(yè);長期關注基本面景氣修復邏輯較硬且有估值催化、增量外資偏好行業(yè)。

分子端,考慮中報高增速行業(yè)和基本面邏輯。整體法和中位數(shù)口徑下,電子、汽車、石油石化24H1業(yè)績增速排名靠前。短期看,美債利率下行、融資成本降低,電子資本開支有望周期回升;長期看,AI算力的海外映射和國產(chǎn)替代仍有驅動力,若增量資金流入,市場整體流動性擴張則基本面驅動下效應更顯著。

分母端,考慮貼現(xiàn)率變化敏感行業(yè)。由于中美十年期國債收益率走勢背離,大部分行業(yè)與中美10年期國債相關性相反,與美債利率負相關性較高的行業(yè)有TMT和部分中游制造,考慮降息周期開啟美債利率下行趨勢確定性提升,美債利率敏感性行業(yè)收益。而TMT、國防軍工與10Y美債、10Y國債相關性均為負,在中美貨幣政策節(jié)奏同向預期下收益或更大。

資金面,考慮外資偏好行業(yè)。分別測算上半年和下半年至今整體法口徑下北向各行業(yè)凈買入額占比,北向凈流入行業(yè)有石油石化、公用事業(yè)、金融,下半年由流出轉入流入行業(yè)有電子、通信、有色等,或反映外資對TMT配置偏好的邊際抬升。

綜上,取基本面、折現(xiàn)模型、資金面最大公約數(shù),我們認為降息周期內收益最大者為景氣度較高的電子等科技板塊。上半年,AI算力驅動下電子板塊增長動能積蓄,但由于流動性的相對疲軟并未走出趨勢性增長;下半年,基于AI驅動下的果鏈增長預期,疊加海外資金邊際流入加大的改善,算力IC及配套供應鏈領域、國產(chǎn)替代領域投資機會較大。

結論

降息周期A股往往表現(xiàn)頗具韌性。回溯歷次美聯(lián)儲降息周期并區(qū)分其降息原因,可將降息周期分為衰退式降息和預防式降息;根據(jù)杰克遜霍爾年會上鮑威爾的表述,本次更貼近衰退式降息。全球權益市場走勢在降息周期存在一定一致性,衰退式表現(xiàn)為和美國新增非農(nóng)就業(yè)人數(shù)同步磨底的V字型走勢,預防式降息主要權益市場均上漲,上證指數(shù)在衰退式降息區(qū)間展現(xiàn)了較好的彈性與支撐力。首次降息后5個交易日表現(xiàn)H股>A股>美股,首次降息后一個月內表現(xiàn)美股>H股>A股,整個降息周期里美股、A股表現(xiàn)較優(yōu)。本來在內需景氣受限,分子端盈利壓力對沖掉分母端估值提振的前提下,總量空間讓位于結構機會。降息周期的A股風格中,成長存在動能,資金偏好大盤。聯(lián)儲降息及帶來的海外流動性壓力緩釋對國內股市總量和結構均有提振。前兩輪降息周期,2007-2008小市值風格主導,2019-2020成長風格主導,小盤成長占優(yōu)。成長/價值風格強弱取決于美債利率走勢,市值風格取決于增量資金結構。回歸本輪市場,隨著本輪海外流動性的逐步寬松和新一輪科技周期的開啟,大盤成長或成為本輪降息周期優(yōu)勢風格。

建議配置A股行業(yè)時關注中報高增速行業(yè)。過去三輪降息周期中,A股優(yōu)勢行業(yè)完成了從金融基建到TMT、醫(yī)藥的轉變,背后反映的是A股成長板塊的切換,更準確的來說是高增速板塊的切換。在尋找本輪降息周期優(yōu)勢行業(yè)時,短期應考慮對融資成本較為敏感、對美債利率下行較敏感的行業(yè);長期關注基本面景氣修復邏輯較硬且有估值催化、增量外資偏好行業(yè)。分子端,考慮中報高增速行業(yè)和基本面邏輯;分母端,考慮貼現(xiàn)率變化敏感行業(yè);資金面,考慮外資偏好行業(yè)。取基本面、折現(xiàn)模型、資金面最大公約數(shù),本輪降息周期內收益最大者或為景氣度較高的板塊,如電子等科技屬性行業(yè)。

風險提示:

(1)海外地緣政治沖突不確定性;

(2)美國大選結果的不確定性;

(3)海外降息時間和幅度的不確定性。

分析師:王開SAC執(zhí)業(yè)資格證書編碼:S0980521030001

分析師:陳凱暢SAC執(zhí)業(yè)資格證書編碼:S0980523090002

本文節(jié)選自國信證券2024年8月31日研究報告《多元資產(chǎn)配置系列(十二)—本輪降息周期對A股有何種意味》

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)