《投資者網(wǎng)》丁琬瓔

在第二大股東的關(guān)聯(lián)交易議案面前,西安銀行(600928.SH)第一大股東的兩位董事連續(xù)投出棄權(quán)票,引發(fā)市場(chǎng)對(duì)相關(guān)隱情的猜測(cè)。

作為西北首家A股上市銀行,西安銀行(600928.SH)2021年三季度末不良指標(biāo)雙升,撥備覆蓋率下降,而資本充足三項(xiàng)指標(biāo)更是3年來(lái)持續(xù)下降。

此外,西安銀行自2019年3月上市以來(lái),股價(jià)持續(xù)不振。截至2022年4月22日收盤,西安銀行股價(jià)3.86元/股,低于發(fā)行價(jià) 4.68元/股,市凈率0.64倍,處于破凈狀態(tài)。

西安銀行上市以來(lái)股價(jià)走勢(shì)

數(shù)據(jù)來(lái)源:九方智投

大股東三次棄權(quán)背后

西安銀行4月13日公告稱,同意以不優(yōu)于非關(guān)聯(lián)方同類交易條件的市場(chǎng)定價(jià)原則與大唐西市置業(yè)繼續(xù)進(jìn)行2.95億元信貸業(yè)務(wù)合作,期限三年,擔(dān)保方式為抵押和保證擔(dān)保。

值得一提的是,公告同時(shí)顯示,董事會(huì)表決結(jié)果為同意7票、反對(duì)0票、棄權(quán)2票,而其中的2票棄權(quán)票,源自于第一大股東加拿大豐業(yè)銀行派駐的非執(zhí)行董事李勇、陳永健。棄權(quán)理由是“認(rèn)為需要對(duì)相關(guān)事項(xiàng)進(jìn)行進(jìn)一步的了解和判斷,暫對(duì)本議案予以棄權(quán)”,而這已經(jīng)是上述兩人兩年來(lái)第三次就相關(guān)議案投出棄權(quán)票。

去年12月17日,西安銀行公告稱,董事會(huì)審議通過(guò)了《西安銀行關(guān)于與關(guān)聯(lián)方西安大唐西市實(shí)業(yè)有限公司開(kāi)展信貸業(yè)務(wù)合作的議案》,同意按市場(chǎng)定價(jià)原則,在授信總額不變的情況下,與西安大唐西市實(shí)業(yè)有限公司(下稱“大唐西市”)開(kāi)展5.989億元信貸業(yè)務(wù)合作。該議案中,非執(zhí)行董事李勇、陳永健也是投下了棄權(quán)票,理由為“對(duì)議案相關(guān)內(nèi)容需進(jìn)一步了解和把握”。

就在去年10月,西安銀行向關(guān)聯(lián)方比亞迪汽車金融增資一事中,李勇和陳永健二人也投下棄權(quán)票,理由同上。

Wind顯示,西安銀行目前并無(wú)持股超過(guò)50%的控股股東,其前三大股東分別是:加拿大豐業(yè)銀行持股比例18.11%、大唐西市持股14.27%、西安投資控股有限公司持股比例13.91%。

其中,第一大股東為境外法人股,而外資股東一般對(duì)于關(guān)聯(lián)交易、對(duì)外增資等重大事項(xiàng)較為審慎。第二大股東主營(yíng)旅游業(yè)務(wù),受疫情影響正處于經(jīng)營(yíng)困難狀態(tài),其持有的6.34億股西安銀行股份,全部處于質(zhì)押狀態(tài),且因質(zhì)押比例過(guò)高,根據(jù)相關(guān)規(guī)則,該股東在西安銀行派駐的董事胡軍,也被限制了上述議案中的表決權(quán)。

西安銀行前四大股東情況

數(shù)據(jù)來(lái)源:同花順

美銀投資總監(jiān),銀行資深分析師吳洪君告訴《投資者網(wǎng)》,“從過(guò)往公司治理案例來(lái)看,大股東棄權(quán)的情況可能與自身傾向于財(cái)務(wù)投資者定位有關(guān),在日常管理、業(yè)務(wù)渠道須依賴其他股東,但又想公開(kāi)表示異議、厘清責(zé)任,因此在相關(guān)議案上會(huì)采取妥協(xié)的操作。”

因信貸問(wèn)題屢收罰單

今年以來(lái),西安銀行已被中國(guó)銀保監(jiān)會(huì)陜西監(jiān)管局開(kāi)出行政處罰10次,累計(jì)罰金676萬(wàn)元,違規(guī)原因均與信貸違規(guī)有關(guān)。

西安銀行部分違規(guī)行為統(tǒng)計(jì)

數(shù)據(jù)來(lái)源:Wind

實(shí)際上,自去年以來(lái),信貸違規(guī)流向樓市成為監(jiān)管治理的重點(diǎn),西安銀行不到半年已經(jīng)受罰兩次。

監(jiān)管部門三令五申“信貸資金明確且合法用途,不得流入房地產(chǎn)及證券市場(chǎng)等”,而西安銀行城西支行1月29日收到的罰單,其中違規(guī)行為包括“經(jīng)營(yíng)貸違規(guī)流入房地產(chǎn)領(lǐng)域”,寶雞分行去年11月29日則因“貸款資金流向房地產(chǎn)”被罰款50萬(wàn)元。

北京市房地產(chǎn)法學(xué)會(huì)副會(huì)長(zhǎng)兼秘書長(zhǎng)趙秀池認(rèn)為,各類貸款的用途有專門規(guī)定,應(yīng)該專款專用。如果商業(yè)銀行明知經(jīng)營(yíng)性貸款流入房地產(chǎn)市場(chǎng)而不加以禁止,違反了商業(yè)銀行法的規(guī)定;而企業(yè)或個(gè)人將經(jīng)營(yíng)用途貸款違規(guī)流入房地產(chǎn)市場(chǎng),也違反了《個(gè)人貸款管理暫行辦法》《流動(dòng)資金貸款管理暫行辦法》。

公司官網(wǎng)稱,近年來(lái),西安銀行堅(jiān)持“數(shù)字化、特色化、綜合化”發(fā)展戰(zhàn)略,服務(wù)國(guó)家區(qū)域戰(zhàn)略,服務(wù)實(shí)體經(jīng)濟(jì),服務(wù)中小企業(yè)和廣大市民,成為支持地方經(jīng)濟(jì)發(fā)展的重要金融力量,行業(yè)標(biāo)桿地位、金融創(chuàng)新能力、風(fēng)險(xiǎn)定價(jià)水平、市場(chǎng)地位和股東價(jià)值得到普遍認(rèn)可。

然而業(yè)內(nèi)人士表示,多支行違規(guī)反映出西安銀行執(zhí)行監(jiān)管規(guī)章制度和監(jiān)管政策不到位,管理中存在諸多漏洞,暴露出內(nèi)控不嚴(yán)的風(fēng)險(xiǎn)。

此外,吳洪君認(rèn)為,“(西安銀行)今年連續(xù)吃罰單,且問(wèn)題基本集中在信貸領(lǐng)域,表示西安銀行信貸領(lǐng)域存在著較大風(fēng)險(xiǎn)。這些披露出的貸款風(fēng)險(xiǎn),若出現(xiàn)違約或壞賬,會(huì)造成大量的不良資產(chǎn),進(jìn)而帶來(lái)一系列的指標(biāo)惡化,不但給主營(yíng)業(yè)務(wù)帶來(lái)風(fēng)險(xiǎn),更會(huì)影響主營(yíng)業(yè)務(wù)的規(guī)模和整體發(fā)展,從而形成惡性循環(huán)。”

資產(chǎn)質(zhì)量承壓

西安銀行成立于1997年5月,原名為西安城市合作銀行,2009年底完成財(cái)務(wù)重組和戰(zhàn)略引資并于2010年9月更為現(xiàn)名。2019年3月,西安銀行順利登陸上交所,成為西北部首家A股上市城商行。

根據(jù)2021年半年報(bào),該行的營(yíng)收中,利息收入占比93.52%。

西安銀行主營(yíng)業(yè)務(wù)構(gòu)成

數(shù)據(jù)來(lái)源:同花順

值得注意的是,西安銀行不良貸款額和不良率雙升的同時(shí),其撥備覆蓋率下降。

截至2021年9月末,西安銀行的不良貸款余額較上年末增加3.5億元,同比增加17.24%,不良率也由1.18%增長(zhǎng)至1.34%,不良貸款額和不良率雙升的同時(shí),其撥備覆蓋率由年初的269.39%下降至224.37%,資產(chǎn)質(zhì)量面臨下行壓力的同時(shí),風(fēng)險(xiǎn)抵補(bǔ)能力進(jìn)一步減弱。

Wind數(shù)據(jù)顯示,西安銀行2019年的貸款總額(不含應(yīng)計(jì)利息)為1530億元,2020年為1719億元,截至2021年9月30日貸款總額為1783億元,可以看出貸款總額每年逐步上升。

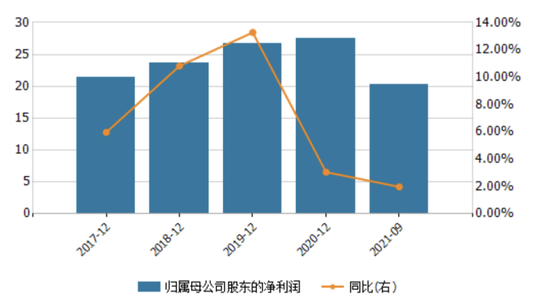

近幾年來(lái),西安銀行凈利潤(rùn)、營(yíng)收增速不及資產(chǎn)規(guī)模的增速。

數(shù)據(jù)顯示,2018年至2021年9月末,該行的資產(chǎn)總額由2434億元增長(zhǎng)至3363億元,增幅為38.15%;同期,該行的總負(fù)債由2234億元增長(zhǎng)至3095億元,增幅為38.52%。

不過(guò),2018年至2020年,該行的營(yíng)業(yè)收入三年增長(zhǎng)19.44%;同期,該行的凈利潤(rùn)三年增長(zhǎng)16.66%。

該行2021年前三季度實(shí)現(xiàn)營(yíng)業(yè)收入約53.07億元,同比增長(zhǎng)3.07%,歸母凈利潤(rùn)約20.3億元,同比增長(zhǎng)1.97%。這兩項(xiàng)指標(biāo)的增速在A股上市銀行中均處于靠后位置。

西安銀行營(yíng)收、凈利趨勢(shì) (單位:億元)

數(shù)據(jù)來(lái)源:Wind

資本充足率方面,該行的三項(xiàng)指標(biāo)連年下降。截至2021年9月末,西安銀行的資本充足率、一級(jí)資本充足率、核心一級(jí)資本充足率分別為13.96%、11.92%、11.92%,較年初的14.5%、12.37%、12.37%,分別下滑0.54、0.45、0.45個(gè)百分點(diǎn)。

西安銀行資本充足相關(guān)指標(biāo)

數(shù)據(jù)來(lái)源:Wind

面對(duì)大股東棄權(quán)、信貸業(yè)務(wù)收罰單、資產(chǎn)質(zhì)量承壓、資本充足率下降等問(wèn)題,西安銀行如何渡過(guò)考驗(yàn),提振市場(chǎng)和投資人信心?《投資者網(wǎng)》將持續(xù)關(guān)注。

責(zé)任編輯:張文

投顧排行榜

收起

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問(wèn)股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問(wèn)股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問(wèn)股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問(wèn)股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問(wèn)股

產(chǎn)品入口: 新浪財(cái)經(jīng)APP-股票-免費(fèi)問(wèn)股

APP專享直播

熱門推薦

收起

24小時(shí)滾動(dòng)播報(bào)最新的財(cái)經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)