意見領(lǐng)袖丨任澤平團隊

導(dǎo)讀

3月初,青山“倫鎳”事件出現(xiàn)衍生品交易市場史詩級逼空行情,震動全球,其跌宕起伏遠超任何商業(yè)大片。俄烏沖突引爆倫敦金屬交易所LME鎳價大漲,青山集團作為LME鎳套保空頭,其大量交易倉位一度因難以交割面臨巨額盤面損失。

往事并不如煙,周期不斷上演,類似的由國際衍生品交易引發(fā)的驚天商戰(zhàn)多次發(fā)生,也對中國企業(yè)出海敲響警鐘。巴林銀行破產(chǎn)事件,1995年,未經(jīng)授權(quán)的日經(jīng)股指和利率期貨交易產(chǎn)生巨額虧損,有233年歷史的巴林銀行最終倒閉。中航油危機,2004年,中航油新加坡賣出原油看漲期權(quán),最終油價攀升導(dǎo)致爆倉虧損。國儲銅巨虧事件,2005年,國儲局交易員在LME建立大量銅空頭倉位,而后銅價大漲造成巨大損失。原油寶巨虧事件,2020年,疫情影響下出現(xiàn)負油價,掛鉤國際原油期貨的原油寶產(chǎn)品產(chǎn)生較大虧損。

巴林銀行破產(chǎn)、國儲銅巨虧、中航油危機、原油寶巨虧、倫鎳逼空等重大交易事件,都說明了極端行情下衍生品逼倉易發(fā)生長尾風(fēng)險,參與方應(yīng)積極進行風(fēng)險應(yīng)對。

縱觀全球歷史上幾次重大的衍生品交易引發(fā)的危機,得出五點啟示:參與市場必須了解市場;嚴格劃分投機和套保頭寸;建立有效的金融衍生品業(yè)務(wù)風(fēng)險管理體系;深化建設(shè)高水平國內(nèi)衍生品市場;深刻認知金融市場“黑天鵝”,做好壓力測試。

正文

1 1995年巴林銀行破產(chǎn)事件

1.1 事件始末:開設(shè)秘密交易賬戶,誤判形勢逆勢做多日經(jīng)股指、做空國債,出現(xiàn)巨額虧損

巴林銀行1762年在倫敦開業(yè),是英國歷史最悠久的銀行之一,在亞洲、拉美等新興市場地區(qū)開展業(yè)務(wù)。1994年,巴林銀行稅前利潤達15億美元,核心資本在全球1000家大型銀行中排名第489位。1995年2月26日,巴林銀行因其新加坡支行交易員尼克里森違規(guī)從事衍生工具業(yè)務(wù)而遭受巨額損失,無力繼續(xù)經(jīng)營而宣布破產(chǎn)。

缺乏有效內(nèi)控,跨國銀行經(jīng)營過程中風(fēng)險管理出現(xiàn)重大疏漏。交易員尼克里森1989年到巴林銀行工作,1992年,出任新加坡期貨部總經(jīng)理,負責(zé)交易頭寸管理也負責(zé)雇傭交易員和后臺清算人員。由于沒有建立防火墻機制,里森建立秘密交易賬戶,多次隱藏交易操作虧損和未經(jīng)批準的交易頭寸。到1994年,隱藏賬戶累計損失超過2億英鎊。未經(jīng)內(nèi)控批準的衍生品交易頭寸,在極端市場條件下容易迅速放大風(fēng)險。

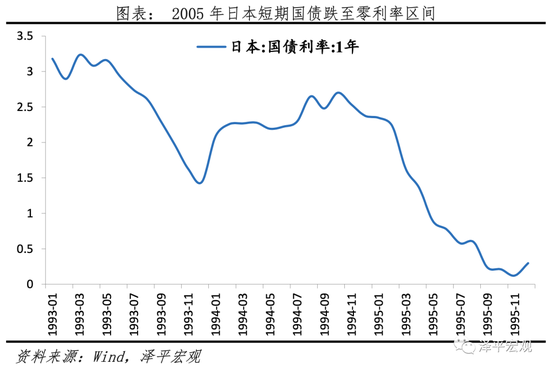

誤判日本經(jīng)濟形勢,逆勢投機日經(jīng)指數(shù)、做空日本債券。上世紀90年代,在長周期經(jīng)濟人口拐點、房地產(chǎn)泡沫崩潰、美日貿(mào)易摩擦等多重因素作用下,日本股市很長時間都處于漫長的震蕩下跌趨勢中,而在這種長期趨勢中,交易員尼克里森錯誤判斷了日本股市的走向。1995年,里森構(gòu)建了做多日經(jīng)指數(shù)期貨合約、做空日本短期利率債券的交易組合。但市場并未跟隨他的預(yù)期。一是廣場協(xié)議后日元連續(xù)多年漫長的升值過程接近尾聲,日元兌美元匯率在1995年2季度達到最高,市場對日本貿(mào)易出口和經(jīng)濟不確定性悲觀情緒陡增。二是1995年1月,日本發(fā)生阪神地震,市場避險情緒驟起,1994年短暫回升的日本股市又再度回到下跌通道,而國債收益率亦快速下行,其中1年期國債利率從1994年高點2.5%一直下行到1995年最低點0.04%。巴林銀行股指多頭和國債空頭的總組合損失最終高達14億美元。

1.2 影響:百年大行慘遭破產(chǎn),銀行業(yè)風(fēng)險監(jiān)管維度調(diào)整

百年大行最終破產(chǎn),全球金融風(fēng)險傳染。1995年,有233年歷史的巴林銀行最終倒閉。倒閉后,以1英鎊的象征價格賣給荷蘭的ING集團。巴林銀行破產(chǎn)對國際金融市場產(chǎn)生影響,一是全球股市受到不同程度沖擊,二是擾動英鎊匯率走低,三是對全球金融業(yè)經(jīng)營產(chǎn)生隱性影響。

巴塞爾協(xié)議監(jiān)管調(diào)整,銀行風(fēng)險更注重多維度考量。原巴塞爾協(xié)議更側(cè)重強調(diào)對銀行信用風(fēng)險考量,如僅按信用風(fēng)險權(quán)重計算,巴林銀行在倒閉前仍是一家資本充足率良好的銀行。但如果加入交易風(fēng)險、市場風(fēng)險等多元因素考量,則“秘密賬戶”的存在就是極大的交易風(fēng)險暴露。1998年巴塞爾協(xié)議再度修改,要求銀行的資本充足率水平應(yīng)該與銀行面臨的各種風(fēng)險結(jié)合,把風(fēng)險考量擴大到市場風(fēng)險和操作風(fēng)險等方面,而不僅限于將資本充足率與信用風(fēng)險掛鉤。《巴塞爾新資本協(xié)議》2004年公布,2006年開始實施。根據(jù)巴塞爾新資本協(xié)議,銀行應(yīng)及時公開披露包括資本結(jié)構(gòu)、風(fēng)險敞口及風(fēng)險管理戰(zhàn)略等信息。

2 2004年中航油危機事件

2.1 事件始末:從雙邊到投機,風(fēng)控疏漏和無限加倉

中國航油(新加坡)股份有限公司于1993年成立,是中國航空油料集團公司的海外控股公司, 2001年在新加坡交易所主板上市。作為中國重要的航油進口商,向國內(nèi)各地機場以及北美歐洲等國際機場供應(yīng)航油。由于貿(mào)易額巨大,中航油于2002年開始進行石油衍生品交易。

2003-2004年期間,中航油通過倫敦石油期貨市場交易和場外柜臺期權(quán)市場交易看空原油的期權(quán)組合,最終油價攀升導(dǎo)致爆倉虧損。2004年11月30日,中航油向新加坡交易所申請停牌,12月1日公告稱公司在投機性石油衍生品交易中重創(chuàng),合計損失5.5 億美元。

起初中航油的交易風(fēng)險并非完全不可控,但是在中間商業(yè)務(wù)到投機性期權(quán)交易的過程中,在頭寸展期和無限加倉掩飾賬面虧損的操作下,頭寸風(fēng)險逐步被放大。

第一階段,中間商期權(quán)交易,風(fēng)險尚可控。2002年中航油取得境外交易資格,開始進行石油衍生品交易。起初公司多開展的是中間商業(yè)務(wù),開展雙邊背對背期權(quán)交易賺取傭金,本身面臨的單邊頭寸暴露風(fēng)險較低。

第二階段,投機倉位暫獲成功。2003年2季度開始,中航油開始從事投機性石油期權(quán)交易。中航油開始預(yù)期石油價格將上漲,通過做多看漲期權(quán)和做空看跌期權(quán)的組合做多油價,一度盈利超百萬美元。

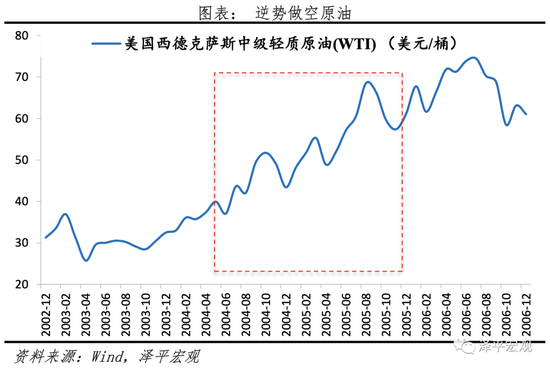

第三階段,誤判油價風(fēng)險擴大。2003年10月起,中航油預(yù)測油價下跌,通過賣出看漲期權(quán)和買入看跌期權(quán)的組合交易策略建立空頭頭寸。伊拉克戰(zhàn)爭影響原油供需缺口拉大,國際油價大幅上升,公司的期權(quán)投機倉位損失不斷擴大,但此時中航油管理層未能風(fēng)控止損,亦未及時確認和披露衍生品交易風(fēng)險。

第四階段,持續(xù)移倉加倉,風(fēng)險爆發(fā)。2004年4月至2004年10月期間,中航油不斷加大交易頭寸規(guī)模。選擇對到期的賣出看漲期權(quán)滾動移倉,在油價上漲背景下,選擇賣出價格更貴的遠期看漲合約,以獲得權(quán)利金彌補保證金缺口。最終有效合約超5000萬桶,而彼時其每年進口量約為1500萬桶,遠超套期保值所需必要頭寸的范圍。期間,WTI原油價格從2003年10月約30美元/桶最高上漲至2004年10月55美元/桶以上,中航油空頭投機倉位持續(xù)面臨日本三井公司、高盛、巴克萊資本、倫敦標準銀行等對手方逼倉,損失巨大。

根據(jù)PWC出具的審計報告,價格誤判、衍生品估值披露失誤、風(fēng)控職責(zé)疏漏等三大因素造成了公司投機性期權(quán)交易損失:一是對石油價格誤判,從2003年第4季度開始對油價走勢觀點錯誤。二是未能嚴格執(zhí)行期權(quán)估值和披露標準,未對期權(quán)組合進行估值,也未能在財務(wù)報表正確披露。三是風(fēng)險管理疏漏,公司缺乏專門針對期權(quán)交易的適當和嚴格的風(fēng)險管理程序,管理層也未遵守風(fēng)險管理政策,審計部門、董事會未能履行衍生品風(fēng)控職責(zé)。

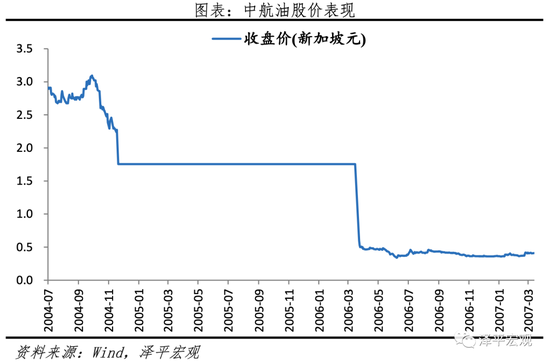

2.2 影響:市值嚴重受挫,被迫資產(chǎn)重組

頭寸損失嚴重,陷入資不抵債。2004年10月,因無力支付巨額保證金,中航油首次向集團公司呈交報告。隨后交易對手方連續(xù)發(fā)出違約函催繳保證金,中航油持倉合約連續(xù)被逼倉、平倉,實際虧損金額不斷擴大,直至超過其1.45億美元的凈資產(chǎn),陷入資不抵債境地。2004年12月,虧損達到5.5億美元。

股票停牌,市值大幅縮水。事發(fā)后,中航油于2004年11月停牌,16個月后2006年3月復(fù)牌。復(fù)牌后連續(xù)3個月股價大幅下滑,2006年6月股價最低點達0.342新幣/股,市值較2004年高點縮水95%以上。

三方參與資產(chǎn)重組,英國石油公司BP取得中航油超20%重組股份。2005年12月,中航油重組落地,中航油集團母公司、英國石油公司BP、淡馬錫子公司ARANDA三方共同注資1.3億美元,中航油集團、BP、ARANDA重組后股權(quán)分別占51%、20%、4.65%。

3 2005年國儲銅事件

3.1 事件始末:國內(nèi)銅進口提升,交易員在海外大幅做空

銅需求走強,國內(nèi)進口依存度提升。隨著工業(yè)化和城鎮(zhèn)化進程加速,2002年中國銅消費量達273.69萬噸,成為世界上最大的銅消費國。與此同時,銅進口依存度攀升,2002年全年凈進口量達110.4萬噸,同比增長40.8%。

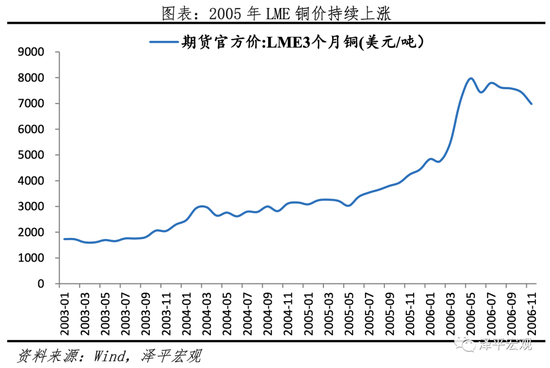

國際銅價迅速攀升,部分機構(gòu)開始看空。2003至2004年,國際銅價在經(jīng)歷了持續(xù)上漲和快速攀升后,市場上陸續(xù)有機構(gòu)預(yù)測未來銅價會出現(xiàn)震蕩下調(diào)。如英國商品研究所預(yù)測2005年全球銅供應(yīng)將出現(xiàn)過剩;2004年年末LME年會上,亦有國際投行預(yù)測未來銅價有下調(diào)空間。

由套保到投機,空頭倉位暴露風(fēng)險。時任國儲進出口處處長的“明星交易員”劉某除了在進行套期保值業(yè)務(wù)外,也在倫敦金屬交易所LME開展了做空銅價的期貨和結(jié)構(gòu)性期權(quán)的投機性交易。2005年4季度之前,在國際銅價3100美元/噸附近累計建立空頭頭寸15萬至20萬噸,對手方有斯邁爾金屬公司、瑞富期貨、倫敦標準銀行、巴克萊銀行、曼氏集團等,頭寸交割日截至2005年12月21日。而在2006年5月之前,全球銅價一直保持加速上漲趨勢,LME3個月銅期貨價格最高達8590美元/噸,上期所銅期貨最高達85500元/噸,空頭倉位蒙受損失約達9.2億人民幣。

高價壓力下國內(nèi)銅供應(yīng)緊張,國儲局拋儲緩和市場供需。2005年10月30日,國儲局宣布在近期將向市場拋售3萬到5萬噸銅。2005年11月,國儲局公告持有130萬噸庫存,高于市場預(yù)期100多萬噸。2005年11月16日-12月7日,國儲局進行了四輪2萬噸儲備銅競拍,而由于拍價較高、現(xiàn)貨品次等問題,第二到第四輪競拍均出現(xiàn)流拍,拋銅壓價成效不甚顯著。

3.2 影響:交易頭寸虧損,現(xiàn)貨缺口拉大,本土衍生品市場建設(shè)的重要性提升

交易頭寸虧損,現(xiàn)貨缺口拉大。彼時國儲一邊面臨銅交易頭寸虧損,一面仍需大量進口海外銅,以對市場提供現(xiàn)貨,平抑國內(nèi)市場供需失衡局面。中國作為銅消費和進口大國,在期貨市場上是“天然多頭”。面對價格快速上漲趨勢選擇做空,則合約到期面臨著現(xiàn)貨交割風(fēng)險。而如果在期貨市場選擇部分多頭倉位的套期保值,即使后續(xù)銅價下跌,現(xiàn)貨可以以更低價格進口,現(xiàn)貨采購低價的收益亦會打消部分期貨頭寸風(fēng)險。

面對海外交易風(fēng)險不可控性,進行本土期貨期權(quán)衍生品市場建設(shè)的重要性顯著提升。近年來,銅期權(quán)、國際銅陸續(xù)上市,全球市場價格影響力增強。上期所于2018年上市銅期權(quán),豐富了實體企業(yè)風(fēng)險管理可選擇標的范圍,完善了大宗商品衍生品市場體系,進一步滿足企業(yè)個性化和精細化風(fēng)險管理水平。以人民幣計價的國際銅期貨合約于2020年11月在上期能源中心正式上市交易,國內(nèi)銅期貨正式形成“雙合約”格局。國際銅期貨更反映國際市場供求,提升了中國在全球銅市場中的價格影響力。

4 2020年原油寶事件

4.1 事件始末:疫情下油價轉(zhuǎn)負,多頭移倉遭損失

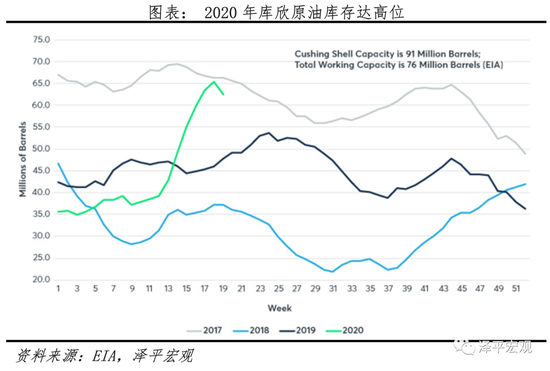

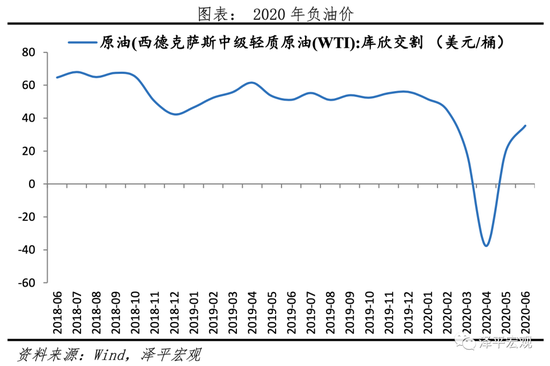

疫情影響供需失衡,全球油價快速暴跌。2020年1季度,疫情使全球生產(chǎn)經(jīng)營活動停滯,海外煉油廠產(chǎn)能利用率大幅走低,原油庫存創(chuàng)新高。美國原油期貨交割地,俄克拉荷馬州庫欣地區(qū)原油存量持續(xù)增加。EIA數(shù)據(jù)顯示,庫欣地區(qū)庫存一度達到6500萬桶,而庫欣實際可用庫容為7600萬桶,庫存一度超過庫容的85%。“儲油難”問題影響WTI原油期貨5月合約的多頭到期難以交付現(xiàn)貨,市場一度出現(xiàn)“空逼多”行情。

交易所臨時修改規(guī)則,WTI原油期貨合約一度出現(xiàn)負油價。2020年4月3日,CME交易所發(fā)出通知修改IT系統(tǒng)的代碼,首次允許負價格申報和成交。4月8日與清算公司和客戶進一步溝通,不排除有負油價出現(xiàn)的可能。4月20日當天(北京時間4月21日凌晨)為20年5月合約最后交易日,臨近交割合約持倉量減少,價格波動易受到大資金影響而放大,CME交易所WTI油價一度最低達-40美元/桶,結(jié)算價達-37.63美元/桶。

原油寶產(chǎn)品掛鉤近月合約,交易結(jié)算時間差放大移倉損失。“原油寶”產(chǎn)品是中國銀行于2018年1月開辦,為境內(nèi)個人客戶提供掛鉤境外原油期貨的交易服務(wù)。其中,美國原油品種掛鉤芝加哥商品交易所CME的德州輕質(zhì)原油WTI期貨首行合約。個人客戶參與原油寶投資為無杠桿交易,需100%保證金。

交易規(guī)則設(shè)定方面,1)產(chǎn)品約定采用掛鉤期貨合約交易,在合約到期時需進行滾動合約移倉或軋差處理。其中,軋差是指僅平倉持有的全部當期合約,進行交易盈虧結(jié)算;移倉是指平倉持有的全部當期合約,同時開倉下期合約。2)產(chǎn)品設(shè)定的交易和實際結(jié)算的時間差客觀存在。據(jù)中行披露,原油寶產(chǎn)品國內(nèi)投資人對20年5月合約最后交易時間為北京時間4月20日晚22點,而結(jié)算價則是采用北京時間4月21日凌晨2點28分至2點30分的WTI交易均價計算。因此,在20日晚22點前未進行主動軋差處理或滾動合約移倉交易的多頭客戶,只能以21日凌晨的負油價進行結(jié)算,面臨穿倉和“倒欠”銀行保證金的風(fēng)險。

4.2 影響:個人客戶虧損,銀行面臨處罰和賠付風(fēng)險

個人投資客戶面臨風(fēng)險,穿倉和“倒欠”保證金。部分客戶選擇以民事訴訟方式解決原油寶穿倉糾紛,最終司法判決結(jié)果“由中國銀行承擔(dān)全部穿倉損失和20%的本金損失,返還扣劃的原賬戶中保證金余額,并支付相應(yīng)資金占用費”。

銀行作為結(jié)構(gòu)性產(chǎn)品設(shè)計發(fā)行方,面臨處罰和賠付風(fēng)險。2020年12月,銀保監(jiān)會就中國銀行“原油寶”產(chǎn)品風(fēng)險事件依法開展調(diào)查工作,并對所涉違法違規(guī)行為作出行政處罰決定,并采取相應(yīng)的監(jiān)管措施。一是產(chǎn)品管理不規(guī)范,包括保證金相關(guān)合同條款不清晰、產(chǎn)品后評價工作不獨立、未對產(chǎn)品開展壓力測試相關(guān)工作等;二是風(fēng)險管理不審慎,包括市場風(fēng)險限額設(shè)置存在缺陷、市場風(fēng)險限額調(diào)整和超限操作不規(guī)范、交易系統(tǒng)功能存在缺陷未按要求及時整改等;三是內(nèi)控管理不健全,包括績效考核和激勵機制不合理、消費者權(quán)益保護履職不足、全行內(nèi)控合規(guī)檢查未涵蓋全球市場部對私產(chǎn)品銷售管理等;四是銷售管理不合規(guī),包括個別客戶年齡不滿足準入要求、部分宣傳銷售文本內(nèi)容存在夸大或者片面宣傳、采取贈送實物等方式銷售產(chǎn)品。中國銀行及其分支機構(gòu)合計被罰款5050萬元。

5 2022年青山倫鎳事件

5.1 事件始末:俄烏沖突影響現(xiàn)貨交割,極端行情放大空頭套保交易端虧損

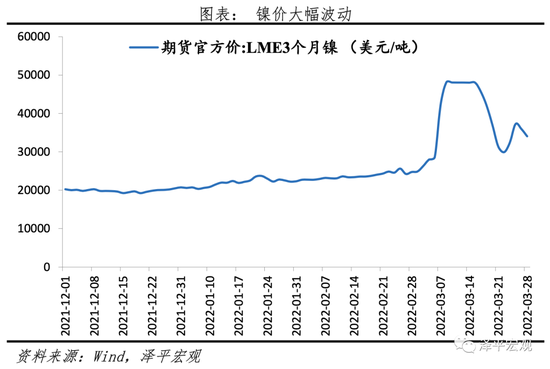

2022年3月,俄烏沖突加劇鎳價上漲,青山集團作為LME鎳空頭方,其套保倉位面臨一定金額的盤面損失,需陸續(xù)對倉位平倉處理、補繳保證金,或利用LME規(guī)定的現(xiàn)貨標準品進行交割。

青山具備優(yōu)質(zhì)鎳現(xiàn)貨產(chǎn)能,期貨空頭套保倉位具備合理性。青山集團,從事鎳礦開采、鎳鐵不銹鋼冶煉、連鑄坯生產(chǎn)及板材、棒線材加工,生產(chǎn)的原材料、中間品亦應(yīng)用于新能源車電池領(lǐng)域。青山集團在印尼北馬魯古地區(qū)擁有高品質(zhì)紅土鎳礦,面向鎳鐵產(chǎn)業(yè)、新能源汽車三元電池產(chǎn)業(yè),2021年12月印尼青山園區(qū)首條高冰鎳產(chǎn)線正式投產(chǎn)。官網(wǎng)數(shù)據(jù)顯示,青山有超過1000萬噸的不銹鋼粗鋼產(chǎn)能、30萬噸鎳當量的鎳鐵產(chǎn)能,約占全球不銹鋼供應(yīng)的20%。鑒于青山集團持有大量優(yōu)質(zhì)的鎳礦、鎳鐵、高冰鎳現(xiàn)貨和產(chǎn)能資源,因此在LME擁有較大的鎳空頭套期保值倉位,以期對遠期貨價和利潤進行鎖定。

鎳供需緊平衡,極端行情放大商業(yè)空頭套保交易端虧損。近年來全球新能源車產(chǎn)業(yè)發(fā)展支撐全球鎳需求增長,而疫情下供給不穩(wěn)定等因素客觀存在,鎳價從2020年相對低點1.1萬美元/噸快速上漲。與此同時伴隨空頭投機頭寸占比收窄、商業(yè)套保頭寸增長。根據(jù)LME披露數(shù)據(jù)顯示,截止2021年3月,鎳期貨市場空頭中商業(yè)頭寸占比上漲至32%以上。極端行情下,商業(yè)企業(yè)空頭在套保交易端面臨一定虧損,具體仍需觀察企業(yè)現(xiàn)貨生產(chǎn)經(jīng)營成本。若生產(chǎn)成本遠低于套保做空的價格水位,則現(xiàn)貨交割盈利可平抵部分套保倉位損失。

俄烏沖突影響現(xiàn)貨鎳板出口,LME鎳期貨標準交割品不足。俄羅斯是鎳礦大國,其探明儲量、產(chǎn)量和出口量全球占比分別達7.86%、9.3%和7%。俄烏沖突升級后,市場對俄羅斯鎳礦供應(yīng)風(fēng)險的擔(dān)憂迅速升級。2022年3月7日,LME鎳從2.9萬美元/噸大幅上漲,最高達5.5萬美元/噸。3月8日,LME鎳價繼續(xù)上漲,最高達10萬美元/噸以上。根據(jù)LME標準,其鎳期貨對應(yīng)標準交割品含鎳量不低于99.8%,主要是電解鎳、鎳板、鎳豆,俄羅斯鎳板是LME主要的鎳交割品。而其他市場主流的鎳產(chǎn)品如鎳鐵、高冰鎳等含鎳量分別約在15%-40%、50%-75%左右,并未符合LME鎳期貨交割標準,因此青山或無法直接用自產(chǎn)資源交割。

5.2 各方應(yīng)對:LME緊急停盤、設(shè)置漲跌停,青山和銀團達成靜默協(xié)議

LME交易所應(yīng)對,取消極端行情交易、設(shè)置漲跌停。危機發(fā)生后,LME交易所取消8日當天交易,以7日當天約5萬美元/噸的收盤價對交易雙方進行結(jié)算,這也在一定水平上降低了青山集團的最大損失。此后對倫鎳進行多天停盤,直到16日恢復(fù)交易。恢復(fù)后采用了此前未有的漲跌停制度,倫鎳調(diào)整后重回3萬美元/噸附近。

達成靜默協(xié)議,整體虧損尚可控。2022年3月15日,青山集團公告,與由期貨銀行債權(quán)人組成的銀團達成了一項靜默協(xié)議。在靜默期內(nèi),青山和銀團將進行備用、有擔(dān)保的流動性授信,以用于鎳持倉保證金及結(jié)算需求。各參團期貨銀行則不對青山的持倉進行平倉,或?qū)σ延谐謧}要求增加保證金。后續(xù)青山集團將隨著異常市場條件的消除,以合理有序的方式減少其現(xiàn)有持倉。

6 歷次重大衍生品風(fēng)險事件的啟示

時代變遷,但往事并不如煙,周期不斷上演,從百年巴林銀行倒閉到近期的青山倫鎳事件,類似的由衍生品交易引發(fā)長尾風(fēng)險的事件曾在歷史上多次發(fā)生。縱觀歷史上幾次重大的衍生品交易風(fēng)險事件,我們可以得出以下五大啟示:

1)參與市場必須了解市場。在倫鎳事件中,LME對鎳期貨交割規(guī)格有明確要求,俄烏沖突造成符合其現(xiàn)貨標準的俄鎳無法順利交割,且LME起初并未對鎳價日內(nèi)漲跌幅作出明確限制,最終導(dǎo)致短時間內(nèi)價格大幅上升、參與者被“逼空”。在原油寶事件中,CME緊急修改條款允許負油價出現(xiàn),給面臨到期的近月合約多方交易者埋下一定隱患。了解市場規(guī)則,關(guān)注不同交易所的交易參與原則、漲跌幅制度、價格波動范圍區(qū)間、到期交割制度設(shè)計等方面的區(qū)別,對極端風(fēng)險控制有重要意義。

2)嚴格劃分投機和套保頭寸。在中航油事件中,我們看到其逐漸將套保頭寸和投機頭寸混淆,從雙邊交易到單邊投機,伴隨著內(nèi)控風(fēng)控疏漏和無限加倉,風(fēng)險從相對可控到逐步放大。國儲銅事件中,中國作為銅消費和進口大國,在市場中“天然多頭”屬性要求其對未來價格上漲風(fēng)險作出多頭套保,而面對價格快速上漲逆勢做空,容易面臨交易頭寸虧損、現(xiàn)貨缺口拉大的雙重窘境。2020年,國資委頒發(fā)《關(guān)于切實加強金融衍生業(yè)務(wù)管理有關(guān)事項的通知》,要求央企集團金融衍生業(yè)務(wù)明確“現(xiàn)貨敞口”,實現(xiàn)“期現(xiàn)一體”管理。套期保值需從現(xiàn)貨出發(fā),以降低現(xiàn)貨風(fēng)險敞口為目的,與現(xiàn)貨的品種、規(guī)模、方向、期限相匹配。嚴格劃分投機和套保頭寸,減少在缺乏現(xiàn)貨支撐下的過度做多做空,降低風(fēng)險敞口,提升對市場風(fēng)險防御能力。

3)建立有效的金融衍生業(yè)務(wù)風(fēng)險管理體系。巴林銀行交易員開設(shè)交易秘密賬戶、中航油未及時向集團公司上報頭寸損失,均反映了參與企業(yè)對衍生品頭寸的風(fēng)險內(nèi)控審核有待強化。建立有效的金融衍生業(yè)務(wù)風(fēng)險管理體系,一是健全內(nèi)控機制,明確風(fēng)險管理要求、審批程序、止損限額、應(yīng)急處理、監(jiān)督檢查與責(zé)任追究等內(nèi)容。二是強化風(fēng)險預(yù)警,采用定量定性等方法,及時識別市場風(fēng)險、信用風(fēng)險、操作風(fēng)險和流動性風(fēng)險等,明確各類型風(fēng)險處置流程。三是完善信息系統(tǒng),準確記錄、傳遞交易信息。建立有效的金融衍生業(yè)務(wù)風(fēng)險管理體系,實現(xiàn)事前防范、事中監(jiān)控和事后處理的各環(huán)節(jié)風(fēng)控。

4)深化建設(shè)高水平國內(nèi)衍生品市場。從CME臨時修改規(guī)則允許負價格,到LME鎳復(fù)牌后超漲跌幅交易現(xiàn)象頻發(fā),都向市場說明不能盲信國際市場。深化建設(shè)高水平國內(nèi)衍生品市場,穩(wěn)步推進國內(nèi)期貨期權(quán)市場國際化,對進一步擴大我國金融對外開放有重要意義。

一是繼續(xù)增加可交易期貨期權(quán)品種,擴大開放,推進綠色發(fā)展、國際互掛類品種上市,增加市場容量,充實流動性。2021年境內(nèi)上市94個期貨期權(quán)品種,覆蓋農(nóng)產(chǎn)品、黑色金屬、貴金屬、能源、化工、金融等各領(lǐng)域,累計成交量75億手,成交額581萬億,同比增長超22%、32%,居全球場內(nèi)商品衍生品交易首位。

二是豐富多元化交割,降低企業(yè)套保風(fēng)險。此次倫鎳危機中,由于LME鎳交割品和實際套保企業(yè)鎳產(chǎn)品存在標準差異,“逼空”風(fēng)險被放大,價格波動范圍擴大。因而對衍生品市場建設(shè)而言,積極擴大同品類可交割標的的標準品范圍,貼近產(chǎn)業(yè)實際情況,根據(jù)形態(tài)、等級、內(nèi)容含量等規(guī)模進行折算。將市場現(xiàn)貨供需多樣化和衍生品合約標準化相聯(lián)系,促進場內(nèi)外市場間倉單流轉(zhuǎn),保障現(xiàn)貨供需和期貨市場緊密聯(lián)系,減少逼空逼多風(fēng)險,對促進價格平穩(wěn)運行、提升國內(nèi)衍生品市場的全球定價能力有積極意義。

5)深刻認知金融市場“黑天鵝”,做好壓力測試。2020年疫情下全球出現(xiàn)負油價,2022年俄烏沖突催化鎳價沖上10萬美元。近年來,國際經(jīng)貿(mào)和地緣形勢不確定性加劇,恐慌情緒容易引發(fā)金融市場出現(xiàn)極端行情走勢。在這種格局下,金融產(chǎn)品尤其是衍生品參與方需對產(chǎn)品設(shè)計做穿透式理解,對“黑天鵝”事件推升的長尾風(fēng)險做好壓力測試。

(本文作者介紹:經(jīng)濟學(xué)家)

責(zé)任編輯:張文

新浪財經(jīng)意見領(lǐng)袖專欄文章均為作者個人觀點,不代表新浪財經(jīng)的立場和觀點。

歡迎關(guān)注官方微信“意見領(lǐng)袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領(lǐng)袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關(guān)注。意見領(lǐng)袖將為您提供財經(jīng)專業(yè)領(lǐng)域的專業(yè)分析。