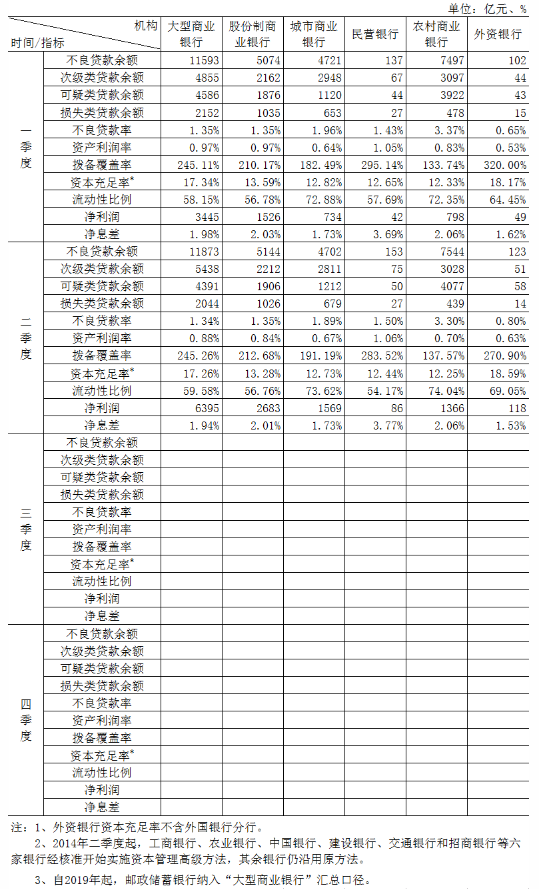

2022年二季度末,商業銀行(法人口徑,下同)不良貸款余額3萬億元,較上季末增加416億元;商業銀行不良貸款率1.67%,較上季末下降0.02個百分點。2022年二季度末,商業銀行正常貸款余額174.2萬億元,其中正常類貸款余額170.2萬億元,關注類貸款余額4萬億元。

原標題:2022年二季度銀行業保險業主要監管指標數據情況

一、銀行業和保險業總資產穩健增長

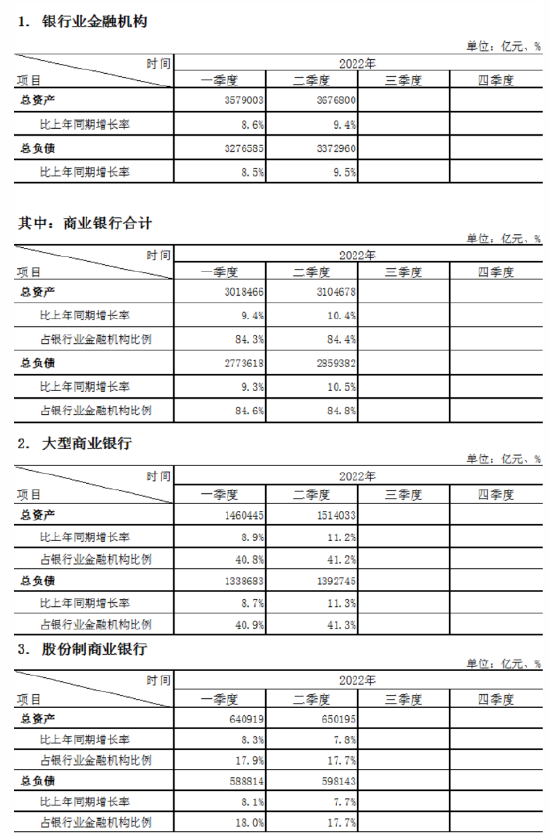

2022年二季度末,我國銀行業金融機構本外幣資產總額367.7萬億元,同比增長9.4%。其中,大型商業銀行本外幣資產總額151.4萬億元,占比41.2%,同比增長11.2%;股份制商業銀行本外幣資產總額65萬億元,占比17.7%,同比增長7.8%。

2022年二季度末,保險公司總資產26.6萬億元,較年初增加1.8萬億元,較年初增長7.0%。其中,產險公司總資產2.7萬億元,較年初增長9.3%;人身險公司總資產22.9萬億元,較年初增長6.9%;再保險公司總資產6493億元,較年初增長7.2%;保險資產管理公司總資產1008億元,較年初下降2.1%。

二、銀行業和保險業持續加強金融服務

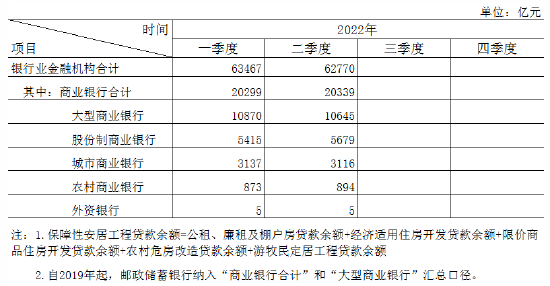

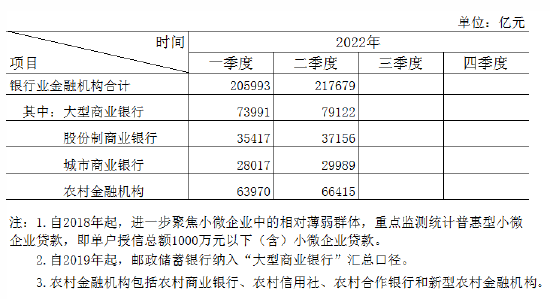

2022年二季度末,銀行業金融機構用于小微企業的貸款(包括小微型企業貸款、個體工商戶貸款和小微企業主貸款)余額55.8萬億元,其中單戶授信總額1000萬元及以下的普惠型小微企業貸款余額21.8萬億元,同比增速22.6%。保障性安居工程貸款余額6.3萬億元。

2022年上半年,保險公司原保險保費收入2.8萬億元,同比增長5.1%。賠款與給付支出7768億元,同比增長3.1%。2022年二季度末新增保單件數242億件,同比增長9.5%。

三、商業銀行信貸資產質量基本穩定

2022年二季度末,商業銀行1(法人口徑,下同)不良貸款余額3萬億元,較上季末增加416億元;商業銀行不良貸款率1.67%,較上季末下降0.02個百分點。

2022年二季度末,商業銀行正常貸款余額174.2萬億元,其中正常類貸款余額170.2萬億元,關注類貸款余額4萬億元2。

四、商業銀行利潤保持穩健,風險抵補能力較強

2022年上半年,商業銀行累計實現凈利潤1.2萬億元,同比增長7.1%。平均資本利潤率為10.1%,較上季末下降0.81個百分點。平均資產利潤率為0.82%,較上季末下降0.08個百分點。

2022年二季度末,商業銀行貸款損失準備余額為6萬億元,較上季末增加1744億元;撥備覆蓋率為203.78%,較上季末上升3.08個百分點;貸款撥備率為3.4%,較上季末上升0.01個百分點。

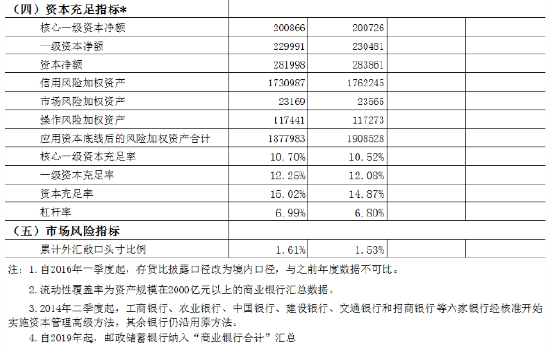

2022年二季度末,商業銀行(不含外國銀行分行)資本充足率為14.87%,較上季末下降0.14個百分點。一級資本充足率為12.08%,較上季末下降0.17個百分點。核心一級資本充足率為10.52%,較上季末下降0.18個百分點。

五、商業銀行流動性水平保持穩健

2022年二季度末,商業銀行流動性覆蓋率3為146.3%,較上季末上升3.07個百分點;流動性比例為62.27%,較上季末上升1.05個百分點;人民幣超額備付金率1.67%,較上季末下降0.22個百分點;存貸款比例(人民幣境內口徑)為78.44%,較上季末下降0.26個百分點。

六、保險業償付能力情況

2022年第一季度末,納入統計范圍的保險公司平均綜合償付能力充足率為224.2%,平均核心償付能力充足率為150%;50家保險公司風險綜合評級被評為A類,107家保險公司被評為B類,15家保險公司被評為C類,8家保險公司被評為D類。

1.自2019年起,郵儲銀行納入“商業銀行”匯總口徑

2.按照監管規定,商業銀行應按照風險程度將貸款劃分為正常、關注、次級、可疑和損失五類,前兩類為正常貸款,后三類合稱為不良貸款。正常貸款中,關注類貸款指借款人目前有能力償還貸款本息,但存在一些可能對償還產生不利影響因素的貸款。

3.流動性覆蓋率為資產規模在2000億元以上的商業銀行匯總數據。

附件:

2022年銀行業金融機構保障性安居工程貸款情況表(季度)

2022年銀行業金融機構保障性安居工程貸款情況表(季度) 2022年銀行業金融機構普惠型小微企業貸款情況(季度)

2022年銀行業金融機構普惠型小微企業貸款情況(季度) 2022年商業銀行主要指標分機構類情況表(季度)

2022年商業銀行主要指標分機構類情況表(季度)

2022年商業銀行主要監管指標情況表(季度)

2022年商業銀行主要監管指標情況表(季度)

2022年銀行業總資產、總負債(季度)

2022年銀行業總資產、總負債(季度)

責任編輯:李琳琳

投顧排行榜

收起

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)