4月25日,近期備受市場關注的“零售之王”線上召開一季度業績交流會。

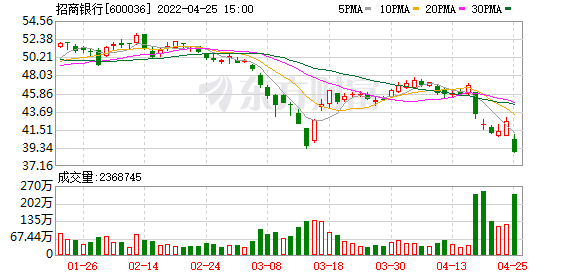

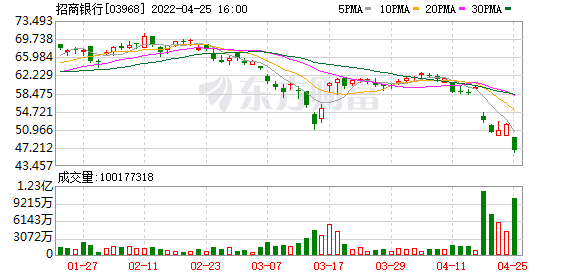

在此之前,在任近九年的招商銀行原行長田惠宇于4月18日被董事會免職,后于22日“官宣”被調查。而18日至今,招行A股股價已累計跌去17%。

種種擔憂撲面而至。對此,招行常務副行長(主持工作)王良在會上透露,目前全行各項業務平穩發展,各項經營管理保持正常狀態。

王良特別強調,“三個不變”和“五個始終堅持”是招行的特色和優勢所在,董事會、管理層會長期堅持下去。他同時表示,招行的戰略非常清晰、堅定,下一步管理層會堅定不移地做好戰略實施,保持戰略執行的不偏移、不動搖。

數據顯示,一季度該行實現營業收入919.9億元,同比增長8.5%,凈利潤同比增長12.5%至360億元,經營業績表現平穩。

“堅定不移做好戰略實施”

掌舵招行期間,田惠宇給大家留下了深刻的印象。正因此,他的突然“落馬”也讓投資者充滿疑慮,尤其憂心招行發展思路的變動。

對此,王良透露,4月18日董事會決定由他主持招行工作,對其“充分授權,代行行長職責”,確保全行業務隊伍的穩定。“一周來,我們齊心協力,保持各項業務平穩發展,目前經營管理正常。”

緊接著,王良作出第一點表態。他表示,“三個不變”和“五個始終堅持”,是招行的特色和優勢所在,董事會、管理層會長期堅持下去。

所謂“五個始終堅持”,即:始終堅持兩個一以貫之;始終堅持市場化專業化的道路;始終堅持創新驅動發展;始終堅持差異化的發展戰略;始終堅持穩健審慎的風險管理理念。而之所以能做到“五個始終堅持”,是因為“始終保持董事會領導下的行長負責制、市場化的激勵約束機制和干部隊伍人才的穩定性‘三個不變’”。

“我行有良好的公司治理機制,董事會將本著對招商銀行高度負責的態度,保持全行的穩定連續,并對新任行長作出慎重的選擇、決定。”王良稱。

其次,王良認為,招行2004年就確立了以“零售銀行”業務為主的發展戰略,2014年提出“輕型銀行”戰略,去年又提出“大財富管理的價值循環鏈”為核心的3.0經營模式,這些都是一脈相承、與時俱進的,是在零售銀行戰略基礎上的不斷提升和深化。

“目前零售銀行業務已經成為我行的壓艙石、業務的半壁江山,無論是規模、收入、利潤、品牌都給我們帶來巨大的貢獻,零售銀行業務我們肯定會堅定不移。”王良強調。

此外,去年初,招行制定新的五年發展規劃,提出要成為“創新驅動、模式領先、特色鮮明的最佳價值創造銀行”,去年實施以來取得明顯成效。王良表示,下一步管理層會堅定不移地做好戰略的實施,保持戰略執行的不偏移、不動搖。

“在財富管理時代塑造新的競爭優勢”

2021年被認為是招行大財富管理元年。過去一年,該行實現大財富管理收入521.3億元,同比增長33.9%,對全行的營收貢獻接近16%。

但隨著田惠宇的離去,大財富管理何去何從?招行又如何在愈加擁擠的賽道中繼續保持零售業務,尤其是財富管理業務的優勢?

招行行長助理鐘德勝透露,以3.0模式打造為核心,招行正在全力推進財富管理時代零售業務核心能力的建設。其中:

一是,加快構建以客戶為中心的資產配置專業能力。其中,對內引導從產品銷售向以“客戶為中心”的資產配置經營方式轉變;對外根據客戶風險收益偏好進行差異化資產配置。

二是,構建“投商私科”一體化服務模式,強化招行私人銀行業務優勢。據了解,該模式源自于招行對私人銀行客群的洞察。

“我們大概70%的私行客戶身份是企業家或企業董監高,除個人財富管理需求外,這類客戶在‘人、企、家、社’方面都有個性化需求,因此我們整合投行、商行、私行、科技優勢,一體化服務形成新的競爭優勢。”鐘德勝稱。

三是,渠道升級,通過構建“人+數字化”的服務模式,將傳統的四大渠道通過數字化的方式賦予專業化服務內涵及渠道協同,構建招行在財富管理時代的渠道優勢與特色。

四是,在APP開放平臺建設上做財富管理的布局,使得招行在財富管理新的平臺上擁有新的經營能力。同時加大開放的力度,豐富合作機構,提供更全品類和更專業的服務。

五是,通過開放融合,將全行組織效能、協同效能發揮得更加充分。

鐘德勝認為,在零售業務的戰略制定、實施過程中,招行積累打造了零售業務體系化的優勢,“這是我們的底氣和基礎”。加上正在推進的多項核心能力建設,他對招行在財富管理時代塑造新的競爭優勢“充滿信心”。

“有信心保持非息收入增長”

去年的高基數,事實上也給招行今年的非息收入增長帶來不小壓力。

一季度,招行實現非利息收入375.3億元,同比增長6.5%,弱于全行營收增幅。其中,受疫情和資本市場波動,一季度招行財富管理中收同比減少11%。

結構上看,主要影響來自代銷基金和信托收入,新發基金同比下降70%。招行財務會計部負責人則表示,在基金銷售面臨不利形勢下,該行基金銷售市場份額在穩步提升,綜合競爭能力并未受到挑戰。

同時,該行理財和保險代銷收入同比大幅上升,也抵補了前兩項業務的影響。“看財富管理,還是要看綜合配置能力到底能不能應對這樣的市場波動。”

數據顯示,截至3月末,招行零售AUM(管理客戶資產)達11.34萬億元,較年初增長5.4%。其中金葵花及以上客戶AUM同期增幅達4.7%,占零售AUM 全部增量的70%以上;私行戶均AUM升至近2800萬元。

“這說明我們體系化的優勢依然存在,客戶對我們的信賴度還是比較高。后續隨著資本市場觸底反彈,基金銷售業務也有望回升。”前述負責人表示。

除財富管理業務外,一季度招行大財富管理板塊中的資管業務、托管業務均實現較好增長。其中,資產管理手續費及傭金收入同比增長47.6%,托管業務收入同比增長11.3%,托管資產余額一度突破20萬億元。

針對下一階段非息業務的拓展重點,該負責人稱,除大財富管理板塊外,還將集中于三個方面:

一是,重點側重融合性獲客,包括零售端加大信用卡和借記卡融合獲客,以及公私融合獲客,加大“投商私科”一體化經營;

二是,對公業務上,過去幾年在加大線上化整體布局,交易銀行、跨境金融業務在市場形勢較好的情況下會成為穩定增長的基礎;

三是,集團綜合化經營,逐步提升子公司綜合貢獻。

“盡管一季度非息收入增長速度同比有所下降,甚至未來形勢也不容樂觀,但通過體系化安排,持續打造綜合競爭實力,我們有信心保持非息收入尤其是財富管理業務的增長。”前述負責人表示。

“涉房業務風險總體可控”

資產質量方面,一季度招行進一步嚴格不良認定,充分暴露風險,逾期90天以上貸款與不良貸款的比值由年初的69%降至58%。

在此基礎上,該行不良貸款率結束此前的“六連降”,一季度罕見“雙升”。其中,不良貸款率較年初升高0.03個百分點至0.94%。

整體來看,該行不良貸款的增加主要體現在兩大重點領域:一是,房地產客戶風險上升,一季度全行房地產業公司不良貸款余額驟增90%至94億元;二是,受逾期認定時點調整政策、執行逾期60天以上下調不良政策并疊加疫情影響,信用卡新生成不良同比增加近16億元。

其中,針對房地產業務風險暴露,招行副行長朱江濤表示,年初該行對房地產行業風險的判斷沒有變化,全行的風險配套策略也沒有改變。具體來說:

房地產準入方面,招行實行總分兩級戰略客戶名單制管理,在集團層面實行統一閘口限額管理;

審批流程方面,對于該行承擔信用風險類的表內資產審批,招行采取分級授權原則,按照雙簽、聯簽和審貸會分道審批,最終行長有一票否決權;對于該行不承擔信用風險的投融資審批,給予內嵌風險團隊一定授權,超出授權范圍報投委會審批,行長有一票否決權;代銷業務一律報代銷委員會審批。

朱江濤透露,目前招行房地產業務撥備比例已升至10%以上,一季度業務新生成不良集中于兩三家房企,且均在年初預判范圍內。

“個人判斷,房地產風險上升和大的趨勢密切相關,但總體可控。后續,年內大概率行業整體風險暴露會見頂。”朱江濤認為。

而針對信用卡領域的不良暴露,朱江濤認為,一季度影響不良生成的因素還將在后續繼續影響。但同時,反映信用卡風險的早期指標,如入催率、M1-M3下遷率回收率波動率都比較穩定。

“我個人判斷信用卡不良生成的月度峰值會在8月份,次高點在5月份,但全年不良生成率會低于2020年。”朱江濤預計。

談及對國常會鼓勵大行有序降低撥備率,朱江濤認為,該政策旨在增強銀行信貸投放的能力,降低企業端綜合融資成本,但并不意味著放松銀行嚴守風險底線的要求。

數據顯示,一季度招行計提信用減值損失215億元,同比增長4.8%。“后續我們會堅持一貫審慎穩健的撥備計提政策,不會通過減少減值損失來釋放利潤。”朱江濤強調。

責任編輯:張文

投顧排行榜

收起

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)