原標題:個貸不良增長135%、多項違規收百萬罰單 東莞農商行赴港上市路不平

來源:新華融媒看財經

記者賀向軍實習記者豐鳳鳴報道

又一家農商行加快上市步伐。4月20日,港交所披露信息顯示,東莞農商行再次向港交所遞交招股書,擬在香港主板掛牌上市。

據悉,登陸資本市場一直是東莞農商行的“夙愿”。早在2012年,東莞農商行就曾表露上市意愿,但上市計劃兩度夭折。2019年年報中,該行再次表態將“搭建上市工作機制,加快推進上市工作步伐。”2020年6月,東莞農商行首次向港交所提交招股書,該資料之后失效,東莞農商行便于近日再次遞交了更新后的IPO資料。

東莞農商行對資本市場化的迫切和其資本金承壓有關。數據顯示,截至2020年底,該行核心一級資本充足率、資本充足率分別為11.54%、14.00%,同比下滑1.09、1.3個百分點。同期該行的總資產增至5484.02億元,較2018年底年均復合增長率為16.0%。不過同期營收、凈利潤的年均復合增長率僅11%、6.55%,業績增速未能跟上資產擴張速度。

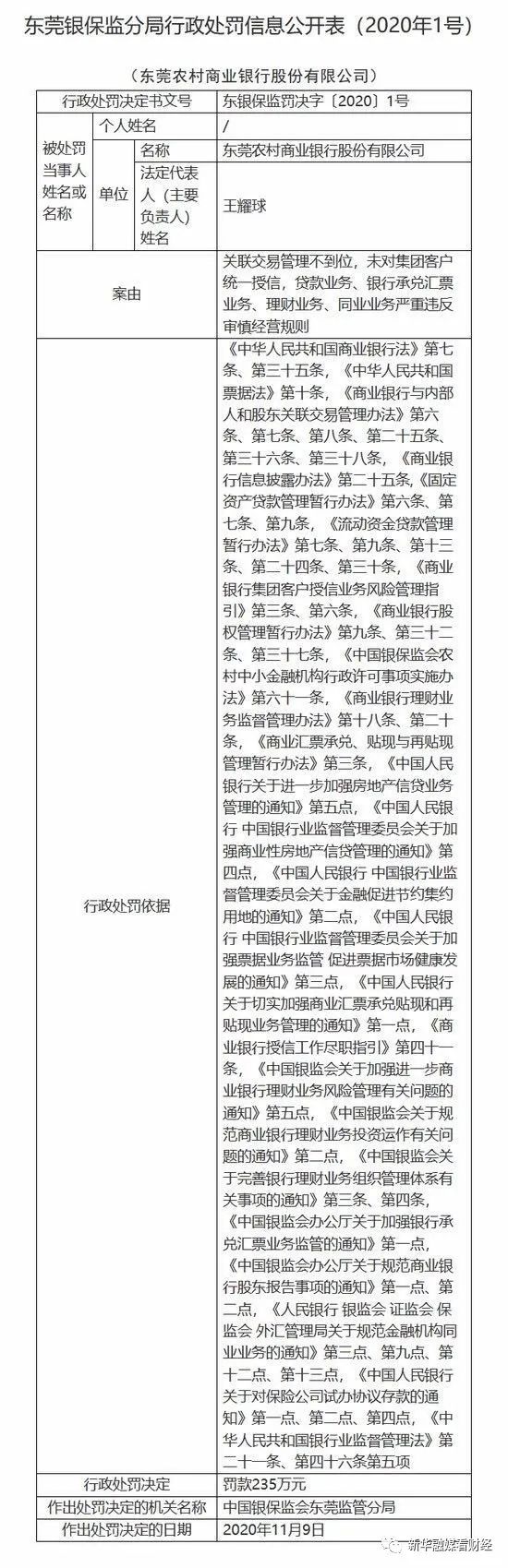

與此同時,該行在業務合規方面亂象顯現。據統計,2020年東莞農商行共收到5張罰單,被罰235萬元,是廣東省內被處罰次數最多、罰金最高的農商行。違規事項涉及關聯交易管理不到位,未對集團客戶統一授信,貸款業務、銀行承兌匯票業務、理財業務、同業業務嚴重違反審慎經營規則等,違反了《中華人民共和國商業銀行法》《商業銀行股權管理暫行辦法》等多項法律法規。這同時暴露了該行或因股權極度分散所面臨的公司治理能力不足問題。

由上可見,時隔一年再戰H股IPO,東莞農商行的上市之路荊棘多多,并不十分平坦。

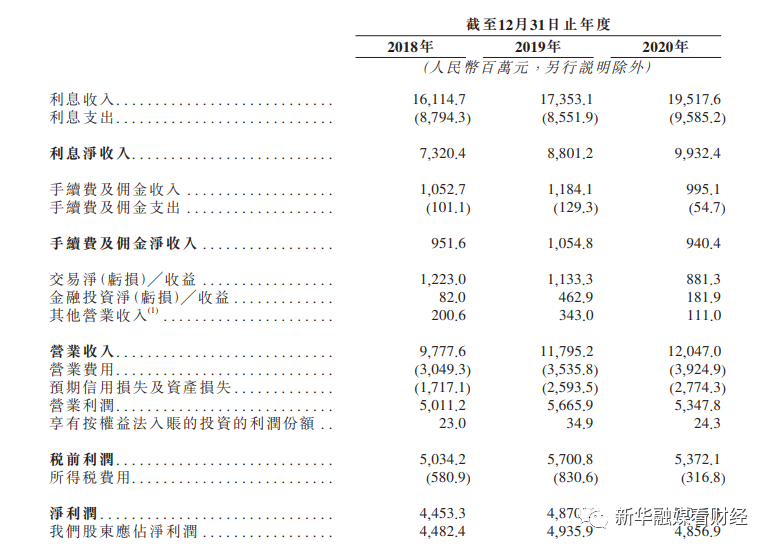

營收、凈利增速雙降,資產減值損失連年攀升

更新后的招股書涵蓋了東莞農商行去年最新的財務信息。數據顯示,2020年該行實現營收120.47億元,同比增長2.14%;凈利潤50.55億元,同比增長3.80%。

從近三年數據看,記者發現,東莞農商行去年營收、凈利增速雙下滑,且近年凈利潤增速明顯不及營收及資產擴張速度。

據招股書披露,該行的總資產由截至2018年底的4079.05億元增至截至2020年底的5484.02億元,年均復合增長率為16.0%。2018年、2019年和2020年,東莞農商行的營業收入分別為97.78億、117.95億和120.47億元,年均復合增長率11%。同報告期的凈利潤分別為44.53億、48.70億和50.55億元,年均復合增長率為6.55%。即該行的凈利增速約為營收增速的6成左右、僅有資產增速的4成左右。

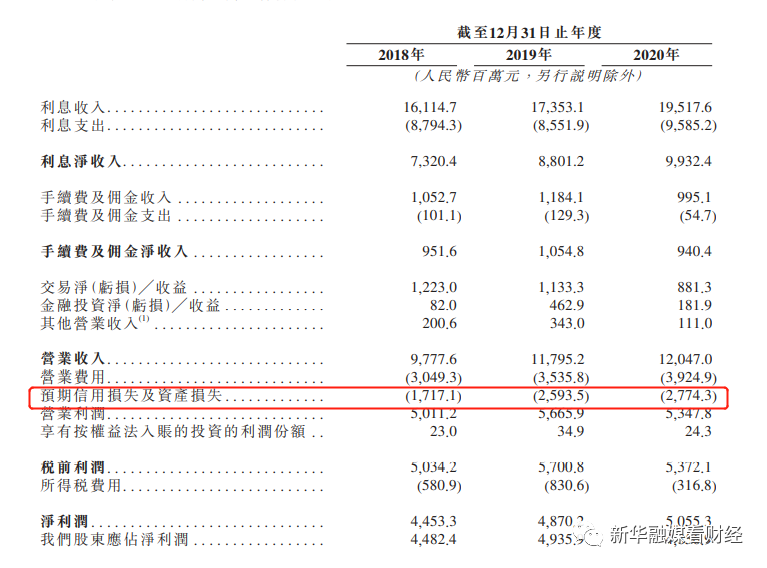

增收不增利的情況與該行近年計提資產減值損失金額的持續增長有關。數據顯示,2018年至2020年,東莞農商行的資產減值損失分別為17.17億元、25.94億元、27.74億元。在2019年同比增幅達51.08%的基礎上,該行2020年資產減值損失繼續增加6.9%。

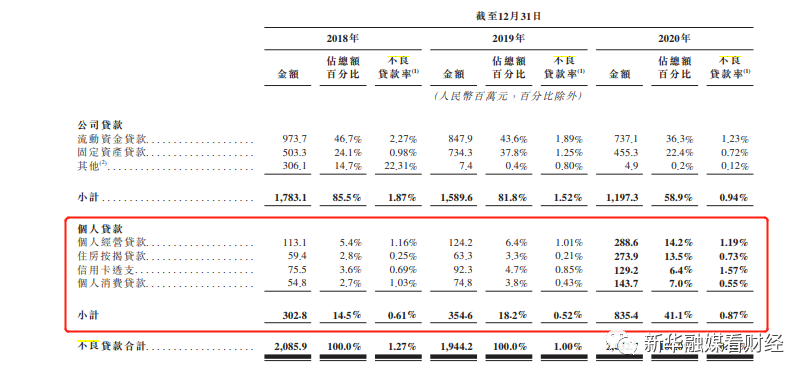

不良貸款的增加是減值損失計提增加的影響因素之一。截至2018年、2019年及2020年底,在分別核銷客戶貸款及墊款4.37億元、11.44億元及7.87億元后,東莞農商行的不良貸款余額分別是20.86億元、19.44億元、20.33億元,同期不良貸款率分別為1.27%、1.00%及0.82%,呈逐年下降的趨勢。不過,從細分情況來看,截至2018年、2019年及2020年底,該行小微企業貸款的不良貸款率分別為約2.35%、1.75%及1.10%,均高于同期總貸款的不良貸款率。

對此,東莞農商行表示,與規模較大的企業相比,小微企業更容易受宏觀經濟波動的影響,進而對小微企業的還款能力產生不利影響。數據顯示,截至2018年、2019年及2020年底, 該行小微企業的公司貸款分別占公司貸款總額的約65.9%、63.3%及60.4%。同期小微企業的不良貸款分別占公司不良貸款總額的約82.9%、72.8%及70.7%。東莞農商行坦言,該行的不良貸款或會因小微企業客戶受經濟增長放緩或業務及監管環境不利變動的影響而大幅增加,從而可能對該行的業務、財務狀況或經營業績造成不利影響。

2020年,東莞農商行的個人貸款不良也整體上升,不良貸款金額由2019年底的3.55億元增至8.35億元,增幅為135.21%;不良率由截至2019年底的0.52%增至0.87%。對此,東莞農商行解釋稱,主要是由于2020年疫情的原因,該行個人住房按揭貸款及信用卡不良的金額增加。數據顯示,2020年東莞農商行個人經營貸款、住房按揭貸款、信用卡透支、個人消費貸款不良率集體上升,分別較2019年底上升0.18個百分點、0.52個百分點、0.72個百分點、0.12個百分點。

凈利潤增速跟不上總資產擴張速度,讓東莞農商行平均資產回報率持續下降。該行衡量盈利能力的另一項主要指標平均權益回報率(ROE)也呈逐年下滑趨勢。2018年末、2019年末,該行平均資產回報率分別為1.14%、1.12%;ROE分別為16.42%、14.92%。截至2020年底,這兩項數據進一步降至1.00%、13.64%。

股權極為分散,去年收5張罰單居省內農商行榜首

記者注意到,2020年H股已有渤海銀行、威海市商業銀行2家銀行順利實現上市。在獲得監管批準后,2020年6月,東莞農商行也曾向港交所提交招股書,但一直遲遲未有回應。即此次遞表是該行申請資料失效后發布的更新版本。

行業人士表示,相比A股,香港上市門檻雖然不高,但也重視企業的財務指標。遞表后未有進展或與其主要財務數據不理想、股東情況、業務合規情況等多個影響因素有關。

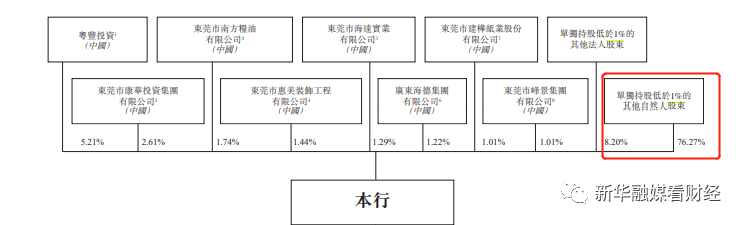

招股書顯示,股權結構方面,截至2020年底,東莞農商行有83家法人股東及57512名自然人股東,分別持有該行約23.72%及76.28%的股份。僅有一名股東持股5%以上,其為持股5.21%的粵豐投資,也是該行的第一大股東。東莞農商行前五大股東中,剩余4家的持股比例由高到低分別為2.61%、1.74%、1.44%、1.29%。均是東莞當地的民企。

股權結構極為分散與東莞農商行的歷史背景有關。資料顯示,東莞農商行始建于1952年,前身是東莞市農村信用合作聯社。2009年8月,廣東省人民政府同意啟動東莞市農村信用合作聯社改制為股份制有限公司。隨后該行于2009年12月注冊成立,由東莞市農村信用合作聯社69名法人及57842名個人股東作為該行發起人。

另外,招股書提示,目前該行尚有1名法人股東及291名自然人股東因無法聯系等原因而無法核實其股東身份,這些股東共持有該行已發行總股本約0.13%的股份。東莞農商行稱,無法保證股東不會提出任何股權爭議,例如相關股權被攤薄的爭議。這些爭議或異議均可能會導致關于銀行的負面報道或對銀行聲譽的損害。

“大量的小股東,可能對參與公司經營決策和監督管理層的積極性不高。實際上,小股東及自然人股東通常也不具備相應的能力。”分析人士指出。

面臨較高的治理成本,近年東莞農商行的業務合規性問題也較為突出。有媒體統計數據顯示,2020年,廣東銀保監局及各個分局開出了5張單筆百萬元及以上的罰單。其中東莞農商行被罰235萬元,位列單筆罰金榜首。從受罰次數來看,在2020年受罰的13家廣東省內農商行中,東莞農商行同樣以5張罰單居第一位。

具體處罰事由顯示,東莞農商行存在關聯交易管理不到位,未對集團客戶統一授信,貸款業務、銀行承兌匯票業務、理財業務、同業業務嚴重違反審慎經營規則等違法違規行為。違反了《中華人民共和國商業銀行法》《商業銀行股權管理暫行辦法》《商業銀行與內部人和股東關聯交易管理辦法》《商業銀行信息披露辦法》等25本法律法規的相關條例。同時還有4名相關責任人被處以警告處罰。

就最新招股書披露內容及上市相關事項,記者致電東莞農商行嘗試采訪咨詢。對方表示已向對接部門傳達采訪需求,稍后將有專人予以解答。不過,截至發稿,記者尚未收到回復。

責任編輯:潘翹楚

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)