不良貸款轉(zhuǎn)讓試點持續(xù)擴容,下沉到中小銀行。

近期,銀行業(yè)信貸資產(chǎn)登記流轉(zhuǎn)中心有限公司(以下簡稱“銀登中心”)公布最新一期“已開立不良貸款轉(zhuǎn)讓業(yè)務賬戶機構(gòu)統(tǒng)計表”(以下簡稱“統(tǒng)計表”),共有19家城商行及50家農(nóng)村中小銀行機構(gòu)加入不良貸款轉(zhuǎn)讓隊伍。

與此同時,試點期“紅利”仍在持續(xù),相關(guān)配套細節(jié)逐步完善。2023年6月1日起,銀登中心宣布將繼續(xù)對不良貸款轉(zhuǎn)讓業(yè)務暫免收取掛牌服務費,并對交易服務費予以八折優(yōu)惠。此外,銀登中心在5月中下旬發(fā)布多條涉及不良貸款轉(zhuǎn)讓資金業(yè)務的配套文件細則,進一步優(yōu)化實施流程。

部分業(yè)務細則文件 圖片來源:銀登中心

部分業(yè)務細則文件 圖片來源:銀登中心在業(yè)內(nèi)人士看來,這拓寬了中小銀行等金融機構(gòu)處置不良資產(chǎn)的渠道,有利于上述機構(gòu)優(yōu)化資產(chǎn)負債表。不過目前不良貸款轉(zhuǎn)讓業(yè)務仍面臨諸多難點,例如定價難、信息不對稱、企業(yè)參與性較弱等問題,仍待后續(xù)解決。

密集擴容至740家

此次試點擴容的“主力軍”以中小銀行為主。

根據(jù)統(tǒng)計表顯示,今年共有50家農(nóng)村中小銀行加入試點機構(gòu),其中3~4月是擴容高峰期,共有有39家機構(gòu)加入,占比接近8成。城商行也在今年密集入局,廣州銀行、蘭州銀行、盛京銀行、上海銀行、中原銀行等19家銀行(分支機構(gòu)并入總行統(tǒng)計)紛紛進行不良貸款轉(zhuǎn)讓業(yè)務開戶。

除此以外,今年以來還有13家消費金融機構(gòu)、5家金融租賃機構(gòu)加入不良貸款轉(zhuǎn)讓業(yè)務開戶“大軍”。值得注意的是,渤海國際信托、廣汽匯理汽車金融有限公司分別成為各自領(lǐng)域首家開立不良貸款轉(zhuǎn)讓業(yè)務賬戶的機構(gòu),這也意味著信托行業(yè)、汽車金融行業(yè)首次“破冰”,開啟銀登中心不良資產(chǎn)轉(zhuǎn)讓新渠道,。

截至5月19日,已有740家機構(gòu)(含分支機構(gòu))開立了不良貸款轉(zhuǎn)讓業(yè)務賬戶。各類金融機構(gòu)密集擴容、爭先“落子”背后,還得益于此前試點政策修訂“擴范圍”。2022年12月30日,銀登中心公布《中國銀保監(jiān)會辦公廳關(guān)于開展第二批不良貸款轉(zhuǎn)讓試點工作的通知》,其中,信托公司、消費金融公司、汽車金融公司、金融租賃公司、3家政策性銀行以及部分省市城市商業(yè)銀行、農(nóng)村中小銀行一同被納入試點范圍。

不少業(yè)內(nèi)人士認為,與試點首批“先行者”6家大型銀行、12家股份制商業(yè)銀行相比,這輪試點擴容范圍更廣,將中小銀行、信托等金融機構(gòu)也納入,保守估計新增供應單位將超500家。

事實上,中小銀行入局也確有必要。相較于國有大行,城商行、農(nóng)商行等中小銀行不良貸款率一直偏高,存在一定風險。2023年一季度銀行業(yè)保險業(yè)主要監(jiān)管指標數(shù)據(jù)顯示,大型商業(yè)銀行、股份制商業(yè)銀行、城市商業(yè)銀行、農(nóng)村商業(yè)銀行,不良貸款率分別為1.27%、1.31%、1.90%、3.24%。上述人士認為,將試點范圍下沉到中小銀行、其他金融機構(gòu),將為中小銀行化解不良資產(chǎn)提供新路徑。2022年第二季度人民銀行對 4392 家銀行業(yè)金融機構(gòu)開展央行金融機構(gòu)評級結(jié)果顯示,我國銀行業(yè)金融機構(gòu)整體經(jīng)營穩(wěn)健,全國高風險機構(gòu)數(shù)量較峰值已壓降近半。中小銀行中,高風險機構(gòu)主要分布于農(nóng)村中小金融機構(gòu)和城商行。其中,農(nóng)合機構(gòu)(農(nóng)村商業(yè)銀行、農(nóng)村合作銀行、農(nóng)信社)和村鎮(zhèn)銀行風險最高,高風險機構(gòu)數(shù)量分別為217家和118家,數(shù)量占全部高風險機構(gòu)的 92%。

值得注意的是,市場從供需角度分析認為,出包機構(gòu)變多在短期內(nèi)會影響市場價格促使其向下調(diào)整,進而影響交易積極性。從銀登網(wǎng)公布的個貸批轉(zhuǎn)平均折扣率來看,2021年二季度至2023年一季度,個貸批轉(zhuǎn)業(yè)務平均折扣率從14.9%下降至2.7%;本金回收率從27.5%下降至7.9%。不過也有分析認為不良資產(chǎn)包價格“跳水”背后,除出讓方擴容帶來的供給增加外,個貸批轉(zhuǎn)的定價問題模糊問題或才是背后“元兇”。參與試點的銀行通常轉(zhuǎn)讓的是信用類不良貸款,量大、分散、可預測性不強,也缺乏成熟經(jīng)驗參考,因此常出現(xiàn)定價困難等情況。

已有中小銀行不良資產(chǎn)轉(zhuǎn)讓成功

大量中小銀行等金融機構(gòu)“嘗鮮”開設(shè)賬戶后,開始積極為不良資產(chǎn)資產(chǎn)掛牌“尋嫁”。根據(jù)銀登網(wǎng)信息顯示,今年剛?cè)刖值你y行“新兵”中,大連銀行、寧波通商銀行股份有限公司、中原銀行、錦州銀行等近10家銀行都已正式開始不良資產(chǎn)轉(zhuǎn)讓工作。

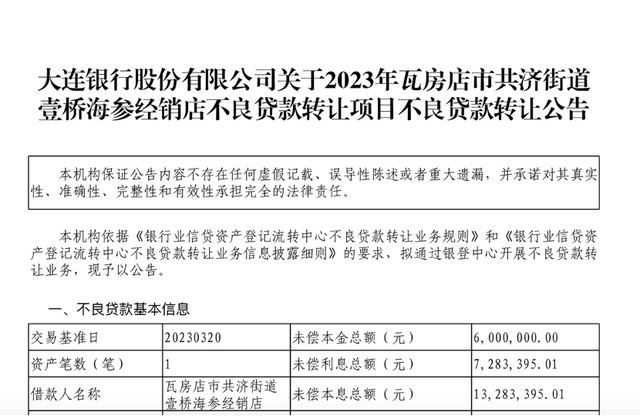

參與頻次最高是大連銀行,近一周時間內(nèi)該銀行已經(jīng)2次“掛牌”名下不良資產(chǎn)。5月25日,大連銀行發(fā)布不良貸款轉(zhuǎn)讓公告,擬轉(zhuǎn)讓瓦房店市共濟街道某經(jīng)銷店不良貸款項目,涉及未償本息總額約728.34萬元,起初始價600萬。5月19日,該行擬轉(zhuǎn)讓大連萬綠農(nóng)業(yè)生態(tài)園有限公司不良貸款項目,涉及未償本息總額約1271.44萬元。不過上述兩個項目均在6月起拍,目前尚未有結(jié)果。

同時,已有入局早中小銀行不良資產(chǎn)處置成功。根據(jù)銀登網(wǎng)信息顯示,江蘇江南農(nóng)村商業(yè)銀行股份有限公司(下稱“江蘇江南農(nóng)商行”)關(guān)于2023年第1期信用卡不良貸款轉(zhuǎn)讓項目已轉(zhuǎn)讓成功,受讓方為蘇州資產(chǎn)管理有限公司。根據(jù)此前轉(zhuǎn)讓公告顯示,該項目涉及未償本金約9815萬元,競價起始價為500萬。值得注意的是,這也是今年新增中小銀行中唯一一家公告官宣轉(zhuǎn)讓成功的項目。有業(yè)內(nèi)人士告訴記者,目前轉(zhuǎn)讓成功案例較少主要是由于時間:大部分機構(gòu)在3~4月加入,5月密集掛出公告,大部分要6月才有結(jié)果。

不過值得注意的是,在實際操作過程中目前一些中小銀行對上述渠道使用積極性還并不是很高。某中小農(nóng)商行內(nèi)部人士告訴記者,目前對于不良貸款,其所在行更傾向于自行清收而不是對外轉(zhuǎn)讓。因為中小銀行對于不良資產(chǎn)批量轉(zhuǎn)讓操作流程和不良資產(chǎn)的估值定價等技術(shù)手段不熟悉,期望資產(chǎn)轉(zhuǎn)讓價格與投資人資產(chǎn)定價有差距,因此目前參與積極性較弱,未來中小銀行不良貸款轉(zhuǎn)讓或許還有很長的路要走。

責任編輯:潘翹楚

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經(jīng)資訊和視頻,更多粉絲福利掃描二維碼關(guān)注(sinafinance)