財聯社1月3日訊(記者 林堅 閆軍)2022年最后一個交易日推出280億的配股方案,2023年首個交易日面對市場的用腳投票,華泰證券成為今天市場上的領跌力量。不僅如此,證監會當日盤中還就有上市證券公司公告實施再融資回答記者提問,成為市場的另一關注點。

華泰證券配股在前,證監會表態緊跟其后,這意味著什么?市場對此關注頗多。有行業人士分析稱,盡管華泰證券280億配股引發市場爭議看法較多,但監管有此表態卻出乎意料。

證監會是否會對配股融資額度有所干預?“主要是針對華泰再融資,但目前監管并不會干預。”有知情人士對財聯社記者表示。

從以往經驗來看,一般券商在發布配股計劃后,由于ROE稀釋,短期內可能引發投資者資金出逃,從而造成股價下跌。某華北地區非銀分析師受訪時告訴記者,證監會1月3日闡述對券商融資行為的態度,是對當日券商股表現、投資者的一種安撫。

圖為證監會回答記者問

圖為證監會回答記者問 圖為華泰證券1月3日股價走勢圖

圖為華泰證券1月3日股價走勢圖證監會346只答記者問,指向華泰證券280億配股

記者留意到,在346字答記者問中,證監會稱,關注到有關上市券商再融資行為。

證監會一方面表示,一直倡導券商自身必須聚焦主責主業,樹牢合規風控意識,倡導堅持穩健經營,走資本節約型、高質量發展的新路,發揮好資本市場“看門人”作用。作為已上市的券商,更應該為市場樹立標桿,提高公司治理質效,結合股東回報和價值創造能力、自身經營狀況、市場發展戰略等合理確定融資計劃及方式,董事會和股東大會要統籌平衡,審慎決策,切實維護各類投資者特別是中小投資者合法權益。

另一方面,證監會還提到,支持券商合理融資,更好發揮券商對實體經濟高質量發展的功能作用。著力建設中國特色現代資本市場,引導樹立“合規、誠信、專業、穩健”的證券行業文化,審核中將充分關注上市券商融資的必要性、合理性,把好股票發行入口關。

業界觀點認為,作為資金密集型行業,在券商行業競爭進一步加劇的趨勢下,資本實力是決定券商競爭地位、盈利能力、發展潛力的關鍵因素,券商需要保持與業務發展規模相匹配的資本規模,因此,后續將有更多券商開啟配股計劃。

記者注意到,不到半年,已有兩家上市券商發起了配股計劃。繼2022年9月中金公司拋出不超過270億元的A+H股配股計劃后,華泰證券于2022年12月30日發布了此次配股預案,擬采用每10股配售3股的比例向全體A股及H股股東配售股份,A股配股22.07億股,H股配股5.16億股,總配售27.23億股,募集資金總額不超過280億元。

以往來看,證券公司發出配股預案后,往往引發股價大跌,但監管極少公開干預。華泰證券發布配股計劃后,證監會發聲確為罕見。一般而言,券商再融資計劃往往由董事會提出,經由股東大會審核后,再報證監會審核,由此華泰證券是否會自主或是在證監會干預下進行配股額度調整,還存在變數。

依據公告,目前華泰證券配股預案已通過公司董事會同意,將于2023年2月10日召開股東大會,如果順利,預計2023年中旬完成配股發行。

圖為華泰證券配股流程

圖為華泰證券配股流程但據記者觀察,監管對于證券公司的再融資額度也會存在窗口干預,此前華南某券商的定增金額就在監管干預后進行了縮減。

華泰證券配股顯然已面臨變數

可以看到,券商配股金額多見百億元水平,而華泰證券最新配股募資金額在2022年以來券商中屬于偏高水平。對此,疊加證監會公開表態一舉,有市場觀點認為,華泰證券能否順利配股,或按照現行預案順利配股尚存變數。

記者留意到,證監會明確稱“審核中將充分關注上市券商融資的必要性、合理性,把好股票發行入口關”,對此,某華南地區非銀分析師則對記者表示,“從中小股東保護的角度出發,券商確實要注意到融資的合理性和審慎性。”

經過測算,華泰證券此次發行價預計約為10.28元,根據公告,華泰證券計劃將全部募集資金用于補充公司資本金和營運資金,將進一步夯實公司資本實力,為公司應對行業轉型、拓展創新業務、提高盈利能力、實現長期可持續發展提供雄厚的資本支持。具體來看:

擬用不超過100億元(占比36%)發展資本中介業務,其中以兩融業務為主;

擬用不超過80億元(占比29%)用于擴大投資交易業務規模,以場外衍生品、FICC等客需型業務為主;

擬用不超過50億元(占比18%)用于增加子公司投入,以國際業務為主;

擬用不超過30億元(占比11%)用于信息技術和內容運營建設,用于提升財富管理業務自主獲客能力;

擬用不超過20億元(占比7%)用于補充其他營運資金。

華泰證券表示,目前,公司正處于打造平臺化、生態化商業模式,構建未來競爭優勢的關鍵階段,配股計劃將有利于支持各項業務持續發展、創新業務及海外市場的開拓,以及科技賦能下的信息化平臺建設。

記者留意到,華泰證券基本面實際上與二級市場表現之間存在一定“剪刀差”,因此配股預案的發布或是1月3日股價下跌的主因,而市場累計對券商股權再融資行為的情緒是催化劑:

2019年的營業總收入是248.6億元,同比增長50.35%,經營利潤是90.02億元,同比增長78.86%。

2020年的營業總收入是314.4億元,同比增長26.47%,利潤是108.2億元,同比增長24.23%。

2021年的營業總收入是379.1億元,同比增長20.55%,利潤是133.5億元,同比增長23.32%

2022年前三季度的主營收入為236.18億元,同比下降12.22%,利潤是78.21億元,同比下降29.21%。

近期多見上市券商配股融資

華泰證券配股是券商近年來股權再融資進入加速期的一個體現。經統計,2022年以來,已有8家上市券商實施股權再融資,募集資金總額達到800多億元,而配股成為股權再融資方式的主流選擇。

中信證券(273.26億元)、東方證券(127.15億元)、興業證券(100.84億元)、財通證券(71.72億元)等4家上市券商A股配股事項于2022年落地,合計募資523.67億元,若加上中信證券約49.3億元的H股配股募資,2022年上市券商配股合計募資約572.97億元,占整體股權再融資金額的七成。

值得關注的是,每有上市券商發起股權再融資計劃,尤其是以配股的形式,多見投資者“用腳投票”,引發抵觸情緒。2022年以來,資本市場行情低迷已致使投資者交易活躍度大幅下滑,前述上市券商啟動配股計劃后,股價應聲大跌,包括股吧在內等多個投資社交平臺,投資者多為“不認可”的態度,請愿不要配股。1月3日,就有投資者在微信公眾號發布《請否決華泰證券的配股提案》的文章。

大跌引發持倉公募4.81億浮虧

值得一提的是,華泰證券新年首日跌6.67%,重倉基金的投資者也要捏一把汗。

Wind數據顯示,公募基金在2022三季度增持了華泰證券,41家公募基金78只產品重倉,持股數量5.66億股,較二季度增加0.35億股。

從收盤價來看,華泰證券跌幅6.67%,收于11.89元,以上一個交易收盤價12.74元,粗略計算,41家基金機構日浮虧約4.81億元。

重倉華泰證券前十基金多為指數型產品,國泰中證全指證券公司ETF持有最多,并在三季度進行了加倉,達到1.3億股,此外,華寶、南方、天泓等中證券指證券ETF同期也進行了不同程度的加倉。

圖為公募基金表現

圖為公募基金表現主動管理基金方面,廣發基金持有華泰證券較多,旗下產品為廣發多因子、廣發瑞譽一年持有、廣發穩睿六個月持有和廣發穩裕四只基金合計持倉1.4億股。其中,華泰證券是唐曉斌、楊東管理的廣發多因子靈活配置的第一重倉股,在三季度略有減倉,目前持有1.19億股;此外,廣發瑞譽一年持有也進入前十大持倉基金,持有華泰證券1692萬股,較二季度持倉保持不變。

廣發多因子、廣發瑞譽一年持有兩只基金合計持有1.34億股,以收盤價11.89元計算,兩只基金當天在華泰證券單一個股上合計浮虧為1.14億元。

不過,基金為分散投資,最終凈值表現還要看組合所有個股整體的收益率,以國泰中證全指證券公司ETF為例,盡管持倉個股華泰證券大跌6.67%,該基金當天場內跌幅僅為-0.58%。

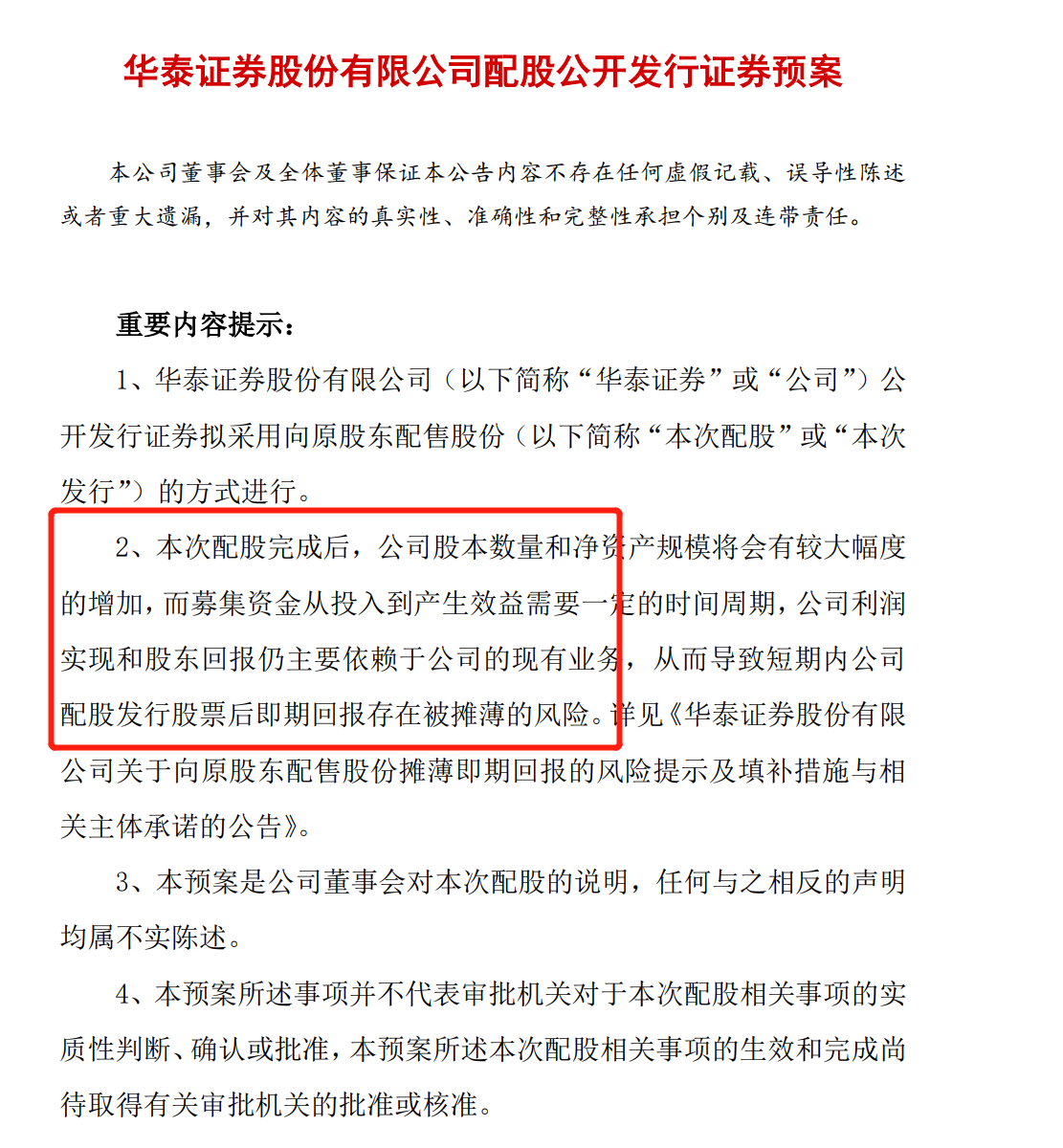

配股存在多重風險,機構看好長期價值

配股帶來的風險已經可知。記者注意到,華泰證券在配股預案內提到,此次配股完成后,公司股本數量和凈資產規模將會有較大幅度的增加,而募集資金從投入到產生效益需要一定的時間周期,公司利潤實現和股東回報仍主要依賴于公司的現有業務,從而導致短期內公司配股發行股票后即期回報存在被攤薄的風險。

數據顯示,截至2022年 12月30日,華泰證券A股對應PB估值約為0.81倍,H股對應PB估值為0.51倍,A股投資者折價幅度達到19.34%。雖然配股短期將攤薄華泰證券EPS、ROE,可長期來看,機構普遍看好華泰證券配股帶來的積極影響。

圖為華泰證券配股預案風險提示

圖為華泰證券配股預案風險提示中信建投認為,華泰證券2020年至2022上半年凈穩定資金率已接近監管劃定的風險指標限制,此次配股融資有助于緩解指標壓力,為公司業務擴張打開資金空間。若公司成功募資不超過280億元,將極大增厚公司的資本實力,凈資產規模有望突破1800億元,公司用表能力提升,用資類業務將深度受益。

作為A+H券商,華泰證券港股表現也迎機構新的評測。瑞信最新發布的研報顯示,雖然維持華泰證券“跑贏大市”評級,但下調2022年至2024年每股盈測3%至5%不等,目標價由12.3港元下調至11.5港元,下調原因是預測模型更新。

瑞信還稱,當前是于市場復蘇期間吸納券商股的時機,行業中喜好在IPO業務領先、資產管理業務有穩健潛力,以及機構業務規模龐大和有廣泛機構客戶基礎的企業。

責任編輯:馮體煒

VIP課程推薦

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)