股市瞬息萬變,投資難以決策?來#A股參謀部#超話聊一聊,[點擊進入超話]

文:任澤平團隊

6月PPI同比上漲6.1%,預期6.0%,前值6.4%;6月CPI同比上漲2.5%,預期2.4%,前值2.1%。

1 下半年中國經濟將引領全球

簡單講,下半年美國、歐洲經濟將從滯脹轉入衰退,中國經濟開啟復蘇周期,將引領全球。

近期海外市場開始交易衰退預期。1)外匯市場出現了資金押注非美貨幣貶值的情況;美債收益率近半個月回落。2)美國經濟動能出現邊際下行跡象。6月美國PMI指標繼續回落,ISM制造業PMI 53.0%,為2020年6月以來新低,新訂單低于50%。美國5月成屋銷售環比下降3.4%,連續第四個月下降,銷量創2020年6月以來新低;消費者信心指數連續兩個月下降。3)盡管當前美國通脹筑頂,但其下降速度或遠不及美國經濟動能的損耗程度。經濟周期大概率從滯脹轉向衰退,只是時間問題。4)德意志銀行預測第二季度美國GDP折合年率萎縮0.6%,這將意味著連續兩個季度經濟萎縮,從而使美國經濟陷入技術性衰退。IMF總裁于7月7日表示,不排除2023年全球經濟衰退的可能性。

中國經濟開啟復蘇周期,滿血歸來。1)6月中國綜合PMI產出指數為54.1%,連續兩個月快速反彈。工業生產、訂單、供應配送時間、服務業活動均恢復至擴張區間;建筑業景氣度持續擴張;中小企業和就業開始修復。2)發電量、物流、港口吞吐量、客運量等高頻指標環比持續大幅改善。汽車和房地產兩大產業銷售明顯改善。6月30大中城市商品房銷售套數和面積環比為78.4%和88.4%。3)政策持續發力穩增長;三駕馬車中,恢復最快的將是投資尤其新基建投資,其次是消費,再其次是出口。4)6月物價數據顯示,CPI同比較上月繼續擴大,PPI同比繼續回落。PPI回落有利于降低企業的成本,CPI回升反映終端需求改善。前期全球大宗商品價格飆升推漲上游原材料價格,而PPI向CPI傳導不暢,企業利潤受到損害。當前PPI和CPI剪刀差收窄有利于企業利潤改善。企業困境反轉。

2021年底我們提出五個關鍵詞:雙周期、穩增長、寬貨幣、新基建、軟著陸。

此前4-5月經濟低迷之際、市場低谷時期,我們提出“從今天起,開始樂觀”,“新一輪結構性牛市”,“戰略級看多中國:經濟三季度將滿血歸來”。我們提出五大結構性機會,新基建、新能源、困境反轉的豬周期等。

未來資本市場長期十大樂觀的因素沒有變。中國經濟長期繁榮發展的基本邏輯沒有變:市場化、國際化、工業化、城鎮化、信息化。

2 通脹溫和,經濟復蘇的黃金期

我們正處于經濟復蘇的黃金期。中國經濟持續改善、物價水平溫和上漲,并不會掣肘貨幣政策。

具體來看,6月物價形勢呈現以下特點:

1)6月CPI同比上漲2.5%,漲幅較上月擴大0.4個百分點,環比不變。其中,食品價格同比漲幅擴大,影響CPI上漲約0.51個百分點,主因豬價降幅持續收窄;非食品項價格同比漲幅擴大,影響CPI上漲約2.01個百分點,主因國際原油價格傳導及服務消費恢復。扣除食品和能源價格的核心CPI同比上漲1.0%,漲幅比上月擴大0.1個百分點。

2)6月豬肉價格同比下降6.0%,降幅比上月大幅收窄15.1個百分點;環比豬肉價格上漲2.9%。2021年11月至今,豬價進入“W”筑底階段,2022年4月為第二次筑底。我們判斷,從3-4年一輪的豬周期看,當前或已進入新一輪豬周期的筑底上行期,這與產能去化時間規律相印證。預計未來價格溫和上漲,但不具備快速大幅上行的條件,主因產能去化程度不深、且處于歷史相對高位,疊加保供穩價措施出臺,未來漲幅取決于產能去化程度。

3)5月PPI同比繼續回落,環比持平,保供穩價見成效。PPI6月同比上漲6.1%,漲幅比上月回落0.3個百分點;環比維持不變。在6月份PPI6.1%的同比漲幅中,去年價格變動的翹尾影響約為3.8個百分點,新漲價影響約為2.3個百分點。

4)6月全球大宗商品價格普遍回落。6月CRB綜合、工業、金屬現貨指數月漲跌幅分別-5.2%、-6.7%、-13.3%;其中ICE布油漲跌幅-5.5%;LME銅、鋁、DCE鐵礦石漲跌幅-12.8%、-12.3%、-11.7%;COBT大豆、小麥、玉米漲幅-13.2%、-18.2%和-17.3%;倫敦金漲跌幅-2.2%。

3 豬周期進入新一輪筑底上行期

2021年11月至今,豬價進入“W”筑底階段,邊際企穩。2022年4月為第二次筑底,22省市豬肉均價從4月低點18.92元/千克漲到7月8日28.43元/千克,漲幅50.3%。生豬期貨價格亦從4月底16080元/噸漲至7月8日22995元/噸,漲幅43.0%。6月豬肉價格同比下降6.0%,降幅比上月大幅收窄15.1個百分點,環比豬肉價格上漲2.9%;豬價對CPI的負向拖累已得到緩和。

產能已進入去化階段。生豬和能繁母豬的存欄量分別自2021年6月和2022年12月拐點下行、但處于歷史相對高位。一方面,根據豬周期的時間規律,能繁母豬傳導至豬價需要10個月左右,與今年4月豬肉價格二次探底相互印證。能繁母豬存欄從2021年6月高點4564萬頭降至2022年5月4192萬頭,5月同比-8.2%。生豬存欄從2021年12月4.5億頭降至2022年4月4.2億頭,4月同比-0.2%。另一方面,拉長時間跨度看,近兩年生豬出欄量快速恢復,反映產能處于歷史高位水平。2018年以前我國每年累計生豬出欄量接近7億頭左右,在非洲豬瘟影響下,2019、2020兩年生豬累計出欄分別僅5.4億、5.2億頭,出欄缺口約達2億頭。2021年生豬出欄恢復至6.7億頭,年度出欄缺口得到大幅緩和。

未來一段時間,生豬價格主要觀察以下三個關鍵變量:

一是,產能加速去化預期。當前生豬產能絕對量位于歷史高位;生豬存欄絕對值和能繁母豬存欄絕對值都在歷史高位附近。目前生豬存欄約4.2億頭(4月份),能繁母豬存欄約4192萬頭(5月份),仍接近上輪豬周期2014-2015年存欄高點。

從歷史豬周期看,2014年和2018年開始的兩輪豬周期都是經歷了2-3個季度的快速產能下降才開啟價格大幅上行。其中能繁母豬產能的同比降幅連續多個月維持在-20%以上,產能快速去化,也給豬價上行創造了空間。

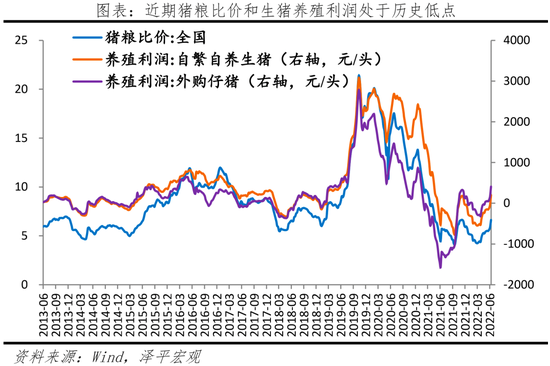

二是,豬糧比價。當前豬糧比雖有回升,但仍處低位或壓制產能擴張意愿。2021年6月豬糧比跌破5,進入一級預警區間。隨后低位震蕩,最低達到3.93(2021年10月)。截至2022年7月1日,豬糧比6.63,雖邊際有所緩和,但仍持續處于歷史低位區間。豬糧比維持相對低位,會侵蝕養殖利潤,警惕其對后續產能持續擴張形成壓制。

三是,大企業利潤、生豬銷售數量等。牧原股份、新希望、溫氏股份等大型企業由于其本身存在的批量化科技養殖優勢,在豬周期中有更強的生存能力,近年來生豬養殖行業的行業集中度較上一輪有所提升,據農業部數據,2020年生豬養殖規模化率達57%。目前,新希望銷售生豬104.56萬頭,同比50.81%;溫氏股份銷售肉豬132.34萬頭,同比38.33%;牧原股份銷售生豬586.3萬頭,同比89.3%。

我們判斷,2022年4月豬周期二次筑底,當前或已進入新一輪豬周期的筑底上行期,這與產能去化時間規律相印證。但當前價格快速大幅上行的條件并不充分,產能去化程度不深、且處于歷史相對高位,疊加保供穩價措施出臺,未來漲幅取決于產能去化程度。

4 CPI:同比2.5%,食品項與非食品項同比上升

CPI同比漲幅擴大,環比穩定。6月CPI同比上漲2.5%,漲幅較上月擴大0.4個百分點;環比較上月持平。在6月份CPI2.5%的同比漲幅中,去年價格變動的翹尾影響約為1.2個百分點,新漲價影響約為1.3個百分點。6月扣除食品和能源價格的核心CPI同比上漲1.0%,漲幅較上月擴大0.1個百分點。

非食品項價格同比上升。

非食品同比漲2.5%,漲幅較上月擴大0.4百分點,影響CPI上漲約2.01個百分點,主要是受到國際原油價格、通脹在消費部門傳導、服務性消費復蘇影響:

一是油價仍處高位。6月汽油、柴油價格分別同比上漲33.4%、36.3%,較5月分別變動5.8、6.2個百分點。

二是通脹在消費部門傳導。八大類消費品價格同比均上漲。交通通信、食品煙酒、教育文化娛樂和其他用品及服務價格分別上漲8.5%、2.5%、2.1%和1.7%。

三是服務性消費復蘇。飛機票價格同比上漲28.1%,教育服務和醫療服務價格分別上漲2.5%和0.9%。從環比看,飛機票和旅游價格分別上漲19.2%和1.2%,漲幅比上月分別擴大15.0和0.8個百分點,賓館住宿價格由上月下降0.7%轉為上漲0.3%。

食品項價格同比上升,豬價跌幅大幅收窄。

食品項同比上漲2.9%,較上月變動0.6個百分點,影響CPI上漲約0.51個百分點。本月食品項價格變動結構主要是受以下兩方面影響:

一是豬價同比降幅收窄。6月豬肉價格同比下降6.0%,降幅比上月大幅收窄15.1個百分點,總體影響CPI下降約0.08個百分點。生豬產能逐步調整,預期后續豬價將觸底回升。

二是部分食品價格邊際回落,但受去年低基數影響同比仍上漲。從環比看,鮮菜、雞蛋、鮮果和水產品價格分別下降9.2%、5.0%、4.5%和1.6%;從同比看,鮮菜、蛋類、鮮果、糧食價格同比分別上漲3.7%、6.5%、19.0%、3.2%,影響CPI上漲約0.07、0.04、0.34、0.06個百分點。

5 PPI:同比持續回落,環比持平

PPI同比繼續回落,環比保持不變。本月PPI同比上漲6.1%,漲幅比上月繼續回落0.3個百分點;環比較上月持平。其中,出廠價格同比上漲6.1%,環比持平;購進價格同比上漲8.5%,環比上漲0.2%。

購進價格看,多類原料價格邊際上行,有色金屬材料電線類價格較上月回落。6月燃料動力類、有色金屬材料電線類、化工原料類環比分別為1.1%、-1.0%、0.7%,較上月變動0.7、-0.8、0.5個百分點。

出廠價格看,保供穩價見成效。6月,煤炭開采和洗選業同比31.4%,回落5.8個百分點;有色金屬冶煉和壓延加工業同比8.2%,回落2.2個百分點;煤炭開采和洗選業同比31.4%,回落5.8個百分點;燃氣生產和供應業同比21.8%,回落0.2個百分點;黑色金屬冶煉和壓延加工業價格同比-3.7%,降幅比上月擴大2.4個百分點。石油、食品價格上漲,或與輸入性通脹有關。石油和天然氣開采業同比54.4%,擴大6.6個百分點;農副食品加工業同比5.6%,擴大1.9個百分點;石油煤炭及其他燃料加工業同比34.7%,擴大0.7個百分點。

責任編輯:劉萬里 SF014

投顧排行榜

收起

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

產品入口: 新浪財經APP-股票-免費問股

APP專享直播

熱門推薦

收起

24小時滾動播報最新的財經資訊和視頻,更多粉絲福利掃描二維碼關注(sinafinance)