“眼看他起高樓,眼看他宴賓客,眼看他樓塌了。”非標與通道的命運便是最好的印證。

這一切還要從2008年的“4萬億”說起。當年,在國際金融危機和國內經濟增速放緩背景下,國務院出臺4萬億經濟刺激計劃以抵御內憂外患,此后房地產與基建迎來繁榮發展。

地方政府一呼百應,以近乎狂熱的姿態啟動了一系列周期長、回報率低的基礎設施建設類投資項目。巨大的融資需求催生了非標準化債權投資,即非標。

非標與通道

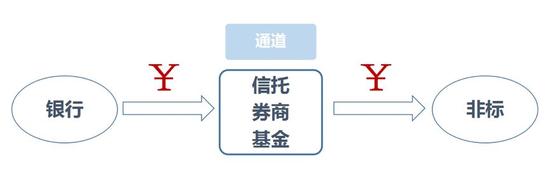

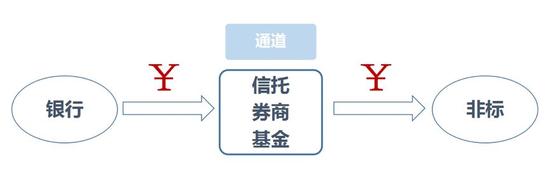

所謂非標,本質上是變相貸款,借通道以達到“曲線救國”的目的。

舉個例子,老王是一家房地產公司老板,看中了一塊地皮,但買地和開發樓盤需要100億。為了籌集資金,如果他選擇去銀行直接貸款,一方面老王必須出具各種繁雜的資質證明,另一方面銀行貸出這100億也需扣除相應的風險資本。最重要的是,有成千上萬個老王都有巨大貸款需求。商業銀行受75%存貸比紅線監管,貸款總規模受限。

既然走正規的渠道這么復雜,怎么辦呢?“銀信合作”應運而生,即信托公司設立一只信托計劃,向老王發放貸款,然后銀行理財資金去購買信托計劃。說到底,錢來自銀行,但并未直接貸給老王,而是以信托為通道“曲線放貸”。

在這里,我們要劃出兩個重點:非標與通道。

通俗來說,非標更像是私人合約,甲方出資乙方借錢,期限、利息、抵押物等細則均由甲乙兩方協議,并無統一標準,只要雙方合法自愿即可。相比于標準化的融資渠道,如銀行貸款、債券融資等,非標準化債權的監管約束少、信息非公開、高度定制。

事實證明,在4萬億的刺激下,大量的非標資金最終流向了房地產、地方融資平臺以及鋼鐵等“兩高一剩”行業。

那么,銀行的資金是如何出去的呢?借助通道,即銀行曲線貸款的載體。2012年前,“銀信合作”是銀行通道業務的最主要模式。但在銀監會強監管下,銀信模式受到約束。

轉折點同樣也發生在2012年。當年,證監會召開了一場高規格的證券公司創新發展大會,放寬券商與基金子公司業務限制。

打開通道業務的潘多拉盒子:銀信合作

回到2007年,中國信托業正經歷第六次清理整頓。以此作為分水嶺,07年以前為信托業早期發展階段,亂象叢生;07年伴隨著《信托公司管理辦法》和《信托公司集合資金信托計劃管理辦法》相繼出臺,中國信托業正式步入規范發展。前腳整頓,后腳趕上“4萬億”大風口。

更大的利好是,2008年12月銀監會印發《銀行與信托公司業務合作指引》,這意味著銀行理財資金通過信托通道發放貸款這一銀信合作模式得到了監管部門的許可。

一方面,商業銀行借助信托通道,規避75%存貸比紅線,增加投資渠道,將表內資產轉移至表外,迅速做大總資產規模;另一方面,信托公司作為純粹的通道,坐吃牌照紅利,幾乎不需要任何投入就能凈賺通道費用。這種“兩全其美”的雙贏模式,在監管層的默許下得到進一步發展。

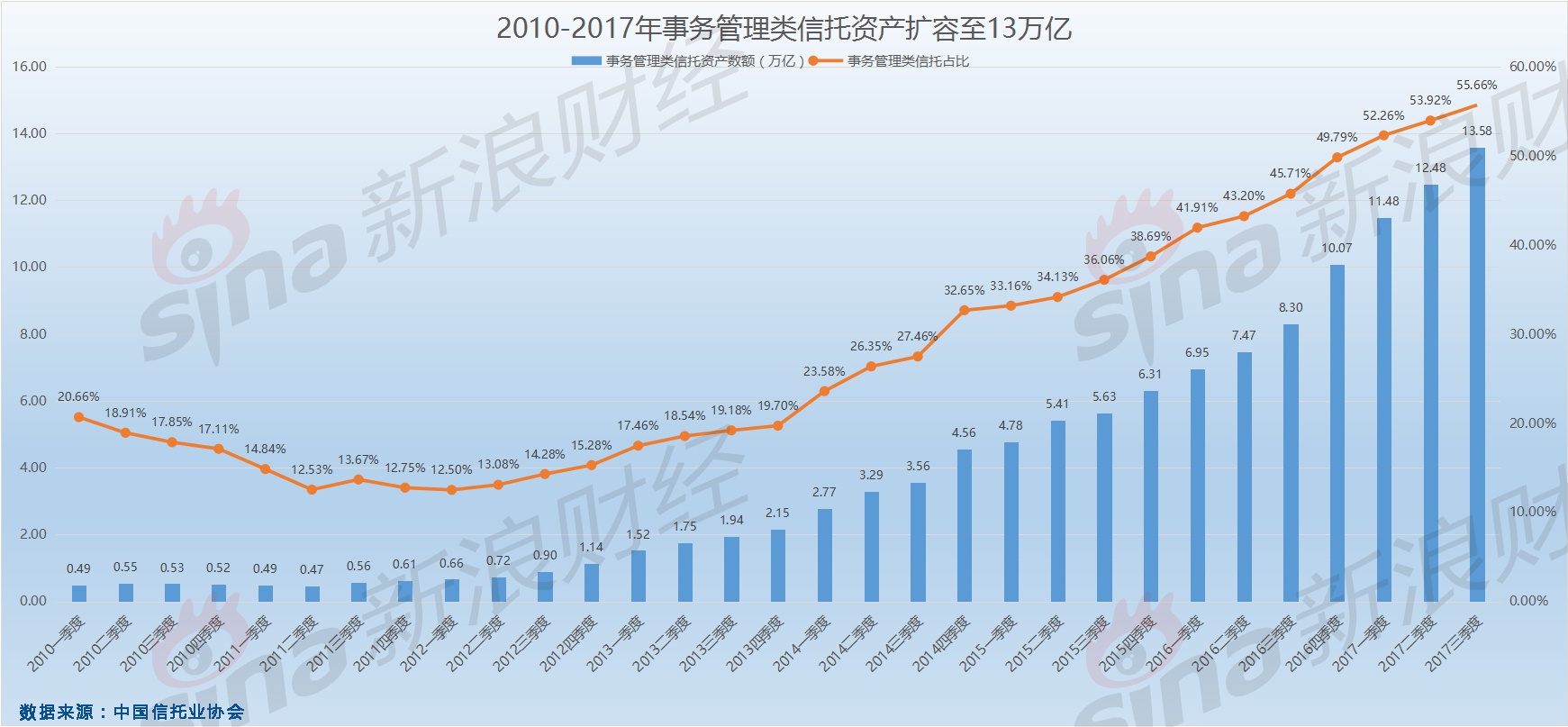

銀信合作邁入快車道,信托規模呈爆發式增長。數據顯示,2007年中國信托業的資管規模僅0.95萬億。從2008年到2012年,分別增長至1.22萬億、2.02萬億、3.04萬億、4.81萬億、7.47萬億,實現了五年增長近七倍。

急劇膨脹的銀信合作背后潛藏著巨大隱患。站在監管的角度,通道業務繞開了信貸政策限制,將表內業務轉移到表外規避監管,累積風險。銀行借助信托通道曲線貸款,終于成功引起了監管層的注意。

到2010年年底,4萬億的投資計劃基本收尾。與此同時,銀監會接連出臺政策,要求銀信理財合作由表外轉向表內,且計提撥備。

按照《關于規范銀信理財合作業務有關事項的通知》規定,融資類業務余額占銀信理財合作業務余額的比例不得高于30%;按照150%的撥備覆蓋率要求計提撥備,同時大型銀行應按照11.5%、中小銀行按照10%的資本充足率要求計提資本。2011年,銀監會出臺具體轉表要求。

從銀行的角度來說,如果嚴格執行監管文件,將存量銀信合作納入表內,那么銀行的資本充足率、撥備覆蓋率等各項監管指標將有極大壓力。很顯然,銀信非標通道成本大大增加。銀信合作的融資模式逐漸降溫。

“非標”與“標”

創新與監管,永遠就像一場“貓鼠游戲”。資本逐利,銀監會這邊按下葫蘆,金融交易所就在那邊浮起了瓢。

由于銀信模式自2010年起遭遇嚴監管,差不多在同時期,北京金融資產交易所有限公司(簡稱北金所)在一行三會推動下于當年5月揭牌運營。作為中國銀行間市場交易商協會的指定交易平臺,北金所扮演了非標資產流轉平臺的角色。

2010年信托通道收窄后,委托債權模式逐漸興起。簡單來說,企業把信貸需求作為產品去到金融資產交易所進行掛牌,銀行作為投資方去金交所摘牌,通過金融資產交易所將錢劃給客戶。究其根本,除了通道不同,銀行仍然是借助金交所實現了變相貸款,資金流向非標資產,新瓶裝舊酒。

繼北金所之后,全國各地陸續組建了多家金融資產交易所。2011、2012年國務院相繼下文清理整頓各類交易場所,保留了北京、天津、重慶金融資產交易所等共8家金融資產交易所。銀行信貸出表的小火苗再度燃起,銀監會果決再出手。

2013年3月,銀監會下發《關于規范商業銀行理財業務投資運作有關問題的通知》,即業內俗稱的“8號文”。通知首次對“非標準化債權資產”明確定義:“指未在銀行間市場證券交易所市場交易的債權性資產,包括但不限于信貸資產、信托貸款、委托債權、承兌匯票、信用證、應收賬款、各類受(收)益權、帶回購條款的股權型融資等”。此外,通知還規定:非標配置上限為理財產品余額的35%與上一年度審計報告披露總資產的4%間孰低者。

8號文首次明確“非標準化債權”的概念,并限制了非標配置規模。從2013年起,銀行理財中非標資產占比逐漸下降,標準化資產上升。另一方面,從實際操作來講,北金所的債權融資計劃仍存爭議。

證監會神助攻:券商+基金子公司接棒通道業務

梳理時間軸,信托通道業務與非標投資興起于“4萬億”, 規模井噴后遭到銀監會嚴厲整治。但到了2012年,證監會“神助攻”出臺一系列法規,放開投資范圍,券商與基金子公司接棒扛起通道業務大旗。

“當前我國證券行業的金融創新迎來了歷史最好時期。”2012年5月,證監會領導在券商創新大會上如是表示。作為配套政策,當年證監會相繼頒布《證券公司客戶資產管理業務管理辦法》《證券公司集合資產管理業務實施細則》和《證券公司定向資產管理業務實施細則》,最大限度放寬行業管制,拓寬投資范圍。

以券商創新大會為分水嶺,中國證券業從此迎來黃金發展期。一方面是監管政策的全面松綁,另一方面是銀行資金的出表需求。天雷勾地火,銀證與銀基合作模式應運而生。

銀行通過券商、基金、信托等通道將資金出表,實現曲線放貸。中間環節層層嵌套,不僅規避監管加大杠桿,最終資金投放到實體企業手中時融資成本已變得畸高。

在負債端,銀行以低成本從同業業務中獲取資金;但在資產端,銀行卻借助通道和期限錯配的方式提高收益率。對券商與基金公司而言,通道業務幾乎不需要主動管理能力,不承擔責任和風險,但與之對應的是能坐收通道費和迅速做大規模。

2012年以前,券商的資管規模幾乎為零,此后便以“大躍進”的方式迅猛爆發。以通道為主的定向資管計劃規模從2011年的 1305 億暴增至 2012 年的 1.68 萬億 ,漲幅逾 10 倍。五年時間,券商資管整體規模從近似0暴漲至17萬億余元。

強監管下的通道與非標

殘暴的歡愉終將以殘暴結束。

要問誰是這市場上最大的金主,答案無疑是銀行。非標的本質是銀行表外信貸,但信托、券商、基金子公司等機構廣泛參與在內,構成了各式各樣的通道,形成了非傳統信貸渠道。

在大資管混戰時代,銀行出錢,信托、券商、基金子公司出通道,大家躺著賺錢,其樂融融。但實體融資成本明顯增加,中間層層嵌套加大杠桿,風險也潛移默化累積下來。自2015年“股災”以來,強監管便成為主基調,去杠桿與去通道也成了重點整治對象。

2017年11月底,隨著資管新規指導意見的出臺,監管套利的時代也落下帷幕。

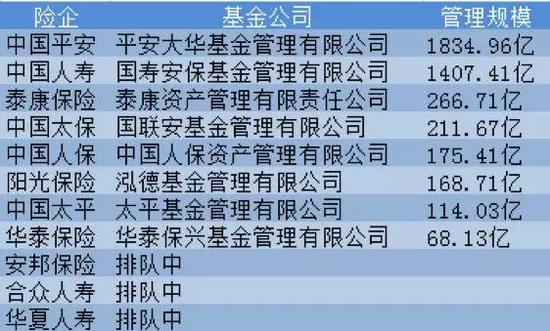

央行在答記者問中表示,截至2016年末,中國金融機構資管規模高達102.1萬億元。其中,銀行表內與表外理財產品分別為 5.9萬億元、23.1萬億元;信托為17.5萬億元;公募、私募、證券公司、基金及其子公司規模分別為9.2萬億元、10.2萬億元、17.6萬億元、16.9萬億元;保險為1.7萬億元。通道盤根交錯,桿杠狂歡起舞,非標資金池愈來越大。在這巨量的資管規模背后,究竟有多少是靠通道業務支撐起來的?

資管行業要回歸本源,機構靠通道做大規模的時代將一去不復返,主動管理能力強的機構勢必乘勢脫穎而出。非標禁止期限錯配,沒了通道的助力,又能有多大的生存空間?盡管非標的定義、估值與轉標方法存在巨大分歧,市場上不少人士仍提議切莫“一刀切”。

但也有人說,通道已死,非標大限將至。畢竟,殘暴的歡愉終將以殘暴結束。

非標的出路究竟在何處?新浪金融將在后續《把脈大資管》系列文章中推出深度分析。

(本文內容不代表新浪財經觀點)