意見領袖 | 孫彬彬團隊

1. 山東頻獲政策支持,如何解讀?

2月14日,銀保監會披露了《銀行業保險業貫徹落實<國務院關于支持山東深化新舊動能轉換推動綠色低碳高質量發展的意見>實施意見》(下文稱銀保監會11號文),成為繼國發〔2022〕18號、財預〔2022〕137號后,又一個中央層面對山東省的政策支持文件。文件說了什么?又該如何解讀?對于山東的債務問題,又有何指導意義?

1.1. 山東頻頻獲得政策支持

2022年8月底,國務院出臺了《國務院關于支持山東深化新舊動能轉換推動綠色低碳高質量發展的意見》(國發〔2022〕18號),成為2022年繼支持貴州的國發2號文[1]之后,又一個針對地方發展而出臺的文件。文件主要是支持山東新舊動能轉換,對于地方政府債務問題涉及較少。

隨后,2022年10月底,財政部配套出臺了《關于貫徹落實<國務院關于支持山東深化新舊動能轉換推動綠色低碳高質量發展的意見>的實施意見》(財預〔2022〕137號),提出了要“加強政策引導、促進產業轉型升級,加大指導力度、提升財政管理水平”等方向要求,針對債務問題更明確指出要“指導山東逐步降低高風險地區債務風險水平”。

而近期出臺的銀保監會11號文,有更多內容涉及債務問題,其中,第七大點為“防范化解重大金融風險,確保山東金融穩健運行”,指出:

(二十)強化金融風險監測分析。……

(二十一)穩妥有序推進中小金融機構改革化險。指導山東地方中小銀行保險機構及時向地方黨委政府報告真實風險狀況,推動發揮地方黨政主要領導負責的財政金融風險處置機制作用,壓實屬地維穩和風險化解責任。……

(二十二)加強重點領域風險防控。督促銀行機構進一步做實資產質量,嚴格落實金融資產風險審慎分類。鼓勵全國性銀行向山東傾斜不良資產處置政策資源,加快工作節奏和處置進程。督促山東中小銀行加強資產質量真實分類、加大撥備計提力度,有效處置不良資產。指導銀行機構完善大型企業債務融資監測預警機制,提前制定接續融資和債務重組預案,積極配合地方推進重點企業風險化解及遺留問題解決,確保重點企業風險和擔保圈風險一體化處置。堅持“房住不炒”定位,落實“金融十六條”措施,“因城施策”實施差別化信貸政策,推動房地產業向新發展模式平穩過渡。積極配合化解地方政府債務風險。大力整治各類違法違規金融活動。

從文件內容上看,財預137號文和銀保監會11號文分別從財政和金融支持兩個方向對國發18號文進行了細化落實。如果著重來看,債務問題的表述,財政部是要指導壓降高風險地區債務水平,而銀保監的要求是積極配合地方政府化解風險。

當前,地方政府債務基本以債券形式體現,地方政府債可以通過借新還舊實現滾續。而政府債券之外的隱性債務,其滾續償還,對不少地方而言,壓力都較大。此前,已經有部分地區通過發行特殊再融資債等形式,進行了隱性債務風險的緩釋,結合郭樹清主席年初的講話,可以觀察到類似的表述:

積極配合化解地方政府隱性債務風險。督促金融機構增強風險管理能力。有序開展地方政府債務置換,推動優化債務期限結構,降低利率負擔:

這可能也是市場對于后續政策走勢的關注所在。

而且對比山東和貴州的文件能夠觀察到,相同點在于,都指導要求降低債務風險,但方式方法有明顯區別,山東的文件中并不涉及債務展期、重組等相關表述。

除了貴州和山東,歷史上,還有哪些地方獲得了國務院層級的政策支持?

我們梳理了2016年以來以“國發*號”文號發布的政策,除了自貿區相關文件外,主要有關于東北地區、山西、革命老區、北京通州、貴州、廣州南沙、山東這幾個地區,所涉及地區的確不算多。另外,2022年“國發*號”的文件只到22號(國發〔2022〕22號),層級較高,數量不多。從這一點來看,市場對于這些文件及對應的配套文件有所關注,也在情理之中。

而且,貴州在國發2號文出臺后,遵義道橋通過和銀行進行協商,對銀行貸款進行了重組,期限拉長、成本降低,有效降低了地方政府的債務負擔。

此外,2020-2021年,中共中央和國務院還聯合出臺了部分政策支持區域經濟發展,但整體以引導區域發展為主,債務相關表述較少。

為何會針對山東出臺這類政策?又該如何看待?

1.2. 山東面臨的壓力

為何山東能夠持續獲得如此多政策支持?

一方面,我們認為山東經濟體量大,對于經濟大盤而言,具有較高的重要性,正如國發18號文所說“山東是我國重要的工業基地和北方地區經濟發展的戰略支點。”

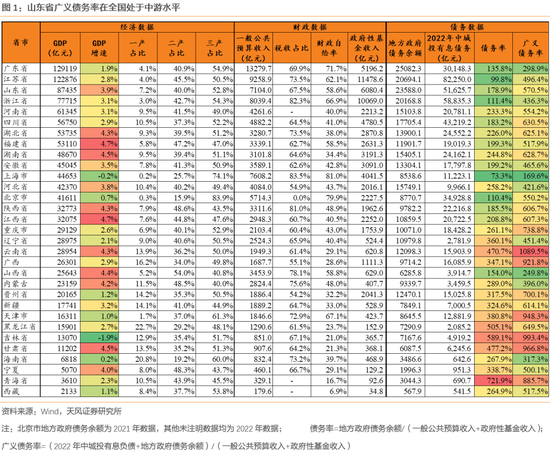

另外,山東目前整體債務率水平不低,截止2022年末,廣義債務率達到570.5%,債務率也達到178.9%。

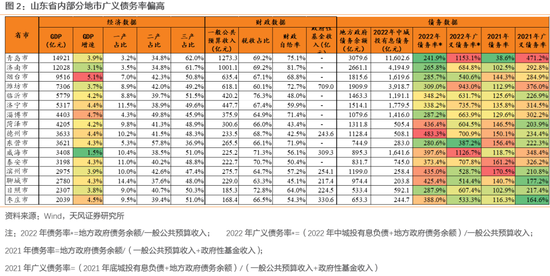

更為讓人擔憂的是,山東省內如濰坊、青島、威海等部分地區債務壓力較高。以(2022年中城投有息負債+地方政府債務余額)/一般公共預算收入統計的債務率均在900%以上。

債務壓力壓頂,部分區域城投平臺債務壓力較高,票據逾期、定融逾期等負面事件時有發生。

在各方面壓力之下,市場對于濰坊等區域的認可度明顯受到影響。濰坊市整體信用利差持續上行,部分城投平臺債券收益率和利差也顯著上行。

但實際上,考慮到山東本身經濟體量較大,仍能維持一定水平的融資。通過債券市場的凈融資能觀察到,近幾年,多數地市仍然實現了凈融資流入,只是濰坊、青島、濟寧地區凈融資的規模顯著下降。

1.3. 如何看待“積極配合”?

銀保監會11號文指出要“積極配合化解地方政府債務風險”,該如何看待?一方面,取決于山東本身的資源稟賦;另外,還要考慮金融機構支持的意愿。首先,我們來看金融資源的分布情況:

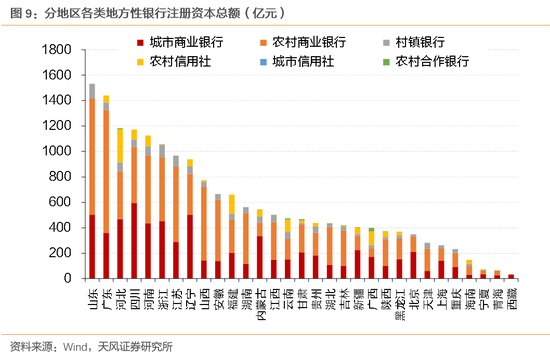

從地方性銀行數量來看,截止2021年6月底,河北、山東、河南、云南地方性銀行數量較多,超過200家,分別為266、253、221、205家;山西、四川、貴州、內蒙古等地方性銀行數量也超過170家。

由于部分銀行規模較小,銀行數量代表性有限,且多數地方性銀行并不披露總資產等財務數據,我們選取注冊資本代表銀行規模。

數據顯示,有6個省份的地方性銀行注冊資本總額超過1000億元,其中山東、廣東、河北的地方性銀行注冊資本總額規模最大,分別為1531.1億、1440億、1182.6億。

截止2021年底,山東雖然資產規模超千億地方性銀行總資產高達3萬億,但規模最大的青島銀行資產規模僅為5,223億,銀行數量雖多,但單體規模有限,對區域的支持能力不及同一檔位的其他省份。

山東金融資源呈現出了大、多、而不強的特點,同時,山東歷史上本身的信用負面事件就不少,因而,實際上從數據上看,山東省內銀行對于城投的支持力度并不高。2019年以來,山東省的債券分銷中,券商占比超過55%,而國有行和股份行加起來占比不足37%。

相比之下,天津市的分銷構成中,國有行和股份行合計占比達到了近53%,加上當地城農商行的份額,銀行占比近7成,券商占比相對較低。

由此也可以看出,山東作為經濟大省,債務處置上的遲緩,相當一方面受實際可動用金融資源有限而掣肘。隨著銀保監會11號文的落地,在“積極配合”的政策要求下,金融機構的行為可能將成為核心關注點。當然,具體政策執行的力度和幅度,可能仍有相當不確定性,仍需觀察政府和城投行為。

1.4. 小結

2022年8月底,國務院出臺了《國務院關于支持山東深化新舊動能轉換推動綠色低碳高質量發展的意見》,隨后,當年10月底,財政部配套出臺了《關于貫徹落實<國務院關于支持山東深化新舊動能轉換推動綠色低碳高質量發展的意見>的實施意見》;進入2023年后,銀保監會又出臺了11號文,支持山東發展。

從歷史來看,2016年以來以“國發*號”文號發布的政策,除了自貿區相關文件外,主要有關于東北地區、山西、革命老區、北京通州、貴州、廣州南沙、山東這幾個地區,所涉及地區的確不算多。且2022年“國發*號”的文件只到22號(國發〔2022〕22號),層級較高,數量不多。此外,貴州在獲得國發2號文和財預114號文支持后,遵義道橋進行了貸款重組展期。因而,市場對于這些文件及對應的配套文件有所關注,也在情理之中。

但對比山東的財預137號文和貴州的財預114號文,相同點在于,都指導要求降低債務風險,但方式方法有明顯區別,山東的文件中并不涉及債務展期、重組等相關表述。且針對山東的銀保監會11號文,要求“積極配合化解地方政府債務風險”,表態更為積極。

那么,為何山東能夠持續獲得如此多政策支持?

一方面,我們認為山東經濟體量大,對于經濟大盤而言,具有較高的重要性,正如國發18號文所說“山東是我國重要的工業基地和北方地區經濟發展的戰略支點。”另外,山東目前整體債務率水平也已不低。

作為經濟大省,山東省的金融資源總量上仍比較充足,但考慮到各家銀行的情況,實際上金融資源豐富程度無法與江蘇等經濟體量相當的機構進行比較。

而從對省內城投支持力度來看,其銀行對于城投的支持力度并不高。2019年以來,山東省的債券分銷中,券商占比超過55%,而國有行和股份行加起來占比不足37%,形成了與經濟體量顯著有區別的情況。作為對比,2022年天津市券商分銷的債券占比只有32.8%。

隨著銀保監會11號文的落地,在“積極配合”的政策要求下,金融機構的行為可能將成為核心關注點。當然,具體政策執行的力度和幅度,可能仍有相當不確定性,仍需觀察政府和城投行為。

2.信用評級調整回顧

本周共有1家發行人及其發行債券發生跟蹤評級調整。

1家發行人(步步高投資集團股份有限公司)評級被下調;沒有發行人評級被上調。

3.一級市場:發行量較前期上升,發行利率整體下行

3.1. 發行規模

本周非金融企業短融、中票、企業債和公司債合計發行約3123.77億元,總發行量較上周,償還規模約1800.75億元,凈融資額約1323.02億元;其中,城投債(Wind分類)發行1719.82億元,償還規模約726.74億元,凈融資額約993.08億元。

信用債的單周發行量較上周上升,總償還量上升,凈融資額上升。短融發行量下降,總償還量下降,凈融資額下降;中票發行量上升,總償還量上升,凈融資額下降;企業債發行量較上周上升,總償還量下降,凈融資額上升;公司債發行量較上周上升,總償還量上升,凈融資額上升。

具體來看,一般短融和超短融發行1326.9億元,償還870.3億元,凈融資額456.6億元;中票發行714.33億元,償還467.56億元,凈融資額246.77億元。企業債合計發行49.1億元,償還3.887億元,凈融資額45.22億元;公司債合計發行1033.44億元,償還459.01億元,凈融資額574.43億元。

3.2. 發行利率

從發行利率來看,交易商協會公布的發行指導利率整體下行、部分上行,各等級變動幅度-7-5BP。具體來看,1年期各等級變動-7-3BP;3年期各等級變動-5-1BP;5年期各等級下行0-4BP;7年期各等級下行0-2BP;10年期及以上各等級變動-4-5BP。

4. 二級市場:成交量較前期上升,收益率較前期下行

銀行間和交易所信用債合計成交8424.81億元,總成交量相比前期下降。分類別看,銀行間短融、中票和企業債分別成交2136.66億元、3024.34億元、203.45億元,交易所公司債和企業債分別成交2789.94億元和178.5億元。

4.1. 銀行間市場

利率品現券整體收益率整體下行,部分上行;信用債收益率整體下行;金融債收益率整體下行,部分上行;信用利差整體縮小,部分擴大;各類信用等級利差漲跌互現。

利率品現券整體收益率整體上行。具體來看,國債收益率曲線1年期上行10BP至2.29%水平,3年期上行3BP至2.56%水平,5年期上行4BP至2.74%水平,7年期上行1BP至2.87%水平,10年期上行2BP至2.91%水平。國開債收益率曲線1年期上行9BP至2.47%水平,3年期上行11BP至2.8%水平,5年期上行6BP至2.92%水平,7年期上行1BP至3.05%水平,10年期上行3BP至3.08%水平。

信用債收益率多上行。具體來看,中短期票據收益率曲線1年期各等級收益率上行3-13BP,3年期各等級收益率變動-1-9BP,5年期各等級收益率變動-1-4BP;企業債收益率曲線3年期各等級收益率變動-3-6BP,5年期各等級收益率變動-2-1BP,7年期各等級收益率變動-1-1BP;城投債收益率曲線3年期各等級收益率變動-4-6BP,5年期各等級收益率變動-2-4BP,7年期各等級收益率變動-3-0BP。

金融債收益率整體下行,部分上行。具體來看,商業銀行普通債收益率曲線1年期各等級收益率上行4-8BP,3年期各等級收益率上行6-8BP,5年期各等級收益率上行7-9BP;商業銀行二級資本債收益率曲線1年期各等級收益率變動-6-10BP,3年期各等級收益率上行2-8BP,5年期各等級收益率變動-1-6BP;商業銀行無固定期限資本債(行權)收益率曲線1年期各等級收益率上行4-13BP,3年期各等級收益率上行4-10BP,5年期各等級收益率變動0-4BP;證券公司債收益率曲線1年期各等級收益率上行6-8BP,3年期各等級收益率上行8-12BP,5年期各等級收益率上行2-5BP。

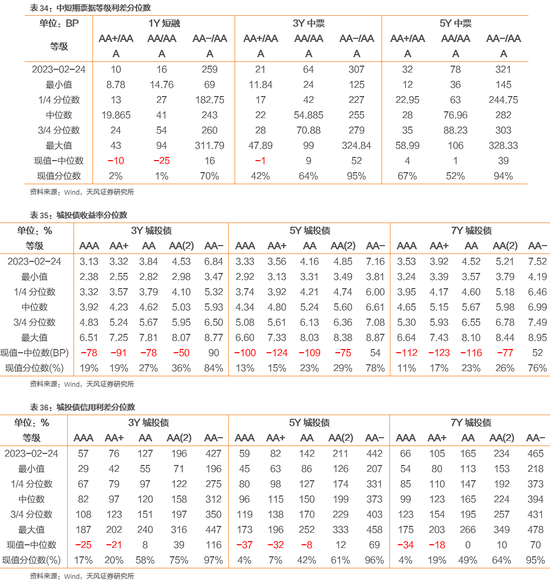

信用利差整體縮小,部分擴大。具體來看,中短期票據收益率曲線1年期各等級信用利差變動-7-3BP,3年期各等級信用利差變動-4-6BP,5年期各等級信用利差縮小0-5BP;企業債收益率曲線3年期各等級信用利差變動-7-2BP,5年期各等級信用利差縮小3-6BP,7年期各等級信用利差縮小0-2BP;城投債收益率曲線3年期各等級信用利差變動-8-2BP,5年期各等級信用利差變動-6-0BP,7年期各等級信用利差縮小1-4BP。

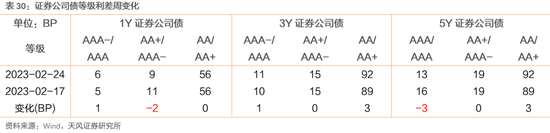

金融債信用利差整體縮小,部分擴大。商業銀行普通債收益率曲線1年期各等級信用利差縮小1-5BP,3年期各等級信用利差縮小3-5BP,5年期各等級信用利差擴大1-3BP;商業銀行二級資本債收益率曲線1年期各等級信用利差縮小1-17BP,3年期各等級信用利差縮小5-14BP,5年期各等級信用利差縮小5-13BP;商業銀行無固定期限資本債(行權)收益率曲線1年期各等級信用利差變動-4-4BP,3年期各等級信用利差縮小1-7BP,5年期各等級信用利差縮小2-6BP;證券公司債收益率曲線1年期各等級信用利差縮小0-2BP,3年期各等級信用利差變動-3-1BP,5年期各等級信用利差縮小1-4BP。

各類信用等級利差整體下行。具體來看,中短期票據收益率曲線1年期AA+、AA和AA-較AAA等級利差縮小1-10BP,3年期等級利差縮小7-10BP,5年期等級利差縮小4-5BP;企業債收益率曲線3年期AA+、AA和AA-較AAA等級利差縮小6-9BP,5年期等級利差縮小2-3BP,7年期等級利差縮小1-2BP;城投債收益率曲線3年期AA+、AA和AA-較AAA等級利差縮小8-10BP,5年期等級利差縮小4-6BP,7年期等級利差縮小1-3BP。

各類信用等級金融債等級利差漲跌互現。商業銀行普通債收益率曲線1年期AA+、AA和AA-較AAA等級利差變動-4-0BP,3年期AA+、AA和AA-較AAA等級利差縮小0-1BP,5年期AA+、AA和AA-較AAA等級利差縮小0-1BP;商業銀行二級資本債普通債收益率曲線1年期AA+較AAA-、AA較AA+等級利差縮小1-16BP,3年期AA+較AAA-、AA較AA+等級利差縮小2-4BP,5年期AA+較AAA-、AA較AA+等級利差變動-7-1BP;商業銀行無固定期限資本債(行權)收益率曲線1年期AA+較AAA-、AA較AA+等級利差縮小4-5BP,3年期AA+較AAA-、AA較AA+等級利差縮小1-5BP,5年期AA+較AAA-、AA較AA+等級利差變動-4-2BP;證券公司債收益率曲線1年期AA+、AA和AA-較AAA等級利差變動-2-1BP,3年期AA+、AA和AA-較AAA等級利差擴大0-3BP,5年期AA+、AA和AA-較AAA等級利差變動-3-3BP。

4.2. 交易所市場

交易所公司債市場和企業債市場交易活躍度下降。公司債成交活躍債券凈價上漲數大于下跌數,企業債成交活躍債券凈價上漲數大于下跌數;總的來看公司債凈價上漲343只,凈價下跌235只;企業債凈價上漲228只,凈價下跌137只。

5. 附錄

風 險 提 示

宏觀經濟變化超預期、地方政府債務風險、信用風險事件超預期、監管政策風險

(本文作者介紹:天風證券固定收益首席分析師孫彬彬)

責任編輯:宋源珺

新浪財經意見領袖專欄文章均為作者個人觀點,不代表新浪財經的立場和觀點。

歡迎關注官方微信“意見領袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關注。意見領袖將為您提供財經專業領域的專業分析。