文/新浪財經(jīng)意見領(lǐng)袖(微信公眾號kopleader)專欄作家 黃志龍

對于購房者而言,在新的利率形成機制下,變相的固定利率按揭產(chǎn)品時代正在來臨。

銀行為何對房貸避而遠之?

銀行為何對房貸避而遠之?近期,北京、廣州、武漢、鄭州、濟南、珠海、青島等多地房貸利率上調(diào),頻頻刺激購房人神經(jīng)。更有報道指出,中信銀行在北京地區(qū)大幅上調(diào)按揭利率,并暫停了200萬元以上按揭貸款業(yè)務(wù)。

按理說,房貸業(yè)務(wù)一向是銀行喜歡的“香餑餑”,且年初并沒有貸款額度的限制,銀行為什么要抬高房貸門檻,將按揭貸款的購房人拒之門外呢?更讓人關(guān)心的問題是,這房貸利率還會漲嗎?要回答這些問題,首先要找出銀行對房貸業(yè)務(wù)作出調(diào)整的根本原因。下面做重點分析。

居民債務(wù)過高已引起監(jiān)管重視

一般而言,我國居民債務(wù)的主體部分是按揭貸款。2017年末,我國個人住房貸款余額高達21.9萬億元,占整個居民部門貸款余額比重70.2%。居民部門債務(wù)占GDP的比重(即居民杠桿率)也從2015年的36.4%大幅上升到48.3%。居民杠桿率急劇上升,也引起了監(jiān)管部門的高度關(guān)注。

首先看央行的態(tài)度。2016年2月的兩會期間,央行行長周小川表示,“個人住房加杠桿邏輯是對的,住房貸款應(yīng)該有大力發(fā)展的階段,個人住房貸款在銀行總貸款的比重還是偏低的,有的國家占到40%-50%,中國只有百分之十幾,銀行覺得還是比較安全的產(chǎn)品,所以有很大的發(fā)展機會”。

但在2017年10月的十九大期間,周小川的話鋒已有所轉(zhuǎn)變,他說:“關(guān)于家庭部門的債務(wù)杠桿率,從全球比較來講,中國還不算高,但是最近幾年增長很快。這個快的程度提請大家注意,不是說現(xiàn)在就要去杠桿,而是說增長的過程要注意質(zhì)量,要使增量部分保持穩(wěn)健,同時又是高質(zhì)量的。”

到了2018年1月,在銀監(jiān)會召開全國銀行業(yè)監(jiān)督管理工作會議上,已經(jīng)提出今年銀監(jiān)會的第二項重點工作是“努力抑制居民杠桿率,重點是控制居民杠桿率的過快增長”。監(jiān)管部門對于居民加杠桿行為從“鼓勵”轉(zhuǎn)變?yōu)椤耙种啤保倾y行對房貸業(yè)務(wù)漸趨“敬而遠之”的政策原因。

房貸利率未來仍有上漲空間

除了監(jiān)管部門的態(tài)度轉(zhuǎn)變外,財務(wù)可持續(xù)也是銀行開展房貸業(yè)務(wù)的動力不再強烈的重要原因。商業(yè)銀行的財務(wù)可持續(xù)原則,要求銀行的存貸款業(yè)務(wù)保持一定幅度的息差,即銀行的貸款業(yè)務(wù)利率要高于存款業(yè)務(wù)利率,以此保證息差利潤。要維持一定的息差,首先要明確銀行資金成本的兩個基準。

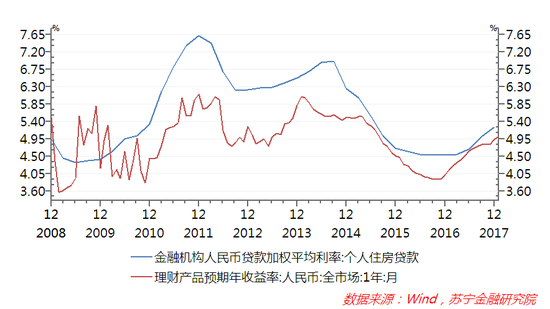

一是銀行理財產(chǎn)品收益率。銀行理財產(chǎn)品收益率可以大體反映商業(yè)銀行負債端資金成本波動趨勢。歷史數(shù)據(jù)顯示,銀行房貸業(yè)務(wù)的息差保持在1.5個百分點左右,才能保證商業(yè)銀行的房貸業(yè)務(wù)保持財務(wù)可持續(xù)不虧本。2017年二季度末,銀行理財產(chǎn)品收益率和按揭利差的息差接近于零,盡管在年末擴大到0.33個百分點,但與歷史均值1.5個百分點仍有不小的差距(見下圖)。因此,以銀行理財產(chǎn)品收益率為基準,房貸利率仍有1.2 個百分點的上升空間。

二是同業(yè)存款利率。同業(yè)存款利率是衡量其銀行負債成本的一個重要基準。2016年四季度以來,銀行同業(yè)存款利率從2.85%持續(xù)上升至2017年末的5%左右,而同期按揭貸款利率也上升到5.26%,二者利差僅為0.26個百分點。同樣,要維持1.5個百分點左右的利差,房貸利率可能會上升到6.5%左右。

綜合兩方面因素,若以當前銀行理財產(chǎn)品收益率和同業(yè)存款利率為基準,若加上1.5個百分點的息差,房貸利率可能還有1.2個百分點的上升空間。

貸款基準利率長期保持不變

需要說明的是,當前由于貸款基準利率長期未見調(diào)整,銀行各類貸款只能調(diào)整基準利率的上浮幅度,來影響貸款利率的實際水平。在貨幣政策事實上偏緊的背景下,為何央行遲遲未對貸款基準利率做出調(diào)整?原因可能有兩方面:

一方面是調(diào)整基準利率的影響過大。盡管2017年中國經(jīng)濟形勢超出預(yù)期,但要稱之為新周期還為時尚早,決策者始終面臨經(jīng)濟增速回落的壓力。而央行上調(diào)基準利率,很大程度上預(yù)示著貨幣政策的轉(zhuǎn)向,對宏觀經(jīng)濟的整體影響太大。

另一方面,在存貸款利率市場化的環(huán)境下,央行利率傳導機制也發(fā)生了變化:央行調(diào)整資金市場利率或公開市場操作規(guī)模,引導銀行從央行獲得資金的成本變化,然后銀行通過調(diào)整貸款利率的上浮或折扣幅度,進而影響實體經(jīng)濟的融資成本。由此,在新的利率傳導機制下,貸款基準利率長期滯后于資金市場成本的變化,某種程度上已經(jīng)失去了“基準”作用。

貸款基準利率不變或利好購房者

在貸款基準利率保持不變的情況下,商業(yè)銀行為了保證房貸業(yè)務(wù)不虧本,將可能繼續(xù)采取以下兩種策略:一是無論是首套房還是二套房按揭貸款利率,對于基準利率的上浮空間將繼續(xù)擴大;二是拖延放款時間,減少貸款額度,變相提高按揭貸款難度,或者干脆直接取消房貸業(yè)務(wù),這種現(xiàn)象在今年的房貸業(yè)務(wù)中將可能越來越普遍。

對于購房者而言,在新的利率形成機制下,變相的固定利率按揭產(chǎn)品時代正在來臨。其邏輯過程是:當前按揭貸款的批貸核心條款是確定基準利率的上下浮動幅度,且該幅度在合同期內(nèi)不變。如果貸款基準利率長期不變,按揭利率也將長期保持不變。一旦這種趨勢能夠延續(xù),對購房者卻是一件好事——因為在固定按揭貸款利率情況下,購房者更容易根據(jù)當期家庭收入,合理評估自身還款能力,防范家庭財務(wù)風險。

(本文作者介紹:蘇寧金融研究院宏觀經(jīng)濟研究中心中心主任、高級研究員。)

責任編輯:賈韻航 SF174

歡迎關(guān)注官方微信“意見領(lǐng)袖”,閱讀更多精彩文章。點擊微信界面右上角的+號,選擇“添加朋友”,輸入意見領(lǐng)袖的微信號“kopleader”即可,也可以掃描下方二維碼添加關(guān)注。意見領(lǐng)袖將為您提供財經(jīng)專業(yè)領(lǐng)域的專業(yè)分析。